提款潮之後ETH質押需求上升

自2020年12月以來,以太坊信標鏈上就可以進行ETH 質押,但直到上個月的上海昇級後才啟用了質押提款。上海昇級之後,由於以太坊驗證者能夠提取質押的ETH,市場對ETH質押的需求顯著增加 。

目前,ETH持有者可以通過設置網絡驗證器或LSD等質押服務商來參與質押,每年賺取4-6%的ETH幣本位收益。在大多數投資者眼中,開放ETH質押提款提高了資金靈活性,再也無需擔心資金會在很長一段時間內被鎖定,質押風險大大降低。

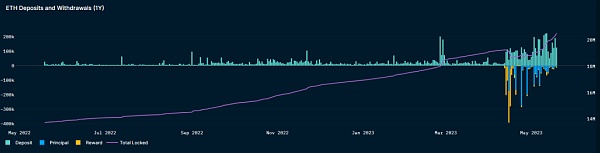

從ETH質押存款和提款的走勢圖來看,上海昇級之後,提款潮正在逐漸平息,而最近質押存款已經大大超過了提款數量。

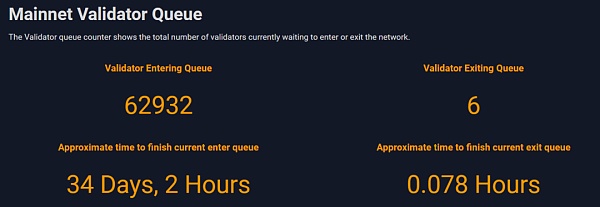

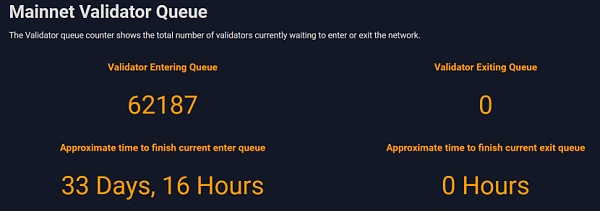

根據Wenmerge.com 5月20日的數據,有62932個“準驗證者”正在質押等待隊列中,如果目前想要在以太坊網絡上排隊質押ETH,需等待34天2小時;而等待退出質押的驗證者僅6個,幾乎已經不需要排隊等待。

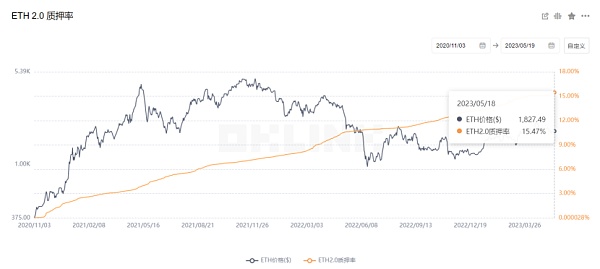

根據OKLINK數據,上海昇級時(4月12日)ETH質押數約為1801萬枚ETH,而5月18日ETH質押數達到了1841萬,在經歷了幾波提款潮之後,ETH的質押數反而增加了40萬枚。

由於ETH的總供應量約為1.2億枚,這意味著以太坊當前的質押參與率為15.47%,比上海昇級前15.1%有所上升。

ETH潛在的雙重“通縮”趨勢

對比其它如Cardano、Solana、Avalanche、Cosmos等可靈活撤出質押的PoS區塊鏈(質押參與率都在60-70%的範圍內),ETH的質押率還有很大的上升空間。

Ebunker創始人Allen以預測,以太坊的未來質押率大概在40%左右。當然,鑑於每天僅允許50,000多枚ETH從質押合同中撤出,ETH質押提款嚴格來說並不算完全靈活(實際上要視情況而定,有時需要排隊),因此可能無法達到上述PoS區塊鏈那麼高的質押參與率。

從目前的情況來看,ETH的質押參與率隨著時間推移仍會逐漸上升,未質押的ETH數量將逐漸減少,這將為ETH價格提供第一重支撐。

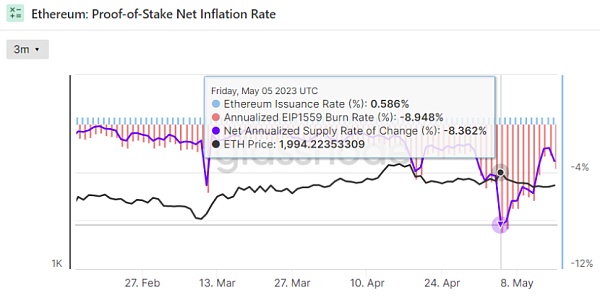

另外,自以太坊完成合併以來的247天裡,ETH總供應量已經減少了24.8萬枚,年通脹率為-0.31%。 ETH總供應量正在減少,這是第二重的價格支撐。

5月初,由於與meme相關的網絡擁堵而導致的交易費用最近升高導致ETH燃燒率激增,ETH短期換算的年通脹率一度達到了-8.3%。

LSD獲得更多流動性

上海昇級解鎖的流動性資本價值超350億美元,對流動性質押衍生品(LSD)市場產生重大影響,市場流動性顯著增加。在解鎖之前,持有LSD(如stETH或rETH)的主要風險是LSD兌ETH匯率的波動,但現在已經不存在這種情況。

LSD兌ETH匯率的波動很大程度上是由於質押的ETH被鎖定,投資者在急需資金時只能以一定的折扣匯率撤出質押的ETH。升級後可以從質押合約中撤回ETH,因此LSD就可以更加接近ETH價格。相應地,DeFi的無常損失的風險也減少了,用戶得到了更多使用LSD和ETH為AMM提供流動性的機會。

以Lido Staked ETH為例,隨著Lido協議的stETH獲得流動性,它成為了最主要的流動性LSD。得益於滾雪球效應,Lido Staked ETH很快就獲得了大部分staked ETH的市場份額。在更長時間範疇裡,類似的情況可能會在整個資產類別中更廣泛地發揮作用。

被壓縮的收益&更多產品

根據Delphi Digital的預測,ETH的質押率將在未來12個月內翻倍。從近期5%的質押年化收益率來看,對ETH質押者來說是非常划算的。

但是,隨著越來越多的用戶參與質押獲得獎勵,質押收益率將被壓縮。預計未來的ETH質押收益率將逐漸降至3%,而質押者也將尋求替代方案來提高其收益。

案例一:Origin協議的OETH

OETH是為了應對以太坊和LSD的最新發展而創建的。 OETH希望提供LSD的替代方案,從質押獎勵、交易費和token獎勵中獲得收益。具體來說,OETH的收益來源包括ETH質押利息+DeFi策略利潤和其他token獎勵(Compound、Aave、Curve、Convex等)。

首先,通過持有LSD,OETH可以從驗證者獎勵中獲得基本收益率;其次,通過提供DeFi流動性,還可以獲取更多收益;最後,由於DeFi中的ETH賺取了交易費和token獎勵,OETH持有人還將得到額外的收益。

Rebase機制使持有人能夠獲得獎勵,而無需支付gas費或質押其token。最終結果是在ETH上獲得明顯更高的APY,而免去任何與質押相關的麻煩。 Origin協議的特性使其成為賺取ETH收益率的最簡單方法之一,收益率超過傳統的LSD協議。

為了提高效率,用戶可以在oeth.com上鑄造OETH或在Curve平台上將ETH換成OETH。

關於Origin協議的安全性方面,OETH已經通過OpenZeppelin審計,OpenZeppelin同時也負責對Coinbase,Aave和The Ethereum Foundation等的安全審計工作。

案例二:EigenLayer 和共享質押

Eigenlayer是共享安全性的新生態系統,可讓開發人員利用質押的ETH提供共享安全性。作為回報,質押者可以從其他網絡中獲得輔助收益率,從而為ETH質押者提供更多的選擇性和更高的收益率。儘管Eigenlayer仍處於起步階段,但它為ETH的收益率提供了新的機會。

簡單來說,EigenLayer希望讓ETH的Stakers利用一份押金(即32ETH)執行更多的驗證工作,例如預言機的餵價者、跨鏈橋的中間人、某些鏈的驗證者等等,這樣從而使得ETH的Stakers獲得更多的收益。

小結

自從上海昇級推出以來,市場一直高度關注以太坊價格的走勢,但其實真正應該關注的是LSD及其周邊基礎設施的進展。目前有一個趨勢是比較明顯的:隨著ETH質押參與度的上升,質押獎勵將不可避免被均攤而相應減少,直到達到一個動態平衡。

目前,該領域仍處於非常早期的階段,處於Staking的紅利期,因此,盡快參與Staking,盡快開始排隊,掘金當前的高APR,是ETH holders們的不二選擇。

Ebunker,以太坊長期主義者,第一時間關注以太坊技術發展、提案升級和社區變化,分享關於Staking,L2,DeFi等以太坊重點賽道研究和觀點。

目前Ebunker包括Ebunker Pool(資金非託管以太坊Staking礦池)和Ebunker Venture(以太坊最大化風投)等業務。