加密世界最不缺的就是敘事,尤其是最近輪番上演的上海昇級、BRC 20、meme 乃至老調重彈的減半敘事,每一次熱炒都會激起新的市場關注。

而在所有敘事之前, 2020 年開啟的「DeFi 盛夏」如今卻鮮少有人提及,作為加密世界敘事輪動轉換的一個關鍵里程碑事件,如今三年過去了,DeFi 敘事也開始出現了一些值得關注的新變化。

失寵的DeFi 敘事

自2020 年「DeFi 盛夏」以來,整個DeFi 賽道獲得了長足發展,市場衍生出了去中心化成交、借代、衍生品、固定收益、算法穩定幣、資產合成、聚合器等諸多細分領域。

不過伴隨著2021 年5 · 19 達到歷史峰值以來,UNI、LINK、SUSHI、SNX 等傳統DeFi 藍籌頹勢漸顯,無論是Uniswap、Synthetix 這樣老牌DeFi 龍頭,還是OHM 等「DeFi 2.0 」新秀,似乎都逃脫不了逐步被市場熱點遺忘的尷尬處境。

尤其是在過去2022 年加密世界的發展中,經歷NFT、DAO、元宇宙、Web3 等敘事的輪番繁榮,DeFi 已經被絕大部分市場參與者遺忘,成為失寵的市場敘事。

究其根本原因,除了個別龍頭產品的品牌和黏性之外,絕大多數產品所提供的服務都大同小異,大多只是依靠自身推出的Token 激勵計劃在勉強維持:

當有豐厚的流動性激勵時,DeFi 新平台的資產規模(TVL)確實會快速膨脹,但這是不可持續的,因為資金本身不是真正意義上的「鎖定」,一旦新的高收益率機會出現,或者原先協議的激勵在一定TVL 規模之後無法維持,那資金就會很快靈活地轉移。

這也是2020 年以來DeFi 產品尤其是其Toke 的二級市場價格高開低走的原因所在——僅僅依靠Token 激勵來短時留住用戶,勢必不能長久。

老DeFi 開新花

不過,暫時拋開縱向的DeFi 協議Token 在二級市場上的低迷表現,僅從DeFi 賽道內部觀察,還是有一些頗為有趣的變量正在發生,其中尤以Curve、MakerDAO 等這些頭部藍籌項目的動作最為明顯,最直接的信號便是DeFi 巨頭之間的邊界感正在淡化。

MakerDAO 進軍借代的Spark Protocol

首先便是MakerDAO 穩定幣起家的MakerDAO 開始佈局借代賽道,於本月初啟動基於Aave V3 智能合約的借代協議Spark Protocol,面向所有DeFi 用戶開放,該產品以DAI 為中心,具有ETH、stETH、DAI 和sDAI 的借代功能。

Spark Lend 支持MakerDAO 的PSM 和DSR,USDC 持有者也可以直接通過Spark Protocol 官網主頁由PSM 將USDC 轉換成DAI,並通過DSR 來獲得存款利息。

除此之外,Spark Lend 的另一作用是引導MakerDAO 未來推出的流動性質押衍生產品EtherDAI,整體機制將會與Frax Finance 相似,啟動時也會提供MKR 或DAI 進行流動性區塊生產。

Aave 佈局GHO 穩定幣

頗為有趣的是,以藉代為基本盤的Aave 與MakerDAO 不謀而合,也計劃推出去中心化、有抵押品支持、且與美元掛鉤的Aave DAO 原生穩定幣GHO。

它和DAI 的邏輯大同小異——是一種使用aTokens 作為抵押品鑄造的超額抵押穩定幣,唯一的區別在於由於所有抵押品都是生產性資本,會產生出一定的利息(aTokens),這具體要取決於借代需求。

上個月Aave 創始人兼CEO Stani Kulechov 發布穩定幣GHO 的進展更新,表示GHO 代碼已公開且已完成審計,目前GHO 已在Goerli 測試網發布,並正在進行漏洞賞金計劃。

其實這也未嘗不是一項絕佳的對照試驗組:作為業務互相滲透的兩大DeFi 藍籌,MakerDAO 和Aave 目前的穩定幣在機制設計方面大同小異,借代機制也都是基於Aave V3 智能合約,唯一的區別便是一個基於穩定幣的自有Token 鑄造權進軍借代市場,一個是基於借代場景搭建穩定幣使用的擴展基礎。

那最終誰能跑出來,某種程度上就可以佐證到底是基於原生穩定幣向借代領域滲透容易,還是基於借代協議擴展穩定幣的使用場景更有優勢。

當然目前雙方都還處於測試階段,實際效果有待後期觀察。

Curve 上線crvUSD

此外,以大額資產兌換為主要戰場的Curve 也在近期推出自己的穩定幣crvUSD,前不久已部署UI 並正式上線,目前支持Frax Finance 旗下以太坊流動性質押產品sfrxETH 進行抵押鑄造,後續將進一步支持stETH。

不過目前crvUSD 的總量還較小,不過依靠Curve 自身的天然流動性激勵優勢,crvUSD 可謂是含著金湯匙出生。

突飛猛進的frxETH

其實前面的MakerDAO、Aave、Curve 在各自的新賽道之外,也都同樣在佈局流動性質押這個大蛋糕——MakerDAO、Aave 的借代本身就可直接擴展LSDfi 業務。

但目前所有DeFi 藍籌中,Frax Finance 在LSD 領域佈局最為深入,僅從frxETH 的增長數據便可見一斑:

2022 年10 月21 日,Frax Finance 推出的以太坊流動性質押產品frxETH 上線,截至今日, 200 天左右的時間,frxETH 從0 增長到近22 萬枚,價值約4 億美元。

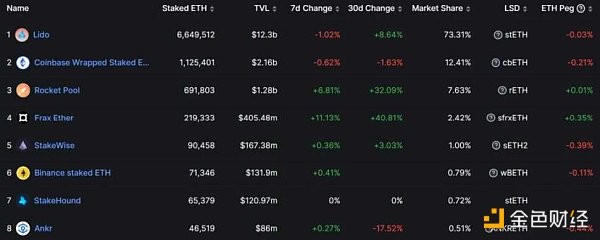

據DefiLlama 數據顯示,frxETH 目前質押數量僅次於Lido、Coinbase 和Rocket Pool,且過去30 天增長幅度超40% ,在上海昇級後的增長速度更是一騎絕塵。

某種意義上講,Frax Finance 一年來的求變就是我們觀察DeFi 藍籌突圍的一個典型例證:

2022 年算法穩定幣的變動一度讓Frax Finance 陷入危局,在緊要關頭,一方面對於原有的穩定幣佈局,Frax 選擇增加儲備來徹底去除自身的算穩屬性(變為完全抵押的穩定幣)。

同時進一步擴展新敘事,尤其是精準踩中了LSD 這個風口——原先為了與UST 組建4 pool 而積累持有的Convex 治理Token CVX 也派上了新用場,給了Frax 利用巨額匯率影響Curve 的獎勵排放,進而創造更高收益的可能(6% 左右)。

這也是frxETH 能夠快速殺入LSD 市場並站穩腳跟,同時快速搶占市場的關鍵。

小結

其實絕大部分DeFi 項目在2020 年的繁榮和2021 年開始遇到的困局,從一開始就注定了——豐厚的流動性激勵是不可持續的。

也正因如此,當下的DeFi 藍籌們不設邊界的嘗試,正是眾多DeFi 協議從不同渠道入手,開展自我救贖的一個縮影,至於能否如願迎來屬於自己的突圍,或者是孕育出全新的敘事,尚未可知,但值得關注。