原文:《The DAO Takeover Playbook: The New DeFi Strategy》by IGNAS,DEFI RESEARCH

編譯:Katie 辜

當DAO解散時,剩餘的資金分配給代幣持有者,有些DAO會出現倒閉了比營業更有價值的情況。 MEV項目RookDAO的解散正是如此。 ROOK代幣持有者投票決定關閉並分配價值2500萬美元的財庫。根據這一決定,其代幣價格上漲了5倍。此次價格飆升主要是由於財庫價值超過了ROOK代幣的總市值。

請記住,並非所有ROOK代幣持有者都會贖回他們的代幣。 ROOK的例子只是深熊中的DeFi DAO目前正在上演的“新玩法”的一部分。

本文我們將探索DAO解散卻能盈利的策略,並分析此類事件中DAO潛在的風險。該策略存在爭議,DYOR。

什麼是“Slow Rug”?

圈內人應該對“rug pull”(跑路)很熟悉。 “rug pull”是指開發者為了個人利益突然抽乾項目資金的一種退出市場的騙局。但是還有“slow rug”,這是一個更微妙的版本,資金在較長一段時間內被慢慢抽走,通常偽裝成工資等合法運營費用。

例如,由22個DAO貢獻者組成的Rook Lab每年收到610萬美元(每個貢獻者30萬美元)。然而,該團隊一直無法提供路線圖或目標,即使協議的交易量在短短六個月內下降了約78%。

“slow rug”比看起來更複雜,因為這種情況下DAO面臨幾個問題:

- 法律清晰性:DAO在法律上處於灰色地帶,導致運營、資金管理和稅收方面的不確定性;

- 法律合規關係:由於管轄範圍不同,管理與全球個人和組織的法律關係很複雜;

- 責任限制:DAO代幣持有人的潛在責任是一個問題,可以選擇成立法人實體、共同基金或賠償基金;

- 治理:在治理中平衡效率與去中心化和透明度是一個主要挑戰;

- 人才管理:由於缺乏可簽訂合同的法律實體和角色的自我導向性質,DAO中的人才招聘、入門和管理可能會很困難。

我們如何監督那些沒有為代幣持有者增加價值的團隊?

一些DAO通過“原地解散”來承擔責任。例如,Fei核心團隊(Tribe DAO)決定解散,並從其財庫向代幣持有人分發了2.2億美元。在投票時,TRIBE的估值僅為6600萬美元,但現在的交易價格為1.28億美元。

在Rook和Tribe這兩個案例中,DAO的解散對代幣持有人來說是有利的。但是,當核心團隊成員抵制治理投票時會發生什麼?這就是事情變得有趣的地方。

Aragon DAO遭受攻擊,面臨“為了賺錢被解散”的風險?

最近的Aragon DAO受到了一個被稱為“無風險價值(RFV)攻擊者”的協同團體的51%攻擊,該團體與Rook DAO的解散和清算有關。 Aragon將矛頭指向了一家大型資產管理公司——Arca資本管理公司。有證據表明,Arca的參與是為了從Aragon獲取經濟利益。

5月2日,大量新成員湧入AragonDiscord頻道並向多名貢獻者發送私聊信息,施加壓力要求盡快將資金從AragonAssociation轉移到Aragon DAO。據稱,這些成員與參與了RookDAO的資產接管事件有關,他們花了幾個月積累了ANT代幣,這讓他們獲得了在AragonDAO中的投票權。最終AragonAssociation禁了可疑的Discord用戶,CoinDesk採訪的每一個被禁用戶都是Rook的成員。在維權投資者呼籲Rook項目向其代幣持有者返還資本後,Rook於上月解散其DAO。

“RFV攻擊者”將自己描述為“加密禿鷹”,據報導,他們是一個複雜、資源充足、協調一致的組織。據稱他們“對摧毀Rook DAO、Invictus DAO、Fei Protocol、Rome DAO和Temple DAO負有責任”。值得注意的是,該團體的一名成員因參與Mango DAO漏洞利用而被判入獄。最近,該組織領導了對Rook DAO的財務接管,使用社會工程學策略攻擊該組織,成功解散DAO並清算一半的金庫以獲取經濟利益。作為回應,Aragon協會宣布計劃將AragonDAO“重新定位”為新興DAO的資助項目。該協會現在將分批轉移資金,而不是一次性轉移整個財庫資金。

“RFV攻擊者”的攻擊動機是因為看中了Aragon財庫價值約1.89億美元的資產與ANT代幣的較低市值之間的差異。其ANT代幣的市值為1.28億美元,低於其財庫價值約1.89億美元的資產。在DAO中,可以購買足夠的代幣並按照自己的意願進行投票。面臨風險的DAO是那些代幣交易價格低於其財庫資產價值的DAO。相反,如果代幣以溢價交易,面臨資產被接管的風險則較低。

在接受DL News採訪時,Arca的聯合創始人兼首席信息官Jeff Dorman表示,這是市場向公司或項目傳達的一個明確信號,即“市場認為Aragon沒有妥善管理這些資產”。 Jeff Dorman進一步解釋說:“如果你不發行代幣,你就有完全的自主權。當你發行、空投或出售代幣並公開交易時,你就對這些代幣持有者負有信託責任。”

通過接管資產的盈利方式

是接管還是強佔?受益對像不同,看法可能會有所不同。 RFV攻擊者的“戰術”最終還是招致了大量批評。

然而,它也為DeFi提供了一種獨特的套利方式,以下是該策略的展開方式:

- 識別資金資產價值低於項目代幣市值的DAO;

- 購買足夠的項目代幣,以獲得對DAO決策的影響力;

- 利用這種影響力投票支持解散DAO;

- 如果投票通過,DAO的資金將分配給代幣持有者。

在Aragon的例子中,最後一部分是非常重要的。如果你購買了代幣,而核心團隊最終忽視了多數人的投票,那麼你可能手握治理代幣,卻無治理權利,這些治理代幣實際上沒有進行投票的權利。

此外,實現真正的接管比聽起來要困難得多。你必須在不導致代幣價格大幅飆升的情況下購買代幣,特別是在面對滑點和流動性等問題時。然後還有盡職調查過程和治理建議需要處理。如果這還不足以完成接管,那麼必須進行一場公關活動,說服其他代幣持有者支持你的提議。

儘管“無風險價值(RFV)攻擊者”這個名字可能在暗示其風險低,但這根本不是一個無風險的策略。但ROOK例子中5倍的激增也表明了它可以帶來巨大的收益。

如何識別有風險的DAO?

假設靠解散DAO賺錢的趨勢持續存在,並且RFV攻擊者和Arca繼續瞄準新的DAO,我們的首要任務將是識別出財庫資產價值低於其各自代幣市值的DAO。

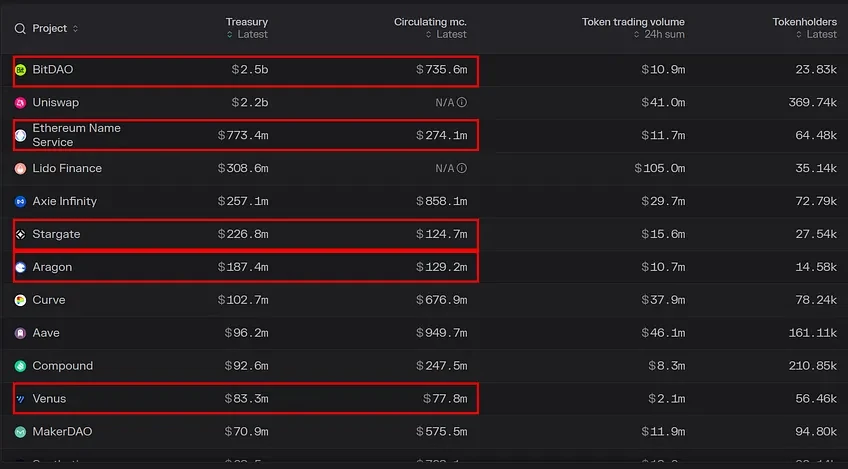

有一些工具可以用來識別,如Token terminal和DeFiLlama。 Tokenterminal擁有67個項目的財庫數據庫。我們甚至可以增加流通(或完全稀釋)市值來立即查看哪些DAO面臨風險。

撰寫本文時,我發現在 67 個上線項目中,有 23 個項目的財庫價值高於各自代幣的流通市值。

以下是其中幾個項目,以及它們的財庫價值與流通市值:

-

BitDAO: 25 億美元 vs 7.35 億美元

-

Ethereum Name Service: 7.73 億美元 vs 2.74 億美元

-

Stargate: 2.26 億美元 vs 1.24 億美元

-

Aragon: 1.87 億美元 vs 1.29 億美元

-

Venus: 8300 萬美元 vs 7700 萬美元

-

Instadapp: 6160 萬美元 vs 2500 萬美元

-

Wombat Exchange: 5530 美元 vs 890 萬美元

-

Hop Protocol: 5300 萬美元 vs 780 萬美元

-

Euler: 4160 萬美元 vs 3180 萬美元

-

Gearbox: 3800 萬美元 vs 700 萬美元

-

Tornado Cash: 3490 萬美元 vs 1000 萬美元

如果我們考慮到完全稀釋的估值,情況就會有所改變,但這些代幣並不流通,因此不能用於投票。

TokenTerminal 數據的問題在於它在計算中考慮了項目自身的代幣。而 DefiLlama 提供了不包括項目自身代幣的總資金價值。

以下是擁有至少 1000 萬美元財庫資產的最新名單:

-

BitDAO: 8.22 億美元 vs 7.35 億美元

-

Olympus DAO: 2.15 億美元 vs 2.06 億美元

-

Aragon: 1.87 億美元 vs 1.29 億美元

-

Wonderland: 8950 萬美元對 1000 萬美元

-

Parrot Protocol: 5000 萬美元 vs 800 萬美元(來自 DefiLlama 的 MC 數據)

-

JPEG’d: 4100 萬美元 vs 1400 萬美元

-

Klima DAO: 3060 萬美元對 1700 萬美元

-

Hector Network: 2290 萬美元對 1000 萬美元

-

Jade Protocol: 2100 萬美元 vs 840 萬美元

然而,這個列表中缺少一個關鍵的數據。我們需要考慮用戶擁有和歸屬的代幣比例,因為通常有很大比例的代幣屬於團隊或風投。因此,存在潛在風險的 DAO 的最終名單甚至比上面的列表更短。有趣的是,DCF GOD 最近在推特上提到了 OHM。

注意,在分析面臨解散風險的DAO時,我們需要進一步的盡職調查,考慮到代幣滑點、實際社區持有的代幣、治理結構等因素。