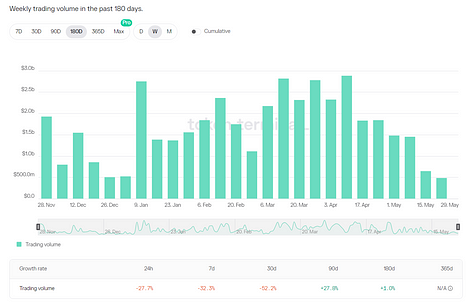

目前,衍生品DEX賽道競爭激烈,市場整體交易量下降,新增協議仍在不斷推出。在縮量市場中,交易者對於各類激勵措施、收益率更為敏感,衍生品DEX對用戶的爭奪越發激勵。

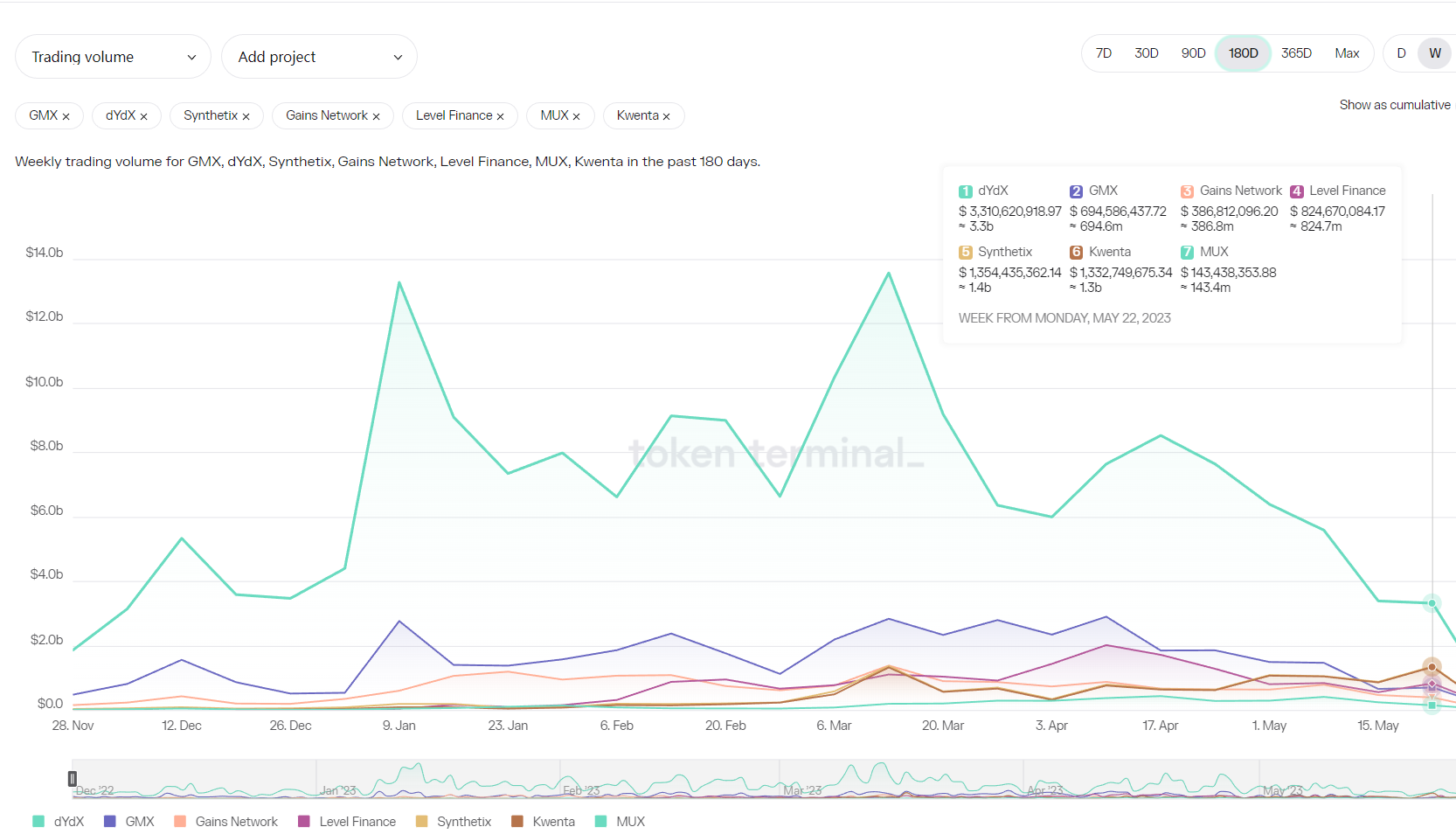

自3月下旬以來,衍生品DEX交易量整體處於下跌趨勢,6個主要的衍生品DEX協議中,5個呈現交易量下降的趨勢,只有Kwenta出現了逆勢增長的趨勢。

Kwenta是建立在Synthetix上的perp前端,貢獻了synthetix超過95%的交易量增長和收入增長。 Synthetix則是流動性提供協議,擁有超過4億美元的TVL,為Kwenta等前端提供流動性池子。

圖:主要衍生品DEX週交易量情況

來源:tokenterminal

- 本文相關數據主要來自tokenterminal。由於有不同的統計口徑,不同數據平台間的統計可能存在差異。

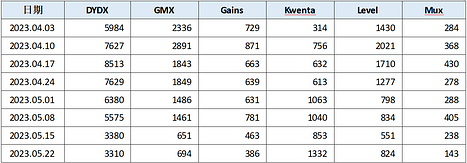

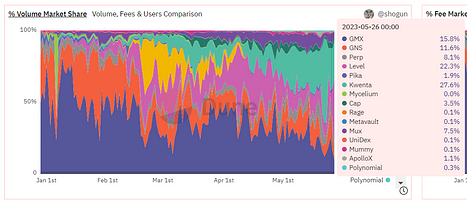

訂單薄模式的DYDX仍然佔據整個市場將近一半的交易規模。但是,在資金池模式衍生品DEX中,GMX受到了來自Kwenta和Level的衝擊。本週,Kwenta和Level交易量超過了GMX。

表:4月份以來主要衍生品DEX週交易量(單位:mln)

來源:tokenterminal

圖:資金池模式衍生品DEX市場佔有率分佈

來源:Dune Analytics

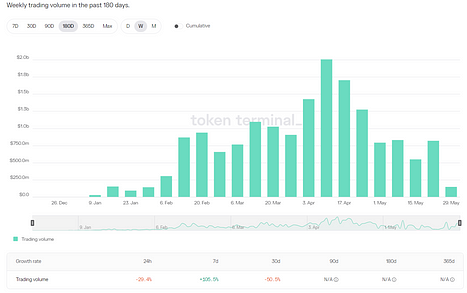

GMX的交易量峰值出現在4月中旬,此後呈現持續下滑的趨勢,當前交易量水平與2022年底相當。

圖:GMX週交易量變化情況

來源:tokenterminal

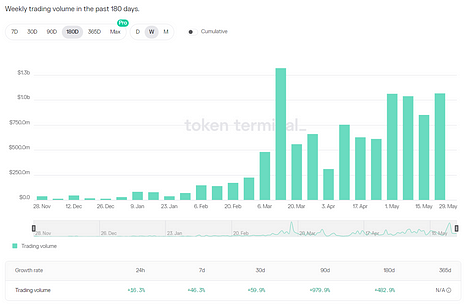

Kwenta是2022年底開始啟用的DEX,從2月中旬開始交易激勵活動,交易量出現較大增長。 4月下旬開始採用OP代幣作為激勵,交易量在5月增長明顯。

圖:kwenta週交易量變化情況

來源:tokenterminal

Level的交易量峰值也出現在4月份中旬,當週交易量達到20億美元,此後下跌。但是,在5月22日這一周出現了反彈。

圖:Level週交易量變化情況

來源:tokenterminal

交易量增長的原因:更多的激勵、更低的成本

Kwenta交易量的逆勢增長,可能主要受益於兩個方面:一是Kwenta交易激勵的力度較大,除了協議本身代幣激勵外,從4月26日開始,每週獎勵13萬枚OP;5月10日至8月30日,每週獎勵33萬枚OP,市值約50萬美元。

二是Kwenta的交易手續費相對GMX要低,當前交易費為0.02%至0.06%,根據taker和maker的不同收費不同。 GMX的交易費為0.1%,並根據持倉收取借貸費。扣除完全刷量的用戶,對於真實用戶而言,進入Kwenta交易成本更低。

圖:Kwenta交易激勵規則

來源:mirror.xyz/kwenta.eth

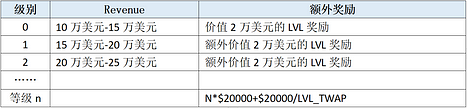

LEVEL也採取了交易激勵措施。用戶每支付1美元的交易費用,可以收到1個LEVEL Loyalty 代幣(lyLVL)。每天一共分配1萬個LVL,根據用戶的lyLVL在全平台lyLVL所佔比例進行分配。領取有效期為24小時。

除了上述基礎獎勵措施,還有Ladder獎勵機制。當每日平台的Revenue收入超過一定閾值時,增加一筆額外激勵的LVL代幣。這筆獎勵會累積起來,一周後進行分配。

備註:等級n = (Revenue-$100,000)/$50,000

來源:LD Capital

Ladder獎勵是給每週排行榜排名前20名的交易者。交易者的排名由其在本週內轉圈的積分數量確定。賺取積分根據交易者對協議的交易費用貢獻來計算,乘以(1+boost)可以增加積分。 Boost由交易者在平台上質押的LVL代幣總數決定。每質押1000個LVL,boost因子增加1%。

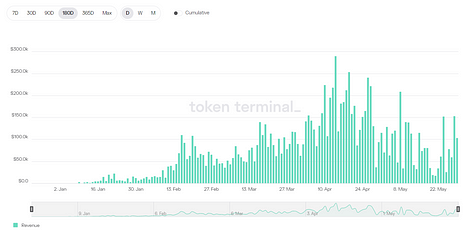

最近半年以來,revenue大於10萬美元的天數為46天,佔全部天數的25%。其中,大於15萬美元的天數為19天,大於20萬美元的天數為8天,大於25萬美元的天數為2天。

圖:Level每日revenue情況圖

來源:tokenterminal

此外,訂單薄模式的DYDX自上線以來,一直維持著較高的交易激勵。雖然激勵代幣經過了兩次降低,但目前依然每個epoch有約158萬的DYDX代幣激勵,按照市場價折算的話,價值約300萬美元,日均激勵達到10萬美元。在當前的衍生品DEX模式中,屬於較高的激勵。

需要考慮交易激勵措施對協議代幣拋壓的影響大小,以及可持續性。

Kwenta的激勵措施中,生態代幣OP激勵佔據主要部分,協議代幣激勵部分在逐漸降低,協議代幣的拋壓要小一些。而且,Kwenta的交易激勵以一周為周期獲取,且有鎖定期,提前解鎖的話,需要銷毀一部分的代幣。但是,OP的激勵目前持續時間到8月30日,到期後如無延續性措施,則交易量可能會出現較大的下跌。

Level的激勵措施中,全部採用的是協議代幣,每日領取,且無鎖倉期,因此,協議代幣拋壓較大。另外,其ladder激勵措施側重於提高交易量,給了前20名用戶很高的激勵,遠高於普通用戶。這也會導致其交易量中存在高度集中的問題。

DYDX也由於存在較大的代幣激勵、較多的代幣解鎖,市場一直在持續觀望,等待其DYDX chain上線及代幣機制的修改。

真實交易量分析

由於存在交易激勵,那麼,需要對交易量進行分析,了解真實交易的大致情況。簡要統計了幾個資金池模式衍生品DEX的用戶數、交易量、集中度和持倉規模。

表:資金池模式衍生品DEX交易量質量分析

來源:LD Capital

GMX的用戶數量是其他項目的4–5倍,持倉量也遠大於其他項目,是Kwenta的3倍,Gains Network的5倍。

Kwenta和Level的戶均交易量明顯高於其他沒有激勵措施的項目。

Kwenta的30日戶均交易量約為160萬,為GMX的4倍。前五名交易量佔比33.35%,集中程度不高。用戶數達到2986人,屬於第二梯隊首位。持倉量有一定波動,在40m-60m之間。

Level的30日戶均交易量達到了576萬,為GMX的15倍之多。交易量高度集中,前五名交易者交易量佔比將近75%,持倉量僅有2.6m,用戶數不到600人,可見,該平台刷量交互的佔比較高。

綜合來看,GMX依然是賽道的龍頭,用戶數和持倉量有顯著優勢。 Kwenta的真實用戶更多,交易量較為分散,其激勵措施在吸引到一部分用戶之後,有可能通過提供更好的流動性深度、更低的費用等留存用戶。 Level則有著較大的刷量用戶佔比,以及較高的通貨膨脹。

近期發展計劃

GMX

根據從社區了解到的信息,對於交易量和收益率的下滑,GMX項目方更多認為是市場整體下降導致。

GMX近期工作中心,是推出其V2版本。其V2測試版已經於5月17日推出,用戶可以參與測試。主要修改包括:

GLP從目前的綜合池,變為每個幣對的單一池。通過隔離,可以添加高風險資產。

存在兩類資產,一類是需要BTC、ETH等原生資產支持的交易對,另一類是完全由USDC支持的合成資產交易對。交易者可以選擇不同的池子的流動性。

由於存在多個池子,LP參與者的難度會增加,需要分析各個池子的使用情況、收益率變化等,決定參與哪一個池子。

增加了資金費率和價格影響因子,用於平衡多空雙方的變化。

Kwenta

Kwenta的發展與Synthetix密切相關。兩者屬於同一生態之中,Synthtix提供良好的流動性服務,Kwenta提供前端服務、獲得用戶。

5月25日,Synthetix 創始人Kain Warwick提出了一些針對Synthetix未來發展的想法,包括:

採用SNX進行交易激勵,計劃將500萬至1000萬枚SNX分配給激勵計劃。

考慮增加SNX被動質押,擴大參與度和資金池規模。之前Synthetix採用的是主動質押模式,就是質押人要表現得比整個質押池更優秀,才能獲得比較好的收益率,或者需要使用對沖工具,對沖風險。現在增加被動質押池,保持基本收益率,比較簡單,便利用戶參與。

補貼前端的費用。前端經營者的收入基本歸屬於SNX質押人所有,長期發展看,對前端經營者激勵不足。比如,Kwenta的協議收入就完全分配給SNX的質押人。建議通過從金庫中劃撥一定比例(例如1000 萬枚SNX)的SNX 來補貼前端費用。代表前端進行質押,將產生3–5% 的基礎費用收入。

上述幾個計劃,分別考慮了用戶端、資金端和產品端的關係,如果能夠實施,對於建立在Synthetix上面的項目而言,有較大的激勵作用。

Level

Level則是在5月份通過社區投票,增加了新的跨鏈,將遷移到Arbitrum上。目前,已經在Arbitrum上佈置了LVL代幣的流動性池子,可以進行交易。前端交易業務預計在六月中旬會投入使用。基於Arbitrum上有較大的活躍用戶和資金量,這次遷移可能帶來新的用戶和資金參與。