注:本文主要介紹Gyroscope 協議,不作任何投資建議

一、Gyroscope

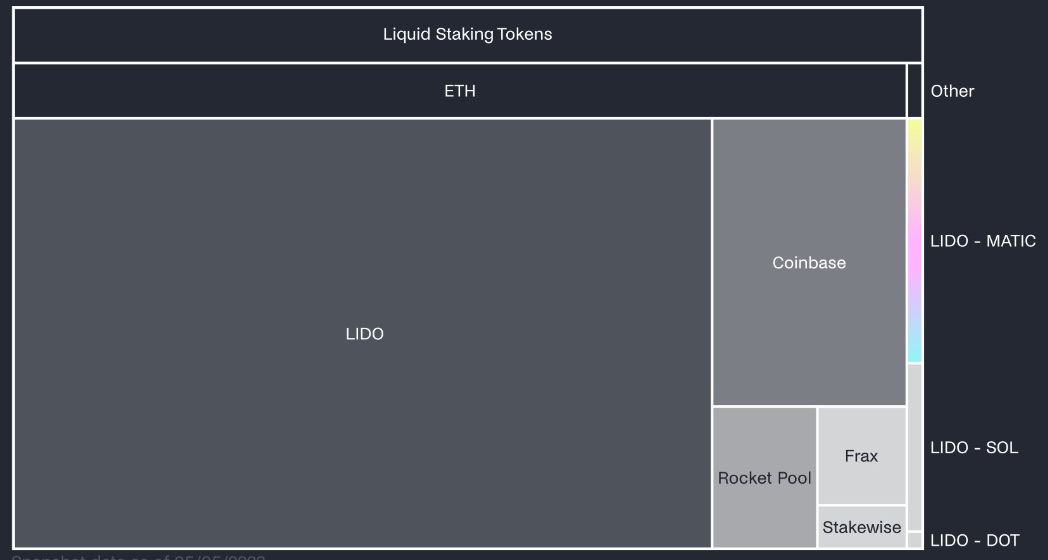

穩定幣協議Gyroscope 於去年發佈白皮書,基於該協議,GyroStable 近期與Balancer 合作上線集中流動性策略,在Polygon 生態中為LST 資產構建做市模型及做市策略管理。 Gyroscope 已在Polygon 上線三種類型的CLP(持續流動性池),並在上週受到市場關注,約在兩週前推出了$stMATIC / $wMATIC。

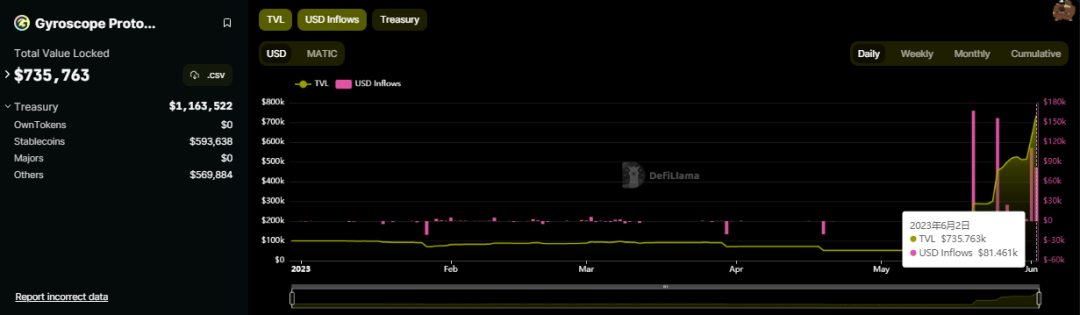

(數據來源:defillama)

據defillama,目前其TVL 達$735,763,鑄造的Stablecoins 達$593,63。

(數據來源:defillama) 1)穩定機制

(數據來源:defillama) 1)穩定機制

Gyroscope 的核心部分在於一個鑄造元穩定幣的協議,理想的Crypto 穩定幣市場是不希望依賴於中央銀行數字貨幣或中心化穩定幣的,這需要在去中心化穩定幣的彈性、設計、價值轉移上進行合適的創新。 Gyroscope 創建的GYD 是完全由儲備支持的,實現抵押品的多樣性,並增加其流動性:

Gyroscope 協議的穩定幣為GYD ,其抵押品由許多相互關聯、但各自獨立的Vault 進行抵押。 Vault 來自Balancer 由各種資產組成的礦池(最開始的首選資產為其他穩定幣)。這種方式可視為對Maker 和DAI 的一種創新與補充:

A:完全資產儲備穩定幣:每單位穩定幣都有價值1 美元的抵押品支持,旨在實現100% 的長期儲備率。

B:儲備金:儲備金由“一籃子”由協議控制的資產,共同為已發行穩定幣提供抵押。

C:通過算法進行價格約束:鑄造/贖回穩定幣的價格是通過算法設定的,以進行平衡,並能夠應對短期危機。

其抵押品由一籃子其他資產組成,包括其他穩定幣、產生收益的工具或波動性資產,最開始支持以美元計價的穩定幣,後續會加入其他類別的穩定幣(包括歐元、日元等):

這種對儲備資產的“分層”旨在實現彈性儲備設計,允許單個金庫的”安全故障”,單點故障並不會對其他金庫造成溢出風險。

2)協議設計

Gyroscope 自備儲備池,其穩定機制由一級市場AMM (PAMM)、二級市場AMM (SAMM)兩個模塊來維護:

PAMM:

PAMM 提供穩定幣GYD 的鑄造和贖回的報價, 並把在異常狀況下可能受到的衝擊計算在內。為了鑄造,用戶必須將受支持的抵押資產存入Gyroscope 各種金庫之一,用戶將1:1 鑄造穩定幣(不考慮鑄造費用)。

SAMM:

SAMM 是一個二級市場AMM,為Gyroscope 協議提供核心流動性。 CLP 類似於Uniswap v3 的集中流動性設計,但通過定制Balancer v2 池,將流動性集中在PAMM 的價格範圍內,以達到更高的資本效率。

SAMMS 提供了一個圍繞GYD 的多樣化流動性網絡,如下圖:

GYD 交易池有三種類型:

2-CLPs:將流動性集中在一個定價範圍內的AMMs,由定價範圍[α,β]和池子裡的兩種資產來確定參數的

3-CLPs:將流動性集中在三種資產之間,提升資本效率

E-CLPs:用於GYD 交易市場,系GYD 與其他資產配對的資金池

GYD 交易池遵循DSM 定義的價格範圍內集中流動性,在儲備金健康的情況下,GYD 交易池將流動性集中在一個更狹窄、合理的範圍區間內。如果儲備金受到衝擊引發DSM 設定新的贖回價格,這個價格區間將會擴大。

GYD 交易池是冗餘的(提供多條不同的Gyroscope 穩定幣出入路徑),且彼此獨立(假設其中一個資產配對失敗,剩餘的SAMM 交易池仍然可正常運作,與Curve 的單一池子不同)。

Gyroscope 的動態穩定機制(DSM):

與現有的非託管穩定幣不同,Gyroscope 的穩定性不取決於對槓桿的需求。 Gyroscope 沒有中央發行機構,用戶可以直接在協議中鑄造和贖回,也不存在交易對手方。

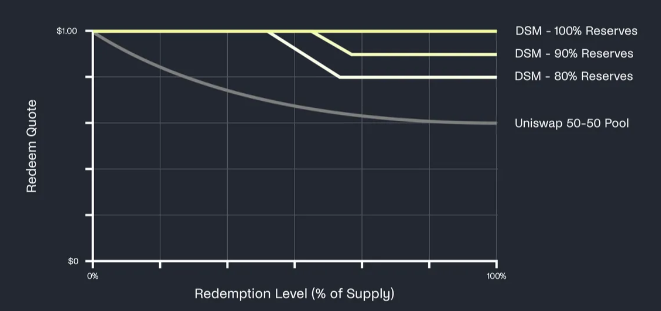

DSM(引用鑄造/贖回價格的聯合曲線)取決於當前準備金比率和資金流出量:

正常情況下,用戶1:1 鑄造穩定幣和贖回儲備資產(不考慮鑄造/贖回費用)。

抵押率接近100% 的贖回:準備金低於100% 抵押率時,PAMM 將自動以低於抵押品價值100% 的比例贖回GYD。即贖回曲線在1 美元附近開始,GYD 在1 美元附近交易,實現良好的流動性。

抵押率遠低於100% 的贖回:如果贖回持續, “流出”增加,第二道防線即算法定價,贖回曲線將移動至“斷路器”階段,該階段的贖回率會自動降至準備金率以下,贖回報價是逐漸降低的,以確保贖回始終可以進行(但仍會導致減計),並防止市場恐慌出逃和對貨幣錨定的攻擊,同時獎勵等待短期下跌過去的用戶。

其他的穩定機制還包括:與Maker 的Peg Stability Module (PSM) 邏輯相似,Gyroscope 機制允許穩定幣與價值為1 美元的資產進行交換。儲備金抵押不足的情況下,可用槓桿貸款機制:這與MIM 的運作方式類似,如果GYD 價格大幅度低於1 美元(某些市場崩潰發生時),槓桿持有者將能夠以折扣價平倉,這將減少GYD 的供應,使GYD 價格回到1 美元。

最後一道防線是儲備金的運作,儲備金可以通過幾種機制從抵押不足的狀態恢復到完全抵押的狀態,來進行資本重組:如拍賣治理代幣、儲備資產產生的收益、通過協議收入等。

二、分析總結

Gyroscope 的GYD 交易池E-CLPs ,可視為一個能夠承受資產單點故障的、高流動性的DEX。

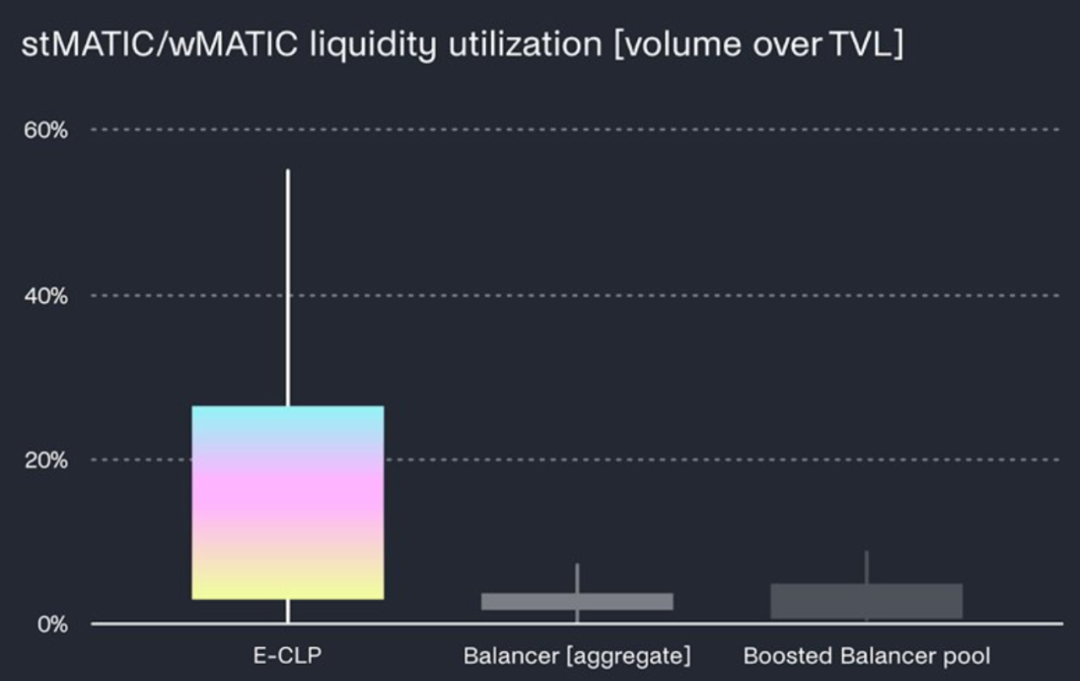

stMATIC/wMATIC 池則作為其首個LST E-CLP,一定程度上受益於Polygon 生態的成熟性,Gyroscope E-CLP 的流動性資金利用率(liquidity utilization rate)越過其他同類池的2 – 3 倍左右。

相對於穩定幣機制的可靠程度,穩定幣的用例、場景和用戶拓展情況同樣重要。 Gyroscope 早期基於其穩定機制,在一級市場曾引起討論與關注。經過測試之後,選擇從Polygon 這一成熟的、有效承接了以太坊大量溢出的生態進行切入,有潛力成為算法穩定幣市場的新鮮血液,並與Fei Protocol 等進行競爭。

考慮到合作方Balancer 在促進$rETH 等資產集中流動性上的關鍵作用,以及對LST 協議提供的新的、有效的飛輪對流動性的加持。後續需要關注其對於LST 資產的深度切入,Gyroscope 的LST 池有望進一步提高新晉LST 市場效率(包括stETH 等),預計後續將出現更多LST E-CLPs,並在Polygon 生態中佔據優勢。