作者:Arthur Hayes

編譯:GaryMa, 吳說區塊鏈(注:文章有刪改)

耐心在金融市場中是必不可少的。

自今年美國銀行危機爆發以來,我和許多人一直表態:美國和全球的法定貨幣銀行體係將得幸於一輪新的央行印鈔(這將推高風險資產價格)得到救助。然而,在比特幣和黃金完成初期上漲後,這些硬通貨資產已經回落了一些。

就比特幣而言,現貨和衍生品的波動性和交易量都有所下降。有些人開始納悶,如果我們真的處於銀行危機之中,為什麼比特幣沒有繼續上漲。同樣地,為什麼美聯儲沒有開始降息,為什麼美國沒有開始進行收益率曲線控制。

我對那些懷疑論者的回答是:要有耐心。沒有什麼東西是一直直線上漲或下跌的,我們會曲曲折折地前進。記住:目的地是已知的,但路徑是未知的。

印鈔、收益率曲線控制、銀行破產等等,這些都將發生,首先從美國開始,最終蔓延到所有主要法定貨幣體系。本文的目標是探討為什麼我相信今年第三季度末和第四季度初將開始真正的比特幣牛市。在那之前,冷靜下來。度假一下,享受大自然和與朋友家人的相處。因為到了今年秋天,你最好係好安全帶,準備好迎接TO THE MOON。

正如我多次所說,比特幣價格是法定貨幣流動性和技術的結果。我今年的大部分文章都集中在影響法定貨幣流動性方面的全球宏觀事件上。希望在北半球夏季的間歇期,我可以轉向撰寫有關比特幣和加密貨幣技術前沿的激動人心的事情。

本文的目標是讓讀者對法定貨幣流動性的演變有一個清晰的路線圖,了解接下來幾個月會發生什麼。一旦我們對美元和法定貨幣的流動性擴張到年底的情況感到滿意,我們就可以完全專注於哪些技術方面的某些幣種最令人興奮。當你將“印鈔機嗡嗡作響”與真正創新的技術結合起來時,你的回報將遠遠超過投入的精力成本。這是我們始終追求的目標。

前提

負責中央銀行和全球貨幣政策的官僚們相信他們可以統治著超過80億人口的市場。他們的傲慢表現在他們基於過去幾百年學術界發展的經濟理論上,談論一切確定性的方式上。但無論他們願意相信與否,他們並沒有解決貨幣版的三體問題。

當”債務與生產產出”的方程失去平衡時,經濟上的”法則”會崩潰。這類似於水在看似隨機的溫度下變換狀態的方式。我們只能通過事後觀察和實驗來了解水的行為,而不能在像牙塔中進行理論推測。我們的貨幣統治者拒絕實際運用經驗數據來指導他們調整政策的方式,而是堅持認為他們受尊敬的教授所教授的理論是正確的,無論客觀結果如何。

在本文中,我將深入探討為什麼與常見的貨幣理論相反,由於當前的債務與生產產出條件,提高利率將導致貨幣數量和通脹上升,而不是下降。這將導致無論美聯儲選擇哪種路徑,無論是加息還是降息,都將加劇通脹,並引發對寄生蟲式的法定貨幣金融系統的普遍撤離。

作為中本聰真正的信仰者,我們希望盡可能謹慎地根據這一大規模撤離的時機進行交易。我希望在法定貨幣中賺取豐厚的收益,直到必須拋售美元並全力投資比特幣為止。當然,我自己也在表現出一種傲慢,因為我相信我能夠在不自毀的情況下,預知最適宜的離場時機。但是我能說什麼呢?在一天結束時,我們都是有缺陷的人類,但至少我們必須努力理解未來可能會是什麼樣子。

解決了這一點,讓我們繼續探討一些(有爭議的)事實陳述。

- 無論處於經濟體系的哪個位置,每個主要的法定貨幣體制都面臨相同的問題。也就是說,它們都負債累累,勞動年齡人口減少,其銀行體系的資產主要是低收益的政府和企業債券/貸款。全球通脹的上升使得全球法定貨幣銀行體系在功能上陷入了無力償還的境地。

- 由於美國作為全球最大經濟體和儲備貨幣發行國的角色,美國比其他任何國家都更加嚴重地面臨這些問題,並且處於最嚴峻的境地。

- 中央銀行家的群體思維確實存在,因為所有高級官員和員工都在相同的“精英”大學學習,這些大學教授相同經濟理論的不同版本。

- 因此,無論美聯儲采取何種行動,其他所有中央銀行最終都會跟隨。

- 牢記這一點,我想重點關注美國的情況。讓我們快速了解一下這場悲劇中的各個角色。

- 美聯儲通過其印鈔和在資產負債表上持有資產的能力施加影響力。

- 美國財政部通過發行債務籌集資金來影響局勢,用以資助聯邦政府。

- 美國銀行體系通過吸收存款並將其貸出來創造信貸並為企業和政府提供資金來施加影響力。銀行體系的償債能力最終由美聯儲和美國財政部用印製的貨幣或納稅人的錢來支持。

- 美國聯邦政府通過徵稅和在各種政府計劃上的支出能力施加影響力。

- 私營企業和個人通過他們在何處以及如何儲蓄資金的決策以及是否從銀行體系借款來施加影響力。

- 外國參與者,特別是其他國家,通過決定是否購買、持有或出售美國國債來施加影響力。

在本文的最後,我希望將每個利益相關者的主要決策歸納為一個框架,展示我們是如何達到一個讓每個參與者幾乎沒有操作空間的境地。這種缺乏靈活性使我們能夠高度自信地預測他們將如何應對當前的美國貨幣問題。最後,因為金融危機仍然與農業收成的周期密切相關,我們可以相當確定地預測,市場將在今年的九月或十月恰好在預定時間醒悟並意識到糟糕的情況。

收穫

請耐心等待,因為在我們進入詳細內容之前,我還有一些鋪墊。我將列舉一些基本假設,我相信它們將在秋天到來時發生或加劇。

通脹將在今年夏天達到局部低點,並在年底重新加速

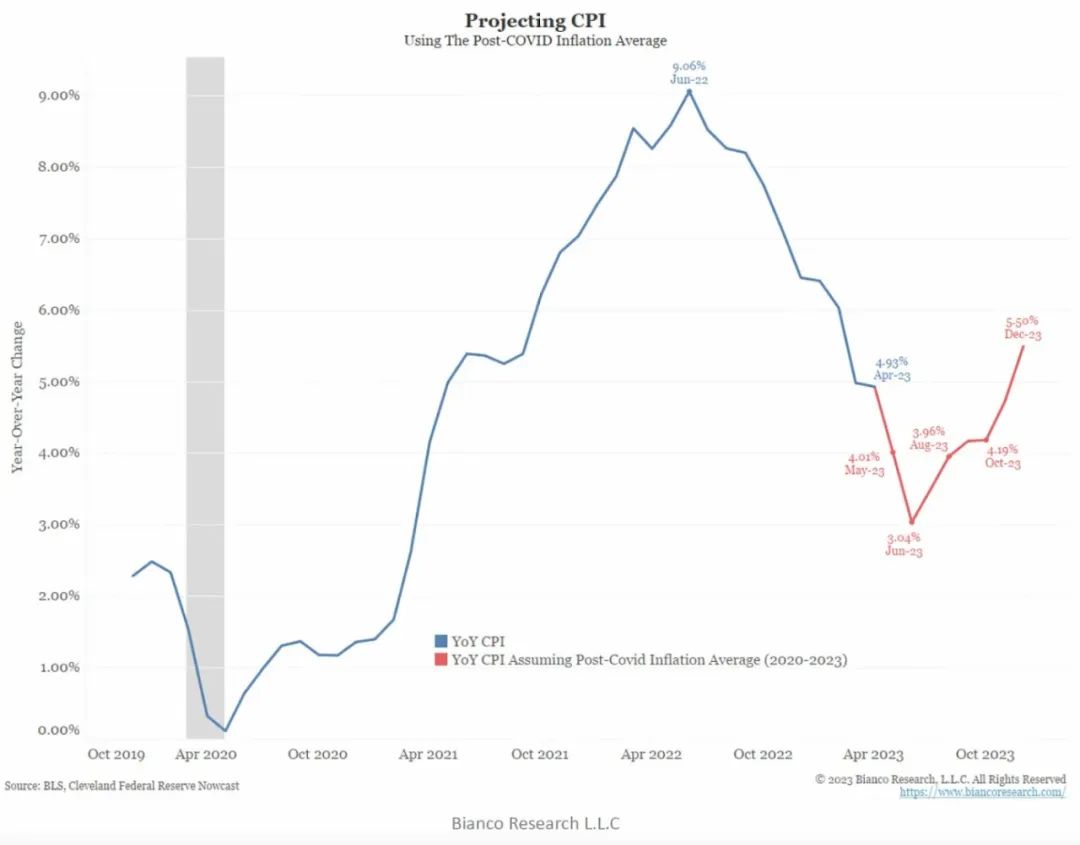

我具體指的是美國消費者物價指數(CPI)。由於被稱為基數效應的統計現象,2022 年的高月環比(MoM)通脹數據將被夏季2023 年較低的月環比通脹數據所取代。如果2022 年6 月CPI 環比通脹率為1%,而2023 年6 月CPI 環比通脹率為0.4%,那麼年同比CPI 將下降。

如上圖所示,去年的一些最高月同比消費者物價指數(MoM CPI)數據(這些數據在當前年同比數據中有所考慮)出現在五月和六月。對於2023 年,月同比CPI 的平均值為0.4%,這意味著如果我們只取平均值,並將2022 年5 月至12 月的所有數據替換為0.4%,我們將得到以下圖表:

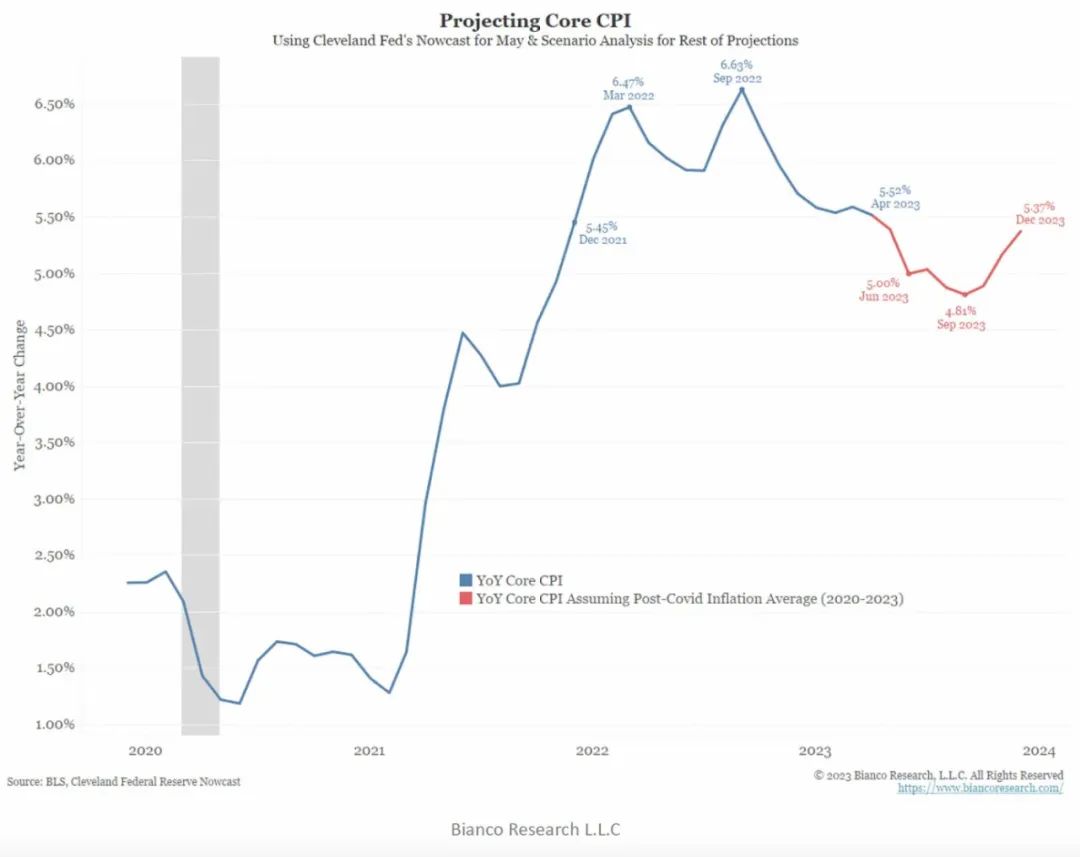

美聯儲並不關心真實的通脹情況,他們關心的是這個虛構的“核心通脹”概念,該概念剝離了人們實際關心的因素(如食品和能源)。下面的圖表對核心消費者物價指數(core CPI)進行了同樣的分析:

結論是,美聯儲在2023 年無法達到2%的核心通脹目標。這意味著,如果你相信鮑威爾和其他聯邦儲備系統理事的說辭,美聯儲將繼續加息。這一點很重要,因為它意味著存放在逆回購(RRP)和準備金利率(IORB)設施中的資金的利率將繼續上升。它還將導緻美國國債短期票據(<1年到期)的利率上升。

不要陷入糾結為什麼這些通脹指標與你和你的家庭實際感受到的價格變動不符。這不是一種智力上的誠實練習——相反,我們只是想了解影響美聯儲如何調整政策利率的指標。

由於社會保障開支,美國聯邦政府無法減少赤字

嬰兒潮一代是美國選民中最富有和最有權勢的成員,他們也越來越年長和病重。這意味著,一個政治家如果競選時以減少嬰兒潮一代所承諾的社會保障和醫療保險福利為平台,將自掘墳墓。

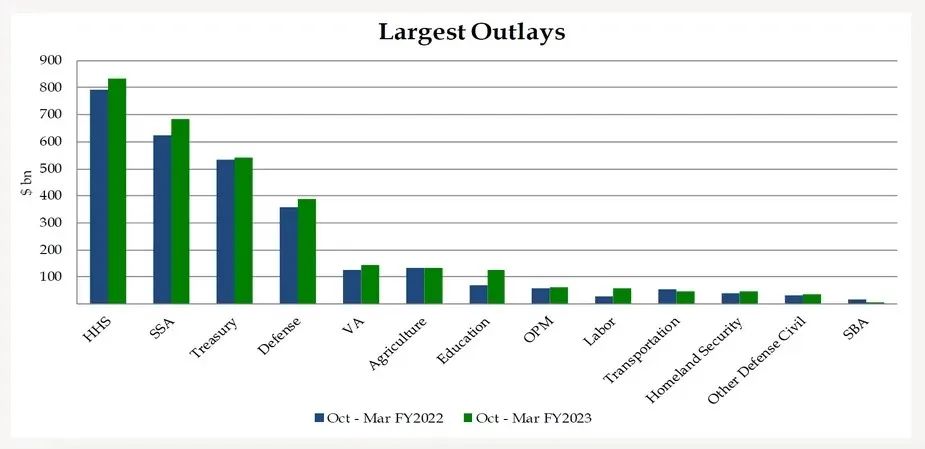

HHS(衛生與人類服務部)+SSA(社會保障局)=老年和醫療福利

Treasury(財政部)=對未償債務支付的利息

Defence(國防)=戰爭

老年和醫療福利開支以及國防開支只會不斷增加。這意味著美國政府的財政赤字將繼續上升。據估計,在未來十年內,每年1 至2 萬億美元的赤字將成為常態,不幸的是,美國兩黨都沒有政治意願改變這一趨勢。

最終的結果是市場必須吸收持續不斷的巨額債務。

外國參與者

正如我在今年的幾篇文章中所寫的,外國參與者轉變成了美國國債(UST)的淨賣家,這有很多原因,以下是其中幾個:

- 產權取決於您是不是美國政客的朋友或敵人。我們已經看到法治讓位於國家利益,美國凍結了俄在西方金融體系中的國家資產。因此,作為美國國債的外國持有人,您無法確定在您需要時是否被允許訪問自己的財富。

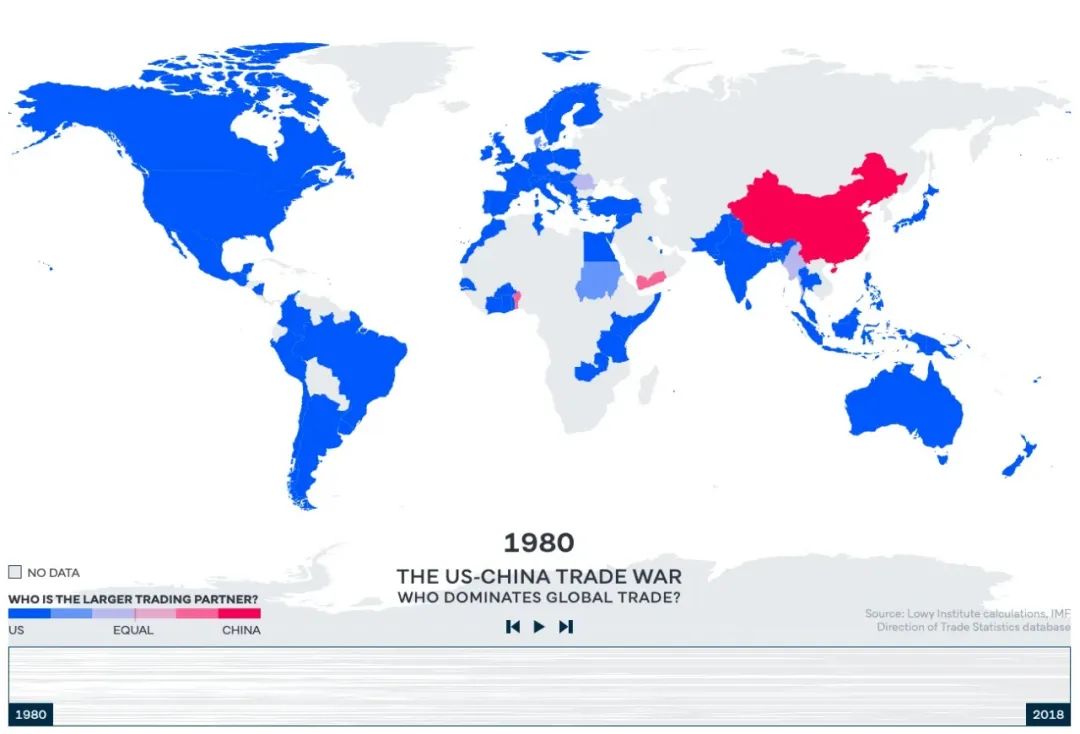

- 與美國相比,更多的國家將東方某大國作為其最大的貿易夥伴。這意味著從純粹的貿易驅動角度來看,用東方大國的法定貨幣支付商品比用美元更有意義。因此,越來越多的商品直接以該法定貨幣開具發票。這導緻美元和美國國債的邊際需求下降。

- 在過去的二十年裡,美國國債在能源方面已經失去了購買力。就能源而言,黃金保持了其購買力。因此,在一個能源供應短缺的世界裡,最好是在邊際上節省黃金而不是美國國債。

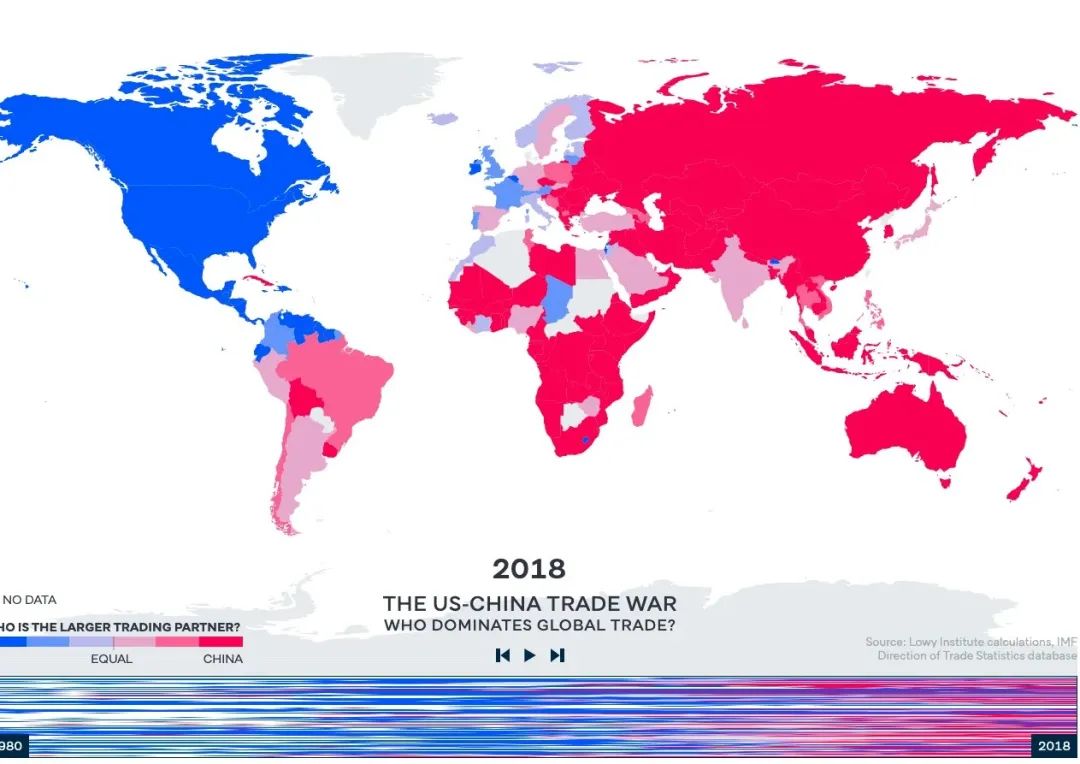

TLT ETF(20年以上美國國債)除以WTI 原油現貨價格(白色線)

黃金除以WTI原油價格(黃色線)

長期美國國債的總回報表現比石油價格低了50%。但是,自2002 年以來,黃金的表現超過了石油價格190%。

這導致外國對美國國債的持有減少。美國以外的政府不再購買新發行的國債,並且也在拋售其現有的美國國債。

簡而言之:如果有大量債務需要出售,不能指望外國人購買。

美國國內的私營企業和個人-私營部門

我們最關心這個群體的是他們將如何處理儲蓄。請記住,在疫情期間,美國政府向每個人提供了刺激資金。為了對抗封鎖的災難性經濟影響,美國提供的刺激措施超過了其他任何國家。

這些刺激資金被存入美國銀行體系,自那時以來,私營部門一直在將其自由資金花費在任何他們喜歡的事物上。

當存款、貨幣市場基金和短期美國國債的收益率基本上為0%時,美國私營部門樂意將資金存放在銀行中。結果,銀行體系中的存款激增。但當美聯儲決定通過加快提高利率來對抗通脹時,美國私營部門突然面臨一個選擇:

- 繼續在銀行中獲得基本上為0% 的收益。

- 或者,打開他們的移動銀行應用,在幾分鐘內購買收益率高達原來的10倍的貨幣市場基金或美國國債。

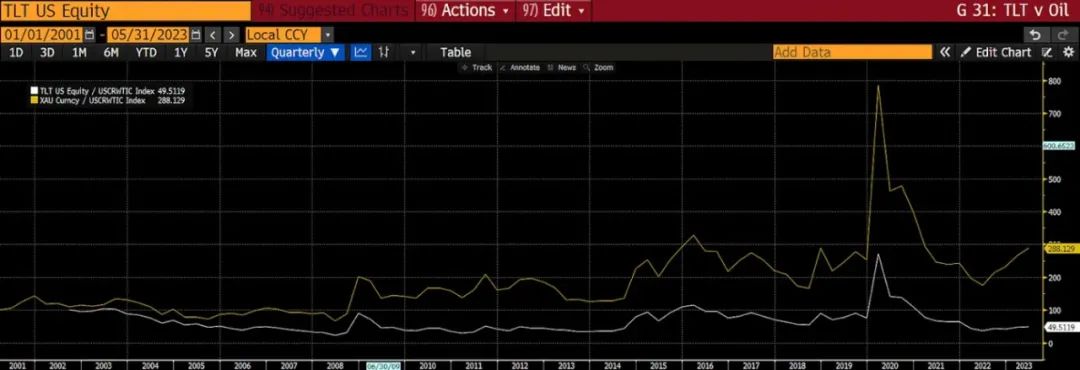

考慮到將資金從低至零收益的銀行賬戶轉移到收益更高的資產是如此容易,數千億美元的資金從去年年底開始湧出美國銀行體系。

自去年以來,已經有超過1 萬億美元從美國銀行體系中撤出。

未來面臨的重要問題是,這種資金流失是否會繼續?企業和個人是否會繼續將資金從0%的銀行賬戶轉移到收益率為5%或6%的貨幣市場基金?

邏輯告訴我們答案是顯而易見的,“當然會”。如果他們只需要在智能手機上花費幾分鐘就能使他們的利息收入增加10倍,為什麼他們不這樣做?美國私營部門將繼續從美國銀行體系中提取資金,直到銀行提供與至少聯邦基金利率相匹配的有競爭力的利率。

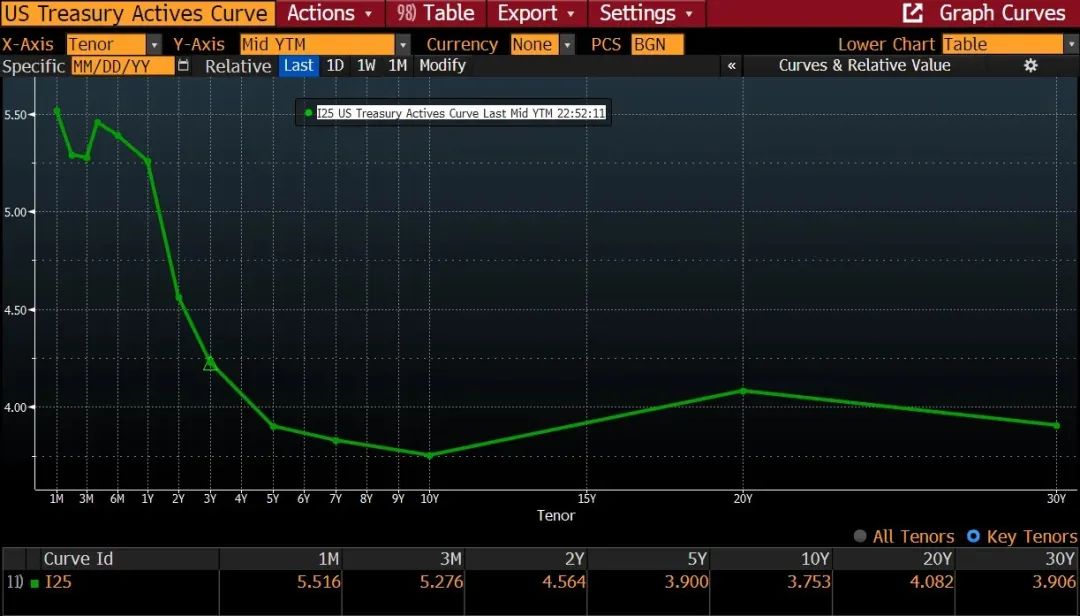

下一個問題是,如果美國財政部正在出售債務,公眾想購買哪種類型的債務(如果有的話)?這個問題也很容易回答。

每個人都感受到通脹的影響,因此具有很高的流動性偏好。每個人都希望立即獲得資金,因為他們不知道通脹的未來走勢,而且鑑於通脹已經很高,他們希望現在購買商品,以免未來更加昂貴。如果美國財政部向您提供一年期收益率為5%的票據,或者收益率為3%的30年期債券,因為收益率曲線呈倒掛狀態,您會選擇哪個?

當然,您會選擇一年期票據。不僅可以獲得更高的收益率,還可以更快地收回資金,並且只面臨1 年的通脹風險而不是30年的通脹風險。美國私營部門更喜歡短期的美國國債。他們會通過購買貨幣市場基金和只能持有短期債務的交易所交易基金(ETF)來表達這種偏好。

注意:收益率曲線倒掛意味著長期收益低於短期債務。從自然角度來看,您預期為藉出資金的時間更長而獲得更多收入。但是收益率曲線的倒掛是不自然的,指示經濟出現嚴重功能失調。

美聯儲

上文中我已經提到過類似主題,但請允許我以一種更生動和形象的方式擴展相同的主題。

想像有兩位政治家。

Oprah Winfrey 希望每個人都快樂並過上最好的生活。她確保每個人都有飯桌上的食物,車庫裡裝滿汽油的汽車,以及最好的醫療保健,一直到他們去世。她還表示她不會提高稅收來支付這些好處。她將向世界其他地方借錢來實現這一目標,並且她相信可以做到這一點,因為美國是全球儲備貨幣發行國。

Scrooge McDuck 是個守財奴,討厭債務。他幾乎不提供政府福利,因為他不想提高稅收,也不想藉錢來支付政府無法負擔的事情。如果你有一份工作,足以讓你買得起滿滿一冰箱的食物、一輛皮卡和一流的醫療保健,那是你的事。但如果你買不起這些東西,那也是你自己的事。他不相信政府有責任為你提供這些。他想保持美元的價值,並確保沒有理由讓投資者持有其他資產。

想像一下,你處於一個收入不平等急劇加劇的帝國的後期階段。從數學上講,大多數人的收入總是低於平均水平的,那麼誰會贏? Oprah Winfrey 每次都會贏。通過使用貨幣印刷機由他人支付的免費物品總是獲勝的。

政治家的首要工作是勝選。因此,無論他們屬於哪個政黨,他們始終會優先考慮花費他們沒有的錢,以贏得大多數人的支持。

除非長期債務市場或惡性通脹給予嚴厲的指責,否則沒有理由不採取“免費物品”為基礎的平台。這意味著從現在開始,我不指望看到美國聯邦政府支出習慣上的任何實質性變化。至於這個分析,每年將繼續借入數万億美元來支付這些好處。

美國銀行體系

簡而言之,美國銀行體係以及其他主要銀行體係都面臨著困境。我將快速回顧一下原因。

由於全球各國政府提供的刺激措施,銀行體系中的資產膨脹。銀行按規定將這些存款借給政府和企業,利率非常低。這在一段時間內起作用,因為銀行存款的利率為0%,但它們通過較長期的貸款向他人貸款的利率為2~3%。但隨後,通脹出現,所有主要央行(其中美聯儲最積極)將短期政策利率大幅提高,遠超過政府債券、抵押貸款、企業貸款等的收益率。存款人現在可以通過購買投資於美聯儲的逆回購協議(RRP)或短期美國國債的貨幣市場基金獲得更高的收益。因此,存款人開始從銀行取出資金以獲得更好的收益率。銀行無法與政府競爭,因為這將破壞它們的盈利能力——想像一下貸款利率為3%,但存款利率為5%的銀行。總有一天,該銀行將破產。因此,銀行股東開始拋售銀行股票,因為他們意識到這些銀行在數學上無法獲利。這導致了自我實現的預言,一些銀行的償付能力受到質疑,因為它們的股價急劇下降。

在我最近在比特幣邁阿密的採訪中,我問Zoltan Pozar 對美國銀行體係有何看法。他回答說,該系統從根本上是健全的,只是有少數爛蘋果。這與各個美聯儲主席和美國財政部長珍妮特·耶倫的說法相同。我強烈不同意。

美國銀行現在面臨兩個選擇:

選項1:以巨額虧損出售資產(美國國債、抵押貸款、汽車貸款、商業房地產貸款等),然後提高存款利率以吸引客戶回流銀行。

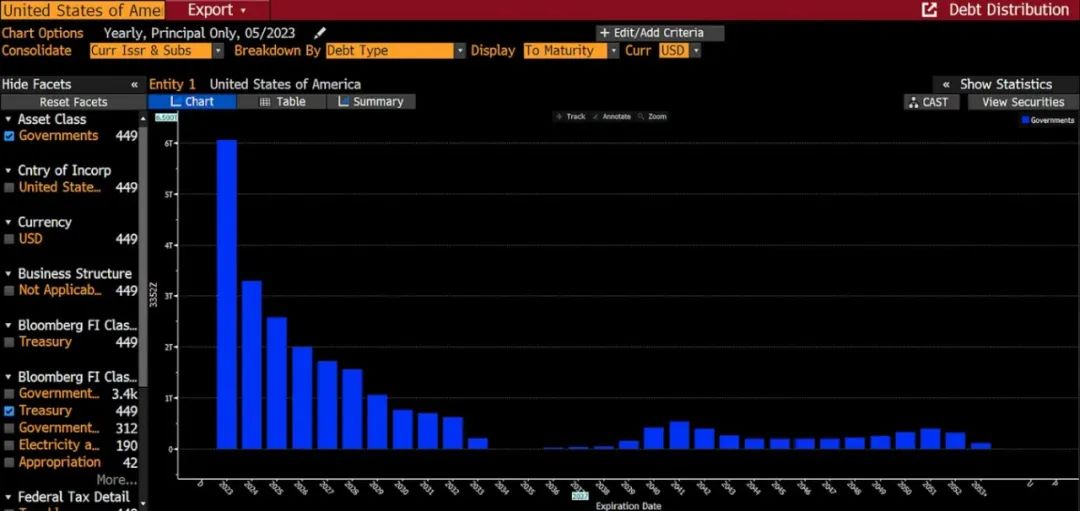

這個選項意味著承認資產負債表上的隱含損失,但保證了銀行無法持續盈利。收益曲線呈倒掛狀態,這意味著銀行將以較高的短期存款利率支付,而無法以更高的利率將這些存款進行長期貸款。

美國國債10年期收益率減去2年期收益率

銀行無法購買長期政府債券,因為這將造成損失——非常重要!

銀行唯一能購買的是短期政府債券,或者將資金寄存在美聯儲(IORB)並獲得略高於存款支付的利息。按照這種策略,銀行很難實現淨利差(Net Interest Margin,NIM)超過0.5%。

選項2:什麼也不做,在存款人撤離時,用你手頭的資產與美聯儲交換,換取新印的美元。

這基本上就是銀行期限融資計劃(Bank Term Funding Program,BTFP)的作用。我在此前文章中詳細討論了這個問題。不要擔心銀行在資產負債表上持有的資產是否符合BTFP 的資格要求——真正的問題是銀行無法擴大其存款基礎,然後用這些存款購買長期政府債券。

美國財政部

我知道媒體和市場都在關注美國的債務上限將何時達到以及兩個政黨是否會找到妥協提高上限的問題。不要理會這場馬戲表演——債務上限將會被提高(就像以往一樣,考慮到更為嚴峻的替代方案)。而當它被提高時,大約在今年夏季,美國財政部有一些工作要做。

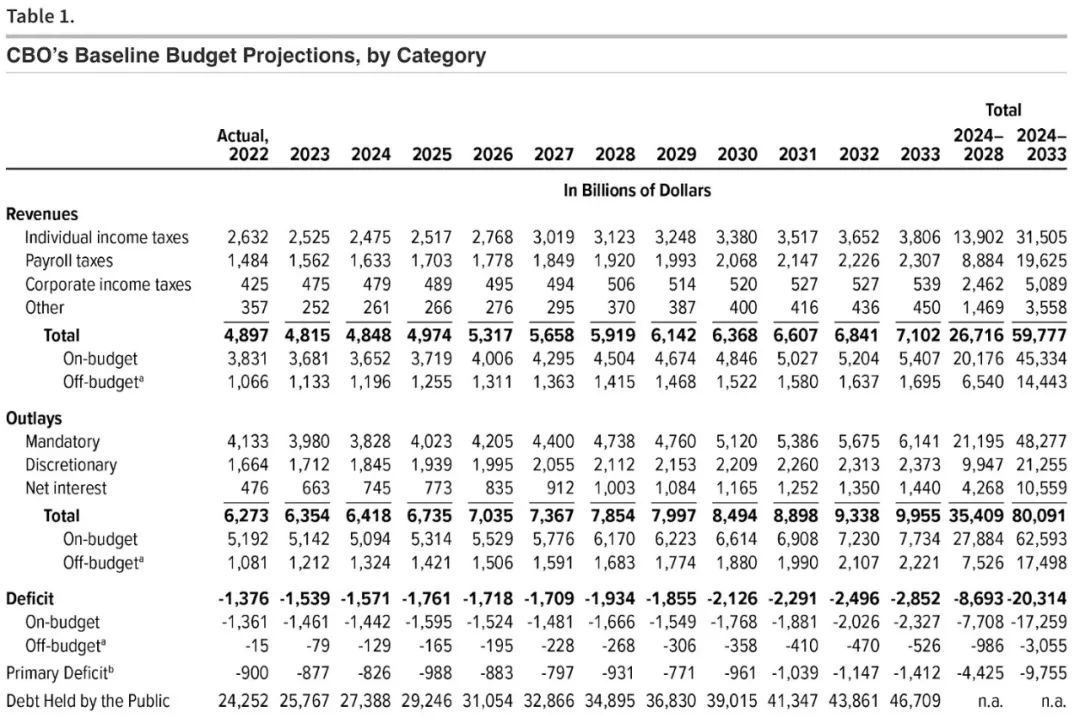

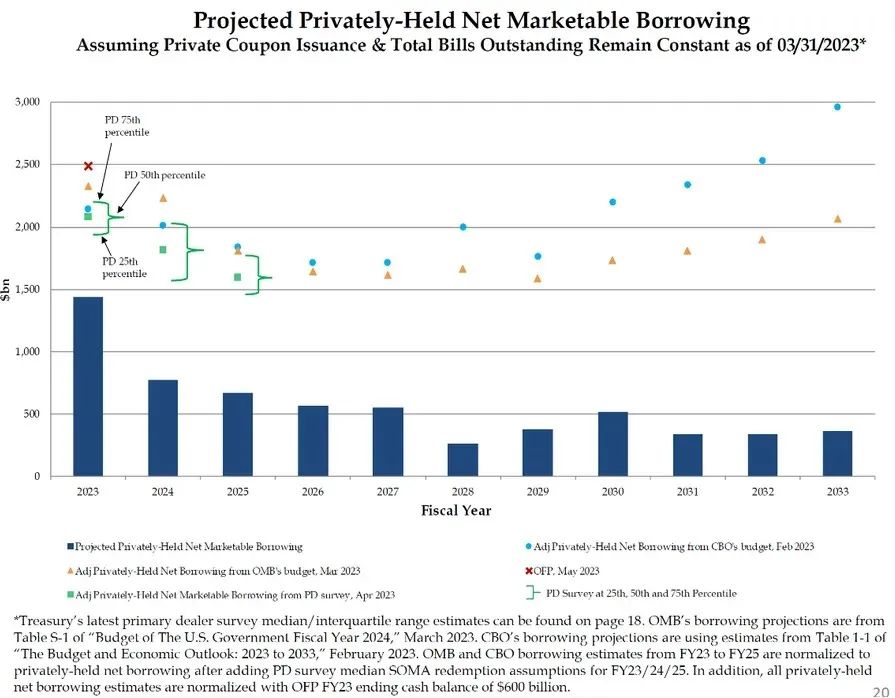

美國財政部必鬚髮行數万億美元的債務來為政府提供資金。重要的是關注所發行債務的到期日結構。顯然,如果美國財政部能夠發行數万億美元的30年期債券,那將是很好的,因為這些債券的收益率比< 1 年期的短期債券低近2%。但市場能否承受得住呢?絕對不能!

美國財政部債務的到期日結構

從現在到2024 年底,需要展期的債務約為9.3 萬億美元。正如你所看到的,美國財政部不願或無法發行大部分長期債務,而是以短期債務進行融資。噢噢!這是個壞消息,因為短期利率高於長期利率,這增加了利息支出。

我們來看看。

以下是美國國債、票據和債券的主要潛在買家的表格:

沒有任何一家主要買家願意或有能力購買長期美國國債。因此,如果美國財政部試圖將市場充斥著數万億美元的長期債務,市場將要求更高的收益率。想像一下,如果30年期收益率從3.5%上漲到7%,這將使債券價格暴跌,這標誌著許多金融機構的終結。這是因為這些金融機構被監管機構鼓勵使用幾乎無限量的槓桿來大量購買長期債務。那肯定完蛋了!

美國國債收益率曲線

耶倫並不愚蠢。她和她的顧問們知道在收益率曲線的長端發行所需債務是不可能的。因此,他們將發行債務到需求非常旺盛的地方:收益率曲線的短端。每個人都想獲得高短期利率的收益,而這些利率可能在今年晚些時候隨著通脹的回升而進一步上升。

隨著美國財政部出售1~2 萬億美元的債務,短期利率將上升。這將進一步加劇銀行系統的問題,因為存款人從向政府借款獲得更好的條件,而不是向銀行借款。這反過來保證了銀行無法通過購買長期債券而盈利。死亡的循環正在迅速接近。

美聯儲

在這最後的部分,鮑威爾手上的局面相當混亂。每個利益相關者都在把他的央行拉向不同的方向。

降息

美聯儲通過設定RRP 和IORB 的利率來控制/操縱短期利率。貨幣市場基金可以在RRP 中獲得收益,銀行可以在IORB 中獲得收益。如果沒有這兩個工具,美聯儲將無力按照自己的意願進行利率調控。

美聯儲可以大幅降低這兩個工具的利率,這將立即讓收益率曲線陡峭化。好處將包括:

- 銀行再次盈利。它們可以與貨幣市場基金提供的利率競爭,重建存款基礎,並開始向企業和政府提供長期貸款。美國銀行危機結束。美國經濟將蓬勃發展,因為每個人都能再次獲得廉價信貸。

- 美國財政部可以發行更多到期期限較長的債務,因為收益率曲線呈正斜率。短端利率將下降,但長端利率將保持不變。這是可取的,因為它意味著長期債務的利息支出保持不變,但該債務作為一種投資的吸引力增加。

缺點是通脹將加速。貨幣價格將下跌,選民關心的事物(如食品和燃料)的價格將繼續以高於工資的速度上漲。

加息

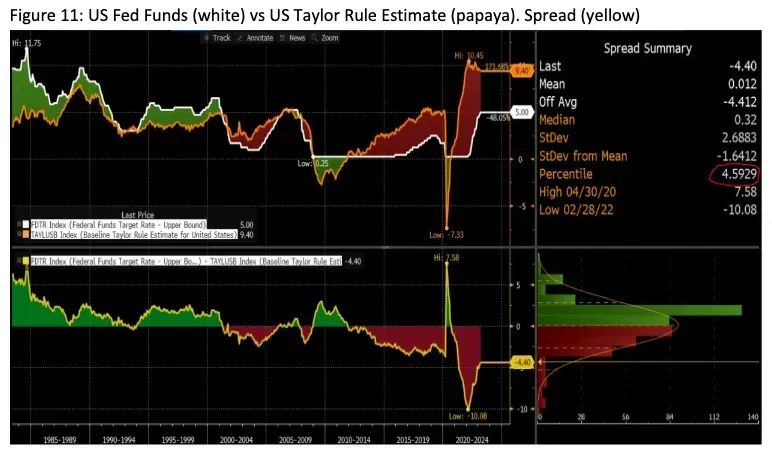

如果鮑威爾想繼續抗擊通脹,他必須繼續加息。對於經濟學專家而言,根據泰勒規則,美國利率仍然是深度負利率。

以下是繼續加息的負面後果:

- 私營部門繼續更傾向於通過貨幣市場基金和RRP 向美聯儲借貸,而不是將資金存入銀行。由於存款基礎下降,美國銀行繼續破產並獲得救助。美聯儲的資產負債表可能沒有貯存這些爛賬,但是聯邦存款保險公司(FDIC)現在已經滿是爛賬貸款。從根本上講,這仍然是通脹的,因為存款人將以印製貨幣的形式全額償還,他們能夠通過向政府借貸而不是向銀行借貸來獲得越來越多的利息收入。

- 收益率曲線繼續倒掛,這使得美國財政部無法以所需規模發行長期債務。

我想進一步闡述加息也會導致通脹的觀點。我認同貨幣的數量比貨幣的價格更重要。我在這里關注的是注入全球市場的美元數量。

隨著利率上升,全球投資者以印製的美元形式獲得收入的方式有三種。印製的貨幣可以來自美聯儲或美國財政部。美聯儲通過逆回購和銀行的存款準備金向持有者支付利息。請記住:如果美聯儲希望繼續操縱短期利率,就必須擁有這些工具。

如果美國財政部發行更多債務和/或新發債的利率上升,它將支付更多利息給債務持有者。這兩件事情都在發生。

綜合考慮,美聯儲通過RRP 和IORB 支付的利息以及美國財政部債務支付的利息具有刺激作用。但是美聯儲不是應該通過量化緊縮(QT)計劃減少貨幣和信貸的數量嗎?是的,這是正確的,但是現在,讓我們分析一下淨效應及其將來如何發展。

正如我們所看到的,QT 的效果已經完全被通過其他方式支付的利息抵消了。儘管美聯儲縮減資產負債表並提高利率,貨幣的數量仍在增加。但是這種情況在將來會繼續發生,以及以何種程度發生?以下是我的想法:

1. 私營部門和美國銀行更喜歡將資金存放在美聯儲,因此RRP 和IORB 的餘額將增加。

2. 如果美聯儲想要提高利率,就必須提高存放在RRP 和IORB 中的資金的利率。

3. 美國財政部將很快需要在可預見的未來為1~2 萬億美元的赤字提供融資,並且必須以較高且不斷上升的短期利率進行融資。考慮到美國債務總額的到期情況,我們知道實際貨幣利息支出在數學上只能上升。

將這三個因素綜合起來,我們知道美國貨幣政策的淨效應目前是刺激性的,貨幣印刷機正在生產越來越多的法定貨幣。請記住,這是因為美聯儲提高利率來對抗通脹。但是如果提高利率實際上增加了貨幣供應,那麼可以推斷提高利率實際上會增加通脹。讓人腦袋炸裂!

當然,美聯儲可以加快QT 的速度來抵消這些影響,但這將要求美聯儲最終成為美國國債和抵押支持證券(MBS)的直接賣方,除了外國投資者和銀行體系。如果最大的債權持有人也在拋售(美聯儲),則美國國債市場的功能障礙將上升。這將使投資者恐慌,導致長期收益率飆升,因為每個人都急於在美聯儲開始拋售之前賣出自己手上的債券。

交易相關

如果你是中本聰的信徒,時間會站在你這邊。如果你選擇了與傳統金融魔鬼攜手,定時炸彈正在計時……

在現在和秋季收穫之間,將會發生一些重要的事情。

首先,美國的債務上限將在今年夏天被提高。這將使美國財政部開始發行債務來為政府提供資金。隨著美國財政部償還到期債務並發行新債務,淨效應將是更多的債務未償還並產生更高的利率。債務的發行可能會暫時對美元流動性造成一定的壓力,因為財政部的一般賬戶(TGA)會增加。但隨著時間的推移,財政部花錢,TGA 下降,美元流動性增加。

其次,正如我之前所闡述的,通脹將觸底並開始緩慢上升。這意味著美聯儲可能會在6 月暫停加息,只在7 月會議上重新點燃火焰,提高利率。到8 月底的傑克遜霍爾中央銀行家聚會時,政策利率可能接近6%。更高的利率將增加在RRP 和IORB 餘額上支付的利息金額。

最後,存款人將繼續將資金從非系統重要性銀行轉移到系統重要性銀行,或者轉移到貨幣市場基金中。貨幣市場基金將資金存放在RRP 中,而係統重要性銀行將資金存放在IORB 中。在這兩種情況下,RRP 和/或IORB 的餘額會增長。系統重要性銀行擁有大量現金,這就是為什麼他們對存款幾乎不支付或支付很少利息,並將任何額外收到的資金存放在聯邦儲備系統中(因此IORB 上升)。這增加了美聯儲為支付存放在這些設施中的資金所印發的貨幣數量。

綜上所述,每天注入系統的美元流動性量將繼續增長。美元流動性注入的變化速度也將加快,因為餘額越大,支付的利息就越多。複利是一種幾何級數。

比特幣從4 月高點經歷了大約10%的回調。所有這些支付的利息實際上是為富裕的資產持有者提供的一項刺激計劃。當他們擁有比需要的更多的資金時,富裕的資產持有者會購買風險資產。黃金、比特幣、人工智能科技股等都將成為政府印發並分發的“財富”的受益者。

我預計比特幣將在此處保持穩定。我不相信我們將重新測試2 萬美元或接近這個價格。隨著資金逐漸流入全球風險資產市場,將形成一個強大的支撐基礎。在北半球夏季期間,波動性和交易量通常會令人失望,所以我並不奇怪那些被無聊所困擾的冒險者們暫時離開了加密貨幣交易。我將利用這段平靜的時間,在TGA 重新補充後逐漸增加我的比特幣配置。

隨著越來越多的專家開始談論由美聯儲和美國財政部印發並作為利息分發的數十億美元,人們將再次普遍認識到貨幣印刷機在不停地運轉。而當印鈔機嗡嗡作響時,比特幣將會繁榮起來!