6月5日,彭博一則消息引發市場熱議,Richard Teng或將替代趙長鵬出任幣安CEO;隨後,彭博爆出幣安和趙長鵬被SEC起訴,更是直接誘發加密市場暴跌,幣安面臨的監管危機已然不言而喻。 Richard Teng到底是何方高人?其是否真的已被“立儲”?幣安此次能否平安渡過?未來加密市場將如何發展?

背後高人浮現,幣安迫切需要“中間人”

6月5日,據彭博社消息,美國證交會起訴幣安和其CEO趙長鵬違反美國證券交易規則;隨後彭博進一步披露稱,美國SEC在針對幣安的訴訟文件中,將SOL、ADA、MATIC、FIL、ATOM、SAND、MANA、ALGO、AXS 和COTI等均定性為證券。美SEC這一定性如果屬實,不僅是幣安,加密市場也將受到巨大打擊,目前市場已經用自己的行動表達了自己“態度”,從技術圖上看,BTC已經跌破MA128這一中長期趨勢線,一場更大下跌趨勢似乎已在醞釀。

這一次SEC可能不只是簡單地起訴走流程了(我們後文會著重探討),也正由於此次問題的嚴重性,幣安接班問題被迫擺到檯面上來。另外,在本輪熊市期間,眾多加密機構紛紛倒下,而幣安獨能逢凶化吉,幣安背後的高人似乎也已浮出水面。

從目前傳言的幣安掌門人Richard Teng的履歷看,在加入幣安之前,Richard Teng 曾在新加坡金融管理局工作了13 年, 2007 開始在新加坡證券交易平台(SGX)擔任近8 年的首席監管官,負責上市、交易和清算的規則制定、框架和政策,此後又在阿布扎比全球市場的金融服務監管局擔任了6 年的負責人。 Richard Teng 在擔任ADGM 的FSRA 首席執行官期間,曾推出多個產品,包括數字銀行、風險投資、金融科技監管沙箱、私人REIT 制度、經理許可製度和數字資產交易框架等。 Richard Teng或許進入加密行業的時間不長,但其豐富的政府監管和金融風控經驗,正是目前處於監管難題下幣安最需要的“中間人”。

從Richard Teng晉升履歷看,其火線被提拔的這兩年正是加密市場最動蕩的兩年,很多知名加密機構和交易所紛紛倒下,而這也是幣安面臨監管難題最複雜的兩年,特別是幣安和FTX之間的聚散離合背後,恐多有高人指點。下面我們來回顧一下Richard Teng在幣安的任職經歷。 2021 年8 月,Richard Teng 加入幣安擔任新加坡區域首席執行官;2021 年12 月至2022 年10 月期間,Richard Teng 出任幣安中東和北非區域新負責人;2022 年11 月至2023 年4 月,Richard Teng 擔任亞洲、歐洲、中東和非美區域主管,並在2 個月後被任命領導美國以外的所有區域市場。從時間線來看,Richard Teng 在過去不到兩年時間裡晉升了四次,說是處於“儲君”地位並不為過。

“立儲”還是“接燙手山芋”,Richard Teng或許沒有謙虛

從層面消息看,Richard Teng的“儲君資格”或已在內部形成共識。據Coindesk報導,一位要求匿名的前幣安員工透露:“高級領導層和監管機構都在閉門討論後認為,Richard Teng 是唯一可以接替CZ 並繼續按照CZ 的願景建設公司的領導者,Teng 同時可以幫助彌合行業與監管機構之間現有的差距。” 對於這位高管,幣安聯合創始人何一在近期採訪中也給予了肯定,“我認為他是一位經驗豐富的職業經理人,自從他加入幣安以來,他的範圍一直在不斷擴大,我們都很喜歡和認可Richard。”

Richard Teng 似乎也正在著手從事接手幣安工作。 Richard Teng 近來還高頻率代表幣安參與了各項活動,並從今年5 月起開始積極運營自己的推特賬號,總共29 條推文中有高達28 條均為5 月以來所發布,可以看出,Richard Teng 在最新的一次晉升後開始代表幣安顯著提升自己的對外頻率。

但實質上看,Richard Teng最多只是“打工皇帝”,這是幣安在走向合規過渡期合適的“中間人”,Richard Teng不會為幣安過往問題擔責;而未來,就算趙長鵬因訴訟問題辭去CEO,新“CEO”背後也會有何一“垂簾聽政”。目前的幣安更像是一個“燙手山芋”,所以自然不會是和平時代下的“順位繼承,儲君繼位”,所以Teng對於外界猜測的回應也並非謙虛。 Teng 在6月6日回應媒體時著重強調,幣安承認過往在合規方面存在問題,但在過去18 到24 個月已發生重大轉向,我們希望以負責任的方式與各方一起解決所有這些政策問題,並繼續證明我們是一個全新組織。另外,Teng在近期接受CoinDesk 採訪時又表示,現在推測他被培養成’接替CZ 的新任CEO’還為時過早,新職位並不算晉升,只是擴大了幫助CZ 審視某些事情的職責。

監管之下,幣安“渡劫”,加密市場如履薄冰

今年2月,Paxos 被責令停止發行新BUSD,幣安穩定幣業務難以為繼。 3月,美國商品期貨交易委員會(CFTC)起訴幣安和趙長鵬違反監管規定,並尋求對其實施永久性的交易和註冊禁令。此外,澳大利亞、加拿大、迪拜等地的監管機構,也正在對幣安強化監管政策,幣安不得不提停止為相關地區提供業務。今年3月至今,幣安市場份額已下降約10.8%,監管無疑是最主要影響因素。這一系列動作也讓加密市場如履薄冰,噤若寒蟬;幣安”渡劫”之後,這不是結束,只是開始。

自去年FTX暴雷之後,今年矽谷銀行以及Silvergate等也紛紛破產,加密市場的監管也就在不斷加緊,此時或許只是到了開始收網的時節。今年年初時,美聯儲等多家監管機構已經就“加密貨幣風險”向銀行業發出示警。據《比推》報導,3月,美國聯邦儲備委員會已明確拒絕了Custodia Bank 的會員申請。 3月13日,美國總統拜登表示,很高興財政部迅速解決了矽谷銀行的問題,後續將致力於追究製造“這場混亂”的相關方面的責任,計劃繼續努力加強對大型銀行的監管力度。

The Block新聞總監Frank Chaparro曾發推稱,加密友好型銀行Signature Bank週日被紐約州監管機構關閉。這將使加密公司的銀行業務狀況變得異常困難和絕對殘酷。加密貨幣的資本市場基本上回到了2014年之前。任何新成立的公司都沒有機會獲得銀行合作關係。在許多方面,加密貨幣行業已經正式缺乏銀行業務服務。

總結

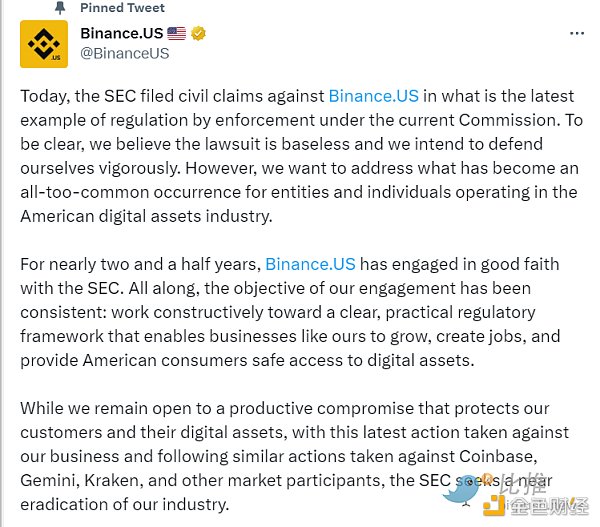

美國今年以來就像在做一場針對加密市場的定向手術,先是做“外科手術”,主要是將美國傳統金融和加密行業進行切割;然後是針對加密市場進行“內科手術”,其從加密市場內部對主要加密市場參與者進行逐一打擊。整體上看來,恰如Binance.US在推特中所稱的那樣“SEC 似乎在試圖消滅我們行業”。

關於未來,或許Binance.US 所宣稱的那樣會是不錯的解決之徑:”希望SEC可以以建設性的方式建立一個清晰、實用的監管框架,使得類似的企業能夠成長,創造就業機會;呼籲國會介入並通過兩黨立法,為數字資產創建一個可行的監管制度,並控製過度官僚主義的行為。”