作者:比推BitpushNews Mary Liu

2023 年6 月5 日,美國證券交易委員會(SEC)對幣安實體和創始人趙長鵬(CZ)提出13 項指控,包括在美國經營非法交易平台;經營未註冊的交易所、經紀自營商和清算機構;濫用客戶資金;未經登記的證券發行和銷售等等。

在向哥倫比亞特區聯邦法院提交的長達136 頁的訴訟文件中,SEC詳盡描述了幣安以及趙長鵬的的違法細節。 SEC 主席Gary Gensler 在聲明中表示:“通過13 項指控,我們指控Zhao 和Binance 實體涉及廣泛的欺騙、利益衝突、缺乏披露和有意逃避法律,公眾應該小心,不要將他們辛苦賺來的任何資產投資於這些非法平台。”

混合客戶資金,上億美元清洗交易

與對幣安前競爭對手FTX 及其創始人Sam Bankman-Fried的指控類似,SEC 指控CZ和幣安對客戶資產進行控制,允許他們隨意混合客戶資產或轉移客戶資產,包括轉移到CZ擁有和控制的名為Sigma Chain 的實體。

文件進一步指控BAM Trading 和BAM Management US Holdings, Inc. (BAM Management) 誤導投資者關於Binance.US 平台不存在的交易控制,而Sigma Chain 參與操縱交易,人為誇大了平台的交易量,僅在2022 年1 月1 日至2022 年6 月23 日期間,Sigma Chain 賬戶就51 種新上市的加密資產中的48 種進行了清洗交易。

此外,訴狀稱,被告將數十億美元的投資者資產混合在一起並發送給另一家公司Merit Peak Limited,該公司由幣安創始人趙長鵬控制,似乎被用於買賣加密貨幣。

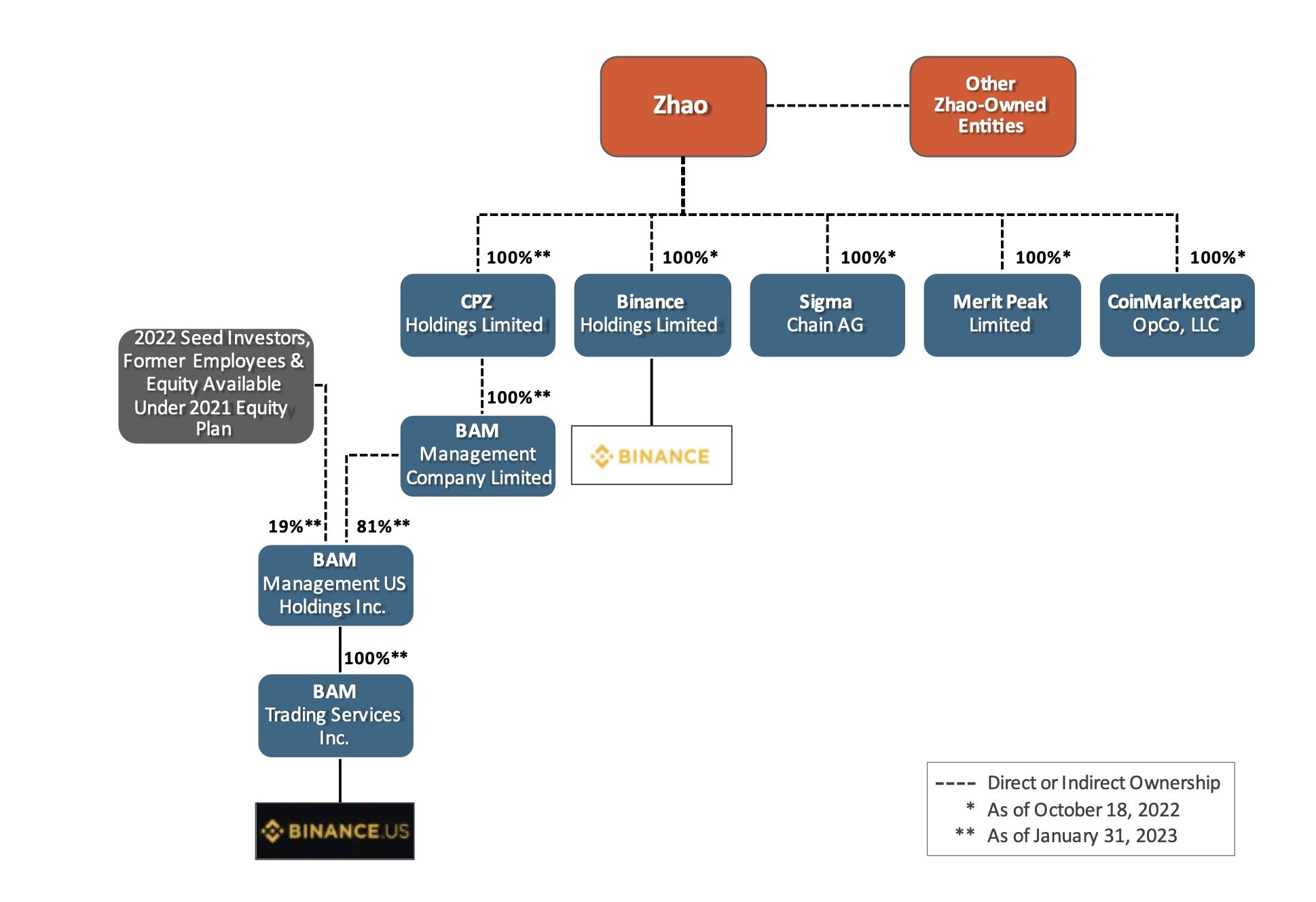

據稱CZ及其控股公司控制著Binance 和Binance US 的各種實體的100%, 以下為幣安實體的股權結構圖:

SEC 還聲稱,到2021 年,至少有1.45 億美元從Binance.US 轉移到Sigma Chain 賬戶。另有4500 萬美元從一家與Binance.US相關的內華達信託公司存入該賬戶,Sigma Chain 還使用該賬戶中的1100 萬美元購買了一艘遊艇。

同樣值得注意的是,與FTX 和FTX.US 的模糊結構類似,SEC稱,幣安可以訪問Binance.US的錢包和資產,以及該美國實體的託管工具和私鑰。至少在2022 年12 月之前,幣安還是Binance.US 平台上存放、持有、交易和/或應計的加密資產的指定託管方。趙長鵬簽署了與Binance.US 平台交易服務相關的多項決策,包括客戶開戶流程、前端訪問開發以及創建儲備金以支付ACH 存款。

SEC 要求法院下令立即對Binance 和Binance.US 的財務進行“核實”核算、資產凍結和歸還、文件保存以及為Binance 資產指定接管人。

Binance 作為未註冊的交易所運營

SEC表示:“就Binance.US平台而言,Binance與BAM Trading一起充當交易所,BAM Trading充當經紀人,Binance和BAM Trading各自充當清算機構,沒有註冊。”

CZ還被指控“作為Binance 和BAM Trading 的控制人”違反了《交易法》。文件稱:“在趙長鵬的領n 導和控制下,Binance 和BAM Trading 在未向SEC 註冊的情況下,在Binance 平台上非法提供了三種基本的證券市場功能——交易所、經紀自營商和清算機構,被告敏銳地意識到美國法律要求對這些功能進行註冊,但他們選擇不註冊,因此他們可以逃避旨在保護投資者和市場的關鍵監管監督。”

根據文件,Binance 首席合規官曾在2018 年告訴一位同事:“哥們儿,我們在美國是一家無牌證券交易所。”

規避監管,招攬美國客戶

SEC 訴訟的一部分提到了所謂的“太極”文件,福布斯最初在2020 年報導了這些文件,這似乎是幣安正式退出美國市場的計劃,同時仍通過附屬公司保持存在。幣安最初於2020 年11 月就該報告起訴福布斯,然後於2021 年2 月撤訴。

該訴訟援引幣安內部員工的話稱,他們曾經討論允許美國客戶在binance.com上進行交易的方法。文件引用了幣安CCO 的話:“表面上看我們沒有美國用戶,但實際上,我們應該通過其他創造性的方式來吸引他們。”

美國證券交易委員會稱:“實際上,幣安實施了太極計劃的大部分內容,趙和Binance 保持對美國實體的實質性參與和控制,並且在幕後,趙指示Binance 允許和掩蓋了許多高價值的美國客戶繼續訪問Binance.com 的情況。”

投訴稱,從2018 年6 月到2021 年7 月,幣安的收入為116 億美元,其中大部分來自交易費,Binance.US經營著自己的場外交易櫃檯,在兩年時間裡,其唯一的交易對手是FTX 創始人Sam Bankman-Fried 創立的Alameda Research。

出售未註冊證券,至少12 種代幣都屬於證券

SEC 認為BNB、BUSD和Binance.US 上可用的質押投資產品都算作未註冊證券。它還表示BAM Trading 的質押計劃是一份投資合同,屬於其對證券的定義。

該文件稱,Binance 和BAM Trading 非法從事未經註冊的加密資產證券發售和銷售,包括Binance 自己的BNB和BUSD,以及Binance 的盈利計劃BNB Vault和Simple Earn, 以及Binance.US 平台上可用的所謂”質押“投資計劃。

SEC在訴訟中將12 種代幣稱為證券,分別是BNB、BUSD、Solana (SOL)、Cardano (ADA)、Polygon (MATIC)、Filecoin (FIL)、Cosmos Hub (ATOM)、The Sandbox (SAND)、Decentraland ( MANA)、Algorand (ALGO)、Axie Infinity (AXS) 和Coti (COTI)。

SEC稱該清單並不詳盡:“自從Binance 平台推出以來,被告就可以在這些平台上交易加密資產,這些資產作為投資合同提供和出售,因此也作為證券”。

值得注意的是,SEC 並未在訴訟中將以太坊列為證券。比推此前報導,SEC 主席Gary Gensler 4 月份在近五個小時的聽證會上拒絕指明ETH 是否是一種證券。

SEC的目的是什麼?

Binance 成立於2017 年,迅速成長為加密領域的頭部大廠。據數據提供商CCData 稱,截至上個月,超過40% 的加密交易是通過幣安平台進行的。此案涉及面廣,有可能重塑加密領域的權力和財富格局。

SEC 和CFTC 一直在進行地盤爭奪戰,以確定誰成為加密交易的主要監管機構。 CFTC今年3 月提出指控,指控幣安及其創始人趙長鵬違反聯邦法律提供未註冊的加密衍生品,SEC 訴訟中的許多指控與CFTC 的控訴相似,對於SEC而言,這起訴訟是美國法院將同意其對加密行業擁有管轄權的又一次重大押注。

SEC 在訴訟中尋求阻止Binance、Binance.US和“他們各自的代理人”等繼續違反聯邦法律,要求被告支付“所有不義之財”以及判決前利息。一些樂觀人士認為,這起指控屬於民事訴訟,幣安最後可能交一筆不小的罰款了結。

但也有部分人士認為,幣安可能會被永久禁止進入美國市場。 SEC 在文件中提到,希望禁止CZ 擔任任何證券發行方的高級職員或董事,並阻止Binance、Binance.US和CZ 參與或交易任何證券,包括加密資產證券。訴訟稱,這還包括阻止被告充當未註冊經紀人、清算機構或與任何加密資產證券進行交易。

CFTC 和SEC 均指責幣安未能遵守美國反洗錢法,負責監督美國大部分反洗錢制度的美國財政部尚未做出回應,如果幣安被懷疑違反制裁,民事訴訟中包含的大部分證據可能會被用來支持財政部和司法部的單獨執法行動。

幣安能不能挺過這次危機尚不得知,它表示,希望美國國會介入並通過兩黨立法,為數字資產建立一個可行的監管制度,以防止加密行業成為“官僚主義過度擴張的受害者”。

在SEC 和FINRA 註冊的數字資產證券交易平台Prometheum 聯合創始人Aaron Kaplan 發推評論稱:“SEC這一有意義的行動標誌著美國開始轉向受監管的加密貨幣市場基礎設施,這最終應該有助於行業向前發展。我預計這將為美國投資者帶來淨收益,並應讓創新蓬勃發展”。