作者:Nancy,PANews

近期,幣安”腹背受敵”,一面是美國監管機構的步步緊逼,另一面是加密社區就圍繞著幣安上幣標準和收益爆發爭議,除了表達對回報率的不滿,更對上新標準提出了質疑。與美國監管的糾纏勢必又是一場曠日持久的法律官司戰,外界普遍認為,將直到雙方和解為止。

站在輿論風暴的中心,作為曾經的“牛市永動機”,幣安生態係是否具備抗打能力?幣安的價值捕獲又是否仍然能夠帶來驚喜?這個頭部加密大廠的“流量效應”是否還在? PANews試圖從數據來一探究竟。

市場份額和鏈上生態均加速回暖

相比於主流幣的低迷行情,過去一段時間,BRC20、Meme等憑藉千倍萬倍漲幅的暴富神話搶盡市場風頭,這些概念幣交易量的活躍CEX(中心化交易所)的流量被DEX和比特幣交易市場瓜分。 The Block數據顯示,今年5月底,DEX與CEX現貨交易量比率首次超過21%,CEX的交易量一度處於今年的歷史最低水平,目前已大幅回落至13.9%。

但這些熱門概念幣看似一派繁榮景象的背後是大量的倖存者偏差,除了極少數“聰明錢”成功押注外,更多投資者面臨著內幕交易、搶跑被埋和項目跑路等風險。而成功賺取高額利潤的案例則更容易被社區傳播。實際上,當前這些山寨幣的熱度在持續下降,市場資金也開始逃離,市場熱度重新回到了CEX。

The Block數據顯示,截至6月7日,幣安月交易額的市場佔比曾在2023年2月達到峰值62.01%後開,開始在3月和4月持續下滑至48.58%,而這段時間正是Meme和BRC20熱潮之際。但在4月之後,幣安交易額市場佔比開始明顯回升至目前的52.9%。

不僅如此,BNB Chain生態也已開始復蘇。據Messari盤點的15條L1公鏈Q1市場表現,BNB Chain的第一季度財務收入和市值年度和季度累計變化百分比均位列榜單第二,僅次於以太坊,同時,BNB和ETH還是第一季度唯一的通貨緊縮代幣。

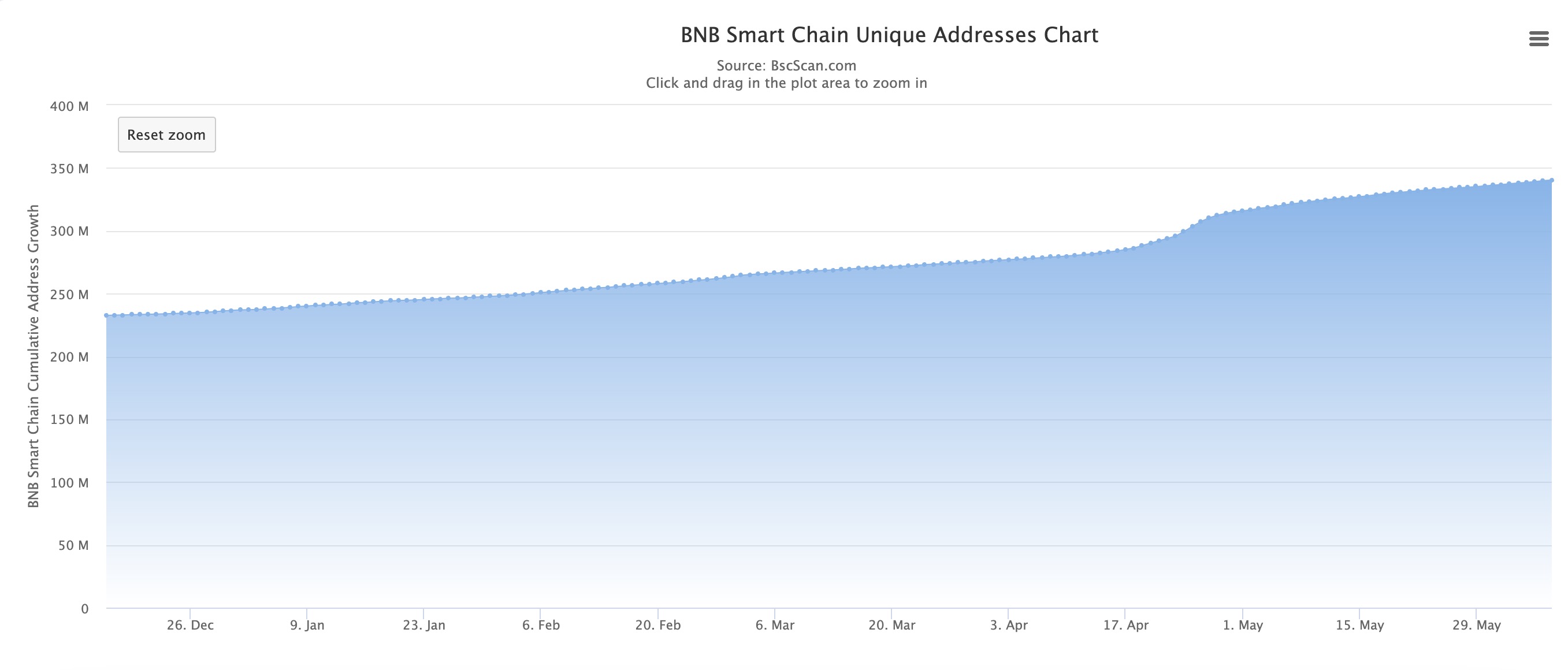

而BNB Chain瀏覽器數據顯示,近幾個月來BNB Chain鏈上交易開始持續活躍。截至6月8日,BNB Chain的總交易筆數已回升至406.4萬筆,較年初上漲了80.2%。同時,從地址數來看,2023年至今增加了超1.1億個,漲幅約為47.8%。

另外,BNB Chain的每日Gas費消耗也出現持續增長,較年初增長了53.1%,側面印證了其生態呈現出活躍狀態。而最近幣安還推出新的Gas Grant計劃,將每月向合格項目提供20萬美元Gas費激勵,或將吸引更多項目加入。

值得一提的是,今年4月,BNB Chain開發團隊推出了推出的去中心化存儲基礎設施BNB Greenfield並已上線測試網“Congo”,將於今年Q3啟動主網。作為BNB Chain生態系統的數據和存儲層,BNB Greenfield的推出將進一步刺激BNB Chain生態的增長和繁榮。此外,BNB Chain預計將於6月12日進行“Luban”硬分叉(BEP-126、BEP-174和BEP-221)升級,將為用戶打造更快、更安全的網絡,用戶體驗的優化意味著將反哺BNB Chain的生態體系。

當然,和普通用戶關係最直接的還是幣安上線的資產是否能真正帶來價值。 “BRC20、Meme等各種亂漲,各類價值幣卻已無人問津了。”加密熊市之下,動輒幾十倍回報率的山寨幣受到資金追捧,這也讓不少信奉價值投資的“古典玩家”一度焦慮。而“散戶革命”背後原因主要在於,熊市環境之下資產大打折扣,投資者亟需更為穩定且豐厚的收益。

低價幣更易捕獲高漲幅

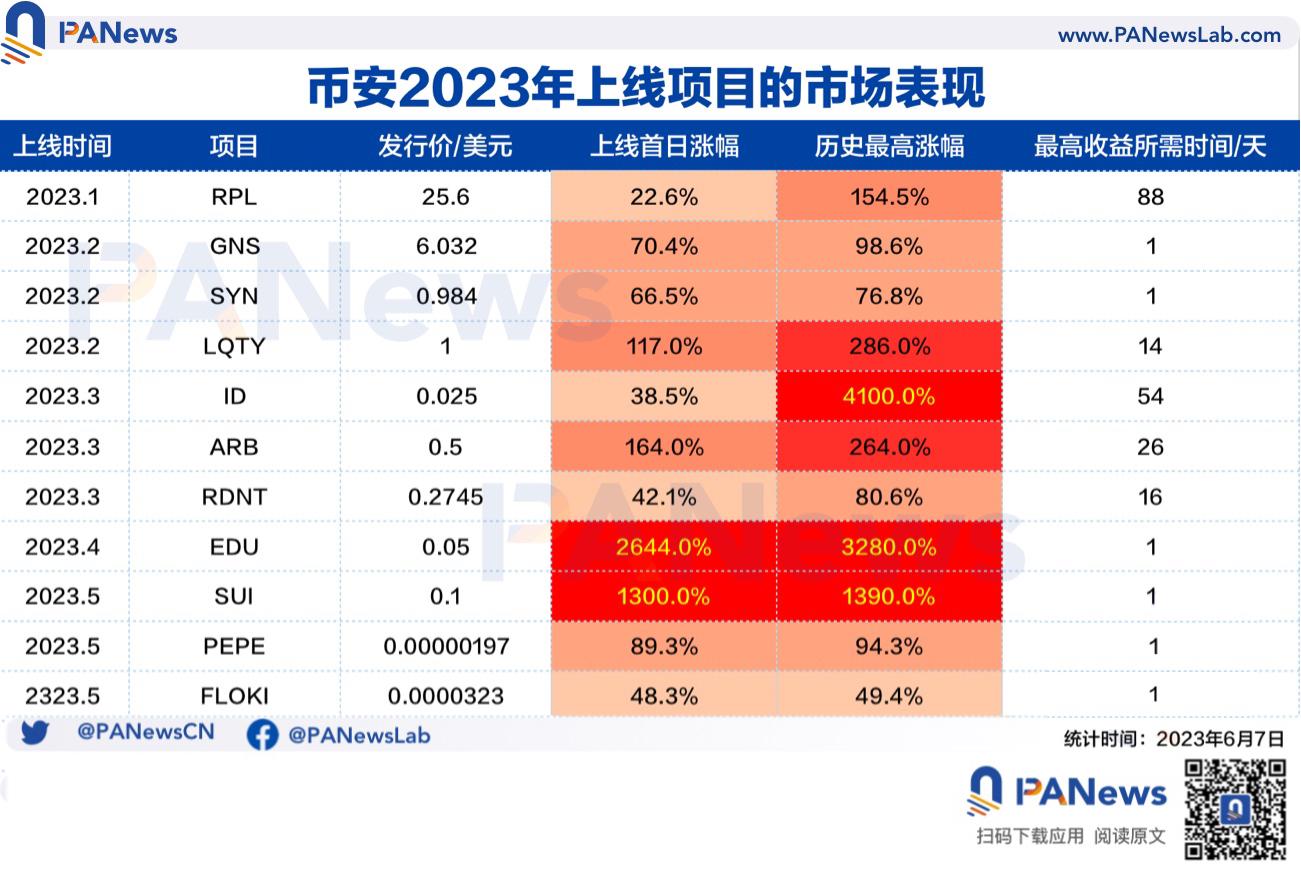

對於Meme等玩家而言,小資金博高倍數是參與的主要動力。除了高淨值或機構用戶,中小投資者也是市場的參與主體,這也讓低價幣成為他們情有獨鍾的板塊,數據也印證了這一點。

從幣安2023年上線的11個項目(包含兩個IEO)來看,發行價較低的項目所獲漲幅相對較高,比如ID和EDU等,這也在一定程度上說明單價低的項目號召力更強,更易受投資者喜愛。

當然,整體來看這些上新項目均展現出不錯的市場回報率。從首日收盤漲幅來看,這些項目的平均漲幅達383.9%,其中EDU、SUI和ARB表現最佳;從歷史最高收益率來看,平均漲幅高達823.4%,特別是ID和EDU最高分別翻了41倍和32.8倍,且有83.3%的項目收益率領跑於同期的比特幣;從盈利最高所需時間來看,用戶平均持有17天就可以獲得最高收益,且數天內創新高的項目佔整體的58.3%。

由此來看,相比與Meme等高風險資產,幣安在充當優質投資標的“看門人”角色的同時,還為用戶普遍帶來可觀的收益。雖然自2022年12月的GMT後未能出現類似百倍效應項目,但幣安的上幣項目在熊市低迷行情之下收益率也是頗為亮眼的,且趨於為用戶提供更為穩定的收益。

“幣安上幣的底層邏輯是盡量上項目方可以活得比較久,能給用戶帶來回報的項目,這裡其實是投研能力和審美差異的差距,哪個平台長期能識別出合適的上幣項目和時機,哪個平台的用戶就能活得更長久,這是平台的核心競爭力。(對於)Launchpad項目,我們拿到什麼價格給到用戶,是我們能談到的最低,所以用戶IEO搶到基本都有得賺。但二級市場的價格不受我們控制,至於誰買到便宜籌碼,誰拋早了,幣安不做控制,但項目方必須按照公示解鎖,幣安也會監督。”幣安聯合創始人何一近期在社區表示。

熊市數十倍收益依舊存在

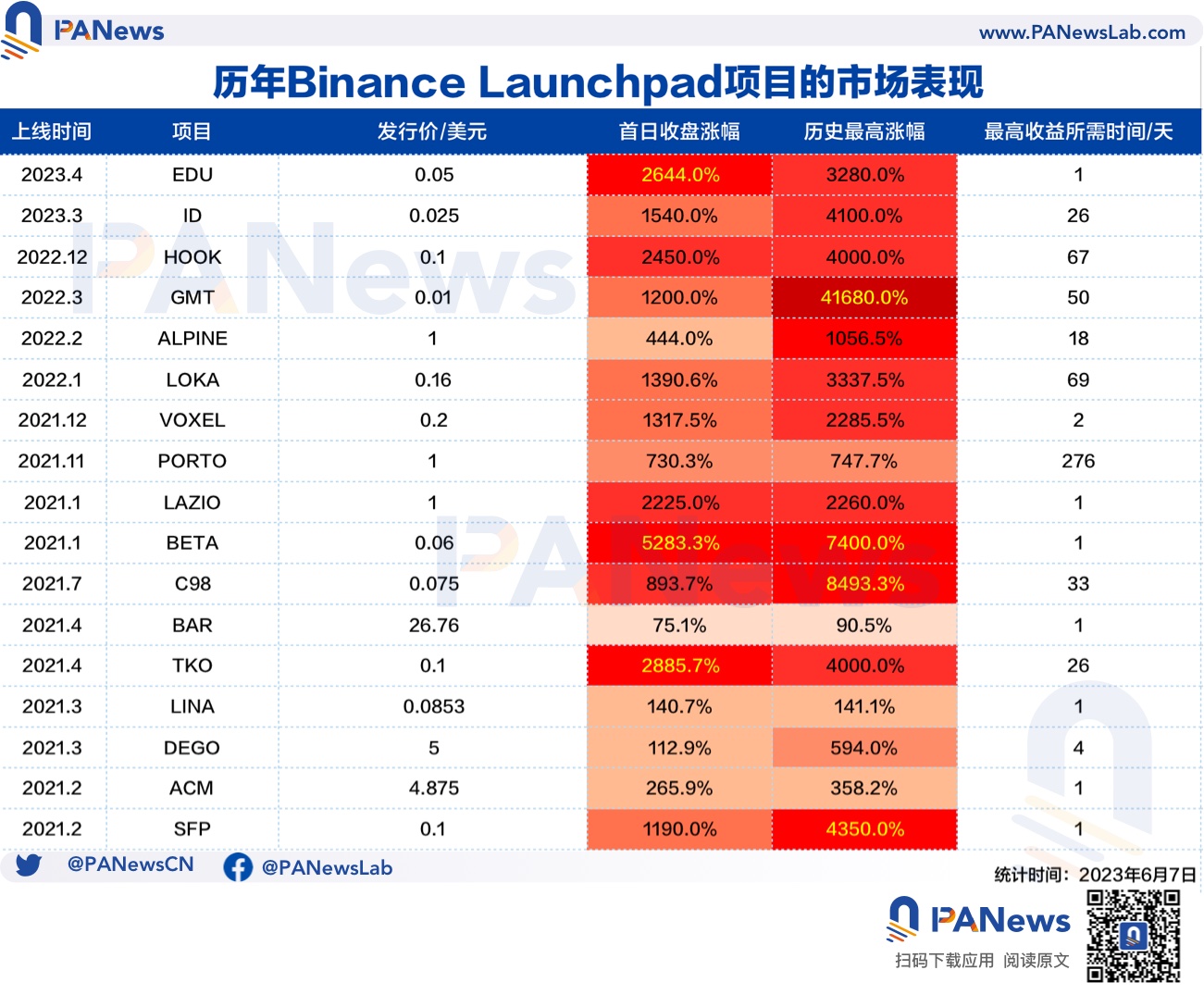

回顧以往幣安上新市場表現,憑藉出色的營銷和頭部交易平台的流動性,無論是對項目方的賦能,亦或是對用戶的投資回報,幣安曾經的“上幣效應”都有目共睹。那麼,當前熊市大環境下,我們從歷年Launchpad項目及所持BNB的回報率,來看看幣安的上幣賺錢效應是否還在。

根據PANews統計(以USDT計價),幣安Launchpad至今共上線了17個項目,大部分均實現了數十倍的回報率。從持倉成本來看,低價獲得高漲幅的項目數量相對較多,包括TKO、C98、BETA、GMT和ID等項目更易讓大部分投資者“情有獨鍾”;而從首日收盤漲幅來看,17個項目的平均漲幅達1458.2%,其中EDU、ID、HOOK、LAZIO、BETA和TKO表現最佳;歷史最高盈利的均值則高達5186.7%,GMT、BETA和C98這三個項目回報率最高,特別是GMT的最高收益率高達416.8倍;從最高盈利時間來看,用戶獲得最高收益的平均持有時間為34天,其中在數天時間內創新高的項目佔整體的52.9%。但從收益率要看,持倉時間維度較長的項目回報率相對更高。

而按照年度劃分,從首日收益率來看,幣安2021年和2022年上新數量相差較多,平均收益率卻基本一致,均超1371%,而2023年雖然暫時僅上新2個IEO項目,但平均漲幅卻處於領先,達2092%。另外,從歷史最高漲幅來看,2022年的平均收益遠超其他兩個年度,超153.5倍,主要歸功於百倍項目GMT,其次是2023年達3690%,且所需時間成本相對較低。幣安Launchpad的上新數量也和市場的熱度相符,熊市之下,雖然新項目層出不窮,但優質項目仍舊較少,上新頻率也明顯降低,並沒有為了上新而湊數量。

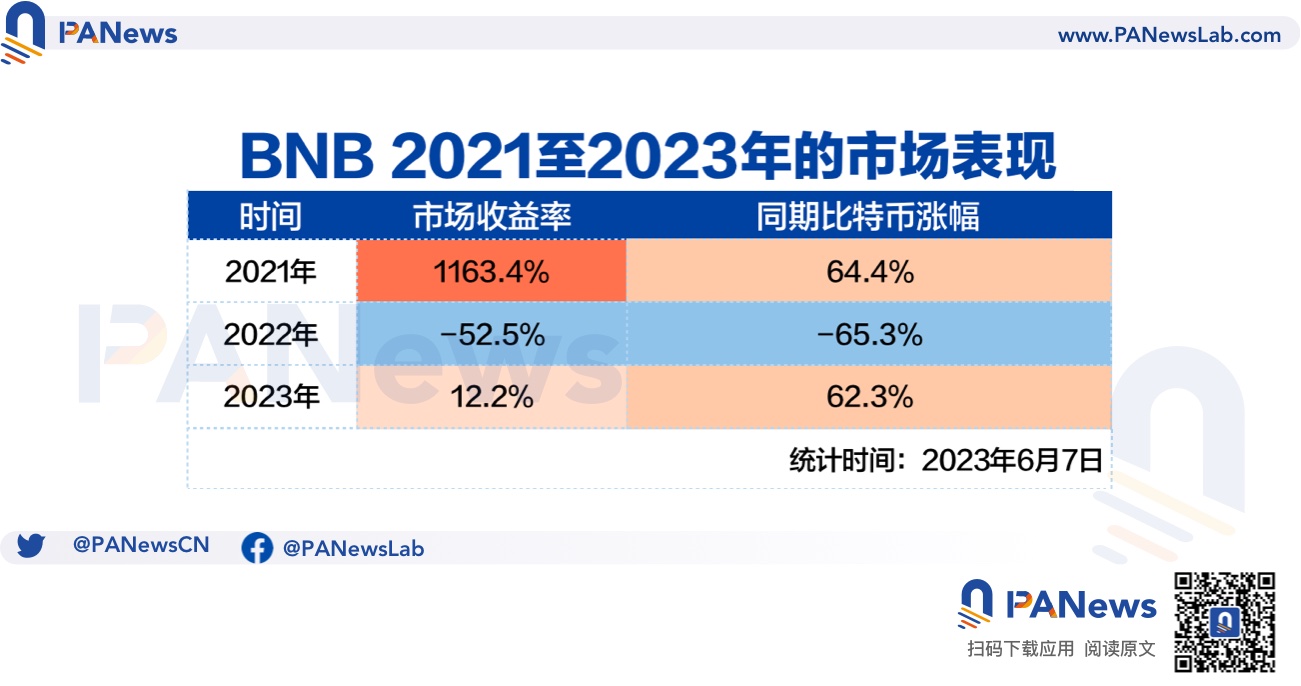

另外,根據幣安Launchpad參與要求,用戶投入額度是根據BNB的平均持倉確定,那麼BNB的市場收益究竟如何?從數據來看,2021年BNB全年翻了超11.6倍,同期的比特幣收益僅為64.4%;2022年市場開始走熊後,BNB全年下跌了約52.5%,比特幣跌幅則超65.3%,相比之下BNB抗跌性更強;2023年至今BNB僅上漲了約12.2%,落後於比特幣的62.3%,這背後與美國等國家輪番收緊對幣安在內的加密交易所監管有關,BNB作為平台幣或多或少也被波及。

但無論怎樣,從整體來看,面對當前充滿監管挑戰的熊市環境,幣安不論是從BNB Chain鏈上活躍度來看,還是從選品來看,不僅有著抗跌力,還具備吸引資金青睞的賣點。不難看出幣安依舊能打,並且整個加密市場在經過漫長的冷靜期之後,正逐步過渡到復蘇階段。