們的聊天對話中。而周三晚,美國眾議院的一場聽證會引起了BlockBeats 的注意。這場原是監管機構圍捕加密平台的狩獵,卻出乎意料地成了針對SEC 的聲討大會。原來,即使是在「史上最嚴」的監管風口下,監管機構之間也存在著明顯的分歧。

仔細回顧加密監管史,我們更會發現,Gensler 不遺餘力出擊幣圈的背後,是美國監管機構之間愈演愈烈的權利爭奪和無盡內耗。而Crypto 作為鷸蚌相爭的犧牲品,正在陷入四面楚歌的困境,面臨著史無前例的不確定性。

一、變味的圍獵

在6 月5 日對全球最大加密交易平台Binance 提起訴訟後,SEC 沒有留給行業哪怕一天的喘息機會,第二天就對上市納斯達克的Coinbase 提起相同訴訟,同時將SOL、ADA、MATIC 等十多種主流加密貨幣歸類為證券。無論從什麼角度解讀,這場針對加密行業的閃電襲擊都是SEC 向世人展示的「Power Move」。

而就效果來說,此次出擊無疑令SEC 十分滿意。在監管恐嚇下,Robinhood 立刻表示將在一周內下架被定義為證券的Token。而額外面臨SEC 資產凍結申請的Binance.US 更是在一個晚上下架了上百個Token 交易對。但實際上,兩起訴訟本身很難在短期內取得任何實質性成果。這一點,相信SEC 自己也很清楚,畢竟連Ripple 案都拖了數年之久,更何況這次是單挑行業的老大和老二。

有趣的是,看到SEC 重拳出擊後,慌張的不光是加密行業裡的從業者,還有來自監管的「同行」。或許SEC 非常明白,自己此次出擊,挑釁的對像其實另有其人。

在SEC 對Coinbase 提出涉嫌違反證券法指控的數小時後,美國眾議院農業委員會舉辦了一場討論加密貨幣現貨市場監管的雙小組聽證會,商品期貨交易委員會(CFTC) 主席Rostin Behnam、Coinbase 首席法律官Paul Grewal 和Robinhood 首席法律合規和公司事務官Dan Gallagher 均出席會議。而在這場聽證會上,SEC 成了所有人的聲討對象。

委員會開門見山地向CFTC 主席提問,SEC 是否應該對數字資產有完全的控制權?而Behnam 的回答,則十分耐人尋味。

「這不是零和遊戲,對於CFTC 可能獲得的立法或法律權威,並不是我從其他人那裡取走的。但這裡有一個監管真空,對數字商品資產的監管存在缺口」,Behnam 說道,「SEC 應對被分類為證券的資產具有權威。但事實上,最大的代幣比特幣是一種商品,這是由美國法院確定的。並且在美國法律下,它是不受監管的… 而鑑於現在大多數交易平台列出的加密商品資產很少被正式分類為商品,因此迫切需要賦予監管機構對加密商品領域的額外權力。」

在這段發言中,最值得注意的就是Behnam 對加密貨幣的措辭。他並沒有使用「數字資產」(Digital Asset)一詞,而是「數字商品資產」(Digital Commodity Asset)。 Behnam 承認,SEC 對所有被劃分為證券的資產都擁有監管權,但他並不承認數字貨幣應該被劃分為證券。在發言中,Behnam 也一再暗示:只有讓CFTC 以商品的方式監管加密貨幣,才能解決行業目前存在的監管真空。

而除了加密資產分類權的爭奪外,當前SEC 的監管執行模式也遭到了猛烈的砲轟。眾議院農業委員會主席Glenn Thompson 站台CFTC 一邊,明確地表示:「通過執法進行監管不是管理市場、充分保護消費者或促進創新的適當方式」。

二、為了Crypto,CFTC 和SEC 撕破了臉

實際上,CFTC 與SEC 就加密貨幣監管一事的交鋒已不止一次了。 2021 年8 月,在SEC 呼籲擴大對加密貨幣行業的監管範圍之際,時任CFTC 主席的Brian Quintenz 在Twitter 發文表示,加密貨幣屬於大宗商品,因此應該接受CFTC 而非SEC 的監管。他在推文中寫道:「SEC 對純粹大宗商品或其交易場所沒有管轄權,無論這些大宗商品是小麥、黃金、石油,還是加密資產」。隨後,還是美國眾議院農業委員會,立刻聲援CFTC,表示加密貨幣超出SEC 的管轄範圍。

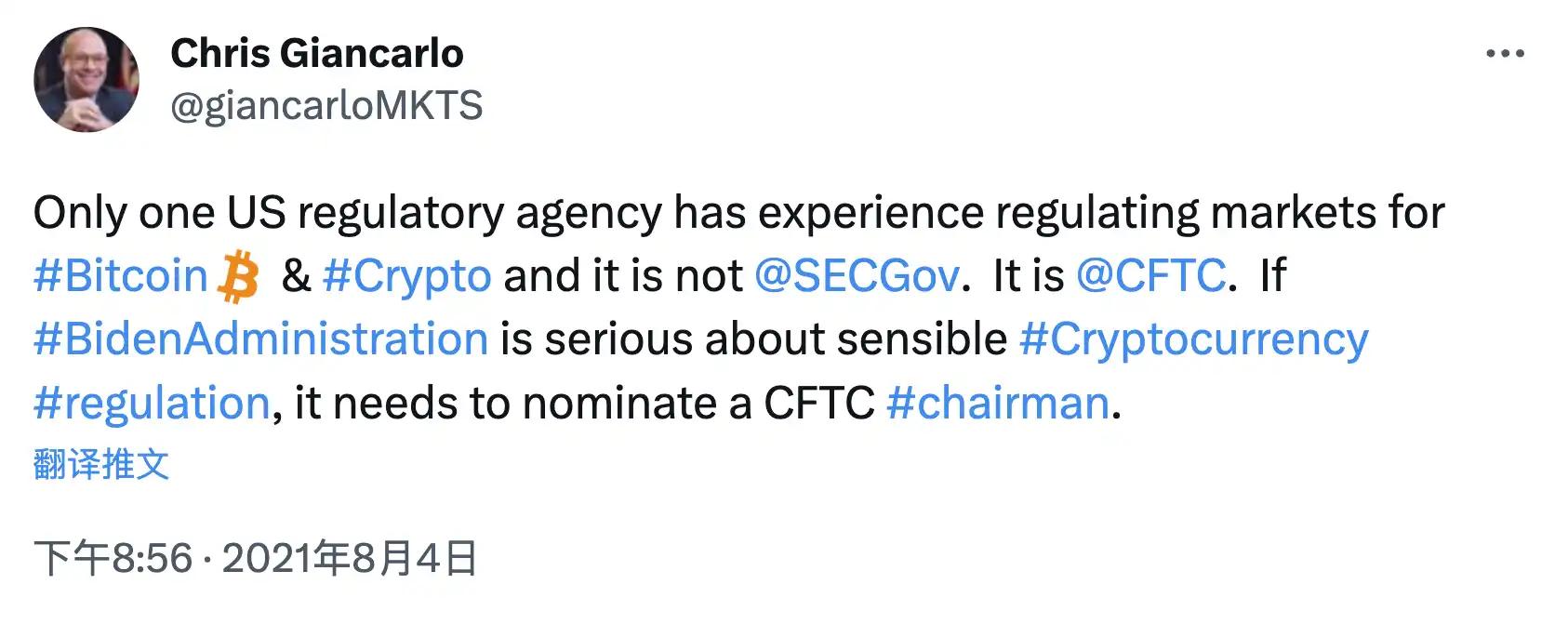

而在更早些時候,前CFTC 主席Christopher Giancarlo 也發表推文,表示CFTC 在比特幣和加密市場的監管上比SEC 更有經驗。 Giancarlo 寫道:「如果拜登政府真的想合理監管加密貨幣行業,就需要提名一位CFTC 主席」。

一定程度上說,Giancarlo 的言論並沒有問題。在針對加密貨幣的管轄權上,CFTC 的法律依據的確比SEC 明確很多。 CFTC 一直認為加密貨幣是《商品交易法》(CEA)第1(a)(9) 條下的商品,在其監管範圍之。這一解釋也得到了聯邦法院的認可,因此CFTC 對加密衍生品行使監管權,對現貨加密交易行使反欺詐和反操縱執法權。

而自2016 年以來,包括Bitfinex、Tether、BitMEX 和幣安在內的許多加密巨頭都收到過由CFTC 開出的罰單。從這個角度說,CFTC 在加密平台的監管上確實有更多的經驗。 (BlockBeats 注,更多關於CFTC 罰款記錄的內容請閱讀《這些年,CFTC 對加密公司開過的罰單》)

反觀SEC,其對加密貨幣的監管一致性就要低許多。在Gary Gensler 上任前,SEC 似乎對加密貨幣並不感興趣。唯一明確採取行動的只有那些從事代幣發行融資(ICO)的項目,因為這種行為顯然屬於未註冊證券發行。但在對加密貨幣更廣泛的監管嘗試上,此前SEC 一直持迴避態度。因此儘管SEC 在加密行業的罰單總額超過1 億美元,但罰款對像都是進行過代幣融資的Tezos、Block one(EOS)和Ripple 等項目,在加密機構眼中似乎毫無威脅力。

Gensler 入主SEC 後,情況發生了明顯的變化,SEC 對加密貨幣的監管愈發激進。 2021 年8 月,Gensler 以SEC 主席的身份在阿斯彭安全論壇(Aspen Security Forum)上發言,稱加密貨幣的眾多領域均涉及了證券法,需要接受SEC 的監管。這一言論立刻激起了CFTC 的強烈反應,也就有了上文中針鋒相對的一幕。而Gensler 則毫不示弱,隨後多次在公開場合表示絕大部分代幣都是證券,需要劃歸到SEC 的監管職能下。

在這個基礎上,Gensler 的「執法小隊」開始對不同代幣展開一系列調查,並根據豪威測試(Howey Test)對「投資合同」進行繁複的解釋,試圖將「加密貨幣是證券」的敘事推向主流。 2022 年11 月8 日,美國新罕布什爾州地方法院判決SEC 在指控LBRY 發行未註冊為證券一案中勝訴,認定LBRY 發行的加密貨幣LBC 是一種證券。 SEC 在「加密貨幣證券化」的爭奪戰中迎來重要勝利,也為其與Ripple(XRP)之間曠日持久的拉鋸戰增添了新的籌碼。

而後,LBRY 案勝訴的第二天,FTX 爆雷了。一家百億美元級的超級獨角獸在短短48 小時裡化為烏有,這直接導致CFTC 和SEC 之間的監管爭奪戰再次爆發。兩家均對SBF 提起執法行動,分別指控他違反了證券法和商品交易法。

在指控FTX 高管Caroline Ellison 和Gary Wang 時,SEC 認為二者操縱FTT 代幣,並明確將FTT 描述為「加密資產證券」。 CFTC 則沒有具體說明FTT 的法律地位,但卻用比特幣、以太坊和Tether 是「數字商品資產」的例子,暗示FTT 的資產屬性。對代幣屬性解釋權的爭奪異常焦灼,最後CFTC 委員Caroline D. Pham 甚至直接發表聲明,譴責SEC 的行動是「執法監管的典例」,並鼓勵CFTC 使用一切可行手段在加密領域執行商品交易法。

三、監管的「現金奶牛」

監管機構為什麼要為加密貨幣大動干戈?

在FTX 崩潰之前,權威界似乎達成了一個「新共識」,即國會應該為加密行業建立一套全面的監管框架。比如,金融穩定監督委員會(FSOC) 在2022 年10 月向國會建議,通過立法為監管機構提供對「非證券加密資產」的規則制定權。但具體是CFTC 還是SEC,委員會並沒有給出明確導向。

而參議員Debbie Stabenow 和John Boozman 於同年8 月提出的《數字商品消費者保護法》,將比特幣等加密貨幣定義為商品,卻沒有提供應該將哪些加密資產歸類為「證券」的詳細指導。顯然,這給予了CFTC 更多的加密管轄權。而隨後Cynthia Lummis 等參議員發起的《金融創新法案》,更是指明大多數數字資產與商品的相似性遠高於證券,進一步支持CFTC 作為主要的加密貨幣監管機構。

上述兩項法案有一個十分重要的共同點,那就是兩者都將允許CFTC 通過向加密公司收取用戶費用來自籌資金。而「收費籌資」的路子,正是SEC 在證券市場長期擁有的權力。要知道,SEC 對證券交易和其他市場活動收取的費用,是其預算的主要來源。

自2009 年國會大幅擴大CFTC 職責,將互換交易納入其管轄範圍後,CFTC 的預算便始終沒有跟上自己擴大的職權範圍,預算仍然依靠來自國會的撥款。因此與SEC 約20 億美元的預算相比,CFTC 3 億美元的預算整整少了一個數量級。對於一個預算短缺的機構來說,能夠獲得「收取保護費」的權利,是絕對的Game Changer。

拿SEC 來說,其每年預算很大一部分都來自證券市場所收取的費用。這些費用包括註冊費(公司在公開發行股票或債券時支付)、交易費(證券交易所和其他市場參與者在進行交易時支付)等其他許多細小的費用。當然,還有各式各樣的罰款單。因此儘管其預算必須得到國會的批准,但SEC 似乎從不依賴於國會的撥款。

毫無疑問,徵收用戶費用的能力將極大程度確保CFTC 有效地履行其使命。 CFTC 早前對Bitfinex 和Tether 的罰單分別達到了了150 萬和4100 萬美元。 2021 年,CFTC 與BitMEX 達成和解,BitMEX 更是直接向CFTC 支付了1 億美元的罰款,佔據CFTC 該年預算的三分之一。

正如CFTC 主席Rostin Behnam 說的那樣,加密資產的監管處於真空狀態。那麼獲得先手的監管機構不僅可以掌握主動權,獲得更多的權力,能拿到手的利益也是顯而易見的。對監管機構來說,在美國財政赤字嚴重,舉國上下都在談論債務上限的大環境下,找到自己的「現金奶牛」顯得愈發重要。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:BlockBeats