當前DeFi 和Web3 市場與傳統金融市場的體量相比仍有較大差距,但RWA(Real World Assets) 代幣化的出現,則為Web3 跨入下一個萬億美元級別市場帶來了新的希望。

而在其中,非洲無疑是最具希望的RWA 沃土之一,就像2021 年Axie Infinity 能快速崛起的核心原因,便是抓住了菲律賓等東南亞普通民眾這個基本盤,如今渴求金融服務、礦產土地等資產流動性的第三世界,正是RWA 可以大展身手的沃土。

為什麼需要現實世界資產「RWA」?

自從2020 年Compound 引爆DeFi 盛夏以來,整個DeFi 世界迎來了長足發展,即便2022 年的諸多行業黑天鵝事件導致近乎腳斬的體量回撤,但截至2023 年6 月9 日,TVL 仍有455 億之多(DefiLlama 數據)。

而在其中,以Aave、MakerDAO、Lido 為代表的借貸(質押)協議不僅貢獻了主要的資金份額,更是成為一眾DeFi 樂高協議的關鍵基礎設施:交易、衍生品、合成資產、保險等其它DeFi 賽道幾乎都是搭建在藉貸協議的資金體量之上。

其實在DeFi 發展早期,通過原生資產之間的抵押、借貸等鏈上形式實現循環信用擴張,某種程度上甚至可以理解為DeFi 的「冷啟動」,因為它一方面解決了早期發展的種子資金需求,同時也極大刺激了DeFi 生態內自發提升資金使用效率的種種無邊界創新。

可以說為早期的DeFi 的發展立下了汗馬功勞,但同樣地,伴隨著DeFi 的進一步發展,鏈上原生資產的瓶頸也逐步顯露,最直接的就是鏈上優質資產的規模直接為DeFi 預設了體量的天花板,而在藉貸協議中要想解決這個問題,抵押品又是關鍵。

目前的借貸抵押模式以超額抵押為主,也即為確保無信任貸款能夠發生,借款人將需要存入價值大於借款金額的抵押品,所以歸根結底取決於各種DeFi 借貸協議上抵押品種類和抵押比率。

其中在抵押品種類上,DeFi 借貸目前仍主要受限於數字資產領域,與現實資產的聯繫很少,基本上都是鏈上原生資產,這也導致了選擇極為有限——基本局限在比特幣、以太坊等極少數主流加密資產,畢竟長尾資產的流動性和交易深度都極差,一不小心就會重蹈Venus 的覆轍。

而在抵押品的抵押比率上,自2017 年以來,抵押不足的貸款一直是DeFi 難以實現的聖杯,目前Aave 等也開始逐步試水不足額抵押,也即抵押100 塊借出200 塊,相當於加了槓桿,但筆者與之相比只能算是輔助的技術手段,治標不治本。

而全新的路徑也在不斷探索中——通過接受房地產等現實世界資產作為抵押品,以此實現傳統金融和DeFi 更好地融合,同時將現實世界資產引入鏈上,徹底打開DeFi 與鏈上金融的體量天花板。

譬如Cardano 上致力於解決非洲5000 萬住房短缺問題的Empowa,就通過創造性的經濟適用房「先租后買」模式,將房屋所有權通過DeFi 的形式賦予其流動性,從而解決了非洲民眾大都缺乏信用記錄而無法獲得傳統的抵押貸款的痛點。

這樣既開拓了非洲市場的強烈借貸需求的市場,同時也通過經濟適用房的所有權規避了純鏈上抵押資產的風險,這也是將現實世界資產引入鏈上並解決實際問題的成功例證。

綜合來看,「現實世界資產支持」才是關鍵,向傳統世界的現實資產融合是DeFi 接下來突破既有發展體量瓶頸的必然趨勢,甚至於我們所期待的DeFi 破壁趨勢,也離不開接入圈外的實體資產規模以指數級的速度繼續增長。

Cardano 上的RWA 賽道起勢

這也並非剛剛開始,包括作為老牌借貸龍頭的MakerDAO 和Aave,本身就一直在這條道路上做嘗試——使資產發起人可以將真實世界的資產轉化為通證代幣進行貸款融資。

其中最經典的做法,便是允許加密貨幣投資者藉出數字貨幣以獲取利息收入,而藉款人可以通過將其現實世界資產作為抵押品而獲得加密貨幣的短期貸款。

可以說頭部DeFi 項目的邊界創新往往最具有風向標意義的,最直接的,這可以使去中心化的信貸市場為更廣泛的使用案例提供便利,並進一步推動DeFi 邁向主流,但這基本上都是圍繞以太坊進行的,卻少有人關注其它公鏈上正在進行的RWA 嘗試。

要知道,Web3 的使用場景不止和金融市場有關,區塊鏈技術在非洲大陸的其他非金融領域也有很大的潛力,除了上述的科技基礎設施落後之外,非洲地區的另外一個主要問題是缺乏可靠和可核查的土地所有權記錄,這也導致了很多糾紛和衝突。

從這個角度看,總人口超過12 億、金融服務缺位、現實世界資產體系亟待建設但互聯網較易實現普及的非洲,天然就是一片待開發的RWA(Real World Assets) 沃土。

我們以Cardano 上致力於RWA 賽道的HouseAfrica 和Seso Global 為例,目前它們旨在使用區塊鏈技術來創建透明的、不可更改的記錄,明確說明土地所有權的歸屬。

其中Seso Global 就是一個面向非洲房地產市場的基於區塊鏈的安全房地產管理、文檔化和交易平台,可以通過DeFi 的形式解鎖房地產類型資產的融資方式,為非洲實體經濟進入DeFi 流動性的打開大門。

這樣既從傳統金融中吸引萬億美元級別的價值以滿足非洲各國自身發展的需求,同時也盤活了現實世界資產的應用範式。

且代幣化後的實物資產也可以實現零碎或共享的所有權,同時也賦予了其極佳流動性(對現實世界資產而言,流動性的好壞無疑是估值的重要影響因素之一)。

從另一個角度看,即便RWA(Real World Assets)主要是將黃金、房地產、債務、債券、藝術品、碳信用等現實世界資產引入鏈上,但公鏈資產的基礎體量與活躍的鏈上用戶基數,包括更進一步的鏈上DApp 生態,是RWA 蓬勃發展的關鍵前提。

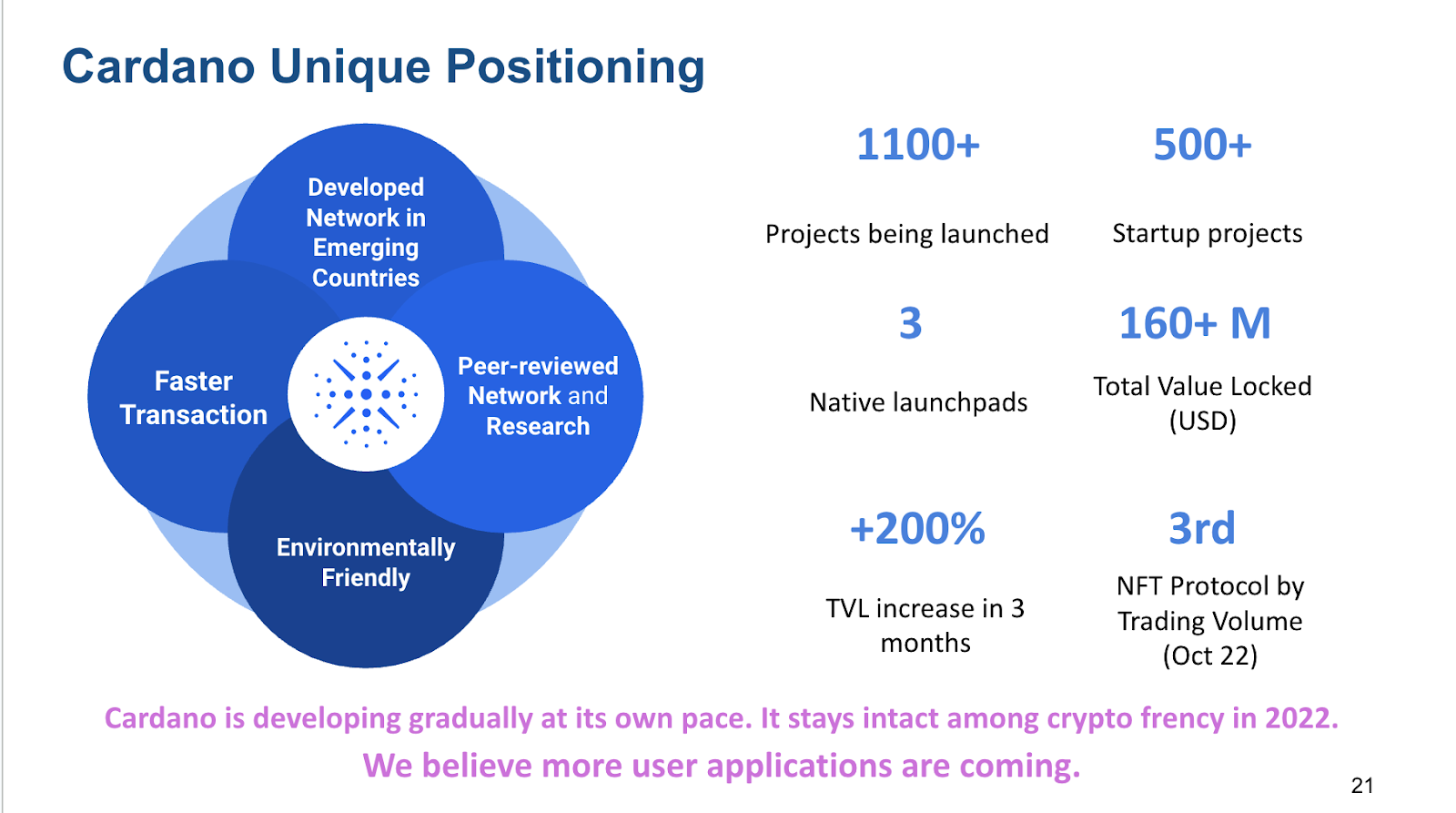

而Cardano 作為久經時間和市場考驗,歷經Solana、Terra、Fantom 以至於當下Aptos、Sui 等新公鏈考驗,至今還站在加密貨幣前10 位的「老牌公鏈」,總市值仍高達112 億美元,總鎖倉市值超1.6 億美元,已存在的各類DApp 數量達500 餘個。

這意味著Cardano 作為底層資產,可為RWA 後續生態提供了足夠的體量及創新支撐。

打開體量瓶頸,並將DeFi 推向主流

MakerDAO 創始人Rune Christensen 此前在談及現實世界資產時,就認為這是一種「範式轉變」,稱其為現實世界資產支持的可擴展DeFi 敞開了大門,同時使DeFi 受到了世界上最強大的法律結構的保護。

對DeFi 而言,這也確實是值得期待的「範式轉變」,尤其是在目前監管面臨關鍵轉折點的時刻,找到一種將DeFi 和現實世界資產合法性地相結合的方法,會是DeFi 的下一個「起爆點」。

簡言之,RWA(Real World Assets)代幣化不僅是DeFi 和Web3 走向主流的關鍵,更有顛覆某些金融領域的潛力。

其實就是打通DeFi 與現實世界資產,因為正好一方給玩法,一方給資金,而這也是非洲大地目前極度欠缺和渴求的解決方案。

要知道非洲大陸擁有者廣袤的未開發資源,無論是土地還是礦產,都可以通過RWA(Real World Assets)的形式引入鏈上,徹底釋放其流動性。

像近年來中非等國將國家礦產資源代幣化的嘗試就是一個的一個縮影,對區塊鏈世界來說,這也將極大擴展加密資產的體量與種類,可能成為DeFi 新一輪行情的催化劑之一。

畢竟加密行業在突破萬億市值體量之後,整個行業賽道愈加細分化,各種創新項目層出不窮,迭代速度極快,公鏈的競爭也更多聚焦在生態的完善和自創新活力上。

而Adaverse 佈局RWA 賽道的關鍵也在於此——擁抱非洲大陸這篇亟待建設的熱土,進一步穩固並拓展Cardano 作為以太坊之外智能合約公鏈的地位,為新一波的DApps、新用戶以及最終Cardano 生態TVL 的增長奠定基礎。

當下的我們,有信心期待它的早日到來。