文/尹寧

出品/陀螺研究院

備受矚目的香港加密新規塵埃落地。

5月23日,中國香港證監會發布《有關適用於獲證券及期貨事務監察委員會發牌的虛擬貨幣交易平台運營者的建議監管規定的諮詢總結》,對於此前開展的諮詢案件進行完整披露,並據此25日在憲報公佈了《適用於虛擬資產交易平台運營者的指引》、《打擊洗錢指引》,兩項指引均已於6月1日生效。

但相比4月香港概念的來勢洶洶,政策靴子當真落地時,市場預期卻不及以往,想像當中人聲鼎沸的討論並未出現。縱觀圈內,除了主流交易所以牌照宣傳外,僅有央視報導的畫面在加密散戶首頁徘徊。

在冷淡的市場環境下,合規牌照的趨嚴、零售投資的限制與內地通道的模糊,使香港政策的吸引力如水霧般若隱若現。無獨有偶,美方對幣安、Coinbase的控訴導致監管時局的逐漸混亂,東西方猜想愈演愈烈。

一片茫然中,香港加密政策的黎明,正靜悄悄的到來。

01、香港監管:起大早,趕晚集

作為典型的法制之都,香港政策的確立強調“相同業務、相同風險、相同規則”原則,本次新規的出台兼具一貫性與創新性,將虛擬資產交易與傳統金融納入統一框架,基於業務和風險屬性接受監管。

從政策走勢而言,早在2017年,加密領域還處於魚龍混雜時,香港就已關注該領域,通過發布《有關首次代幣發行的聲明》以及《致持牌法團及註冊機構的通函有關比特幣期貨合約及與加密貨幣相關的投資產品》明確監管對象,率先確立了具有證券性質的加密貨幣及期貨合約交易納入監管。

2018年,面對內地監管的趨嚴,香港也隨即擴大監管範疇,發布《有關針對虛擬資產投資組合的管理公司、基金分銷商及交易平台營運者的監管框架的聲明》,將虛擬資產管理業務納入監管,加密貨幣交易所及其他運營平台納入沙盒;

2019年,香港通過《適用於管理投資於虛擬資產的投資組合的持牌法團的標準條款及條件》與《立場書:監管虛擬資產交易平台》確立了牌照化發展。

直到如今,從新規來看,香港加密政策的核心並未改變,仍以保護投資者為優先事項,在原有框架中對於定義與範疇進行了完善與優化,除必要的AML、合規要求、風險管理等外,與此前合規框架最為不同的兩點,一是牌照獲取方式,二是投資類別的拓寬。

在原有加密框架中,香港聚焦提供證券型代幣交易服務的中心化虛擬資產交易平台,平台基於自願發牌制實現牌照獲取,即平台可自願選擇是否持牌,並且規定非證券型代幣不受監管。但在新規中,虛擬資產交易平台統一實行強制發牌制,監管範圍拓寬至所有在香港經營業務或向香港投資者積極推廣其服務的中心化虛擬資產交易所,不論在岸或離案,是否提供證券型代幣交易服務,都必須獲證監會發牌並受其監管。

此前已運營的交易所有9個月的申請期,在此期間可正常運營並擁有12個月的不違反期限,而未持牌並不打算申請的機構,在6月1日後面臨清退,若不清退將面臨法律責任。

用大白話來說,有牌照者生,無牌照者走。

對於所需牌照,原有針對證券型代幣的牌照為1號牌與7號牌,而在新法規要求下,非證券型代幣再度增加VASP牌照,這意味著6月1日之後的交易所需要同時獲取1號牌、7號牌以及VASP牌照,在雙重牌照的機制下,交易所合規壓力進一步增加。

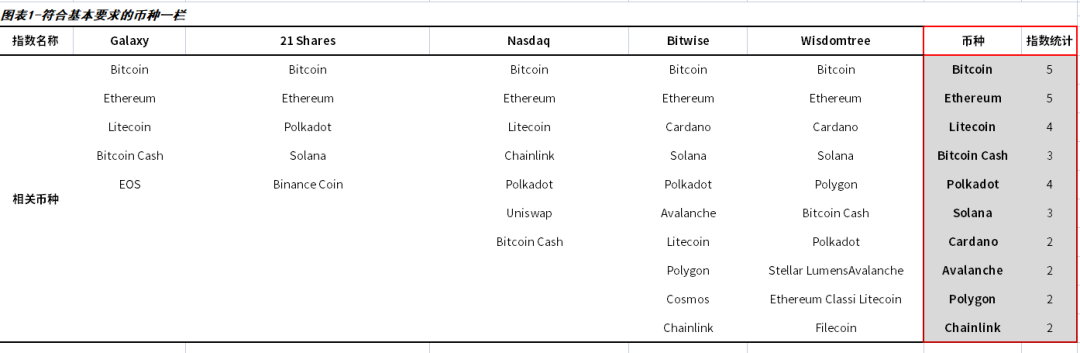

另一方面,對於此前持牌交易所僅可對專業投資者(個人資產不少於800萬港幣,機構資產不少於4000萬港幣)開放,零售投資者的放開將在下半年落實,屆時持牌交易所可向零售者提供交易服務,但證監會規定須具有至少12個月往績紀錄的意見,且幣種應被納入至少兩個可接受的、可投資的、由獨立供應商提供的指數中,具有高度流動性的非證券型代幣才會考慮納入,以此為條件進行篩選,僅有BTC、ETH、LTC、DOT、LINK、BCH、Solana、Cardano、Avalanche、Polygon等10餘幣種可符合要求,但隨著日前美國證監會將除BTC、ETH、USD系的幣種均歸類為證券代幣,具體判定仍有待香港下半年的舉措。

值得注意的是,政策也有部分內容尚未明確。穩定幣暫未列入其中,將在2023/24 年落實監管安排,而NFT由於性質難以界定,也並未在框架中明確提出,但該點可類比於歐盟MiCA,儘管未提及NFT,但在金融屬性下仍屬於證監會監管。

回顧香港的政策路徑,可謂是起了個大早,趕了個晚集。

在17、18年新加坡、歐洲等主流地區尚處於前期探索與觀望階段時,其就形成了基本框架,湧現現出FTX、Bitmax等一批代表性企業,但也正是由於過早確立監管機制,疊加政府對於該領域的自由發展原則,仍處於混沌狀態的加密領域開啟了大航海時代,用戶、企業與機構逐步向西方國家遷移,加密話語權在東方日漸式微,新加坡作為西方跳板崛起,同一時間,迪拜、英國、日韓等國紛紛制定湧入搶占市場。

儘管與主流國美國相比,香港在全球虛擬資產規則制定權仍有不足,加密新規較為保守,但在世界範圍內,對散戶、KYC、上幣等問題明確邊界的地區,香港可以認為是首個,尤其在新加坡態度猶疑、美國選擇性執法的背景下,香港的加密框架無疑具備前瞻性與開放性。

但面對難得一遇的政策窗口,市場的反應,卻略顯平淡。

02、市場冷淡:合規趨嚴,通道難辨

5月24日,一則時長1分38秒的短視頻在加密社區競相傳播,內容是央視宣布香港證監會宣布香港虛擬資產交易各項準備工作基本就緒,6月1號起香港證監會將實施虛擬資產交易平台強制發牌制。

在加密社區的解讀中,該視頻作為內地支持加密貨幣的重大舉措,為吸引新入流量提供了機會,社區中不乏以中央支持、BTC起飛為賣點拉新;趙長鵬也發表推特稱歷史上看,該行為會導致牛市,頗有牛回宣傳等態度。

但除此之外,市場並無其他水花。

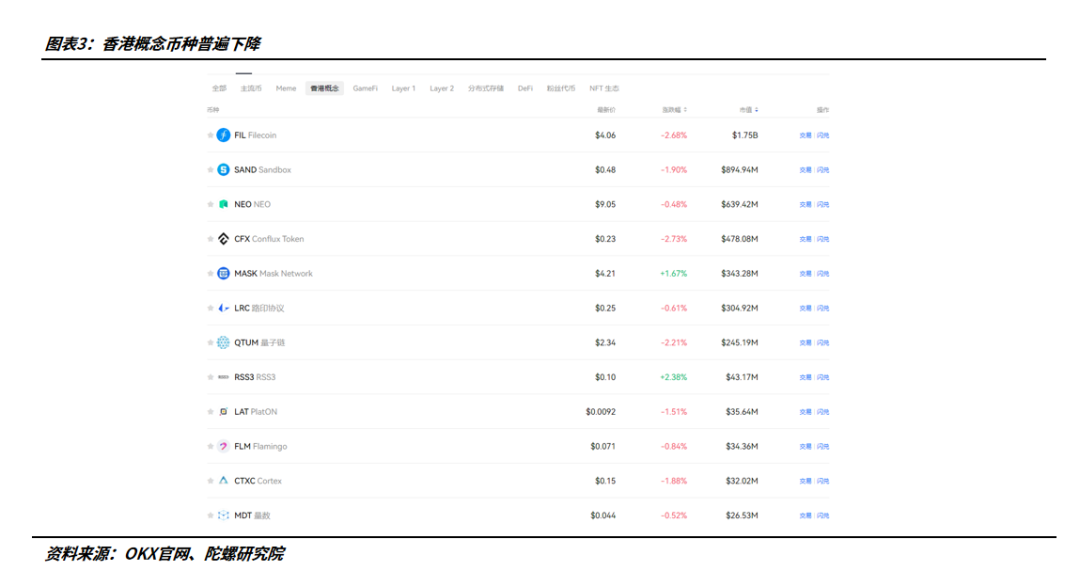

最為直觀的是幣種價格,叫好不叫座完美呈現在二級市場。相比4月集會中暴漲數百倍的香港概念幣,該板塊在本次政策宣布中並未上漲,甚至普遍處於跌勢,以國產公鏈Conflux 發布的CFX為例,此前因概念4月暴漲197.3%,但截至6月9日,其7天內跌幅21.16%,近30天下降44.69%。而直接受利好影響的持牌交易所Hash key,其資本系Hashgard Community發布的生態代幣GARD在5月25日當日跌幅9.1%,即使6月1日當天仍是下跌趨勢。

儘管蔓延的熊市仍負主要責任,但在大眾的討論中,合規成本、零售放開度與內地通道高頻出現,也預示著對香港政策的猶疑態度。

對於交易所而言,儘管牌照獲取利於先發優勢,但香港高昂的合規成本也成為其市場考慮的重要因素。以典型的7號牌照為例,相對1號以及VASP牌照,7號牌作為可提供自動化交易服務的許可,對於交易所而言至關重要。但7號牌的申請卻並非簡單,申牌過程中的費用至少達到30萬/月,需具備整套IT系統,交易、清算、託管等成熟配置,且股東金融資產、人力成本也並非少數,例如要求中至少必須任命2名有虛擬資產服務經驗的負責人員(RO)。

申牌後的運維更為昂貴,以保險為例,香港要求1號持牌交易所必須購買相應保險對沖風險,業內費用通常在每年2%左右,對於龐大資產是一筆不菲支出。已取得1、7號牌照的交易所OSL母公司BC集團就在其2022年財報披露,22財年中行政及其他營運成本新增的4380萬港幣主要為數字資產業務建立企業及技術基礎設施(包括技術、法律及合規、保險),該項總計8980萬港幣。

“合規無非就是規則的建立,它不會創造市場,僅為了合規去申請牌照是不必要的,要考慮市場在哪裡。”一位資深人士對此發表看法。

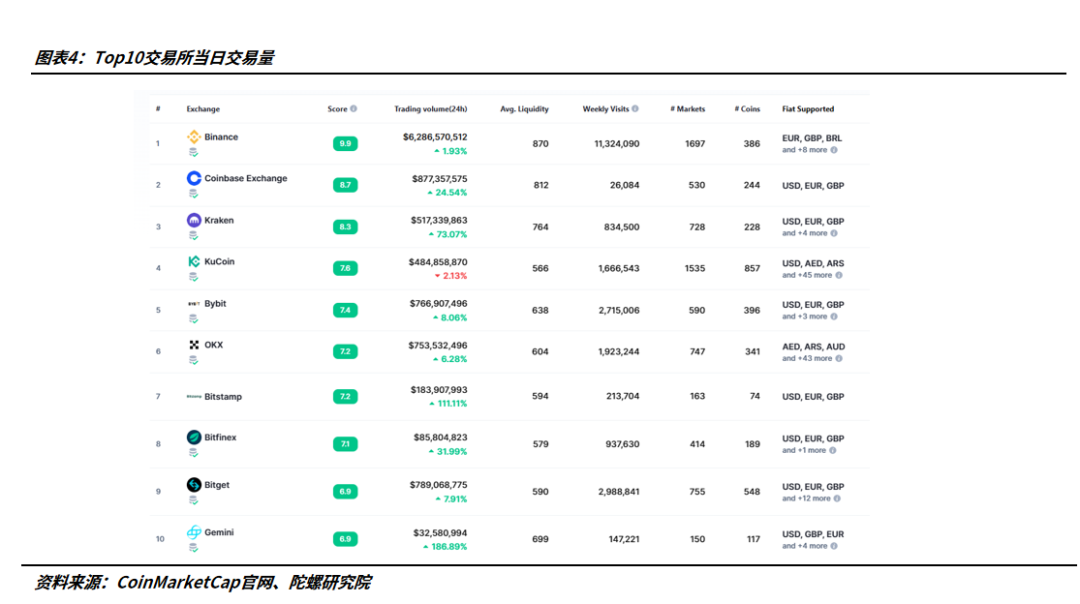

實際市場已然證明了該言論,香港的合規交易所,生存空間受限嚴重。仍以OSL為例,OSL數字資產平台在22財年的國際財務報告準則收入僅為7150萬港元,年度總交易量為4559億港幣,日均交易量約為13億港幣,與頭部交易所相差不止一星半點。高昂的成本也會表現在上幣費用,據市場消息透露,實體資產在香港合規交易所STO的上幣費用高達數百萬美元,對比僅需幾萬美元的海外合規交易所,劣勢凸顯。

其次,本次政策對於散戶的利好影響也極為有限。一方面,零售的放開度仍有不足,預計可投資幣種限制頗多,關鍵的DeFi領域也尚未明確,後續該領域如何被納入散戶的投資組合有待考察。另一方面,交易成本也是散戶關注的一點,相比合規交易所高達3%的成本,幣安、OKX等主流交易所費率基本在千分之一之內,海外交易所的低廉手續費顯然更為友好。

最後,是內地通道開放的難辨。

儘管出入金在規則中並未作限制,港元與加密的出入金應不受限制,但即使承載東南亞與日韓的部分份額,香港市場容量也極為有限,更廣闊的內地通道打開才是其成為窗口的關鍵。僅從當前而言,金融口似乎並不為政策買賬。儘管香港金融管理局(HKMA)明確不會單為虛擬資產平台設立更高的門檻,部分小行例如眾安公開聲明可接受加密存款,也傳出部分國有行在積極接洽加密業務,但在實際業務中,考慮合規成本、風險控制,即使是持牌公司在銀行賬戶方面也存在困境。某持有香港第9類牌照的加密公司高管表示,“我們無法在香港開設銀行賬戶,只能選擇海外的銀行合作,不清楚銀行究竟需要哪些信息,銀行自己顯然也不太清楚。”

一方積極引進,一方巍然不動,雙方的對立讓行業認為共識尚未達成。資深分析師Phyrex@Phyrex_Ni在其推特坦言,“香港最大問題不是合規性,對於風險資產而言,本土存量資金幾乎不值一提,實際的問題是目前誰才是加密貨幣市場的主要買盤力量,那麼這股力量是否可以乘著香港的合規性而走向台前,如果能,勢必要讓資金的流通不受控制。”

通道的另一面是香港本土的老錢(old money),行業普遍共識是合規會促進傳統資本的介入,但現實卻也並非毫無阻力。首先,香港老錢保守程度高,對加密持觀望態度。 “入場是有意向的,但對老錢而言,投資組合標的選擇多樣性高,加密行業仍存在高度不確定性,儘管也有成立子公司試水的,但現階段更多還是觀望大於參與。”某資管新經濟事業部負責人說道。而在投資理念方面,老錢也頗有不同,由於緊密耦合的地產經濟,本土資金對於科技類企業認知有限,多對平台食利模式表現高度認可,在定價能力上相比海外遜色不止一籌,此點從股市即可看出,納斯達克鍾情於高科技股,香港市場則對奢侈品股、地產股有偏好,認知轉變仍需一定時間。老錢的入場仍存在時間差,這也讓香港當下的市場再度添加了幾分冷靜。

03、政策未來:偶有星火,仍待燎原

在多因素的作用下,政策熱情稍顯平淡,但本次政策帶來的星火,卻也仍在燎原。

一方面,香港放開對於內地資金的輻射可預見性較高,主流交易所並未放棄可能的市場。多家頭部交易所已公開宣布將申請虛擬資產服務提供商牌照,以OKX為例,其創始人徐明星表示OKX已從2022年就已準備開始申請香港加密牌照,並於3月成立香港實體在香港正式推出虛擬資產服務。

老錢也有意動,儘管舉措多為試點,關注重點也側重二級市場,但也有傳統機構瞄準這一領域,通過嘗試申請牌照在一級市場採取行動,例如資管公司意博金融、券商企業老虎證券、盈透證券等。本土某大型信託機構項目負責人也對筆者表示“我們正在構建混合金融平台準備申牌,已在招聘RO中”。

另一方面,香港的合規似乎也攪亂了全球監管的渾水。美國加密局勢每況愈下,政治角力與個人衝突爆發,日前美國SEC對幣安和趙長鵬提出了13項指控,行業震動的同時也引致幣安換帥傳聞,傳繼任CEO正是負責合規板塊,不免讓人遐想,隨後另一本土巨頭Coinbase也難逃起訴疑雲。

隨著SEC將高達67種加密貨幣列為證券,除BTC、ETH等幣種堅挺外,大盤在6月10日下挫超20%。鑑於FTX政黨獻金與以民事為主的訴訟類型,行業對監管的時機與目的展現出極大的不信任,認為SEC此舉僅是為了緩解資金壓力、轉移矛盾並爭奪執法權,但從核心來看,SEC指控並非空穴來風,以POS為共識的多數代幣確也有證券的嫌疑,所幸也有積極的一面,SEC監管或多或少迫使國會明確加密屬性與框架。長遠而言,美國的舉措是否會讓其他地區效仿,通過合規對市場參與者進行篩選仍有待觀望,而在該背景下,監管邊界的明確尤為重要。

香港,作為提出完整且明確加密框架的城市,其合規性即使在全球範圍,也已走在前列。但僅有合規還遠遠不夠,全球可獲合規的地點並不僅此一家,在高昂的成本下,要獲得加密所帶來的人流以及資金流,聯動的產業、配套的認知以及實打實的資金通道才能讓其走得更遠。

對此,香港顯然也有所行動,綠色債券、數碼港元、Web3協會,無一不在彰顯決心。針對美國監管,香港特區立法會議員吳杰莊發推稱,歡迎全球虛擬資產交易所(包括Coinbase)來香港申請合規交易所以及洽談上市計劃,自己願意提供協助。而中國香港政府財經事務及庫務局副局長陳浩濂也表示香港政府積極參與虛擬資產價值鏈,目標明年底前推出穩定幣監管框架。

值得強調的是,不論是明確框架或是強力監管,合規化是行業發展到一定階段的必然產物,僅以利好與利空的視角去描述是缺乏意義的,而也只有在合規化的前提與安全保障下,場外資金才會考慮入場,畢竟對於傳統金融業高達百萬億的市值而言,萬億規模的加密也僅是蜻蜓點水。

在度過靜悄悄的黎明之後,香港Web3是否會迎來白日的喧鬧?

東西方在加密的世紀賽馬,終局仍難以預見。