昨晚,Binance 宣布上線Launchpool 新項目Maverick Protocol(MAV),用戶可以在06 月14 日後在Launchpad 網站將BNB、TUSD 投入到MAV 挖礦池中獲得MAV 獎勵,Binance 將在MAV Token 滿足流動性要求後開通MAV 交易市場。

巧合的是,在Maverick 宣布上線Binance Launchpool 一小時後,Uniswap 就重磅發布了V4 版本的代碼草稿,希望通過引入Hooks、Singleton 等新功能為DeFi 領域帶來更多創新動力。例如,V4 將允許池本身支持動態費用,添加鏈上限價單,或充當時間加權平均做市商(TWAMM)以隨時間分散大訂單。

V4 代碼公佈後,社區討論最多的,是新功能Hooks 在自定義流動性方面作出的創新。在池操作生命週期的各個點運行的合約,池可以做出與V3 相同的權衡,或者可以添加全新的功能。此外,V4 池將存在於單一合約中,這將使創建礦池的成本降低99%。

有趣的是,在這一小時之前宣布上線Binance Launchpool 的Maverick 也同樣在自定義流動性上做出了一定的創新。與Uniswap V4 相比,二者存在哪些異同?

Directional LP:Maverick 對自定義流動性做出的解法

Maverick AMM 推出了Dynamic Distribution AMM 的設計,其包含了以下三大功能:

1、首個AMM 具有底層原生的根據交易價格自動移動集中流動性的能力

2、提供工具,賦能LP 執行不同的流動性做市策略:只跟隨價格上漲移動,價格降低則原地不動;只跟隨價格下跌移動,價格降低則原地不動;隨著價格上漲和下跌都移動;以及固定流動性到某一個/一些價格點。

3、AMM 幫助LP 實時復利收益

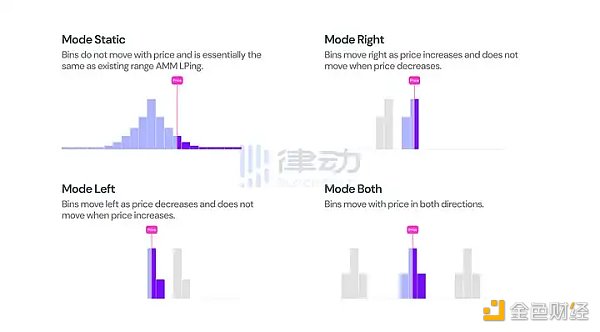

具體來說,Maverick 生成了四種模式分別包括靜態模式(流動性不移動)、右模式(流動性隨著價格上漲而變動,但在價格下跌時不變動)、左模式(流動性隨著價格下跌而變動,但在價格上漲時不變動)以及雙向模式(流動性隨著價格的增加和減少都移動)。

基於四種流動性模式中的向左及向右模式,Maverick 引入了Directional LP 的創新AMM 概念,允許流動性提供者(LP)跟隨交易對價格選擇移動流動性方向,在選擇正確的情況下獲得超額回報,同時避免無常損失。

面對集中流動性並不總是具有資本效率,可能導致配置不當和效率下降的問題。 Maverick AMM 通過自動重新集中流動性來幫助用戶提高資本效率,流動性提供者可以選擇四種流動性轉移模式,從而消除因圍繞價格自行調整頭寸而產生的高額GAS 費。

在當前的AMM 領域,流動性提供者無法在提供流動性時設置單一確定的看漲或看跌。對於DeFi 領域中的任何現有AMM,流動性提供者會隱含地押注其池中這對資產的價格將橫盤震盪,從而使他們能夠收取交易費用,而其存入資產的比率不會發生顯著變化。如果這個押注是錯誤的——也就是說,如果價格向除橫盤以外的任何方向移動——流動性提供者將遭受可能超過他們收取的任何費用的無常損失。

在靜態流動性AMM 中,LP 具有雙邊資產分配是有利的,這樣LP 可以立即接觸到交易量並因此收取費用。但雙側LP 會增加無常損失的可能性。

在類似Uniswap V2 xy=k 的AMM 中,甚至不支持單邊LP。在Uniswap V3 等現有區間AMM 中,單邊LP 是可能的,但通過單邊LP,隨著AMM 價格偏離你的區間,你的資本可能會停滯不前。如果沒有內置機制將其流動性移動到接近價格的水平,單邊LP 的資本效率為零。

在Maverick 中,由於底層的Maverick 流動性轉移機制,定向LP 可以為一種資產提供流動性,同時仍保持高資本效率。

流動性提供者現在可以選擇在一個方向上跟隨資產價格,有效地押注特定Token 的價格軌跡。這些定向押注類似於單邊流動性策略,因為流動性提供者將大部分或全部暴露於給定池中的單一資產。

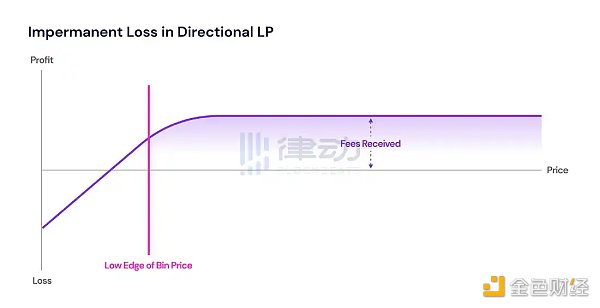

隨著價格朝選定的方向移動,AMM 將自動重新集中流動性以跟隨它,以獲取更多費用。如果流動性提供者對價格方向做出了正確的押注,他們可以在價格朝他們選定的方向移動時享受圍繞價格重新集中的流動性,而不會遭受任何無常損失(IL)。

也就是說,具有單一資產的Maverick 中的定向LP(即,使用Mode Right 或Mode Left 的LP)僅在一個方向上暴露於IL。如果LP 選擇了與價格變動相對應的變動模式(例如,LP 處於Mode Right 並且價格上漲),LP 將不會經歷IL。這樣,IL 只是單向的,即LP 僅面臨一個方向的價格變動風險,而不是兩個方向。

Uniswap V4 的Hooks

那麼剛公佈的Uniswap V4 又是如何實現自定義流動性的呢?在Uniswap 官方博客文章中,對Hooks 及其帶來的自定義流動性有相對詳細的闡釋,以下內容節選自博客文章《Our Vision for Uniswap v4》:

什麼是「Hooks 」和自定義流動性池?每個Uniswap 流動性池都有一個生命週期。在流動性池的生命週期中,會發生幾件事,包括用戶使用默認費用等級創建流動性池;流動性被添加、刪除或重新調整;以及用戶交易代幣。

在Uniswap v3 中,這些生命週期事件是緊密耦合的,並以非常嚴格的順序執行。

為了在Uniswap v4 中為可自定義的流動性創造空間,Uniswap 希望為流動性池部署人員創建一種方法,以引入代碼,從而在流動性池的整個生命週期中的關鍵點執行指定的操作——例如在交易代幣之前或之後,或者在LP 頭寸更改之前或之後。

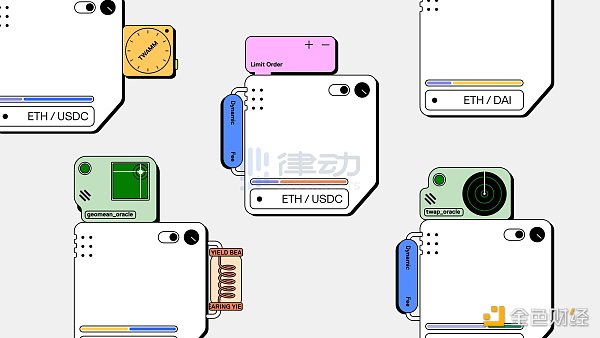

輸入「Hooks 」,這些插件可以自定義流動性池、兌換、費用和LP 頭寸之間的交互方式。開發人員可以在Uniswap 協議的流動性和安全性之上進行創新,通過與v4 智能合約集成的「Hooks 」創建自定義的AMM 池。

Uniswap 感興趣的一些實驗包括:時間加權平均做市商(TWAMM);基於波動性或其他投入的動態費用;鏈上限價訂單;將超出範圍的流動性存入借貸協議;定制化的鏈上預言機,例如幾何平均數預言機;自動複利LP 手續費到LP 頭寸;內部化的MEV 利潤分配給LP;

但實際上,想像力是沒有極限的。由於每個流動性池現在不僅僅由代幣和費用等級定義,因此我們將看到各種顏色、形狀和大小的流動性池。 Uniswap v4 的核心邏輯與v3 一樣,是不可升級的。雖然每個流動性池都可以使用自己的「Hooks 」智能合約,但「Hooks 」只能限制為在創建流動性池時確定的特定權限。

Uniswap 創建了示例的「Hooks 」合約,以開始了解當前的框架。 Uniswap 也希望開發人員能夠想出新的和有趣的方法來構建一些他們甚至沒想到的功能。

另外,Uniswap V4 還改進了架構以節省Gas。

在v3 中,Uniswap 為每個流動性池部署一個新合約,這使得創建流動性池和執行多池兌換的成本更高。在v4 中,Uniswap 將所有流動性池保存在一個「單例」合約中,這將很大程度上節約Gas,因為代幣交易將不再需要在不同合約中持有的流動性池之間轉移代幣。初步估計v4 將創建流動性池的Gas 成本降低了99%,「Hooks 」引入了一個有無窮無盡選擇的世界,「單例」允許用戶有效地路由到所有選項。

這種「單例」架構得到了新的「快速記帳」(flash accounting)系統的補充。在v3 中,該系統不是在每次兌換結束時將資產轉入和轉出流動性池,而是僅在淨餘額上進行轉移——這意味著一個更高效的系統,可以在Uniswap v4 中提供額外的Gas 節省。

Uniswap 認為最好的「快速記帳」設計是使用「瞬態存儲」(transient storage),這項功能將由EIP-1153 啟用。該EIP 被視為以太坊坎昆硬分叉的一部分,並將在各種應用中帶來大規模的Gas 改進和更簡潔的合約設計。

有了「單例」和「快速記帳」,就不再需要限制費用等級。流動性池創建者可以將它們設置為最具競爭力的水平,也可以使用動態費用「Hooks 」對其進行自定義。 v4 還恢復了對原生ETH 的支持,從而額外節省了的Gas。

不僅如此,Hooks 功能還允許以不同的方式使用Uniswap 的流動性。這類似於Balancer 的Boosted Pools,超出範圍的流動性可以存入其他協議,例如借貸者,以獲得額外的收益。

以上這些有關Hooks 功能的示例,僅僅是Uniswap 團隊構思出的一些應用。除此之外,任何人都可以無需獲得許可的構建和部署自己的Hooks 功能。

Uniswap V4 會升級DEX vs CEX 戰爭嗎?

毫無疑問,Uniswap V4 版本的出現將對整個DeFi 生態產生廣泛的、必然性的影響。在許多人看來,Uniswap 的野心不在於「統治」DeFi,而是取代依託中心化和信任的CEX 陣營。

因為Hooks 功能可以提高協議的資金效率,相對於V3 而言更加可定制且Gas 效率更高。後兩個特性應該有助於Uniswap 吸引更多來自DEX 聚合器和較長尾的異質交易對的訂單流,同時保持其在較高交易量的交易對(如ETH/USDC、ETH/USDT、ETH/DAI 等)中的主導地位。

Uniswap V4 版本升級的意義,不僅有助於Uniswap 保持其作為交易量最大的DEX 的地位,也使得Uniswap 能夠創建更多類型的訂單,如TWAP 和限價訂單,有助於Uniswap 吸引更多需求多樣的交易者轉向DEX,進而增強與CEX 的競爭力。