摘要:

美國證券交易委員會(SEC)對加密貨幣交易所Binance和Coinbase提出了正式訴訟,這引發了市場的大規模拋售及涉及證券定義的代幣被下架等一系列連鎖事件;

SEC對幣安的指控更為嚴重,包括欺詐、跨實體混合資產以及與客戶進行對手盤交易;

市場對此反應劇烈,被SEC定義為“證券”的18種代幣的價格平均下跌28.8%,對比同期BTC下跌7.4%。但即便被SEC首次起訴,BNB市值佔比甚至略有上升,顯示其價格具有相對韌性;

本次被SEC定義為證券的代幣行業上公鏈居多,佔比13/18,娛樂、元宇宙其次,佔比4/18,後者的跌幅也更大;

報告預測了SEC訴訟可能的未來情景,包括可能的法律影響和市場反應,還討論了加密行業立法的進展;

報告匯總了加密案件的先例,包括非法代幣發行和未註冊的投資理財案例。

正文:

美國證券交易委員會(SEC)在6月5日和6日分別針對加密貨幣交易所幣安和Coinbase的訴訟中指控19種代幣的本質是證券,這引發了全市場急劇拋售。

SEC的指控

SEC指控Coinbase 經營未註冊的證券交易所、經紀商和清算代理,以及未註冊其加密資產質押生息服務。但對Binance 的指控大不相同,除了跟CB一樣被指控經營未註冊的證券交易所、經紀商和清算代理,SEC還指控它進行了更多類似FTX 的活動:欺騙、跨實體混合資產以及與客戶進行對手盤交易,SEC 沒有對Coinbase 提出類似指控。

SEC已經向金融市場發出警告:大部分加密數字資產是證券,這一立場可能會對數字資產交易所施加嚴格的監管要求。

自2021 年Gary Gensler 宣誓就任SEC主席以來,業界一直預測將出現更嚴格的加密貨幣監管,Gensler 在任麻省理工學院區塊鏈教授時就提到,許多加密貨幣很可能是證券,這意味著它們應該受到SEC的監管,並受美國政府管轄。

SEC已經對一些產業公司和項目採取了執法行動,例如Ripple Labs、LBRY、Kraken、Bittrex等。現在來看來,在對兩家最大交易所出手之前,SEC 似乎很可能是先拿小公司“練手”。

連鎖反應

這些訴訟及其後續影響在行業內引發了連鎖反應。 Binance.US為響應SEC的行動,宣布暫停美元存提款。幣安稱SEC對其銀行合作夥伴施加的挑戰,導致法幣出入金渠道中斷。

知名的券商Robinhood 決定將SEC 歸類為未註冊證券的加密貨幣代幣退市。 6 月27 日之後,平台將不再支持Cardano (ADA)、Polygon (MATIC) 和Solana (SOL) 等代幣。據稱在SEC 採取行動之前,其持有價值5.83 億美元的MATIC、SOL 和ADA。

Crypto.com 宣布關閉其機構交易所,理由是美國市場格局導致需求不足這一決定反映了加密公司作為機構投資者所面臨的挑戰,包括養老基金、共同基金和大學捐贈基金,在動蕩的市場環境和監管審查中變得謹慎。

6月16日,幣安因涉嫌非法提供數字資產服務和嚴重洗錢行為正在接受法國當局的調查。就在同日幣安還宣布將退出荷蘭市場。幣安表示,由於無法在荷蘭註冊,將停止為居於荷蘭的用戶提供服務。

市場變化

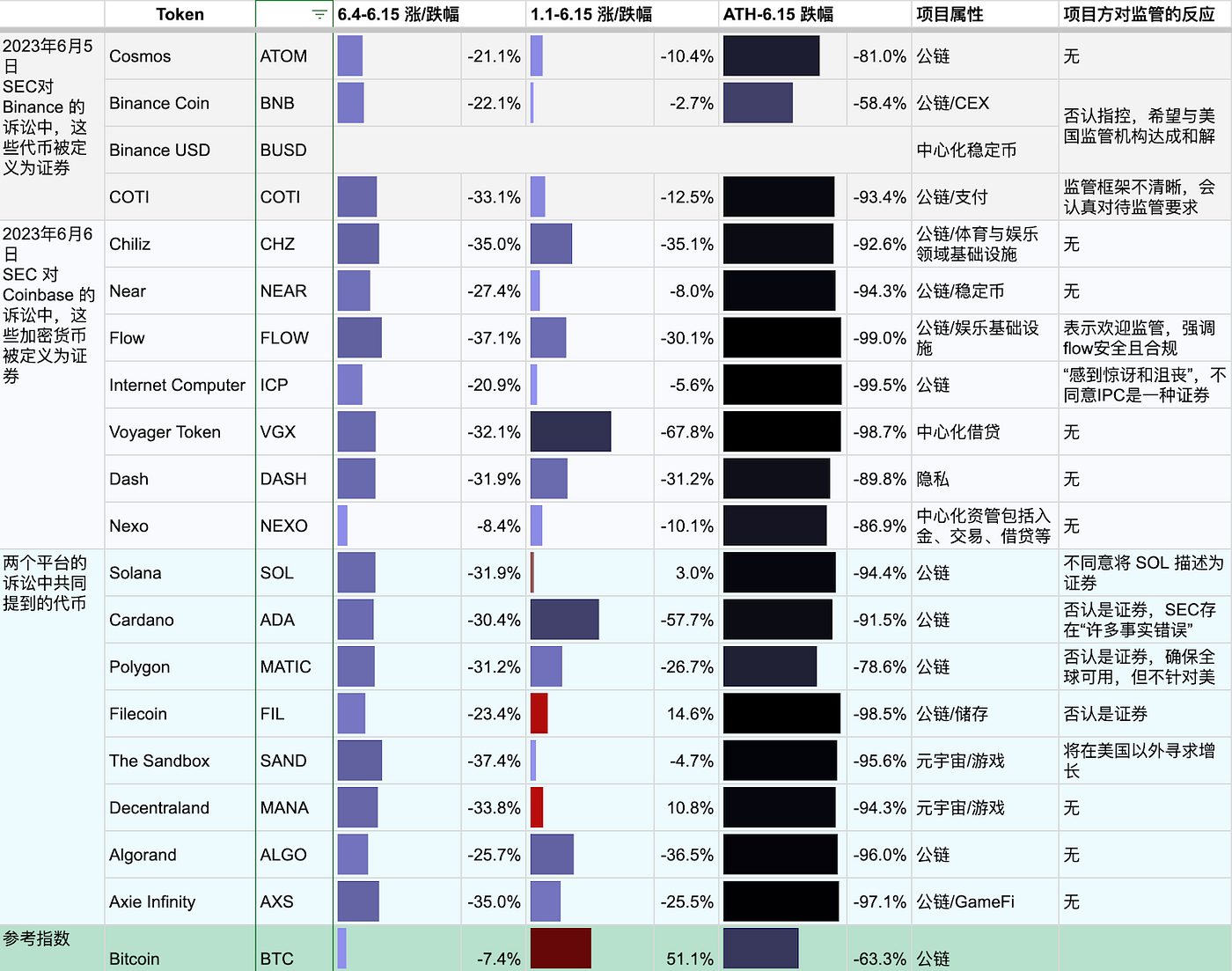

表1:6月SEC訴訟中被提及可能是證券的代幣簡介及價格變化對比

來源:Coinmarketcap, Coingecko, TrendResearch

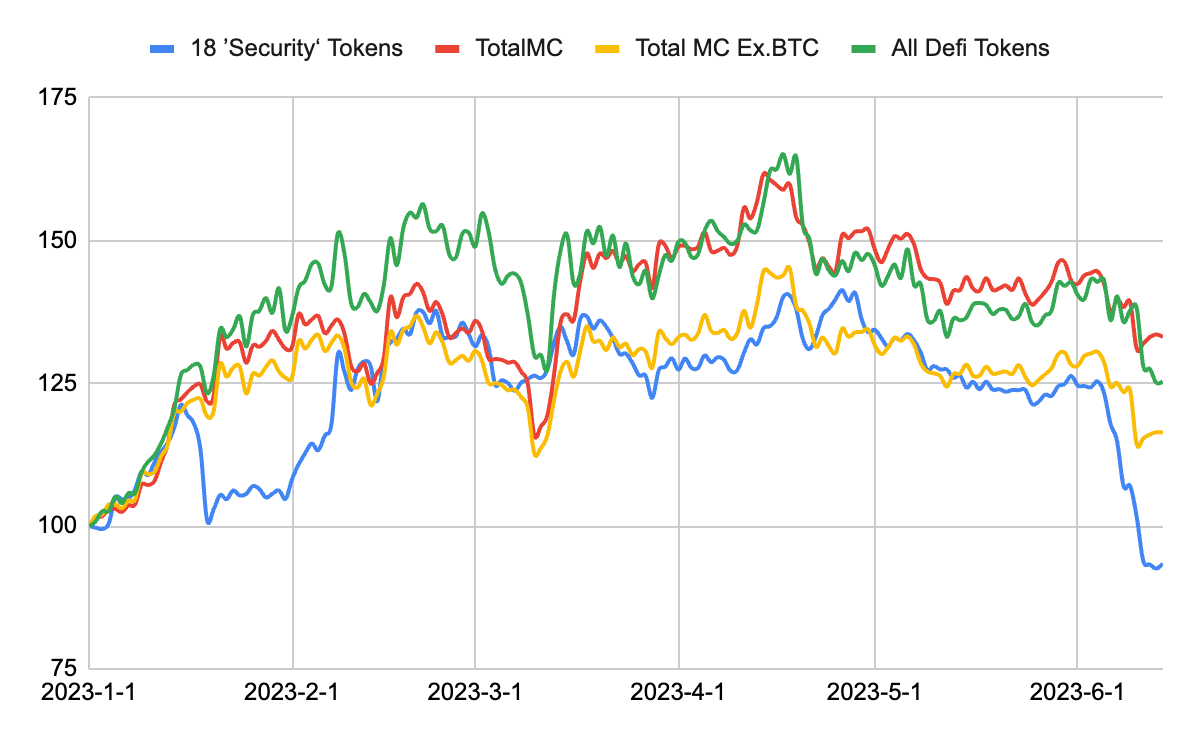

圖1:18種被SEC定義為“證券”的代幣市值加總與加密貨幣總市值、Altcoins(除BTC的總市值)、Defi代幣總市值2023年來變化對比

來源:Coinmarketcap, Coingecko, TrendResearch

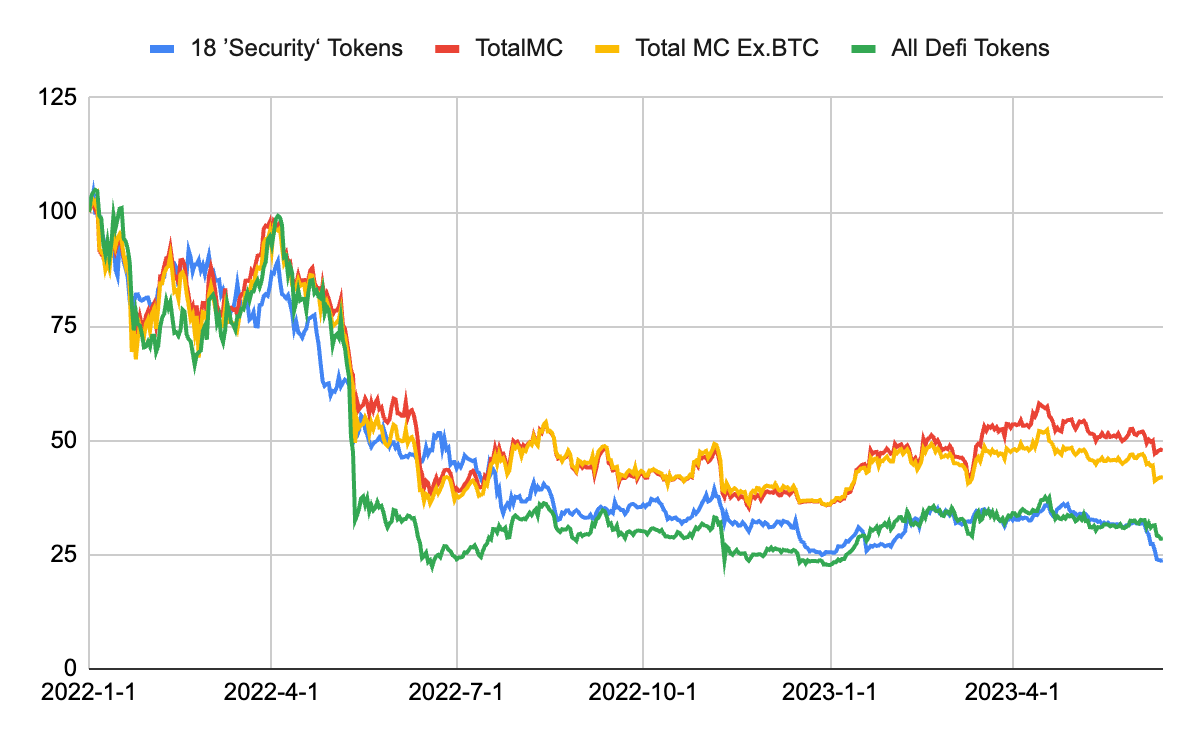

圖2:18種被SEC定義為“證券”的代幣市值加總與加密貨幣總市值、除BTC的總市值、Defi代幣總市值2022年來變化對比

來源:Coinmarketcap, Coingecko, TrendResearch

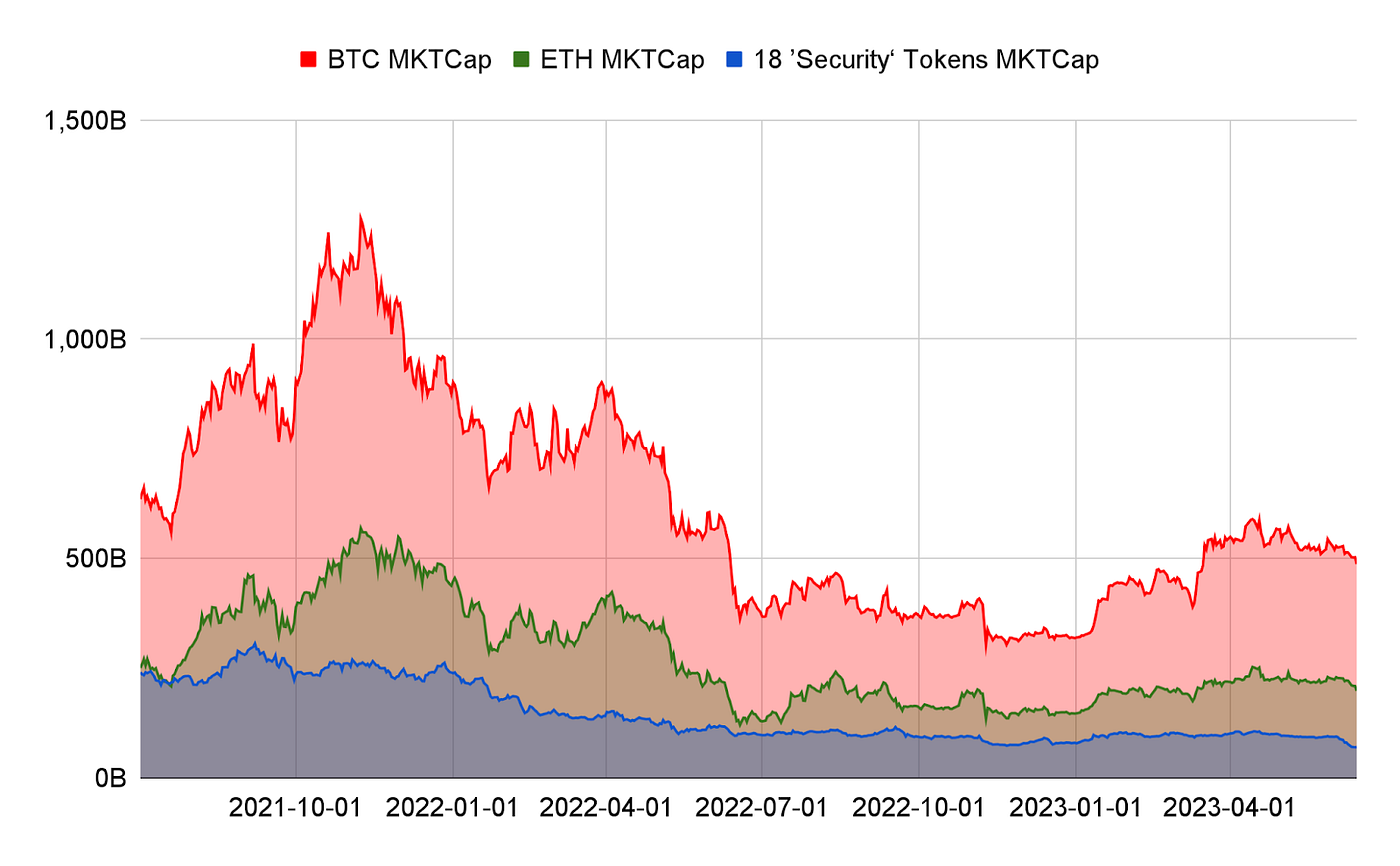

圖3:18種被SEC定義為“證券”的代幣市值加總與BTC和ETH市值的對比

來源:Coinmarketcap, Coingecko, TrendResearch

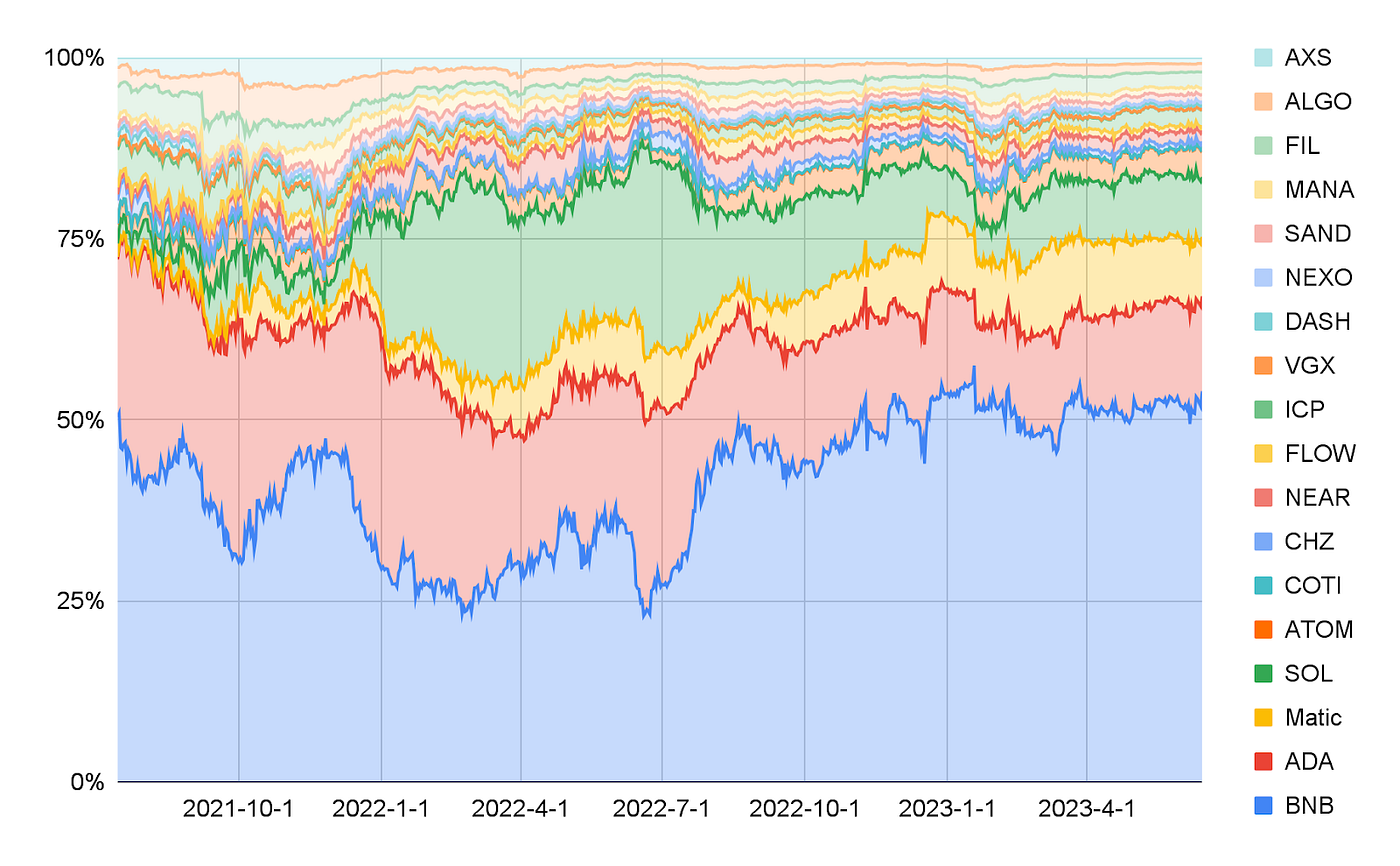

圖4:18種被SEC定義為“證券”的代幣市值變化對比

來源:Coinmarketcap, Coingecko, TrendResearch

我們統計了本月被SEC提及屬於證券的加密token過去一段時間的價格變化,除BUSD外,18個被點名的token,可以看出:

表1顯示,行業上公鏈居多13/18,娛樂、元宇宙其次4/18,資管借貸2/18;

圖4顯示,BNB今年以來佔據超過50%的比例,即便被SEC首次起訴,但市值佔比甚至略有上升,顯示其價格具有相對韌性;6月初以來,價格平均下跌28.8%,對比同期BTC下跌7.4%,可見跌幅非常可觀;

圖3顯示,18種代幣的市值峰值出現在2021年9月,當時超過3000億美元,市值低谷出現在本月SEC監管落地後,只有700億美元;

6月初以來,跌幅前三是FLOW(-37.1%)SAND(-37.4%)CHZ(-35.0%),似乎娛樂相關的代幣跌幅偏大;

6月初以來,跌幅最小的是NEXO(-8.4%)ATOM(-21.1%)BNB(-22.2%),NEXO因為年初已經繳納了罰款與SEC和解,所以受到的影響最小,BNB是收到指控的代幣中市值最大的(下跌前接近500億美元)波動較低可以理解,但ATOM的市值只有30多億跌幅受到限制顯示了其韌性;

自各自的價格歷史高點以來,這些代幣平均下跌了91%,跌幅最小的是BNB(-58.4%)MATIC(-78.6%)ATOM(-81.0%),BNB和ATOM也是6月初來跌幅較低的幣種,可以看出其價格韌性有連續性;

自各自的價格歷史高點以來,跌幅最大的是ICP(-99.5%)FLOW(-99%)FIL(-98.5%),其中ICP今年僅跌5.6%,FIL還有14.6%的漲幅,可見大幅度調整後價格下跌動能已經減緩;

圖1顯示,在6月監管事件之前,2023年內18種代幣的表現落後於大盤,在監管事件之後落後幅度擴大且年內回吐所有漲幅轉跌;

圖2顯示,把時間線拉長到2022年初以來,18種代幣的表現依舊落後於大盤,但在2022年的大部分時間裡表現優於Defi tokens。

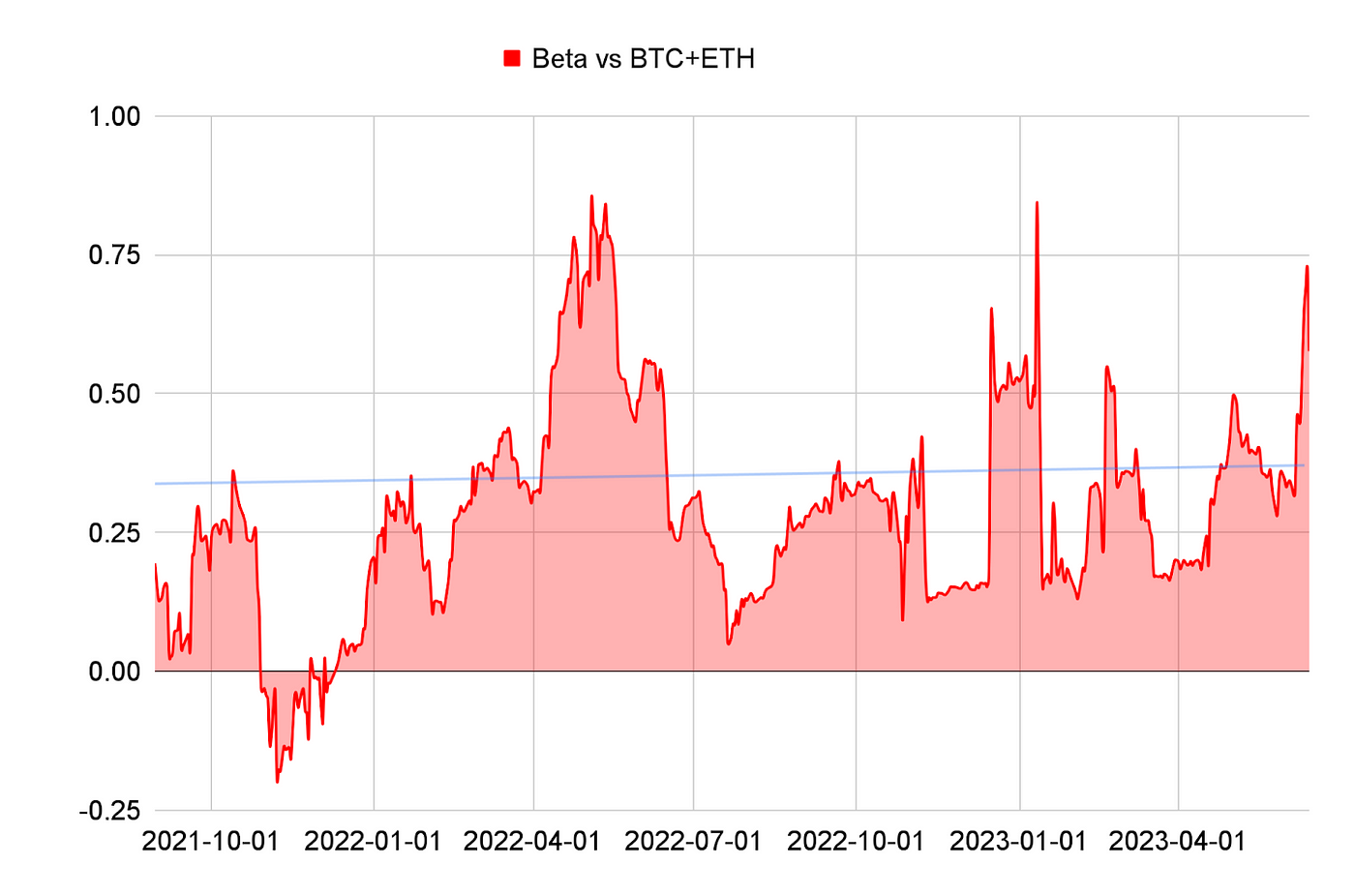

圖5:18種被SEC定義為“證券”的代幣與BTC+ETH的30日滾動Beta值

來源:Coinmarketcap, Coingecko, TrendResearch

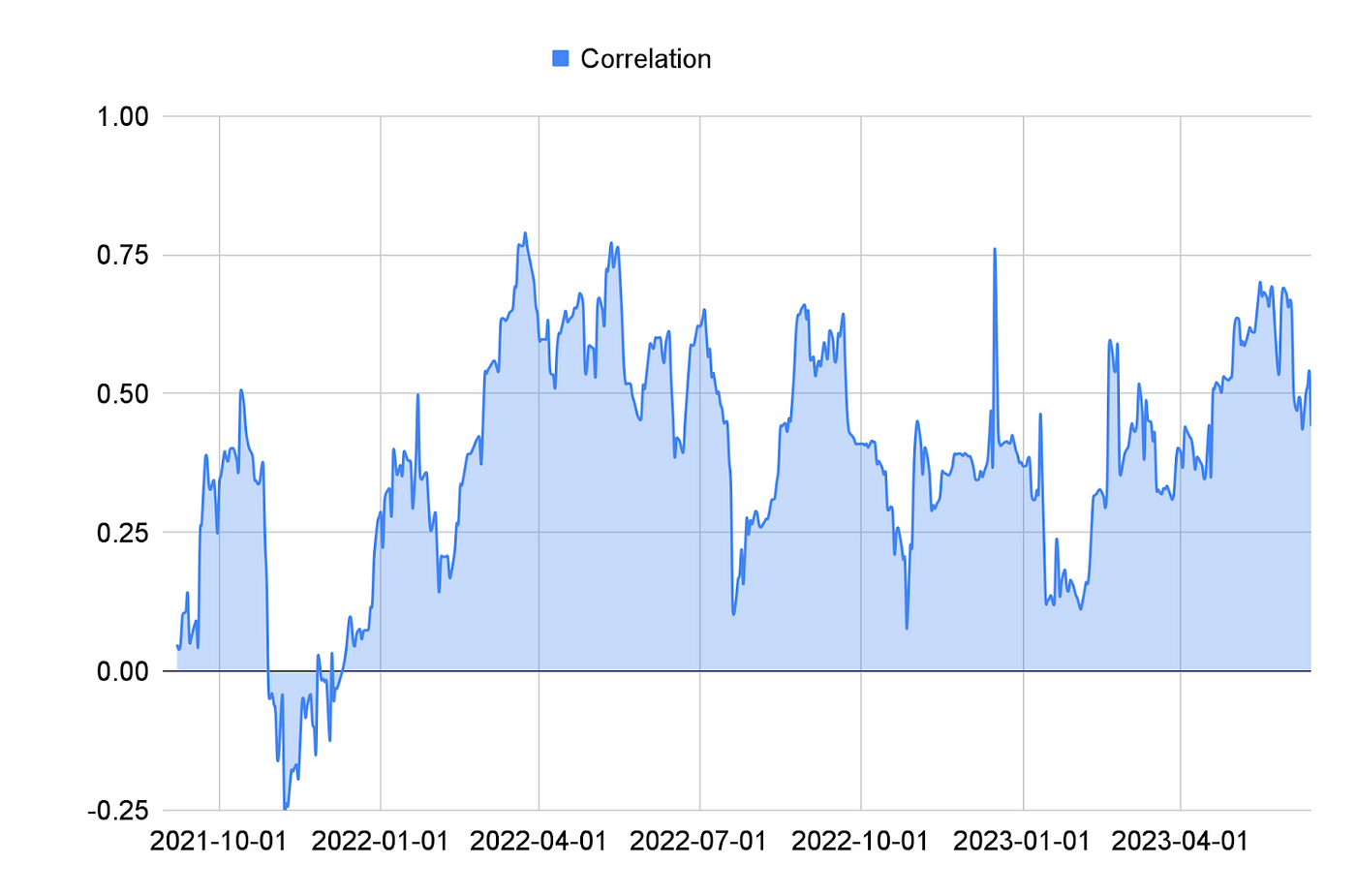

圖6:18種被SEC定義為“證券”的代幣與BTC+ETH的30日滾動相關性

來源:Coinmarketcap, Coingecko, TrendResearch

Beta代表了證券代幣相對於基準指數的系統性風險或市場風險。如果Beta大於1,那麼證券代幣的價格波動可能超過基準指數;如果Beta小於1,那麼證券代幣的價格波動可能低於基準指數。

從滾動Beta值上來看,這些“證券”代幣組合的市值波動其實小於BTC和ETH為基準的藍籌波動,這樣的結果不令人意外,主要考慮到分散配置下,每種代幣因為項目因素的漲跌週期並不完全重合,這也壓低了整個組合相對基準指數的Beta。

從數據中,我們可以看到Beta值和相關性在不同時間點有明顯變化,這可能與市場條件、代幣的基本面或宏觀經濟因素有關。當Beta值較高時,表明證券代幣的價格變動更受市場影響,當行業情緒極端樂觀或悲觀時,相關性和beta值都傾向升高,這時意味著分散配置的效用減弱。

綜合看來,如果按市值加權投資,這樣一個組合在過去兩年裡都不如BTC和ETH,顯示熊市中山寨幣的價格韌性不如BTC、ETH。

什麼是證券?

根據美國的規定,某物是否是證券主要取決於它是否像是公司籌資時發行的股份。 SEC目前主要應用1946年最高法院裁決的豪威測試(Howey Test)。在該框架下,當投資者投入資金,意圖從組織的領導者的努力中獲利時,資產可能在SEC的管轄範圍內。

被定義為證券有什麼影響?

稱代幣為證券會使運營加密貨幣交易平台變得更加昂貴和復雜。根據美國的規則,這個標籤對平台和發行者有嚴格的投資者保護要求。這意味著交易所將面臨監管機構的持續審查,可能會導致處罰,以及在最糟糕的情況下,如果刑事機關參與的話,可能會導致刑事犯罪。

如果大量加密幣被歸類為證券,將從根本上改變加密貨幣產業的運作方式。首先,遵守證券法變得至關重要,要求這些山寨幣及其發行人遵守嚴格的監管要求。這包括在SEC 註冊、提供必要的披露以及遵守報告義務。

此外,分類可能導致潛在的交易限制。如果大部分山寨幣被視為證券,則它們只能在受特定規則和規定約束的註冊證券交易所進行交易。這可能會限制散戶投資者對這些資產的流動性和可及性,並為市場參與引入額外障礙。

對於像Polygon或BInance Smart Chain這樣的POS公鏈,帶上證券的帽子會產生許多問題,例如用戶用於支付交易費用財務記賬、驗證者的KYC、稅務,以及鏈上的任何DeFi 應用是否被合法授權。這些標籤可以說比幾家交易所的關閉或退出美國市場對產業的長期健康更具破壞性。

SEC訴訟未來的情景

針對Binance 和Coinbase 的訴訟反映了政府與加密貨幣行業之間日益緊張的關係。 SEC主席Gary Gensler 明確表示,不需要更多的數字貨幣,並強調美國已經擁有一種稱為美元的數字貨幣。美國財政部長Janet Yellen 也表示支持SEC的行動,贊成使用監管工具來保護消費者和投資者。這反映出監管機構正在發出更明確的立場,反對加密貨幣或成為傳統金融系統的基礎原則。

未來我們可能看到如下四種事態走向:

1.監管執法擴大化,針對更多區塊鏈項目,尤其是大市值公鏈發起直接起訴。最近SEC主要針對交易所發起訴訟,相關文件中提到的19種代幣除了BUSD和NEXO,SEC都尚未直接發出警告或訴訟,這可能預示著未來可能會有更多的執法行動。

2.從民事到刑事的指控。由於SEC和CFTC無權發起刑事指控,所以相關指控可能尚未到來。針對加密貨幣交易所或項目的刑事指控通常涉及欺詐、洗錢或其他非法活動。這類案件通常由美國聯邦調查局(FBI)或美國司法部(US Department of Justice)等執法機構處理。例如去年DoJ宣布了對四起加密貨幣發行案件中的六名被告的刑事指控,罪名是涉嫌參與與加密貨幣相關的欺詐。又例如Sam Bankman-Fried (SBF)在涉及FTX 和Alameda 的案件中涉及12 項刑事指控,包括SBF串謀實施銀行欺詐和串謀經營無照匯款業務,以及對FTX 客戶進行電匯欺詐、對FTX 投資者進行證券欺詐以及串謀進行非法政治捐款和詐騙聯邦選舉委員會等罪行。

3.SEC或Gensler的權限可能被剝奪。對於SEC的強硬監管,不少美國政客並不認可。

例如:

美國參議員Bill Hagerty在推特上寫道,“SEC正在利用他們的角色來消滅一個行業。允許一家公司(Coinbase)公開上市,然後又阻礙他們註冊成為合規的交易所。”

美國參議員Cynthia Lummis也在推特上寫道,“SEC未能為數字資產交易所提供註冊的路徑,甚至更糟的是,未能提供充分的法律指導,以區分何為證券和何為商品。”

6月16日兩位共和黨眾議員Warren Davidson和Tom Emmer,提出了一項名為“SEC穩定法案”的法案,意在重塑SEC並罷免現任主席Gary Gensler。這項法案建議增加SEC委員數量,增加董事來監督委員會,避免監管政策受到SEC主席的個人想法或者政治鬥爭的影響。

4.法律拉鋸或快速整改罰款。被訴團隊、個人積極應訴,法律拉鋸戰可能長達數年,了例如Ripple和SEC的官司從2020年12月持續至今仍未有結果。當然,如過被訴團隊、個人迅速妥協,進行業務整改以及接受罰款,案件也可能快速和解,例如今年早些Kraken和SEC只用了不到1個月便和解。

加密行業立法的進展

國會可能會通過加密貨幣監管立法框架,將為美國的加密貨幣及其相關業務的運營提供更明確的規則。這種明確可能會刺激該行業的進一步發展和創新。由眾議員Patrick McHenry和Glenn Thompson共同發起的一項在眾議院金融服務委員會中的立法草案,被認為是最可行的立法。這項立法試圖明確各機構對某些數字資產的管轄權,並在保護消費者和鼓勵負責任創新之間“取得適當的平衡”。

這份162頁的草案已於6月初公佈,其中認為起初作為證券的數字資產最終可以作為商品進行監管。至於是證券還是商品在很大程度上取決於底層區塊鍊網絡的去中心化程度。

其中建議,如果一個網絡滿足某些要求,則該網絡將被視為去中心化的,符合商品條件的代幣將由商品期貨交易委員會(CFTC)監管。

具體判定包括在過去12 個月內沒有人單方面有權“控製或實質性改變”網絡的功能或運營,並且沒有代幣發行人或關聯人擁有20%以上的持幣比例等。

然而,這個草案法案預計將面臨來自國會民主黨的大量反對。 SEC主席Gary Gensler和一些民主黨人認為大多數數字資產應被歸類為證券,而現有的規定是充分的。

該法案尚不清楚何時可能會進入國會投票議程,但這項法案是對數字資產監管的持續討論的重要步驟。

加密案件先例

Ripple (XRP): 在2020年,SEC對Ripple Labs Inc.及其兩位高管提起了訴訟,指控他們通過一種被稱為XRP的數字資產進行了價值13億美元的未註冊的證券發行。 SEC的主張是,儘管Ripple將XRP定位為一種加密貨幣,但其發行過程更接近於傳統的證券發行,因此應受到證券法的管制。這是SEC迄今為止提起的最大的與加密貨幣有關的訴訟。到我知識庫更新為止(2021年9月),此案件還在進行中,沒有最終的決定。

Block.one (EOS): 2019年,SEC宣布與Block.one達成和解,後者同意支付2400萬美元的罰款,以解決SEC的指控,即Block.one在2017年至2018年之間進行的EOS的初始代幣發行(ICO)違反了證券法。這是一個重要的案例,因為它展示了SEC可能會對違反證券法的ICO進行實質性的罰款。

Telegram (Grams): 在2020年,SEC成功阻止了Telegram的Grams代幣發行。 SEC在此案中的主張是,Grams代幣是未註冊的證券,因此其發行違反了證券法。最終,Telegram同意支付罰款並退還投資者的款項。

Kik (Kin): 2020年,SEC成功地對Kik Interactive Inc.提起了訴訟,該公司通過一種被稱為Kin的數字資產進行了未註冊的證券發行。 Kik最終同意支付500萬美元的罰款來解決SEC的指控。

BlockFi:SEC認為投資者將加密資產借給BlockFi,以換取公司提供的可變月利息支付的承諾,這適用的法律屬於證券;此外,SEC認為BlockFi發行了證券並且在其總資產中(不包括現金)有超過40%的投資證券,且未註冊成為投資公司違反了1940年《投資公司法》的註冊規定。最終BlockFi將直接向SEC支付5000萬美元的罰款,並以罰款的形式向美國32個州支付另外5000萬美元,以了結類似的指控。該和解代表了當時加密公司遭受的最大記錄罰款。

NEXO:SEC指控Nexo Capital發行和銷售未經註冊的零售加密資產借貸產品Earn Interest Product(EIP)。 2023年1月20日,加密借貸平台Nexo與SEC以及州監管機構達成和解,將支付共計4500萬美元罰款並停止提供借貸產品。 SEC考慮到該公司迅速採取的補救措施以及該公司與委員會工作人員的合作後,同意與Nexo達成和解。

Kraken:SEC 2023年2月份對加密貨幣交易所Kraken提出證券違規指控,因其提供的質押代幣生息業務引起不透明擔憂。當月SEC便與Kraken達成了3000萬美元的和解,Kraken將取消提供投資回報的“加密質押”計劃。

加密生息業務

美國的監管不只是針對證券類代幣的發行與交易相關領域,也涉及到理財業務,例如上文中提到的BlockFi和NEXO。

如果一家公司提供一個平台,讓用戶存儲資金並支付一定的利息,那麼這種業務模式更接近於銀行或金融機構的存款業務。在這種情況下,公司需要根據所在地的法律和監管規定,以銀行或金融機構的身份進行註冊和許可。

在美國,這樣的公司可能需要從聯邦儲備系統、聯邦存款保險公司(FDIC)、辦公室的貨幣監理員(OCC)或者州級銀行監管機構獲得許可。這些機構負責監管銀行和金融機構,確保它們的運營符合法律和監管規定。

在其他國家和地區,公司可能需要從相應的銀行和金融服務監管機構獲得許可。例如,在歐洲,這可能包括歐洲中央銀行和各國的國家銀行監管機構。

需要注意的是,這種許可通常需要滿足一系列的要求,包括資本要求、風險管理要求、公司治理要求等。此外,公司還需要遵守反洗錢(AML)和客戶身份驗證(KYC)等規定。

監管過時了嗎?

支持更多監管的人認為,由於適用的SEC披露要求,證券的指定將為投資者帶來更多的信息和透明度。但加密貨幣愛支持者表示,他們的項目在某種程度上是去中心化的,這使得舊的規則不適合,加密交易平台認為他們上市的資產應被視為商品,而不是證券。在美國,監管商品和其衍生品交易的規則更側重於確保公司、生產者和農民能有效地對商品價格波動的風險進行對沖。

儘管監管機構的審查加強了,加密行業仍期待國會最終通過新的法律來合法化該行業。去年,民主黨和共和黨提出了幾項法案,這些法案將把加密貨幣納入商品期貨交易委員會的管轄範圍,並通過規範那些產品可以持有的資產,使包括穩定幣在內的其他產品更合法。

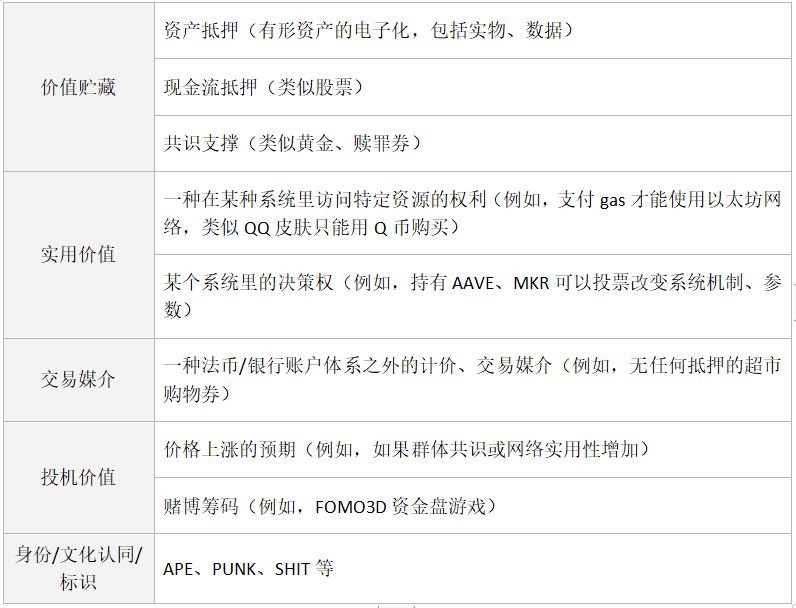

由於加密資產的獨特屬性,其可以包含超越傳統證券的多重價值來源,僅僅用九十年前的證券法規框架來進行監管或許已經不合時宜。

表2:加密數字資產價值來源分類

來源:TrendResearch

表3:6月訴訟文件之前被SEC在各種訴訟中定義為證券的加密資產

來源:SEC,TrendResearch