關鍵敘述:無需預言機的協議

在相對平靜的市場環境中,新一批的DeFi構建者正在通過重新設想藉貸和衍生品協議的架構來引起關注。這些協議的核心設計變化是它們不再依賴預言機。傳統上,提供槓桿的DeFi協議,通過即期借貸市場或衍生金融工具,使用預言機確定什麼時候應該進行清算,或者衍生合約的結果應該是什麼。

對於借貸協議,這意味著符合條件的抵押品受限於那些有可靠的預言機價格數據源的資產。貸款參數,如貸款與價值比率,由協議決定,因此,任何產生的壞賬都是協議的責任,而不是單個借貸者的責任。同樣,依賴預言機進行定價的衍生品協議缺乏內部價格發現機制,且易受到滯後的價格更新的影響,這嚴重限制了它們的規模和用戶體驗。

最後,預言機為DeFi協議創造了另一個攻擊路徑。雖然通常認為協議的安全性是從其底層智能合約網絡繼承的,但它也依賴於正常運行的預言機。如果一個協議的預言機被破壞,就可以被操縱,使攻擊者對協議和其用戶有不公平的優勢。這解釋了去年十月,Avi Eisenberg為何能夠進行他那次聲名狼藉的Mango Markets黑客攻擊。

新面孔

正在崛起的“無預言機”協議旨在以新穎的架構重建DeFi的核心服務,但帶來了自己的一系列權衡。他們的基本設計可以分為兩個一般類別:點對點借貸和建立在自動化做市商(AMMs)上的混合協議。

Peerto peer借貸

點對點借貸將定價和承保的負擔從協議轉移到用戶。借款人不再定義利率和LTV參數,而是自己決定價值比較。這導致出現了類似於在中心化交易所(CEX)上進行交易的借貸訂單簿。對借款人來說處於理想範圍的貸款將積極賺取利息,但超出範圍的流動性將保持閒置。

從協議的機制中移除預言機意味著這些貸款可以由任何鏈上抵押品創建。這將壞賬的負擔從協議轉移到用戶,並為藉貸加密貨幣的長尾資產打開了大門。

雖然點對點設計提供了更大的貸款定制能力,但它創造了較差的用戶體驗。為確保提供的流動性得到有效利用,用戶必須以類似於Uniswap V3的集中流動性位置的方式積極管理他們的倉位。無論是精明的用戶還是管理這些倉位的外部協議,他們都可能依賴預言機來確定何時調整倉位。這有效地將預言機風險重新引入到等式中。

在這個類別中的知名協議包括Blur的Blend,PWN.xyz和Ajna。

基於AMM的混合協議

第二類無預言機協議是建立在AMM LP位置之上的。這些協議最常見的設計是圍繞Uniswap V3的集中流動性位置,依賴DEX流動性為用戶提供槓桿或衍生金融工具的訪問權限。

這種設計類別中對預言機的依賴程度降低,使協議能夠從其底層流動性池中計算清算和衍生合約的結果。從本質上講,LP位置自身就像一個預言機。此外,這些LP位置在清算或合約到期期間提供了一種主要市場,用於卸載協議庫存,而不是需要在外部平台上清算抵押品。這在協議內部創造了更大的效率,並有助於減輕一些形式的MEV。

在這個類別中值得關注的協議包括InfinityPools,Limitless和Panoptic.

關鍵事件

Arbitrum支持原生USDC

來源:Circle

作為USDC穩定幣發行者的Circle,在6月8日為Arbitrum增加了原生USDC發行支持。在此之前,USDC只能在受支持的鏈如以太坊上發行,然後通過封裝衍生品的方式橋接到Arbitrum。現在,Circle可以直接在Arbitrum One rollup上向用戶發行USDC,從而降低了用戶在以太坊上最受歡迎的rollup的入門門檻。從以太坊橋接過來的現有USDC現在被重命名為USDC.e。

值得注意的是,這使得Arbitrum成為第一個得到Cirlce原生USDC發行支持的rollup,加入了像Avalanche、Solana、Polygon和Tron這樣的Layer-1生態系統。此舉標誌著Circle準備在未來幾個月內在加密貨幣最受歡迎的生態系統中推出其CCTP USDC橋樑的必要前提。 CCTP將允許Circle在所有支持的網絡中鑄造和銷毀原生USDC。

Prime Trust

作為錢包基礎設施提供商和數字資產託管商的BitGo,已初步同意收購其競爭對手基礎設施Prime Trust。這一即將進行的收購發生在Prime Trust經歷了動盪一年之後。在2022年6月完成了1.07億美元的B輪融資之後,Prime Trust在8月因託管商未能將1700萬美元的加密資產歸還給加密貨幣借貸者Celsius而陷入了法律糾紛。 2023年初,有報導稱Prime Trust裁員了三分之一的員工,並撤回了在德克薩斯州的貨幣轉賬許可申請。

在最近收購聲明的幾個月前,Prime Trust破產的傳言增加了其合作夥伴將業務轉移至其他地方的壓力。比特幣支付提供商Swan和Strike放棄了該平台的託管服務,而TrueUSD暫停了通過Prime Trust的穩定幣鑄造,並短暫地失去了其美元錨定。

如果提議的交易得以實現,Bitgo將增強其現有的基礎設施,並增加對Prime Trust的加密IRA產品的支持。如果加密貨幣的當前熊市和監管審查持續下去,我們可能會看到行業內最大的受監管實體之間的更多整合。

Curve CEO引發爭議

來源:FinTelegram

Curve Finance的首席執行官,Michael Egorov,已經成為各種DeFi借貸平台的爭論中心。在有報導稱Egorov和他的妻子購買了價值4000萬美元的澳大利亞房地產後,允許Egorov用他的CRV持有量來借穩定幣的借貸協議產生了擔憂,他的大額借款可能永遠不會償還。

情況在6月12日變得更加嚴重,當時,風險管理平台Gauntlet在Aave的治理論壇上提出了一項提案,以防止在Aave V2上進一步借用CRV。具體來說,Gauntlet建議凍結CRV作為新貸款的合格抵押品,並將CRV的貸款價值比率設為0,以確保沒有額外的CRV可以存入以支持現有的貸款。這第二點非常重要,因為在過去的幾個月裡,CRV的流動性在中心化和去中心化交易所之間下降了50%。

根據LookOnChain的數據,Egorov已經在各種借貸平台上存入了4.31億CRV(超過8.54億流通供應的一半),並藉入了1.015億美元的所有頭寸。 CRV的價格在過去一周內下跌了35%,離其歷史最低價不遠。如果價格繼續下跌,借貸協議將被迫清算Egorov的貸款,並且考慮到CRV在交易所的流動性正在萎縮,可能會留下壞賬。

整個情況讓人質疑Egorov的行為的道德性。雖然這位創始人並沒有在交易所上市賣他的代幣,但他的連續借款卻在沒有通常由鏈上偵查者對內部人士的出售行為發出的負面社會情緒的情況下,悄然實現了同樣的目標。此外,還有更大的爭論,即是否應該在特定用戶遵守了所有協議編碼規則的情況下,去中心化協議應發出緊急參數變更。隨著情況的發展,Messari的Intel和Governor產品將是保持最新狀態的最佳方式。

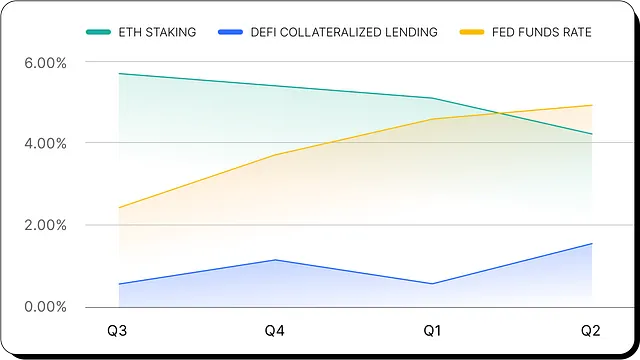

Centrifuge Prime

實物資產(RWA)協議Centrifuge 宣布了它的新產品Centrifuge Prime,以幫助Web3 協議進行RWA 集成。 Centrifuge 已經因支持MakerDAO 和Aave 等知名DeFi 協議將RWA 作為其貸款服務的抵押品而聞名。考慮到最近聯邦基金利率的上升,鏈上財政管理策略對美國國債和貨幣市場基金等RWA 的需求正在增加。

通過Centrifuge Prime,Web3 組織可以獲取適應其風險配置的日益增長的RWA 多樣性。 Centrifuge Prime 提供以下投資類別:

– 流動性包括美國國債和貨幣市場基金,目標年化收益率(APY)為4-5%。

– 保值包括資產支持證券、私人信貸、抵押貸款證券和貸款證券化債務,目標APY 為8-10%。

– 增值包括ESG 投資、應收賬款融資、房地產和貿易融資,目標APY 超過13%。

Centrifuge Prime 最有價值的一部分是其預定義的法律設置,允許DAO 和其他Web3 原生組織在符合監管要求的同時擁有Centrifuge 代幣化資產。除了開箱即用的法律結構和資產管理服務外,Centrifuge Prime 還配備了第三方財務報告和信貸風險分析。這些服務最初由Steakhouse Financial 和The Credit Group 分別進行,但如果該平台受到歡迎,這些服務可能會擴大。

總的來說,Centrifuge Prime 創建了一個RWA 作為服務的平台,這可能會發展成為DeFi 的核心RWA 上線平台。然而,與傳統金融世界的緊密重疊意味著如果Centrifuge 的Prime 服務成功,它很可能會成為監管的目標。

Uniswap V4 宣布

隨著Uniswap V3 的兩年商業源代碼許可證到期,該許可證阻止了該協議被合法複製,Uniswap Labs 揭示了其對Uniswap V4 的計劃。重要的升級包括引入“鉤子”、統一的流動性和賬目方案,以及一個四年的商業源代碼許可證。關於這些新特性的詳細分析可以在上週的周報中找到。

DeFi 圖表手冊

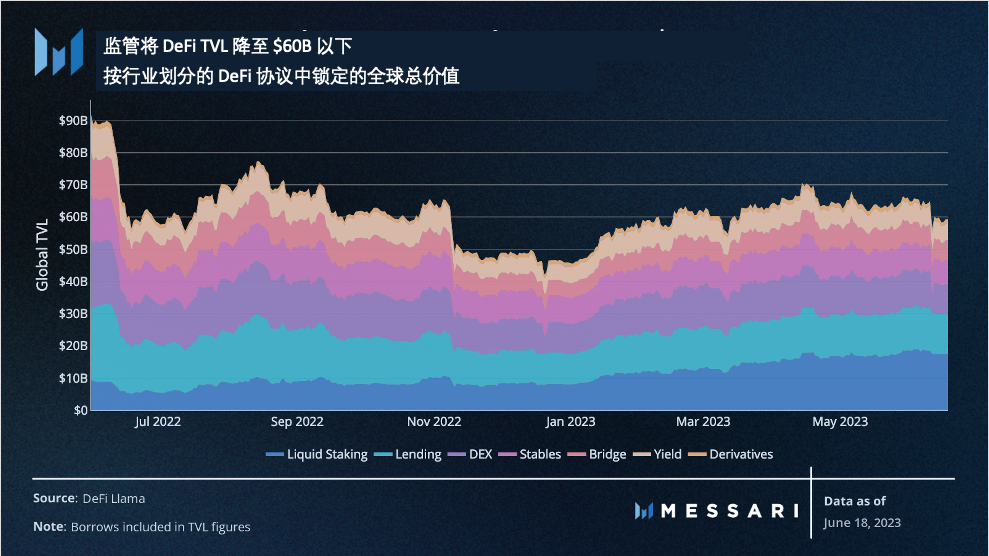

全球TVL

隨著美國證券交易委員會對Binance US 和Coinbase 的訴訟,DeFi TVL 再次下跌到600 億美元以下。流動性質押協議繼續以穩定的速度增長,是DeFi TVL 中最大的子領域。

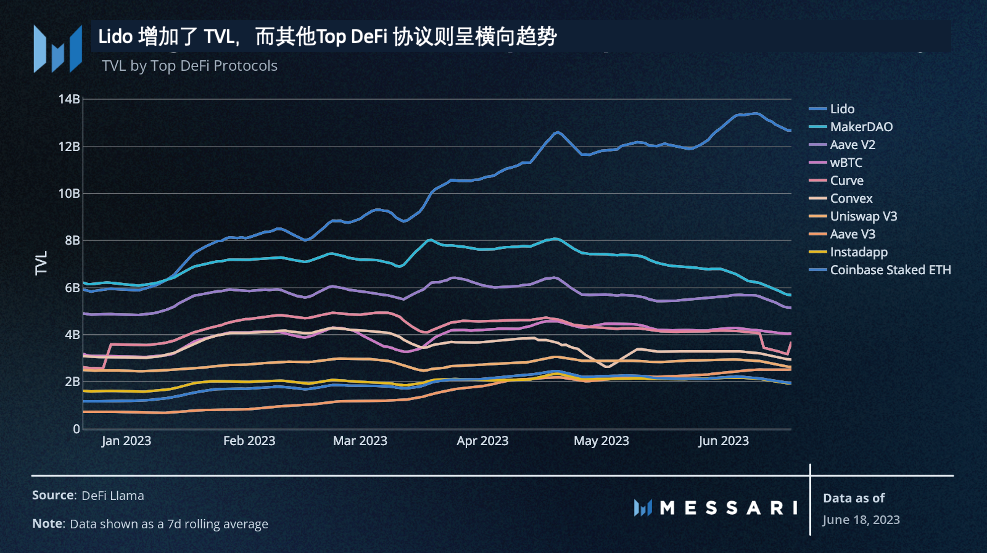

在過去的一個月裡,DeFi 頂級協議的TVL 略有下滑,只有一個例外:Lido。正如我們上週提到的,自從四月底成功的Shapella 升級以來,以太坊的質押率已經加速。作為最大的流動性質押提供商,Lido 能從中受益並不奇怪。值得注意的是,Lido 的質押ETH 的份額(目前為31.6%)持續低於其隱含的33.3% 的上限。

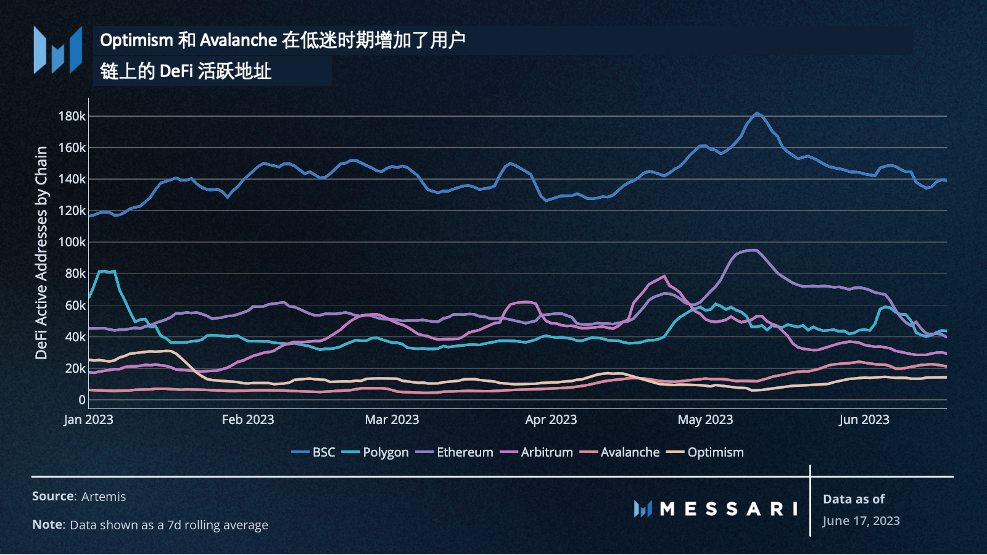

全球用戶

上個月,BNB 智能鍊和以太坊吸引了最多的用戶,但自我們上次報告以來,他們的活動量都有所下降。 BNB 智能鏈的活動量下降了9%,而以太坊的日活躍地址數量下降了46%。以太坊的活動量現在回到了四月底和五月初的Meme 幣熱潮之前的平均水平。

上個月,BNB 智能鍊和以太坊吸引了最多的用戶,但自我們上次報告以來,他們的活動量都有所下降。 BNB 智能鏈的活動量下降了9%,而以太坊的日活躍地址數量下降了46%。以太坊的活動量現在回到了四月底和五月初的Meme 幣熱潮之前的平均水平。

Optimism 和Avalanche 的日活躍地址分別增長了59% 和20%。 Optimism 的使用增加主要是由於用戶通過Stargate Finance 進行USDC 交易和橋接。 Avalanche 的活動量則是由Holograph(一種全鏈代幣發行平台)和XEN(一種免費鑄幣,因為阻塞其他智能合約網絡而聞名)的出現推動的。

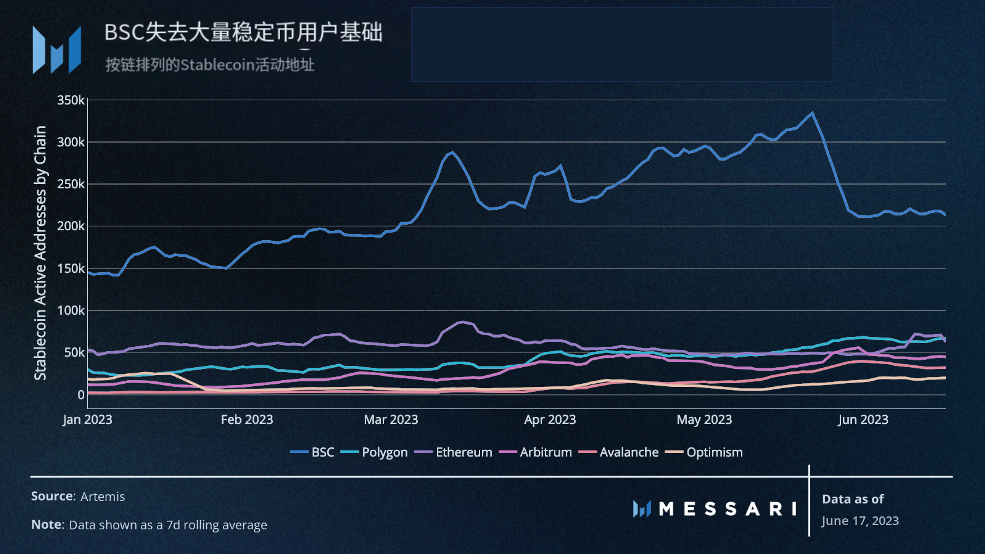

在穩定幣用戶方面,BNB 智能鏈抹去了過去兩個月的活動地址增長,而其他鏈在過去一個月的趨勢上升。 Optimism 以75% 的日活躍地址增長率最大,這是因為其用戶更多地進行了USDC 交易。

DEXvolumes

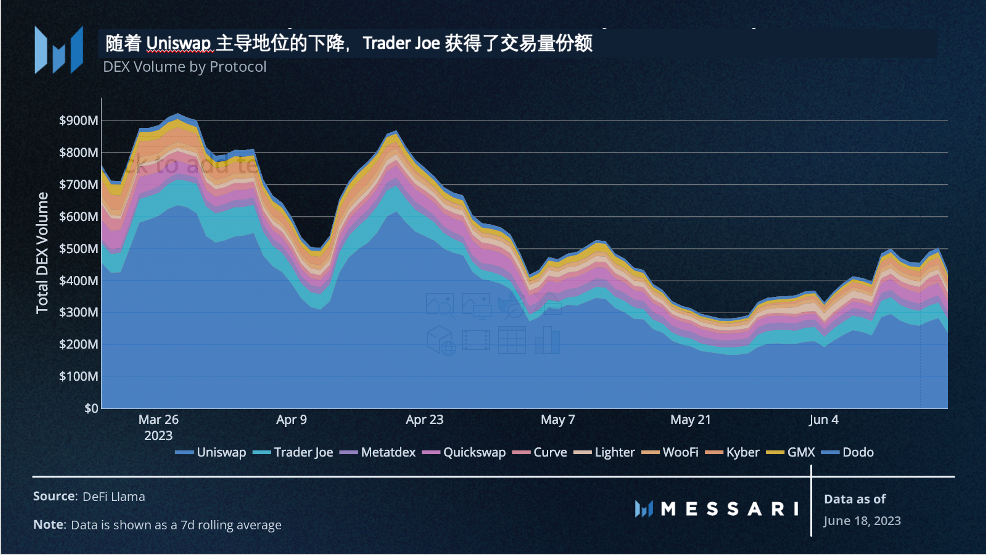

在過去的一個月中,儘管DEX在3月和4月的交易量較高,但其交易量仍相對平穩。 Uniswap仍然是許多用戶的首選DEX,但其過去30天的交易量佔比從52%下降到了43.5%。這種下降部分可以歸因於Trader Joe交易量的增加,其30天的交易量佔比在同一時期內從5%增長到了8%。 Trader Joe受益於其Auto Pools功能的發布,該功能允許用戶自動再平衡其Liquidity Book上的集中流動性位置。

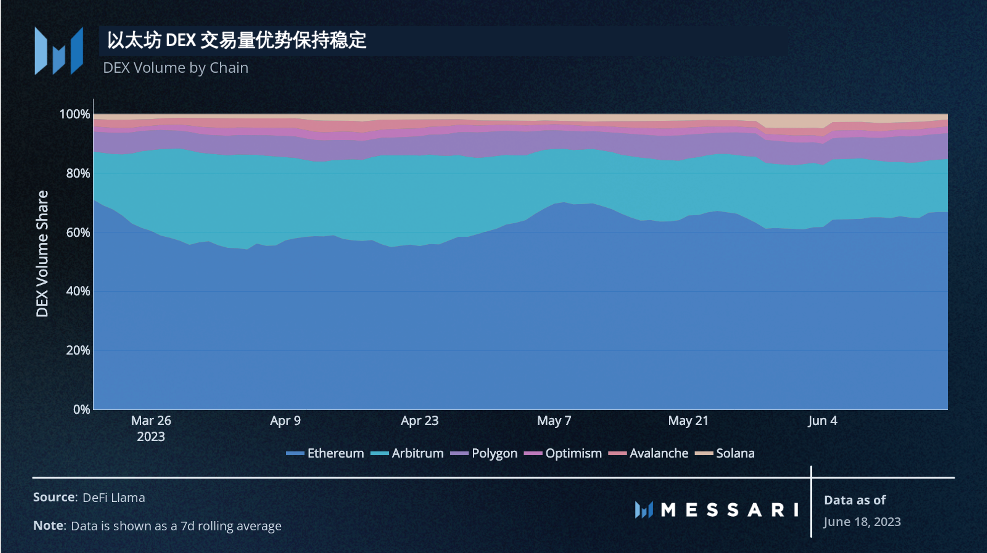

在生態系統層面,DEX的交易量已經趨於平穩,以太坊和Arbitrum繼續佔據80%以上的所有鏈上交易量。

貸款市場

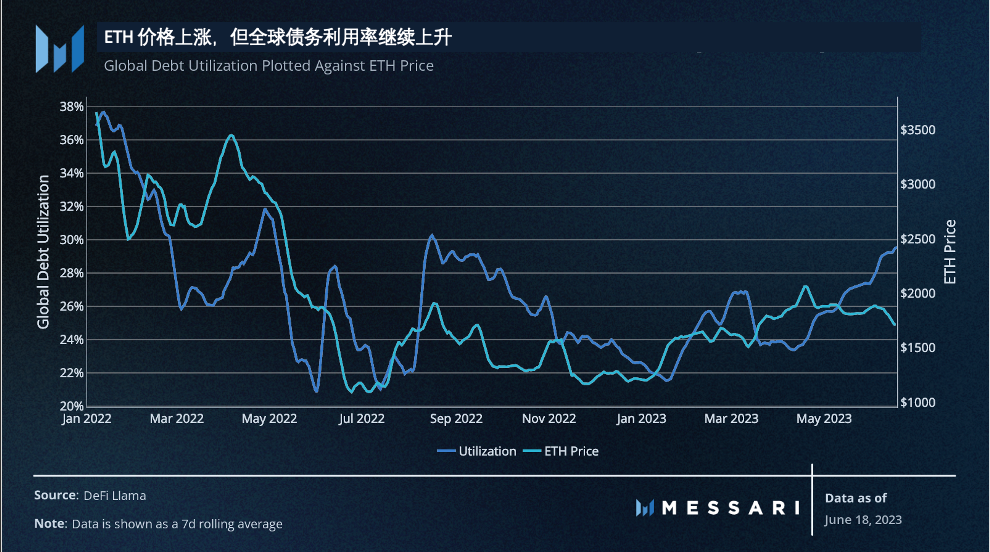

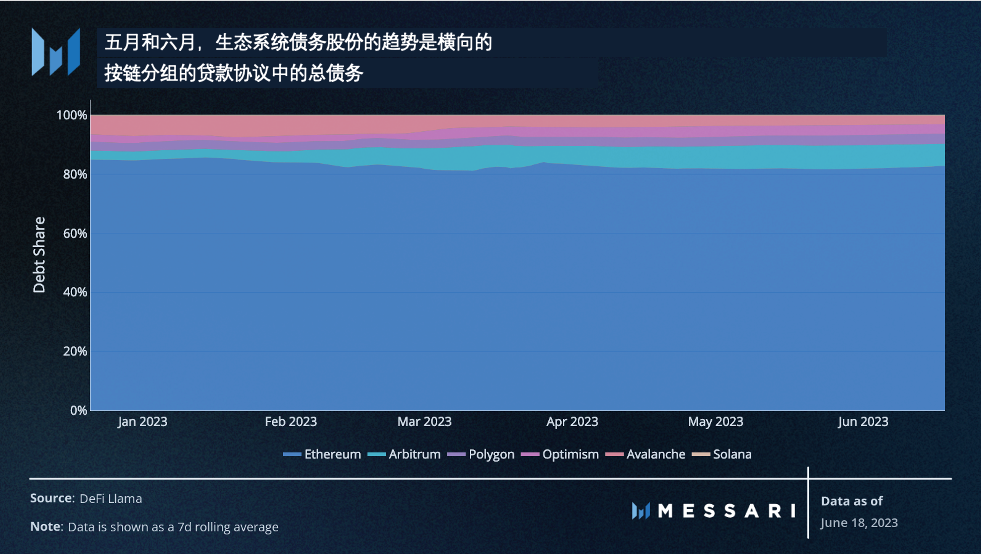

鏈上全球債務水平仍然保持在上個月的45億美元。然而,債務利用率繼續上升。如上月DeFi報告所述,鏈上債務利用率的增加歷史上與ETH價格下降有關。過去一個月,ETH的價格走勢與此類似,價格下降了5%,而利用率增加了4%。

自從Arbitrum在2023年初增加了其未償還債務的份額以來,生態系統債務份額保持平穩,以太坊佔所有鏈上債務的80%。

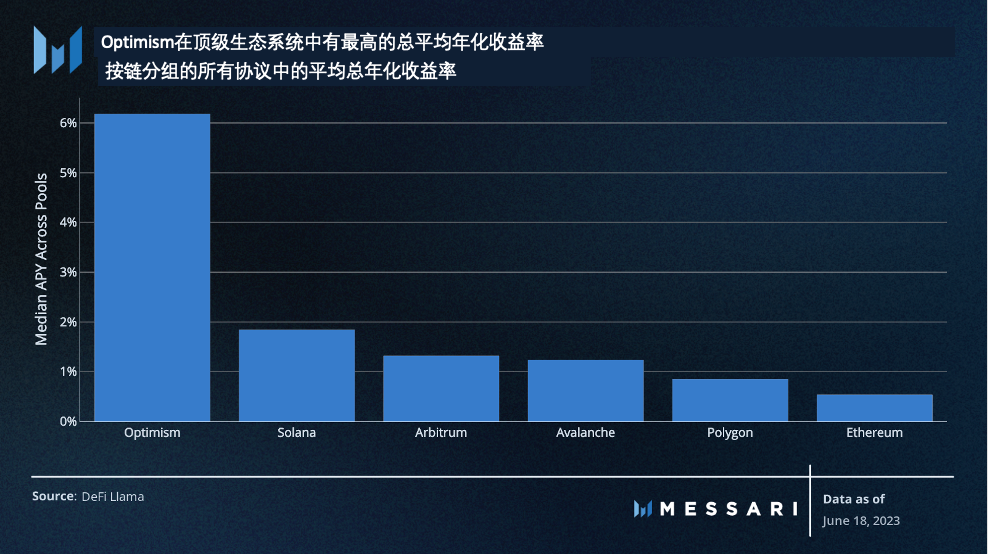

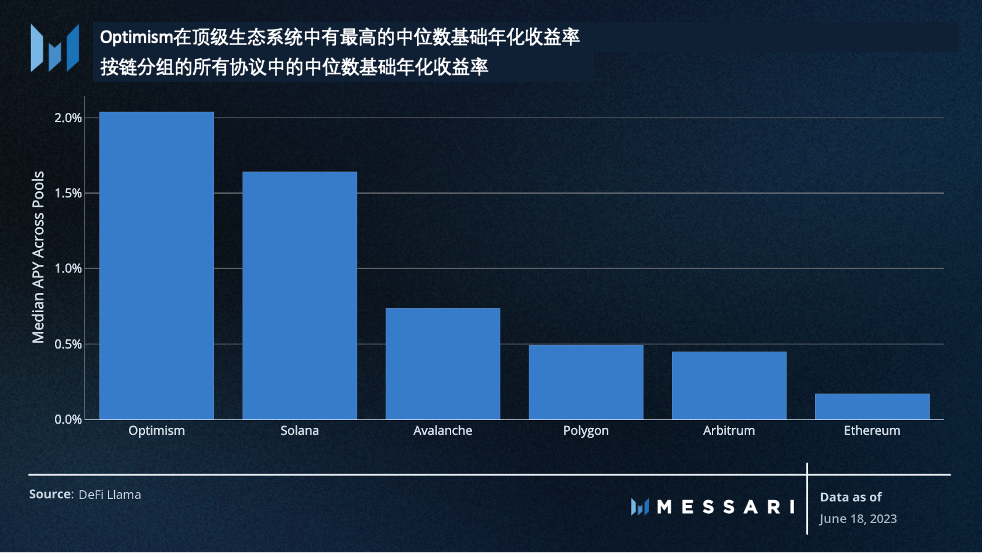

收益

再一次,Optimism是平均DeFi收益的領先生態系統。這些收益的大部分繼續由其最大的DEX,Velodrome的養殖獎勵驅動。另外,Exactly協議最近幾週內TVL增加,這要歸功於其可能作為空投目標的潛力。

在考慮激勵因素的情況下,Optimism仍然在所有DeFi生態系統中擁有最高的平均收益。

籌款

由Messari籌款數據驅動

同時- 種子輪1900萬美元

Meanwhile是一家帶有轉折點的壽險公司:用戶的保險費和索賠以比特幣支付。為了賺錢,Meanwhile採用傳統的壽險商業模式,貸出部分收集的保費,並對未償還的貸款收取利息。它的用戶可以轉移他們的比特幣財富,而不為其接收者造成稅收負擔。

儘管個體率會有所不同,但Meanwhile估計,平均健康狀況的35歲男性可以用10比特幣的保費買到25比特幣的死亡利益。儘管這些服務在百慕大得到許可和監管,但Meanwhile表示,它們是為美國公民設計的。鑑於美國最近對加密貨幣的敵對立場,Meanwhile將在金融服務高度監管的領域中行走一條細線。

Meanwhile的1900萬美元種子輪使該創業公司的估值達到1億美元。該籌資來自創辦三年後的兩輪獨立籌資,Sam Altman和Lachy Groom參與其中。

Transak – A輪2000萬美元| BoomFi – 種子輪380萬美元

Transak和BoomFi是最新的法幣到加密貨幣平台籌集資金。這個加密支付提供商的子類別在持續的熊市中引起了重大關注,

因為投資者推動資本支持加密貨幣的未來入口。

兩個平台都提供基於API的軟件棧,供企業和應用程序輕鬆集成加密貨幣支付通道,同時滿足監管要求。 Transak於2020年推出,已利用早期的優勢與MetaMask,Coinbase Wallet和Aave等領先的加密應用進行整合。它計劃利用新的融資擴大到包括中東和東南亞在內的新的國際市場。

BoomFi正在採取一種替代方法。與Transak試圖將法幣支付集成到Web3應用中不同,BoomFi將加密貨幣支付集成到傳統業務中。短期內,這種策略提供了更大的市場,因為Web3只為Transak提供了少數有用的應用程序。然而,BoomFi面臨著一個額外的挑戰,那就是教育傳統企業了解加密貨幣。這兩家公司將在加密經濟的日益競爭激烈的子行業中發揮關鍵作用。

原文鏈接:https://messari.io/report/defi-brief-oracle-free-protocols?referrer=all-research

譯:Terry | 鬍子觀幣