Uniswap V4 新版給熊市冷寂的加密行業注入了一劑催化劑,大家不約而同感慨Uniswap 框架式創新的範式力量,也對未來DEX 從CEX 手裡搶奪流動性更加充滿信心。

其實,這一切都始於那500行代碼,作為DeFi 的基因和起源, X*Y=K 的AMM 算法打開了DeFi 行業的“寒武紀時刻”。

這種算法實現了資產定價和兌換的自動化,實現了風險對沖與套利機制、實現了開放抗審查的金融,最關鍵是實現了金融業務的模塊化重組,使得金融可以像積木一樣組合與重構,為以後各種玩法誕生埋下種子。

那麼相對於Uniswap V3,V4到底有哪些改進呢?

Uniswap V4 對V3 進行的一些重大更改

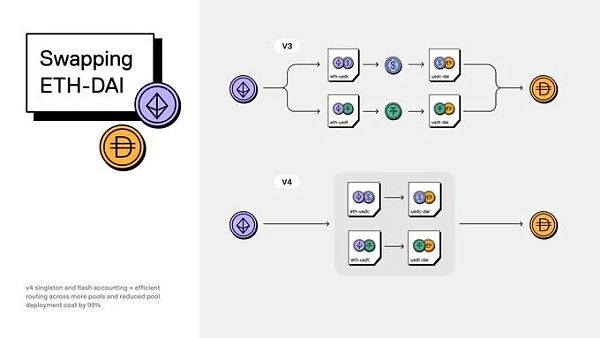

就像重新架構Uniswap 的AMM 也只有一個合約,Uniswap V4被稱為“單例”設計模式,能很大程度上節省gas 。

在V3 中,每個池都是一個單獨的智能合約。在V4 中,所有池都將在單個合約中保存。

所有泳池用一份合同意味著更少的gas。交換者不再需要在不同合約中的池之間轉移Token,這也可以累積多兆路由!早前的一些估計表明,這樣來創建一個新池比之前要便宜約99%的成本。

通過在一份合約中完成我們需要的所有數學運算,“閃電記賬”通過僅在淨餘額上轉移Token 來節省gas。這樣一來效率更高,gas 成本更低。

單例架構和閃存記帳還負責消除費用等級限制。 V3 有有限的費用等級,以避免分散流動性。現在可以設置任何掉期費用,甚至可以動態更改費用!

Uniswap V4 的Hooks 可以往AMM 池添加新功能和特性,Singleton 合約則改變了賬戶框架和訂單邏輯,算是一次框架式創新,基於此可以暢想無數種可能。

(Hooks 是Uniswap V4 的核心機制,指的是在資金池生命週期的某個特定時刻運行的代碼片段。與之前的Uniswap 版本相比,新版本資金池的可定製程度更高,因此無論是創建池子,還是LP(流動性提供者) 添加/移除流動性,抑或是在swap 之前/後,Hooks 起到的作用都非常重要。)

但無論Uniswap 多麼厲害,它是過去5 年DeFi 行業創新的集大成者,過去諸多DeFi 協議上的創新Moment,同樣值得被分享並頌揚。

Uniswap V4 從 DeFi 種集大成的力量

我們就以此次Uniswap V4 出現的新功能為例,來回顧下那些真實存在於DeFi 世界的創新力量,始於Uniswap,卻不止於Uniswap :

1)“限價訂單“:2020年底dYdX 就基於其底層StarkEx 的L2 擴展協議“私有訂單薄“特性實現了限價訂單(通過在L2隱藏狀態下撮合兌換,再將結果呈現在鏈上)這和V 3 Concentrated Liquidity 模型下實現限價邏輯大不一樣,但限價訂單思路可以降低AMM 訂單風險並提升效率,是DeFi 發展進程中尤為重要的創新;

2)“TW AMM”:2021年7月perpprotocol 推出了時間加權AMM 模型,可根據近段時間訂單記錄來調整資產池中的Token 比例和價格,這使得AMM可快速精確響應市場價格變動。整體來說,時間加權的引入不僅提高了價格發現效率,還增強了抗操控能力,使得很難通過大單操控AMM定價。這對DeFi機制的進化意義重大。

3)“動態費率“:2021年5月GMX 實現了基於市場情況動態調整訂單費率的機制,這極大提高了AMM 產品的競爭力與定價效率。 GMX 能夠實現算法驅動下的訂單費動態調整,相比Curve 提供的用戶自主選擇動態費率,更加靈敏穩定。此次Uniswap V4 則在算法驅動和人工選擇上有效結合,進一步提升了流動性利用效率;

4)“NFT 注入AMM”:2020年12月,NFTX 實現了NFT 與AMM 的深度融合,使得NFT 可以像ERC20 Token一樣在AMM 池中進行高流動性的訂單和定價,進而解決了NFT的低流動性問題。不過NFTX 實際上是將NFT 轉化成ERC20 Token並抵押實現流動性,Uniswap V4 則直接允許NFT 參與流動性;

5)“超出流動性範圍資金借代生息”:2021年3月,Aave V2 實現了將AMM 的流動性資產存入Aave 借代池中進行借代,以賺取額外的利息收益,這無疑提高了資金的使用效率。關鍵是它實現了DeFi 在跨協議與跨機制的組合應用,給以後DeFi 協議之間深度協同配合開拓了思路;

6)“LP手續費自動复投”:2020年10月,Curvefinance 在V2 版本中增加了auto-compounding 自動複利機制,可實現將LP 在手續費的收入自動轉換為LP Token 並添加到LP 的頭寸中。

但這項機制在面臨價格波動時會導致LP oken 換入數量受損,即使是Uniswap V4 也難免存在這樣的挑戰;

7)“宏觀合約管理細分流動池”:2020年balancer 實現了通過Vault 合約管理細分流動池的功能。這降低了部署大量單一Token 池所需的高昂成本,Vault 合約可避免重複的讀取與劃轉產生gas 費用。而Uniswap V4 的Singleton 基於Vault 的概念,但不需要預先定義所有組合,更加的靈活;

8)“Donate功能引入”:2020年9月,Sushiswap 在V2 版本中首推捐贈功能,允許用戶向特定流動性提供者捐贈Token 作為激勵。這有利於吸引和留存更多的流動性提供者。儘管這類機制存在一定商業操縱風險,但在社區驅動下其會是DeFi 社區建設的新範式;

此外perpprotocol 可提供全程無損的訂單機制,依托算法與齊全定價降低流動性損失; mstable 提供跨鏈資產融合為流動性的機制,用戶在不同鏈上的資產可合併為一筆流動性mavprotocol 可根據用戶鎖定Token 期限定義年化收益率;還有不少類似的創新正在悄然發生,未來也有可能被Uniswap 採用。

小結

Uniswap 成就了DeFi 的繁榮,但其實DeFi 的組合式創新微力量也在一點點成就Uniswap,正因為有這些機製或理念一次次成功或失敗的探索,Uniswap的V4時代才那麼高光閃耀。