作者:MooMs, 加密KOL

編譯:Felix, PANews

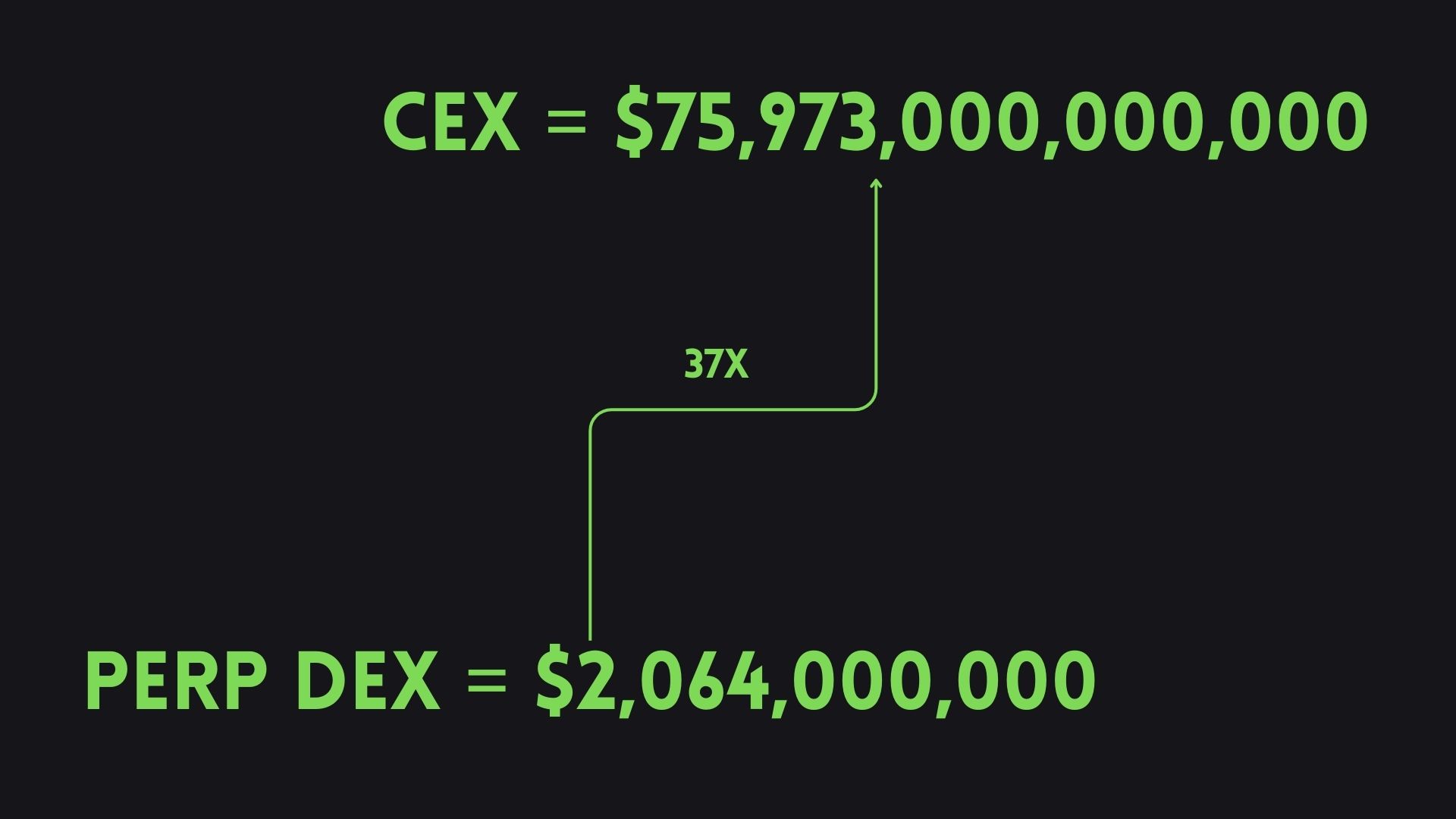

目前超97%的衍生品交易量在CEX上執行。而衍生品DEX僅佔總交易量的2.72%,因而衍生品DEX的增長空間巨大,或將主導下一輪牛市。本文是有關衍生品DEX賽道的相關信息。

- 頭部項目

- 費用結構比較

- 指標比較

- 增長潛力

- 最有潛力的衍生品DEX

頭部項目

GMX

GMX允許用戶對GLP池進行交易,提供零滑點的現貨和保證金交易。 GLP是GMX的資金池,包括BTC、ETH、UNI 、LINK和4種穩定幣。該模型的巨大優勢在於其可組合性;一些協議開始創建利用GLP及其收益來產生額外收益的投資產品。

上線資產

加密貨幣:高達50倍槓桿

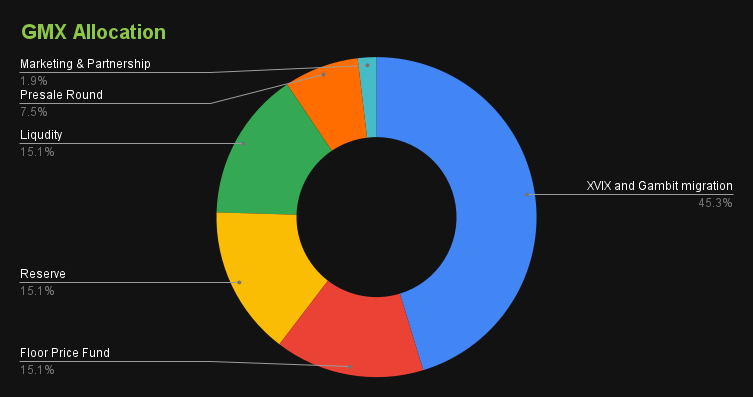

代幣經濟學

- 供應量: 8,813,076

- XVIX和Gambit Migration:45.3%(注:GMX的匿名團隊曾開發過另外兩個協議XVIX和Gambit)

- 底價基金(Floor Price Fund):15.1%

- 儲備金:15.1%

- 流動性:15.1%:

- 預售輪次:7.6%

- 營銷與合作夥伴:1.9%

儘管該平台僅提供四種貨幣對,但推出的GMX V2引入了合成市場,提供多種新貨幣對,包括股票和外匯。此外,還引入隔離池和較低的費用,以提供更好的交易用戶體驗。

相關閱讀:千呼萬喚始出來,全方位解讀GMX V2

Gains Network

Gains提供了一個具有多種資產類別和高槓桿的交易平台。該平台利用gDAI金庫作為交易對手,其中DAI的數量不斷變化。

當交易者獲勝時,他們將從金庫中收到獎金。

當交易者虧損時,他們的損失將被存入金庫。

與GMX類似,Gains的模型具有高度可組合性,允許其他協議集成gDAI,並在其上構建產品。

上線資產

- 加密貨幣:高達150倍的槓桿

- 大宗商品:高達150倍/250倍的槓桿

- 外匯:高達1000倍的槓桿

代幣經濟學

- 供應總量:1億

- 初始供應量:3850萬

- 開發者:5%

- 治理:5%

- 流通量:90%

沒有種子輪,沒有風險投資,沒有代幣鎖定。

相關閱讀:去中心化衍生品大變局:Gains Network來勢洶洶,GMX迎來最強對手

dYdX

dYdX是第一家衍生品交易平台,提供36個加密貨幣對的槓桿交易(高達20倍)。 dYdX是唯一使用鏈下訂單簿的平台,以犧牲去中心化為代價提高了流動性深度。不過,該團隊正在努力盡快發布v4。 dYdX v4將在Cosmos上發布,旨在使協議完全去中心化。新版本還將引入一項備受期待的功能:收益分享。 DYDX的質押者將賺取一定比例的平台收入。

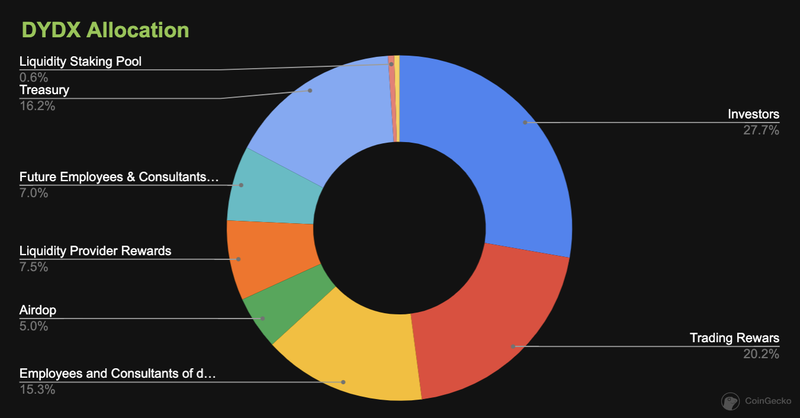

代幣經濟學

- 總供應量:10億

- 投資者:27.7%

- 交易獎勵:20.2%

- 員工和顧問:15.3%

- 空投:5%

- 流動性提供者獎勵:7.5%

- 未來員工:7.0%

- 財政:16.2%

- 流動性質押池:0.6%

- 安全質押池:0.5%

相關閱讀:dYdX與GMX對比:誰能引領下輪牛市衍生品DEX敘事?

Kwenta

Kwenta是一個去中心化衍生品交易平台,在Optimism上提供永續期貨和期權交易。目前,該平台提供超過42對加密貨幣、外彙和商品,槓桿高達50倍。

Kwenta與Synthetix建立了合作夥伴關係,後者提供了管理流動性和直接提供Perps的底層協議。這種合作關係使Kwenta能夠專注於用戶體驗和界面設計,而Synthetix則專注於流動性機制。

與dYdX和GMX類似,Synthetix將於9月發布該平台的新版本。新版本已經開發了一年多,將提供無許可市場、全倉模式和多抵押質押等功能。

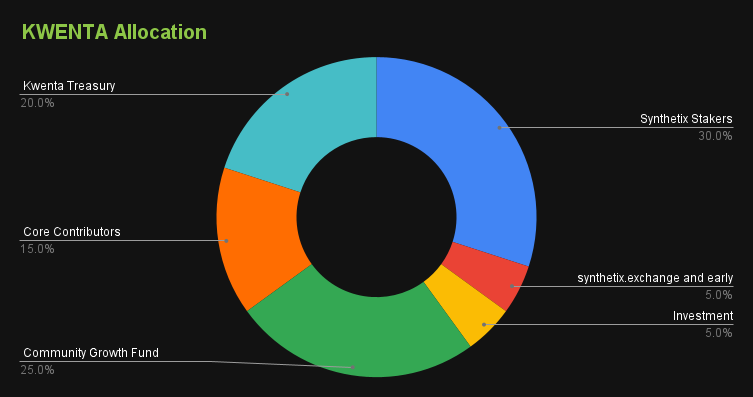

代幣經濟學

- 總供應量:100萬

- Synthetix質押者:30%

- Synthetix +早期Kwenta交易者:5%

- 投資:5%

- 社區發展基金:25%

- 核心貢獻者:15%

- Kwenta Treasury:20%

相關閱讀:交易費用創新高,速覽衍生品交易平台Kwenta因何走紅?

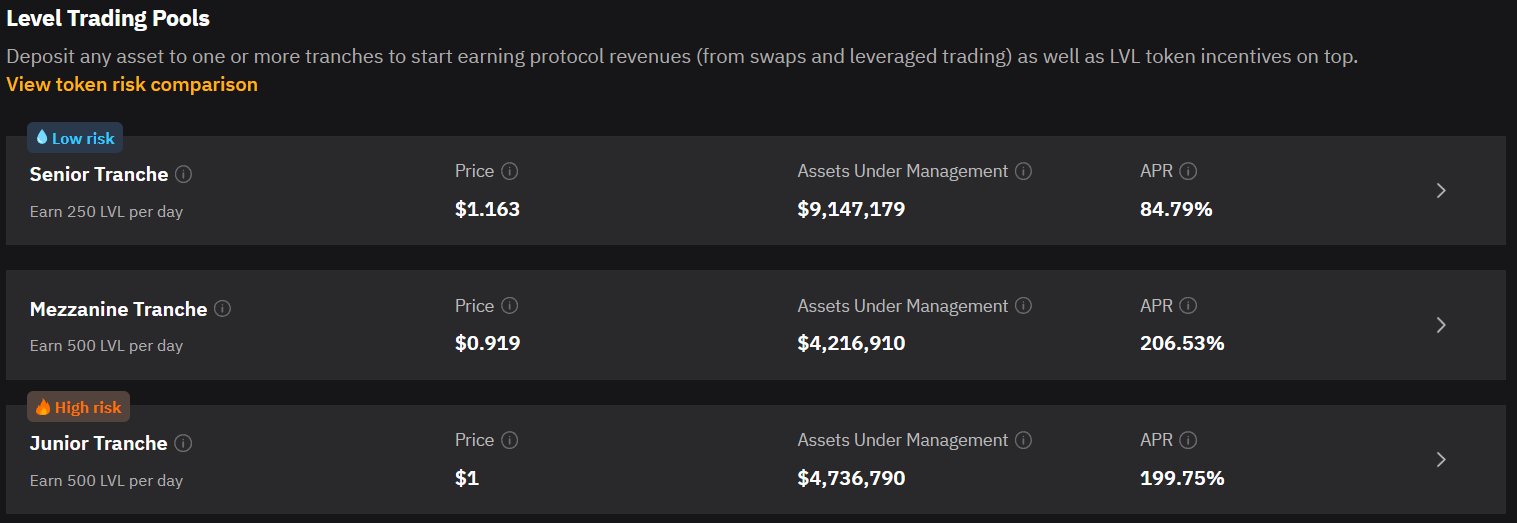

Level Finance

Level於2022年12月推出,提供BTC、ETH和BNB的現貨和槓桿交易(高達50 倍)。 Level 獲得巨大關注的原因在於其“忠誠度計劃”,該計劃每天獎勵交易者1.6萬枚LVL 。許多交易量和費用來自該計劃,通過三檔模式,用戶可以從其資產中賺取85%至206%的年利率。礦工可以選擇是否將資產存入風險較低的池中並賺取較少的年利率,反之亦然。

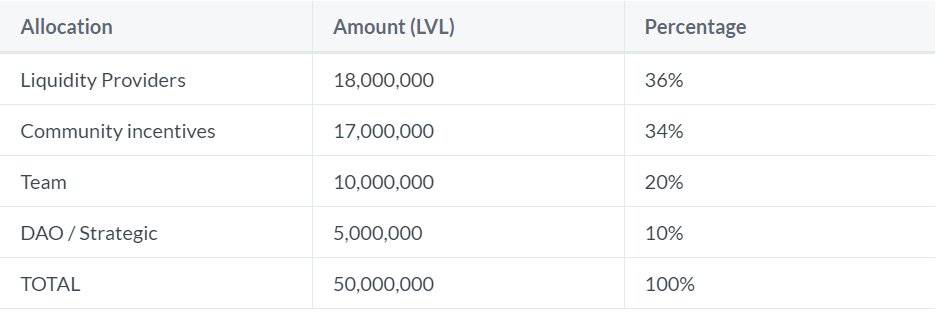

代幣經濟學

- 總供應量:5000萬

- 流動性提供者:36%

- 社區激勵:34%

- 團隊:20%

- DAO::10%

相關閱讀:盤點7個GMX分叉項目:他們都有何創新?

MUX Protocol

MUX Protocol是部署在五條鏈上的永續DEX,為交易者提供深度流動性和高達100 倍的槓桿。

兩個主要特點是:

• 槓桿交易:用戶與MUXLP進行交易,這與GMX與GLP池採用的模式相同。

• 聚合器:選擇最合適的流動性路徑來最小化,比較各個Perp DEX 的交易價格和流動性深度。

代幣經濟學

該協議涉及四個代幣:

- MCB:協議的主要代幣

- MUX:不可轉讓的代幣,通過質押veMUX或MUXLP獲得

- veMUX:治理代幣

- MUXLP“流動性提供商代幣

現在已經討論了六個主要協議及其關鍵特徵,下面探討衍生品行業的當前格局。

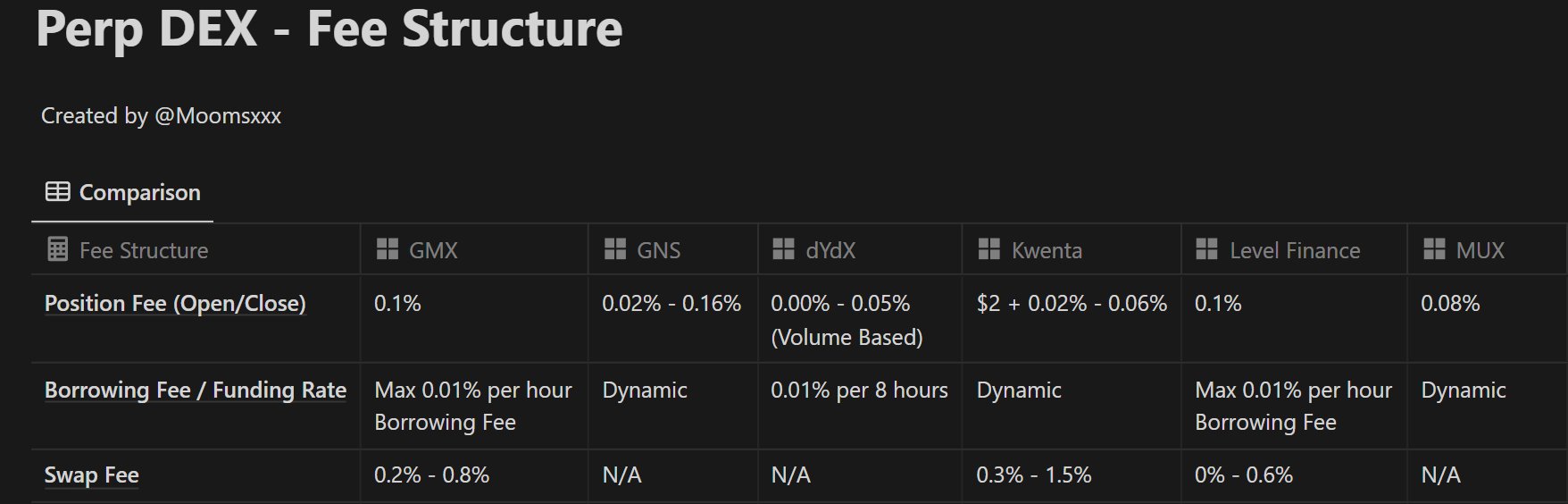

費用結構比較

交易費(開倉/平倉):dYdX交易費用最低,0至0.05%(基於交易量大小);MUX次之,為0.08%;GMX和Level均為0.1%。

資金費率:dYdX為每8小時為0.01%;GMX和Level每小時最大為0.01%;GNS、Kwenta和MUX均為動態。

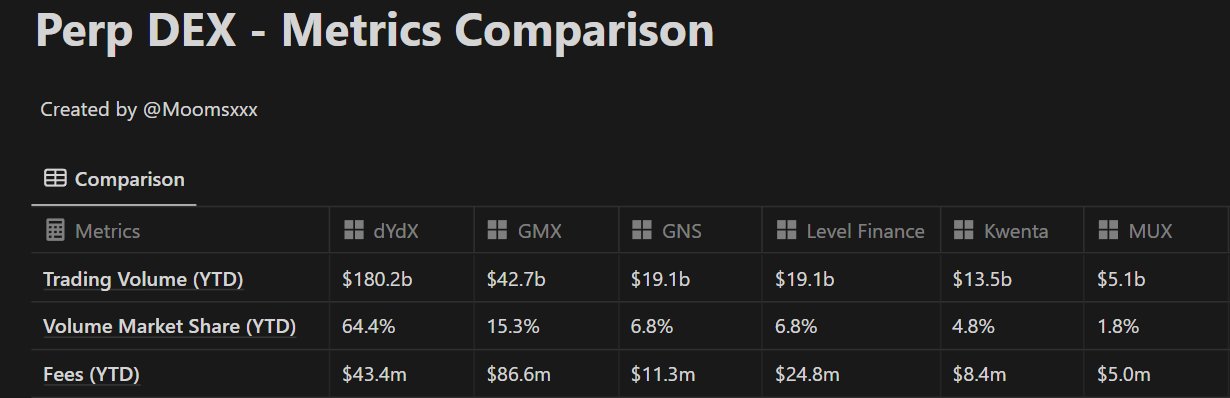

指標比較

目前,dYdX提供最佳的交易平台,具有最高的流動性和最低的交易費用,目前在排名前6的DEX中佔據64.4%的市場份額。然而,dYdX的模型不允許他們像其他協議那樣列出合成產品,因此其競爭對手可以利用這一點來奪取市場份額。

如前所述,dYdX正在努力推出一個具有收入共享機制的完全去中心化平台,因此預計未來幾個月會有更多用戶支持它。

另一方面,GMX目前收取的費用最高,但他們正在努力解決這個問題。然而,有趣的是,GMX的交易量約為dYdX的五分之一,但產生的費用約是dYdX的2倍。

類似情況同樣出現在Level和GNS上,Level和GNS的交易量相同,但Level產生的費用約是GNS的2倍。

增長潛力

根據指標,Level Finance是最被低估的平台。此外,Level Finance擁有最好的代幣經濟學,LVL + LGO動力確實非常強大。

GMX也可以被認為被低估,因為按生成費用(年初至今)計算,它是所有DeFi中排名第三的協議(不考慮公鏈),按市值計算僅排名第79。

MUX具有最佳的TVL/Volume比率,這表明資本效率很高。

GNS和Kwenta是下一輪牛市的絕佳選擇,因為它們產生高收入且擁有中低市值。

最後,dYdX是最安全的選擇,因為dYdX是該賽道的領導者,有頭部資本支持,而且其即將推出的新版本應該會激勵用戶持有代幣DYDX。

最有潛力的衍生品DEX

下面列出在未來幾個月進入市場的頂級DEX,這些DEX未來可能會佔據較大的市場份額。

- Lexer Markets

- El Dorado Exchange(相關閱讀:BNB Chain 原生協議EI Dorado Exchange 開啟多鏈佈局)

- Tribe3(相關閱讀:NFTFi衍生品賽道早期探索:下一個“Blur”在哪裡?)

- nftperp.xyz(相關閱讀:一文讀懂NFTFi新項目nftperp:追踪藍籌NFT系列的永續合約交易協議)

- NEX_Protocol