“Range Protcocl 正在奠定Web3 資產管理平台發展的早期基礎”

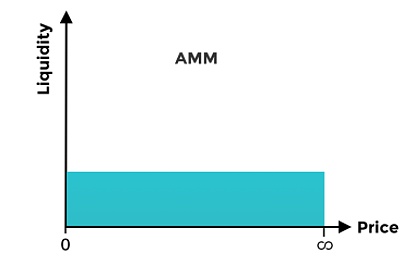

在Uniswap v2 的AMM 模型(此類)中,通常會圍繞市場價格周圍存在大量的交易,這意味著AMM 模型資金池,只有在市場價格附近的流動性才是有效的,雖然其能夠提供的交易流動性是(0,∞),但低資本利用率始終是DEX 板塊的一個癥結。

在2021 年Uniswap 推出的V3,使用了資金利用率更高的CLMM(集中流動性),以及三級手續費模式。前者可以讓流動性提供者(LP, Liquidity Provider), 自行決定將提供的資產注入在哪個價格區間。而後者則允許LP 根據自己提供的幣種價格浮動風險,LP可以選擇收取不同的手續費(風險越高收益越高,0.05%、 0.30%、1.00%)。

這種設計的好處不言而喻,但集中的流動性加劇了無償損失(尤其是市場震盪價格偏離時)。 LP 們為了應對這個挑戰,流動性提供者需要密切監控其提供的資產價格,並及時採取行動如撤銷流動性並將資金重新分配到新的價格範圍內,來減輕無常損失的影響,在這個過程中又產生了Gas 的消耗。

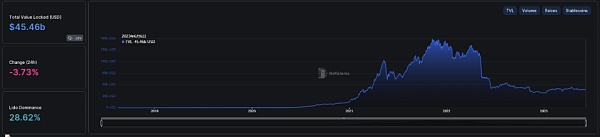

根據早前,Topaz Blue、Bancor Protocol 的一份報告中顯示,Uniswap v3 上約有49.5% 的流動性提供者,因無常損失而產生負收益。從行業看,目前的一個實際情況是,DeFi 的TVL 相較頂峰迴落超過了70%,市場整體增量的不足,多數LP 盈利者對他們的收益情況並不滿意(甚至弱於“持幣待漲”獲得的收益),交易者們參與DeFi 的慾望正在下降。

DeFi TVL 走勢圖圖源:defillama

DeFi 可組合性的新敘事

隨著行業向更加成熟的方向發展,交易者的正在趨於理性,投機性正在變弱。當然,從交易者的角度出發,參與DeFi 的潛在目的主要在於兩點,Holder 們提升手中資產的資金利用率,以及從DeFi 中獲得符合預期的潛在收益。實際上,DeFi 領域的發展正在趨於成熟、短期飽和,依賴於單一的DeFi 設施,已經很難滿足多數交易者的需求(成為Uniswap LP 可能還會面臨虧損)。

以Uniswap、AAVE、Maker DAO 、Lido 、Curve 等為代表的頭部協議,佔據著絕大多數的市場資金與流動性,重複造輪子正在失去意義。但頭部生態體量過大,很難進行實質性的創新。好的一面是,DeFi 是具備高度可組合性的設施,以這些頭部協議為基礎,有望搭建功能更為定向化且豐富的“樂高”,以釋放不同組件在不同方面的潛力,這或許是一個新的敘事方向。

就目前來看,鏈上期權是DeFi 發揮組合性的一個例子,比如Syntheix、 OPYN 、Hegic 等鏈上期權底層協議,能夠為Ribbon Finance、Lyra 等結構化產品鑄造期權、提供基礎流動性,一筆鏈上期權交易可能來自於多個期權組件協議的支持。而另一個例子是自動策略類協議,比如早期的機槍池產品YFI、YFII 等都可以看做是該範疇的項目,它們建立在不同的底層協議上,並將資金在不同的DeFi 協議中進行Farming 獲利,但受制於被動策略有限,這類早期策略池產品整體收益不高且發展滯緩,甚至有一些協議的收益來源僅僅是費率的分紅。

自動策略收益板塊是最具潛力的領域之一,它通過發揮不同DeFi 組件間可組合性,在解決加密資產持有者所面臨的收益問題上具備十足的潛力。在經過了幾年的發展,該領域也正在向新的範式演化,在該賽道老牌協議不斷隕落後,以流動性管理為特點的Range Protocol、Arrakis Finance 、Gamma 等成為了該領域的代表性項目。

其中,Range Protocol 不僅能夠提供被動策略,也是首個能提供具有更高α收益的主動策略的協議,基於此,Range Protocol 能夠提供更為持續、穩定、可觀且安全的收益,這也正在讓Range Protocol 的價值凸顯。而從更長遠看, Range Protocol 也有望推動加密資產標的,向資產管理領域發展,這也是一個藍海方向。

具備先進性的Range Protcocl

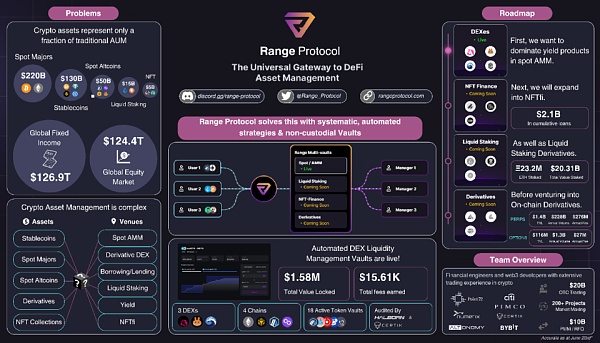

Range Protocol 本身是一個流動性管理平台,初版協議將建立在Uniswap、PancakeSwap 以及QuickSwap 等不同鏈上頭部現貨DEX 的v3 版本(CLMM)上。 Range Protocol 協議能夠基於自身的流動性管理策略,包括主動策略、被動策略等,在DEX 中基於LP 行為套取收益,幫助投資者獲得可觀的回報。目前,Range Protocol 的最新版本版本主要建立在Uniswap v3 上,並且在後續的幾個版本迭代後開放其他鏈v3 DEX 的服務。

Range Protocol 團隊主要包括資深金融從業者(包括資深的資管經理),以及Web3 開發人員等,該團隊具備 200 億美元的OTC 資深交易以及200+項目的資深做市經驗, Range Protocol 始終與一眾私人做市商以及資深交易夥伴密切合作,以幫助其進行更多可行策略的研究。

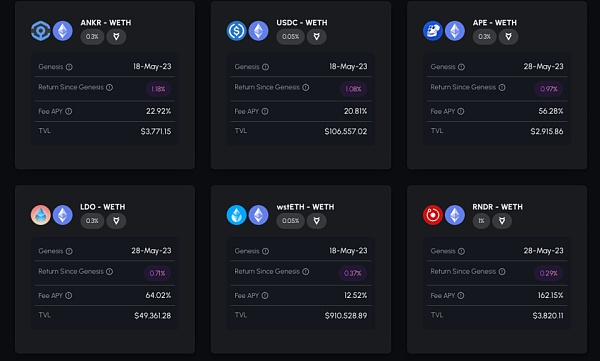

Range Protocol 涵蓋了目前市面上最好的被動管理策略,包括一系列 Vault 被動策略等。目前多數流動性管理類項目屬於這類,即基於“Fee APY”作為衡量指標,並且本身不考慮幣本位數量的變化。

Range Protocol 的主動管理策略是該協議的最大特點之一,通過其經過實踐的主動管理策略,能夠幫助LP 進一步優化回報,並實現可觀的幣本位增值。據了解,目前除了Range Protocol 外,市面上其他同類項目難以開發、提供主動策略。

所以基於這兩種策略, Range Protocol 能夠同時為投資者提供兩種收益,一種是“Return Since Genesis”收益,該收益是與持有現貨相比的絕對收益,由主動策略提供。目前一些LP 對的“Return Since Genesis”收益能在1% 以上。絕大多數流動性管理平台通常不會顯示“Return Since Genesis”收益,因為通常該數值為負。

Range Protocol 產品界面

另一種則是“Fee APY”,通常來源於DEX 底層的手續費等費率分成收益折算下來的收益率(多數收益池以此為收益衡量指標)。

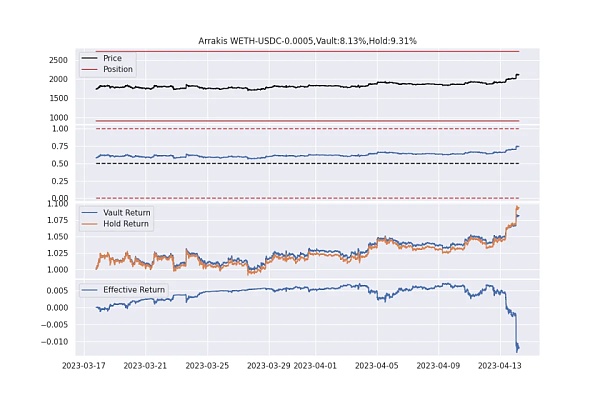

在前不久,Range Protocol 團隊曾與Arrakis Finance 、Gamma 的執行策略,在“Return Since Genesis”收益上進行了對比,選取的流動幣對為ETH/USDC,並設定了相同的周期。

結果顯示:

Arrakis Finance 的“Return Since Genesis”收益為-1.18%

Plot 1 : Price and Liquidity Range , Plot 2 : % of USDC in the position , Plot 3,4 : Return

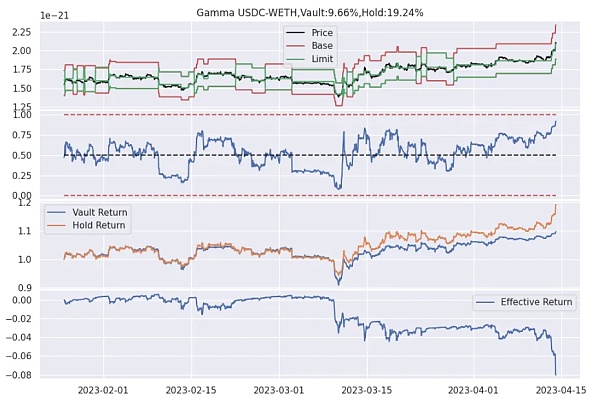

Gamma 的“Return Since Genesis”為-9.58%

Plot 1 : Price and Liquidity Range , Plot 2 : % of USDC in the position , Plot 3,4 : Return

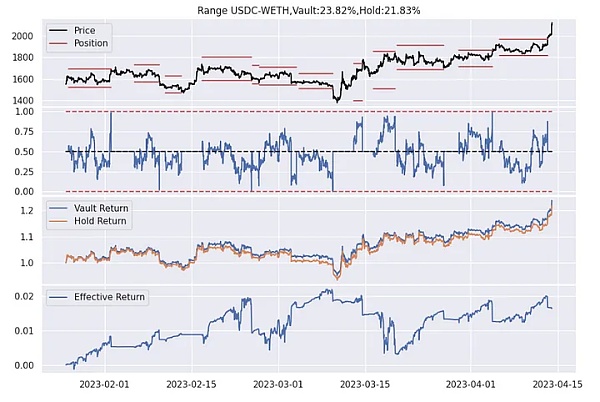

而Range 的 “Return Since Genesis”為 +1.99%

Plot 1 : Price and Liquidity Range , Plot 2 : % of USDC in the position , Plot 3,4 : Return

可見, Range Protocol 策略執行所獲得的收益率是十分具備優勢的。

作為一個具備Web3 特性的鏈上平台,Range Protocol 保持著去中心化的意識形態,其採用鏈下進行計算、鏈上執行策略的方式運行。在執行上,Range Protocol 設立了鏈上保險庫和封套,為交易團隊提供端點,通過他們的輸入將交易引入鏈上,並使用智能合約處理繁瑣的DeFi 特定操作,以實現交易的高效性。與此同時,Range Protocol 以非託管保險庫的形式鏈上管理用戶資產,以此獲得安全、透明以及無需信任等特性。

跨越更廣泛的鏈上領域

Range Protocol 的早期版本主要集中在現貨DEX 上,當然Range Protocol 計劃在未來的幾個版本中,繼續推出 Derivative Vault、LSD Vault 以及NFT Fi Vault,在這些創新的Vault 中,Range Protocol 都將會部署系統性、自動化的策略管理,以幫助用戶從這些潛在的市場獲利。

聚焦到幾個細分市場,其中鏈上衍生品賽道在2021 年發展至今,幾乎實現了交易量從0 到數千億美元的飛躍,並湧現出了dYdX、GMX 等頭部衍生品獨角獸。但在發展早期,流動性機制存在一定的缺陷,比如vAMM 特性的GMX 推出的GLP 機制,將交易者與LP 形成對立面,並在雙方的博弈中總有一方虧損,長期看交易者通常會在博弈中佔據下風。此外,靠代幣激勵、手續費激勵維持的衍生品生態,流動性可持續性同樣是一個不可忽略的問題。

LSD 賽道是伴隨ETH 2.0 而來的衍生賽道,一方面Lido (40%左右的份額)長期壟斷市場拉低了整體的收益率,目前APR僅為4%~8%。另一方面,“套娃”模式存在一定的市場風險,且用戶持有LSD 資產難以二次獲利。 NFT 市場則屬於老敘事,流動性以及資產利用率低始終是主要問題,尤其是最近BAYC、MAYC 等藍籌資產地板價一瀉千里。

所以Range Protocol 對於上述市場的長期發展都具備積極的意義,比如通過策略在幫助用戶獲得穩定、可觀收益的同時,為鏈上衍生品、NFT領域帶來流動性增益,降低LSD 賽道所面臨的潛在死亡螺旋風險等等。

隨著具備穩定收益策略的Range Protocol 不斷地佈局,其有望逐漸確立為加密生態系統中的上游基礎,並從上游位置推動行業整體創新和效率。

Range Protocol 的野望:Web3 資產管理平台

Range Protocol 作為橫跨多個板塊,且具備成熟策略的流動性管理協議,正在為資產提供者、收益尋求者,與具有系統化交易能力的資產管理者/量化交易者的平台的鏈接,降低投資者從DeFi 設施中獲得收益的門檻。作為具備可組合性的鏈上設施,Range Protocol 也能夠為更多的鏈上協議提供模塊化集成服務,讓更多的鏈上應用能夠集成Range Protocol 的特性。 Range Protocol 正在以專業的一站式Web3 資產管理平台的形態面向市場。

從加密貨幣市場看,鏈上設施能夠提供的服務遠未到達資產管理的程度,一方面在於與傳統金融平台中積極/被動管理的資產規模相比仍然微小,另一方面在於能夠提供專業管理服務的平台較少。

從發展幾百年的傳統金融領域的發展看,在上個世紀就開始出現一些較為成熟、專業的資產管理公司,目前富達、貝萊德(BlackRock)這類資產管理巨頭幫助客戶掌管著數十億美元的資產。

而隨著加密領域的發展愈發成熟,越來越多投資者成為長期主義者,在合規、法規等的推進下RWA (現實資產虛擬化)賽道進程的加速,比如一些銀行等傳統金融體系遷移到鏈上,或將推動更多資產遷移到鏈上,並加速資金管理成為新的剛需,同樣該領域也將是一個潛力俱佳的藍海市場。

在專業資產管理團隊的加持下,Range Protocol 正在從為早期加密世界的服務中積累寶貴的經驗,並推動加密行業迎來新一輪的價值範式轉變。隨著行業新興浪潮的來襲,Range Protocol 宏大的敘事,也正在推動其成為Web3 資產管理領域的領頭羊。