美國首個槓桿加密貨幣ETF 上市三天,表現不及預期。

6 月27 日(本週二),美國ETF 發行商Volatility Shares 發行的「 2 x Bitcoin Strategy ETF」(2 倍槓桿比特幣策略ETF)正式登陸CBOE 旗下BZX 交易所並開啟交易。

根據Odaily星球日報監測,上線首日發行了11 萬股,發行價15 美元,資產淨值165 萬美元,首日交易額達550 萬美元,是今年發行的加密ETF 首日成交量最好的。 (Odaily 注:南方東英BTC 期貨ETF 首日交易額僅為83 萬美元,三星比特幣ETF 僅為9.8 萬美元)。

不過,在隨後的兩個交易日,Volatility 的槓桿比特幣ETF 交易量開始暴跌,單日只有不到30 萬美元——昨日(29 號)成交21, 768 股,交易額23.4 萬美元;其ETF 發行量逐漸遞增,目前流通股為37 萬,資產淨值增長至570 萬美元,如下所示:

什麼是槓桿比特幣ETF?根據Volatility Shares 向SEC 提交的申請文件,本次發行的ETF 所尋求的投資結果,相當於S&P CME 比特幣期貨每日展期指數(簡稱「展期指數」)單日超額回報的兩倍。舉個例子,如果展期指數每日上漲1% ,則該ETF 的淨值需要上漲2% ,如果展期指數下跌1% 則ETF 淨值下跌2% 。

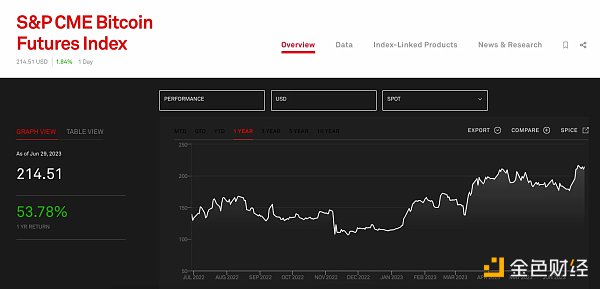

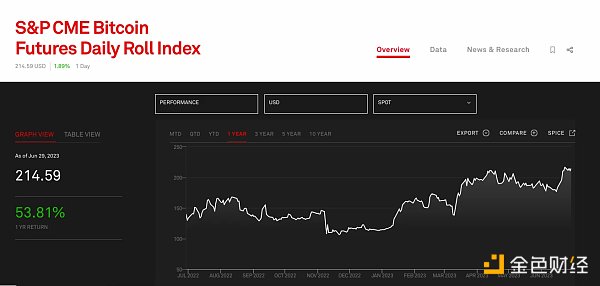

「展期指數」是用來衡量CME 比特幣期貨市場的表現,每天在當月期貨合約和下月期貨合約之間進行重新平衡。聽不懂沒關係,只需要知道CME 的比特幣期貨每日展期指數,其實與CME 比特幣期貨指數在數據以及走勢上基本相同——二者都受比特幣現貨價格走勢影響。如下所示:

因此,本次發行的槓桿ETF 其實與此前發行的比特幣期貨ETF 對標指數相同,都是期貨數據。

為了實現2 倍的收益目標,該ETF 將拿出基金總資產的25% 成立了一個全資子公司,投資CME 比特幣期貨(成為多頭);剩餘資產將會直接投資於現金、類現金工具或優質證券,包括美國政府證券,貨幣市場基金、公司債務證券等,這些資產將用作未來提供流動性或作為保證金。

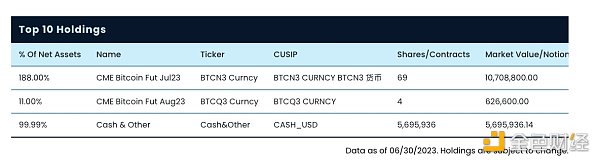

官網信息顯示,槓桿ETF 目前持有價值1070.8 萬美元的7 月23 日到期CME 比特幣期貨、價值62.6 萬美元的8 月23 日到期CME 比特幣期貨以及價值569 萬美元的現金等價物。從占比來看,期貨總持倉正好是並且該基金淨值的2 倍,可以滿足兩倍槓桿敞口風險要求。

不過,筆者還是認為這次的槓桿ETF 市場規模並不會增長很大。

首先是發行節點並不好,同質化產品沒有出彩的亮點。 2 倍槓桿ETF 本質上還是一個期貨ETF,而美國市場早在過去兩年已經發行了ProShare、VanEck、Valkyrie 以及Hashdex 等多個比特幣期貨ETF,CME 也早就上線了比特幣期貨,作為後來者的Volatility Shares 顯得有點雞肋,並沒有多大的先發優勢,這一點從這兩天的交易量上就可以看出。

再者,管理費用是直接影響投資者的選擇的一個重要因素,Volatility Shares 的管理費在一眾ETF 中都是比較高的。根據Odaily星球日報統計,目前ETF 市場管理費用最高的是南方東英的比特幣期貨ETF,達到2% ,而美國以及加拿大近兩年推出的ETF 管理費用普遍在1% 左右,Volatility Shares 管理費高達1.85% 屬實不具備吸引力。

最後,槓桿ETF 失敗案例在前,也為Volatility Shares 敲響警鐘。早在2021 年4 月16 日,全球首個加密貨幣槓桿 ETF——Beta Pro Bitcoin ETF(代碼:HBIT)就已在多倫多證券交易所上市。上線後,該ETF 市場表現低迷,過去一年平均日交易量只有5769 股(交易額10 萬美元),總資產規模只有376 萬美元;今年4 月中旬,發行商Horizons 公司最終關停了該ETF。

這其中固然有加拿大金融市場自身的局限性,但同時也驗證了槓桿ETF 並不具備較高的發展潛力,特別是對照同期加拿大推出的兩個現貨ETF——Purpose BTC 現貨ETF(8513 萬美元)以及3iQ BTC 現貨ETF(7795 萬美元),足以證明只有加密貨幣現貨ETF 對投資者的吸引力,這也是貝萊德、富達、ARK Investment 等一眾傳統投資機構扎堆申請比特幣現貨ETF 的原因。