原文:《Exploring Bonding Curves: Differentiating Primary and Secondary Automated MarketMakers》

作者:Jeff Emmett,CuriousRabbit.eth & Jessica Zartler

編譯:Sissi

前言

本文將比較Bonding Curve 在代幣生態系統中的兩種不同應用,這些應用對代幣生態系統具有重要功能。同時,我們還將介紹Bonding Curve 作為自動化做市商(AMMs)的核心機制,並探討一級自動化做市商Primary Automated Market Makers(以下簡稱“PAMMs”)和二級自動化做市商Secondary Automated Market Makers(以下簡稱“SAMMs”)的基本概念,以及它們之間的區別。本文的目標是更清晰地定義Bonding Curve 的設計空間,以便能夠更負責任地應用這些關鍵的DEFI 工具。

*注:SAMMs 和PAMMs 這兩個術語最初由使用它們構建的算法穩定幣Gyroscope的研究人員提出的。

Part.1 Bonding Curve 概述

近年來,在Web3 領域,Bonding Curve 一直是一個引人關注的話題。它們在DeFi 產品中的應用,如去中心化交易所,徹底改變了代幣的流動性,並促進了小市值代幣的大規模交易。可以說,沒有Bonding Curve,加密生態系統的發展將無法取得今天的成就。儘管許多代幣生態系統都利用了這些工具的優勢,但是對於大多數用戶來說,Bonding Curve 的工作原理以及它們的重要性仍然是一個謎。

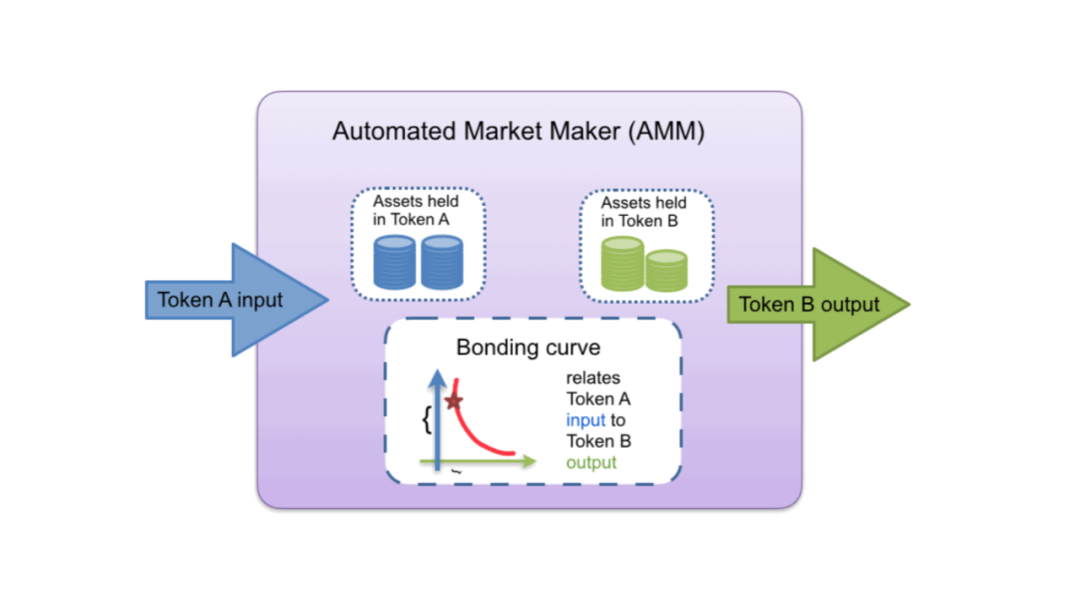

那麼,什麼是Bonding Curve呢? Bonding Curve是對兩個或多個代幣化資產之間關係進行數學編碼的方法。通過在區塊鏈上運行的智能合約來啟動,最初和最基本的Bonding Curve允許這些資產相互交易,並通過Bonding Curve定義它們的兌換比率。一個常見的Bonding Curve方程式是“X * Y = K”,其中的“不變量K”定義了代幣X和代幣Y之間的兌換價格。這個“曲線”定義了隨著任一代幣的供應量增加或減少,價格如何變化。 Bonding Curve可以應用於不同的情境和配置,為部署代幣經濟的項目提供關鍵的基礎設施。

這是兩個代幣通過Bonding Curve 相互關聯的圖表。 Bonding Curve 曲線的不同”形狀” 可以導致機制具有不同的特性,這對於不同的情境和使用場景可能是有幫助的。

由於Bonding Curve 本質上是一種數學函數,因此很難理解它們如何對代幣生態系統產生如此巨大的影響。然而,當這些數學關係被編碼到智能合約中時,它們為解決分佈式經濟系統的一些主要挑戰奠定了經濟基礎,例如啟動小型經濟體、提供必要的交易流動性以及促進根據需求動態調整代幣供應。通過在智能合約中嵌入Bonding Curve,我們可以創建出具有可定制設計空間的新穎而有意義的市場結構。

Part.2Bonding Curve 應用於市場設計

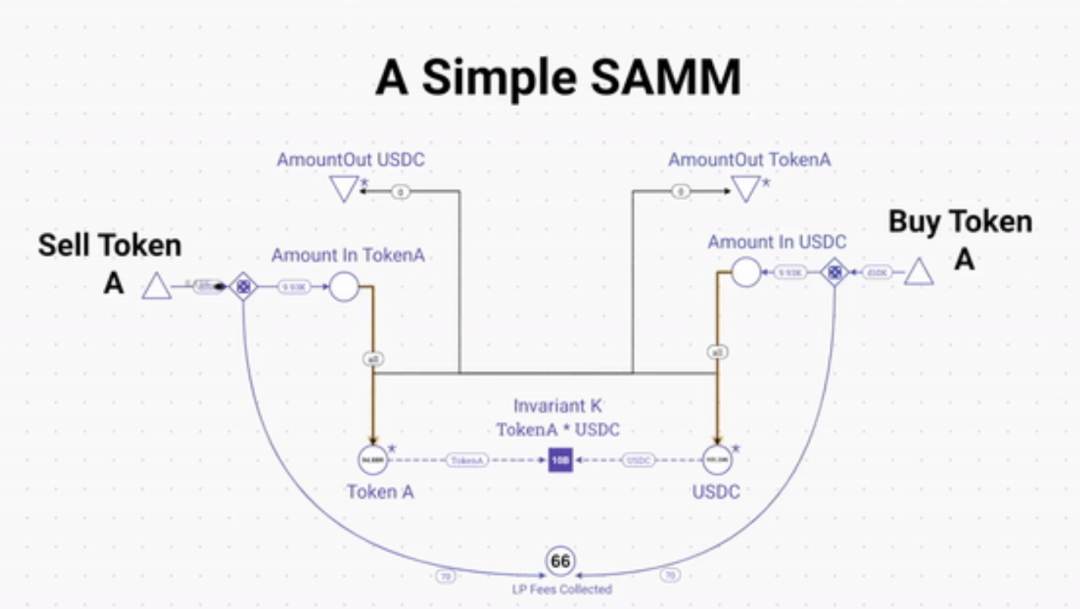

目前,大多數Bonding Curve被嵌入到像Uniswap、Balancer 或Curve 等AMM 中,它們的主要功能是通過“流動性池”促進現有代幣的交換。這些機制可以被視為SAMMs,因為它們的目的是促進已經存在的代幣之間的二級市場交易。關於Bonding Curve 在這方面的應用已經有很多文章,也有許多不同的不變函數被用於各種不同的目的進行了實驗。

上圖展示了一個基本的AMM,作為一個交易者在兩種資產之間進行交換的過程。 AMM 利用不同類型的Bonding Curve 來確定代幣之間的價格關係。

Bonding Curve 的另一個用例是代幣的直接發行(鑄造)和贖回(銷毀)。這些機制可以被稱為PAMMs,因為它們在儲備資產存入時負責代幣的發行,而在儲備資產取出時負責代幣的兌換。 PAMMs 可以實現動態供應的代幣生態系統,並可被視為一種“供應發現”機制,適用於使用這些工具部署的代幣。

PAMMs 解決了當前代幣設計面臨的一些關鍵挑戰,例如項目必須猜測整個生命週期內系統所需代幣的數量。通過根據市場需求允許動態調整代幣供應,PAMMs 不僅簡化了早期決策的過程,還可以作為一個持續的籌款工具,為有潛力的項目提供流動性,從而構建起協議的自有流動性。

以下將簡要介紹這兩種Bonding Curve的應用案例,以了解它們為代幣生態系統帶來的好處,並簡要探討如何將它們結合起來,為各種規模的代幣生態系統提供重要的基礎設施。

Part.3 SAMMs作為價格發現機制:初步產品市場契合

DeFi 的興起催生了Uniswap、Balancer 和Curve 等AMM 平台,它們通過“流動性池”取代了傳統的訂單簿交易,實現了異步交換。這些流動性池允許代幣持有者充當“流動性提供者”,將選定的代幣存入智能合約,以便交易者根據Bonding Curve設定的定價算法輕鬆進行資產交換。

新穎的市場結構在多個方面改進了訂單簿交易:它們是非託管的(因為無需交易所代持用戶資金),它們是異步的(因為買方和賣方的訂單無需直接匹配,而可以進入流動性池),而且最重要的是,交易者支付的費用不會流向中介交易所,而是返還給流動性提供者自己。

在SAMMs 出現之前,只有比特幣、以太坊和少數幾種其他代幣具有持續的交易量(因此具備交易流動性)。大部分現有代幣幾乎無法交易,並且由於交易量少和深度不夠,存在很多價格發現問題。去中心化應用(如Uniswap )為SAMMs 的輕鬆部署提供了平台,使得大量小市值代幣能夠獲得一定程度的交易流動性。 SAMMs 是Bonding Curve 實現PMF 的重要時刻,為大多數代幣提供了價格發現和交易流動性。相信未來還將有更多類似的發展。

圖片來源: @Curious Rabbit

Part.4 PAMMs 作為供應發現機制:動態代幣發行的力量

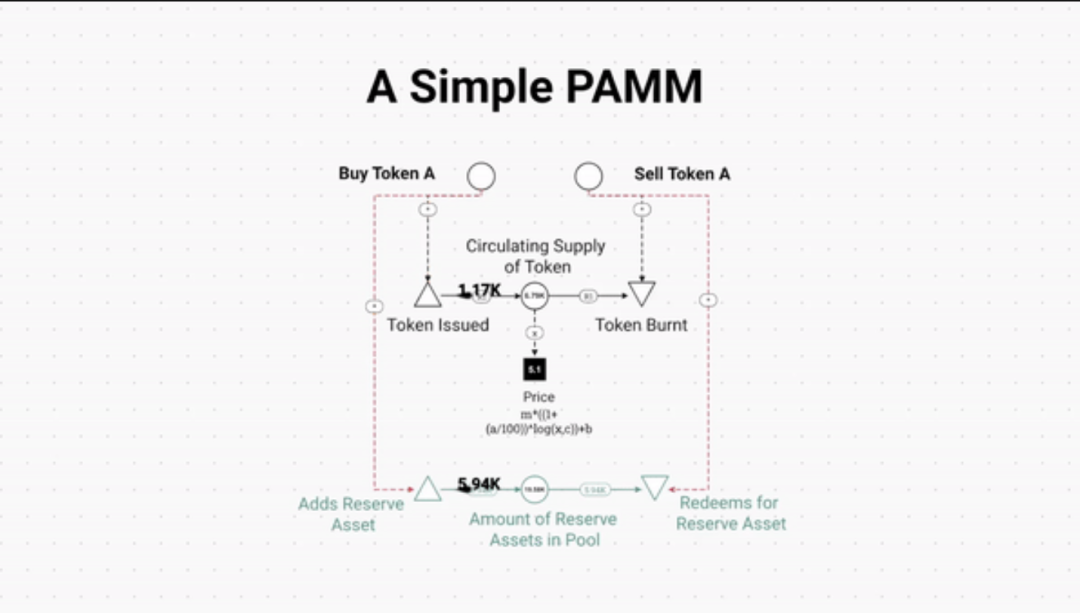

假設你想經營一個主題公園,但在開始運營之前,你需要確定在未來15 年內滿足顧客需求所需的乘車票數量。聽起來幾乎不可能吧?然而,這與如今大多數代幣的發行方式相差無幾,開發團隊設定了預先定義的代幣發行計劃,有些甚至跨越數百年。然而,通過PAMMs,代幣生態系統設計者不再需要猜測他們的生態系統將需要多少代幣以及增長速度如何。與SAMMs不同,PAMMs 利用Bonding Curve促進代幣的鑄造和銷毀,從而為代幣的動態供應提供自動化的發行和贖回機制。

PAMMs 是一種“供應發現”工具(相對於SAMMs 的“價格發現”功能),它解決了代幣生態系統設計和啟動過程中可能存在的多個激勵不協調問題。通過根據需求調整代幣供應,並將存入的資產保存在自動化智能合約的儲備中,PAMMs 確保每個代幣都有與其贖回價值相對應的儲備資產支持。

為什麼要動態發行代幣?

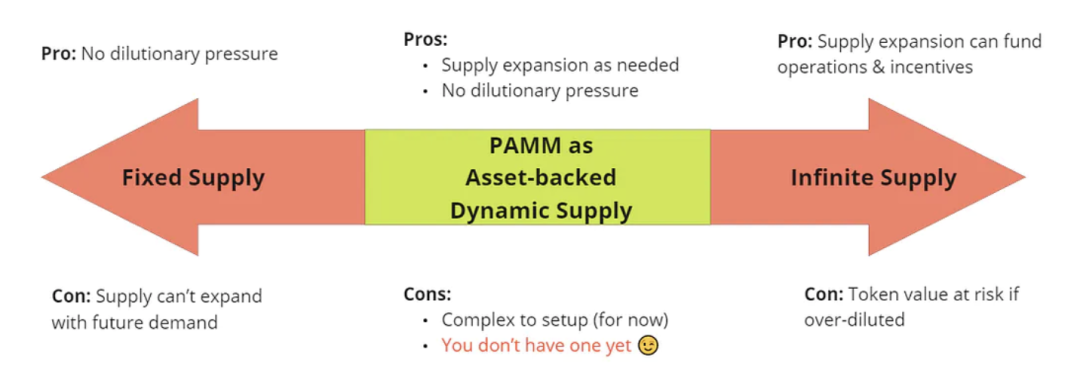

如今,大部分發布的代幣往往處於兩個極端:從固定供應量到無限供應量。這兩種發行模式都有各自的優點和缺點,並且基於不同的原因被用於不同的情況。固定供應量的代幣可以為持有者提供一定的保證,即代幣不會通過額外發行而稀釋價值,然而固定供應的剛性可能會限制生態系統在應對網絡新需求時的能力。另一方面,無限供應量的代幣可以通過提供代幣獎勵來激勵類似質押的行為,但不受限制的供應量增加可能會稀釋現有代幣持有者的權益,並隨著時間的推移降低對代幣的信任,特別是如果網絡的生產力(和代幣價格)沒有隨著供應的增長而增長。

PAMM Bonding Curve 處於這兩個極端之間的中間地帶,既利用了固定供應和無限供應的優點,又通過動態發行實現供應的靈活擴張,但同時限制了供應擴張,保持與儲備資產的存入相一致。這使得PAMMs 能夠為項目提供靈活的代幣供應,以滿足不斷增長(或減少)的需求,同時保持代幣價值。

動態發行使得代幣供應能夠隨著對特定服務需求的增長而擴張,同時確保供應中的每個代幣都以一定比例與資產掛鉤,這是通過Bonding Curve 不變量在PAMMs 發行機制中內置的保證。

PAMMs 機制包括兩個基本部分:

- 充值鑄幣:參與者將儲備資產(如$USDC 或$ETH)存入PAMMs 智能合約的儲備池,合約根據當前的Bonding Curve不變量報告的價格,鑄造相應數量的代幣,並將其發送給參與者。

- 銷毀提取:參與者可以將部分代幣銷毀,通過將代幣賣給PAMM 並兌換為儲備資產(如$USDC 或$ETH)。這個兌換價格由Bonding Curve不變量確定。

圖片來源: @Curious Rabbit

如今,在實際應用中已經存在著多個PAMMs,儘管使用這些工具的群體之間的術語和定制方式可能存在顯著差異。為了更好地了解這些機制在實際部署中的優缺點,Bonding Curve 研究小組開始進行各種類似PAMMs 工具的案例研究。研究的目標是擴大有關這些曲線設計和配置最佳實踐的討論,為其他人提供有用的指導。同時,還致力於建立用於分析建模和模擬這些新工具的數據結構,並在實際應用中分享所獲得的經驗教訓。

Part.5PAMMs 與SAMMs 結合的潛在好處

暫且不談PAMMs 和SAMMs 的具體機制,當它們在一個生態系統中相互結合時,這些工具可以為代幣經濟提供更多的好處。一級發行和二級交易市場同時存在時,每當這些市場的價值出現差異時,就會出現套利機會,如果設計得當,這對整個系統可能是有益的。

如果SAMMs 上的代幣價格高於PAMMs 上的鑄幣價格,任何參與者都可以通過存入儲備資產在PAMMs上鑄造新的代幣,從而增加一級市場上的代幣供應和(價格)。然後,他們可以在SAMMs 上以高於剛剛購買的價格出售這些代幣,從而降低二級市場上的代幣價格。這種行為有助於通過增加代幣供應量來調整兩個市場價格以相應需求,套利者因其增加代幣供應的糾正措施而獲得差額。

反過來也是一樣的,如果代幣在SAMMs 上的交易價格低於PAMMs 上的銷毀價格,任何人都可以在二級市場購買這些價格較低的代幣,然後將其銷毀並兌換為基礎儲備資產,再次獲得價格差異的收益。這也會使兩個市場的價格更加接近,並減少代幣供應,以應對對該代幣的需求不足。

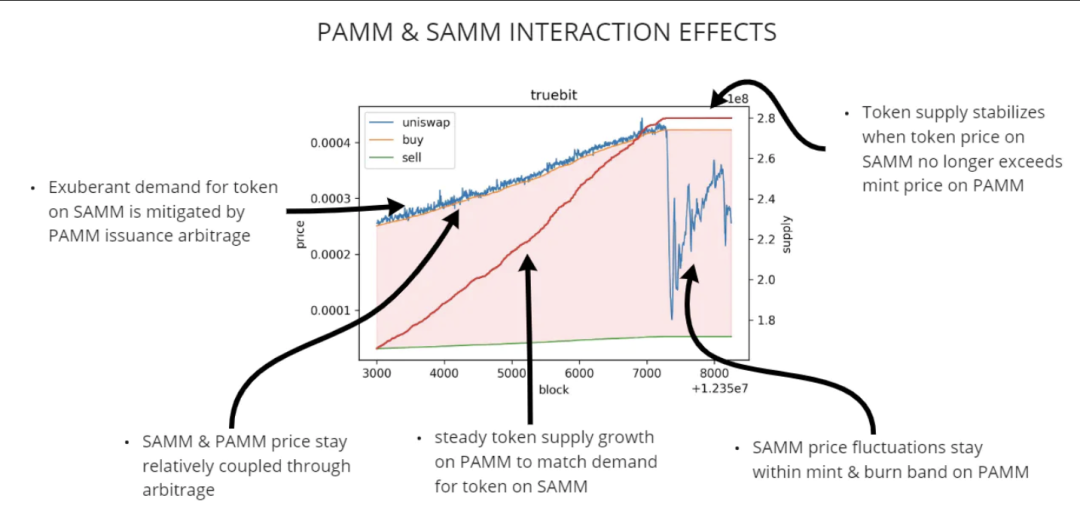

雖然單獨看這些行為可能不太引人注目,但它們所帶來的系統效應應該引起代幣設計者的興趣。下面的代幣價格圖表展示了這種效應。

圖片來源: @banteg & @Jeff Emmett

上述顯示了實時代幣生態系統中PAMMs 與SAMMs 的價格波動抑制效應。如上所述,當SAMMs 上的代幣價格超過PAMMs上的鑄幣價格時,市場參與者會將儲備資產(例如$ETH )存入PAMMs中,增加代幣供應,並以盈利的價格將這些增加的代幣銷售給SAMMs上的需求方。這些行為不僅使一級市場和二級市場的價格保持一致,而且還平滑了可能本來會出現的投機性價格波動,使代幣價格更加平穩。 (對於隨後的價格下降來說,情況並非如此,但這完全是不同的設計考慮)。

從本質上講,PAMMs 與SAMMs 在代幣生態系統中的結合可以對代幣價格產生“波動抑制”作用。這一作用在模型和實時部署中都得到了觀察,儘管還需要進一步研究這些效應的限制和潛在缺點。

雖然進一步探索這些好處需要在後續的文章中進行,但諸如PAMMs、SAMMs 等在解決加密代幣經濟中一些關鍵挑戰(如減少過度價格波動)方面具有巨大的潛力,值得進一步研究。

最後

Bonding Curve 已經成為Web3 領域中不可或缺的一部分,它們的重要性將繼續增長。 PAMMs 和SAMMs 已經證明了它們對不同規模經濟體的有用性。不論是啟動早期的代幣生態還是促進成熟生態的交易,Bonding Curve 以其不同的形式和功能將繼續在加密經濟中發揮關鍵作用。

對Bonding Curve 的探索和研究仍處於早期階段。儘管在SAMMs 領域已經有很多文獻和實際應用,但PAMMs 仍相對年輕且未被充分研究。