原標題:《穩定幣競爭格局:LUSD 是否會成為超越USDC 和USDT 的最佳選擇? 》

撰寫:Rxndy444

編譯:深潮TechFlow

*深潮注:本報告是與Rxndy444 與Liquity Protocol 合作製作的,不構成投資建議。

加密貨幣的敘事起起落落,但穩定幣作為鏈上金融基礎設施的核心組成部分將永遠存在。目前,市場上有150 多種穩定幣,而且似乎每週都會推出一種新的。用戶應該如何從各種不同的選擇中進行篩選呢?

當評估不同穩定幣的優缺點時,根據設計元素進行分類是有幫助的。那麼穩定幣有哪些基本的變化方式呢?不同穩定幣之間的主要區別包括:

- 抵押資產——這些代幣是否完全由資產支持?部分支持?還是沒有任何支持?

- 中心化——抵押品是否涉及由政府支持的資產,如美元、英鎊或國債?還是由以太坊等去中心化資產組成?

謹記這些屬性,我們可以開始從中構建一個比較不同穩定幣的框架。

深入探討去中心化穩定幣

查看交易量前十的穩定幣,我們可以發現,中心化穩定幣實質上只是鏈上美元,但是是使用最廣泛的。這些穩定幣無法提供抗審查性,也無法避免傳統金融危機的影響。舉例來說,當矽谷銀行在三月份破產時,USDC 持有者不得不擔心其在該銀行的儲備資產。許多人急於將他們的USDC 兌換為更可靠的選擇,而這並非我們第一次見到去中心化溢價發揮作用。

穩定幣的終極目標是找到一個能夠解決去中心化、資本效率和錨定的三難問題,而USDC 和USDT 顯然做得不夠好。要推進穩定幣行業的發展,我們必須超越這兩個選擇——那麼當前的競爭格局是什麼樣子呢?

在這前10 名中,只有3 名可以被認為是某種程度上去中心化:DAI、FRAX 和LUSD。

Frax:算法穩定幣路線

Frax 是一種部分準備金穩定幣,它使用AMO(算法市場運營)系統來調整其抵押比例,並使價格趨於錨定。在最基本的層面上,當價格低於1 美元時,AMO 會提高抵押比例,當價格高於1 美元時,會降低抵押比例。對於FRAX 持有者來說,這意味著根據當前的抵押化水平來兌換穩定幣。如果抵押比例為90%,那麼1 個兌換的FRAX 將從協議儲備中支付0.90 USDC + AMO 鑄造的價值為0.10 美元的FXS(Frax 股份)。由於抵押比例的動態性質,很難計算出在任何給定時間支持FRAX 的抵押品的實際數量。

最近通過的提案表明社區支持轉向完全抵押模型。這裡的原因主要是由於Terra 的UST 問題後對算法穩定幣的監管審查加強。

總體而言,算法穩定幣仍然是市場上一個高度實驗性的領域,儘管Frax 已成功地使用其AMO 模型增長,但它看起來正在改變。

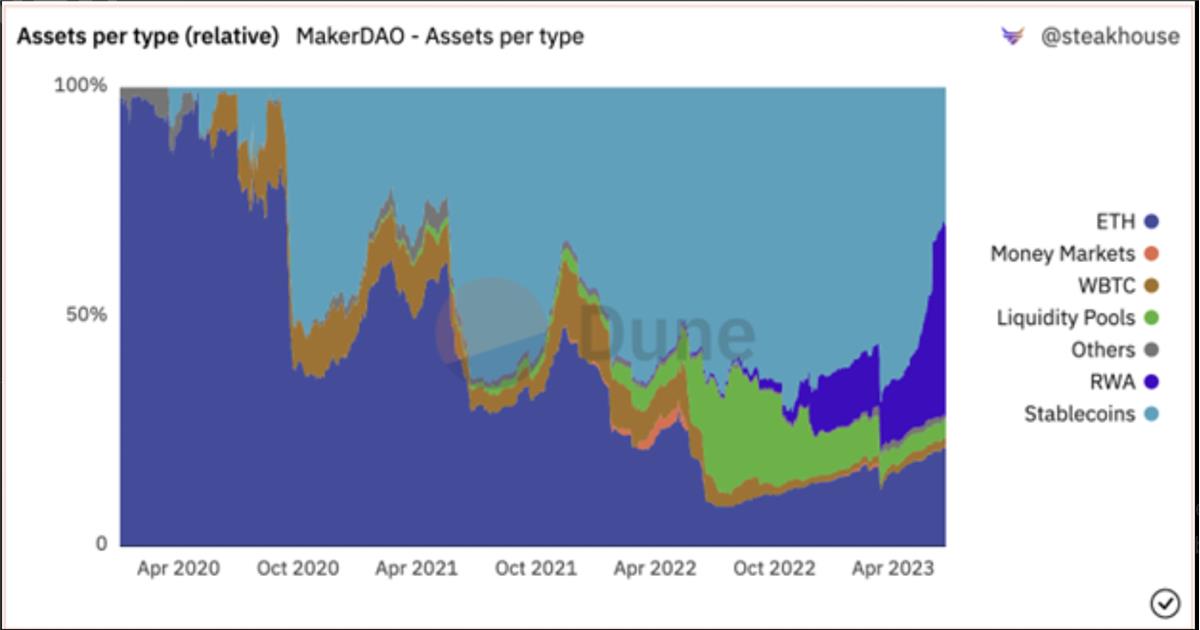

DAI:部分去中心化

DAI 通過其CDP(抵押債務頭寸)模型證明是除了USDC 和USDT 等鏈上美元之外最成功的穩定幣。這里大多數人可能最初沒有意識到的主要限制是,DAI 的借款往往以同樣的中心化穩定幣作為抵押物,使其面臨相同的中心化風險。自從擴展為多抵押品模型以來,這些中心化穩定幣已成為DAI 支持的重要組成部分,有時甚至超過50%。

按主導地位劃分的DAI 抵押品類型

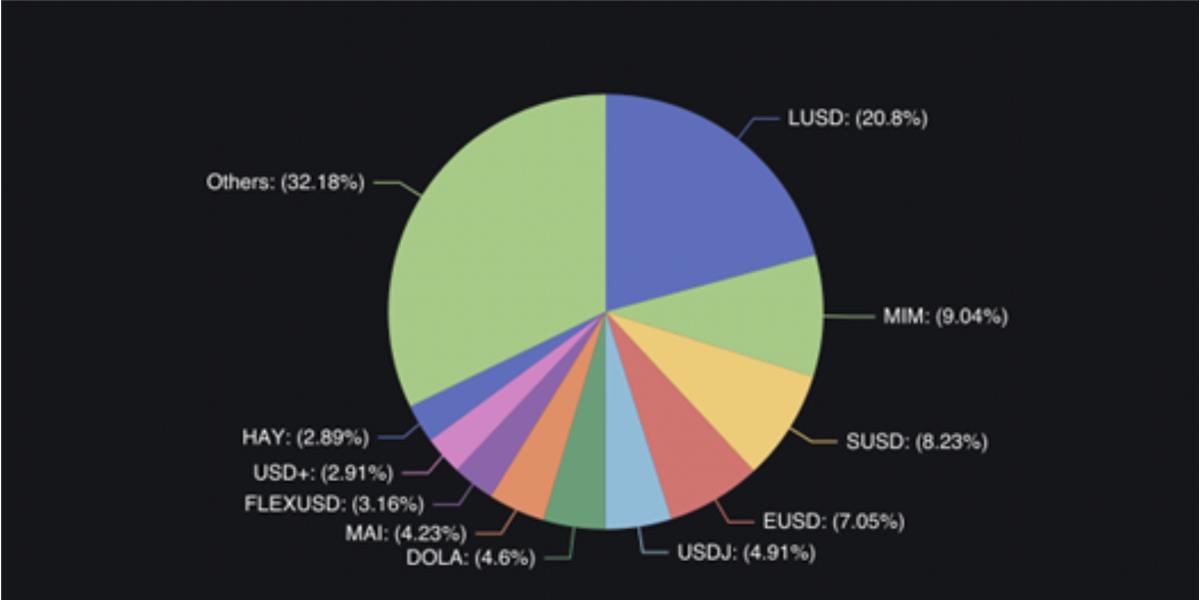

鑑於我們已經確定了Frax 和DAI 的儲備不確定性,讓我們看看其他去中心化穩定幣市場的情況,哪些穩定幣既是去中心化的,又僅以加密資產作為抵押品?

加密資產支持的穩定幣的市場份額LUSD

在僅以加密資產作為抵押品的穩定幣領域中,LUSD 是迄今為止最重要的。它通過建立堅實的基礎來達到這一地位:不可變的智能合約、經濟上合理的錨定機制以及具有資本效率的特性,使其在不危及抵押比例的情況下提供了增長的空間。

儘管Liquity 的智能合約始終會留在以太坊上,但LUSD 現在也已經與L2 進行了橋接,在Optimism 和Arbitrum 上的流動性總額超過1100 萬美元。

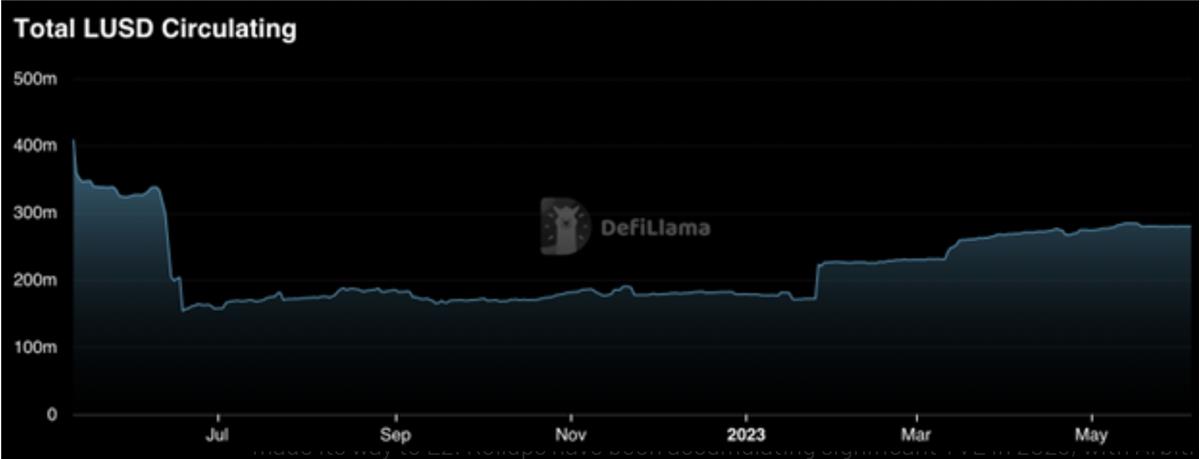

LUSD 流通總量

自今年年初以來,LUSD 的流通供應量已經增加了超過1 億枚,其中超過1000 萬枚進入了L2 網絡。

在2023 年,Rollup 技術積累了大量的總鎖定價值(TVL),Arbitrum 的TVL 從9.8 億美元增至23 億美元以上,Optimism 的TVL 從5 億美元增至9 億美元。不僅主網用戶重視去中心化穩定幣選擇,這為LUSD 在L2 網絡上獲取更多市場份額提供了充足的機會。

除了流通供應量外,Trove 數量也在今年大幅攀升,接近歷史最高水平。 1200 多個活躍的Trove 是自2021 年牛市以來沒有出現過的情況,考慮到以太坊價格仍遠低於當時的水平,這表明這些用戶更看重穩定幣而非以太坊槓桿交易。

Stablecoin 市場趨勢

分叉

人們常說模仿是最高形式的奉承,而一些新的穩定幣正在復制Liquity 的模型。大多數都採用相同的CDP 風格,但以質押的ETH 作為抵押品。這在2023 年上半年以太坊及其LSDs(質押ETH)備受關注來看是完全合理的,而且隨著現在提供了提取功能後,質押的ETH 更具流動性和吸引力。

質押的ETH 是否比ETH 作為抵押物更好?很難明確說,但肯定有一些需要考慮的權衡。使用類似stETH 的LSD 作為穩定幣支持的主要優點是其帶息屬性。

主要的缺點則可能是被減持風險和LSD 脫離錨定風險的結合。因此,相對於LUSD,通常會使用更高的最低抵押比例。

除了這些風險外,這些穩定幣的合約可升級,並由多重簽名控制,而不像Liquity 背後的智能合約那樣是不可變的。這意味著抵押化率等參數可能會發生變化。質押的ETH 支持的穩定幣確實很有趣,在去中心化和收益生成方面評級較高,但相較於純粹的ETH,其資本效率較低以應對增加的風險。

美元風險和去中心化溢價

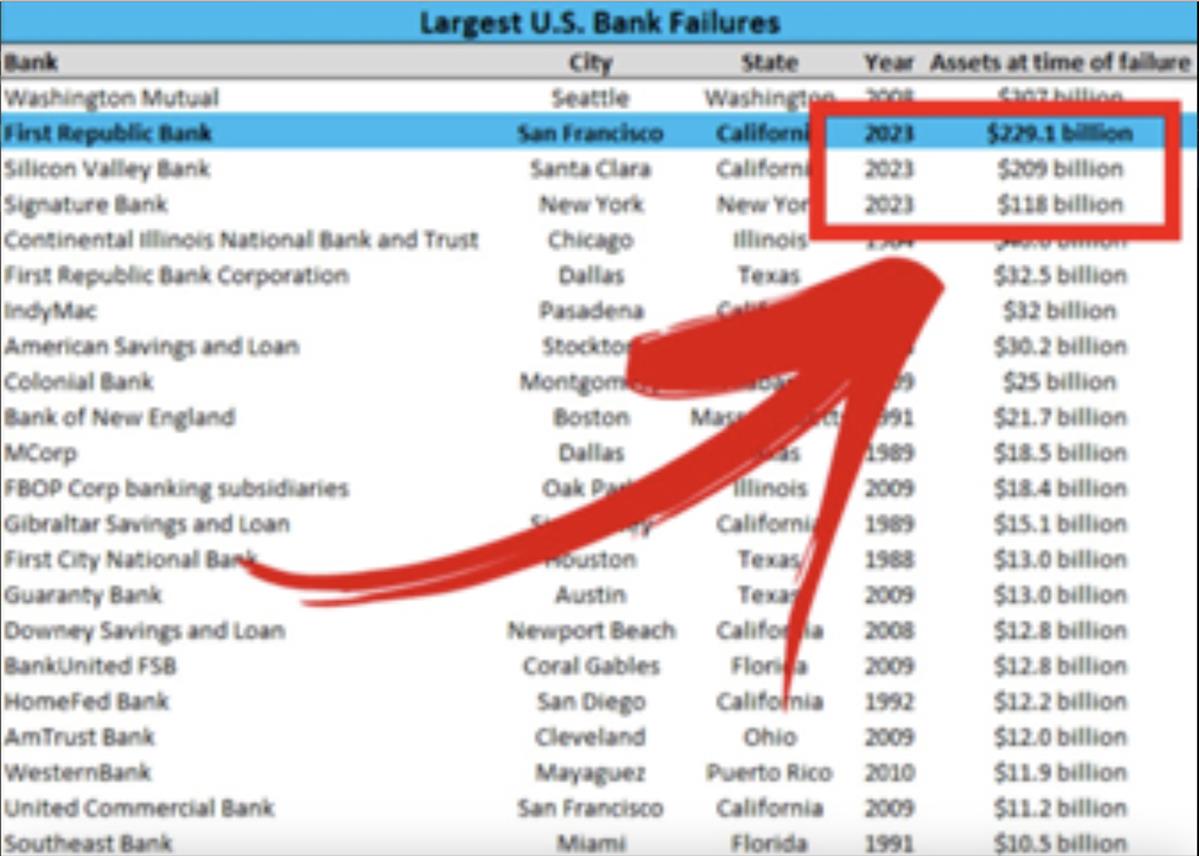

我們在本文開頭提到了值得重新關注的一點——傳統金融銀行危機。 Silvergate、SVB、First Republic 是美國歷史上規模最大的三起銀行破產事件,均發生在過去幾個月內。

在這些事件背後的真正問題是,在危機時期,您會在哪裡感到最安心地保管資金?

並非所有美元都是平等的,正如最近的銀行破產事件提醒我們的那樣,存款可以在瞬間被抹掉。當然,FDIC(美國聯邦存款保險公司)提供了高達25 萬美元的保險,並且政府已表明願意拯救瀕臨倒閉的銀行,但由於美元採用了部分準備金制度,在不確定時期人們仍然會尋求安全避風港。

這意味著銀行擠兌,我們親眼目睹了這對依賴法定儲備的穩定幣(如USDC 和SVB)的影響。

在不確定時期,去中心化穩定幣對於那些關注資產保護的人具有相關的應用場景,提供真正的非託管所有權。因此,從彈性角度來看,您會選擇哪種穩定幣作為超過5 年的時間段內的選擇?如果它基於不可變的智能合約,並且始終可以兌換為固定金額的去中心化資產,那麼您就選對了。

這就是為什麼在危機時期,LUSD 通常會出現溢價的原因:當其他更加中心化的穩定幣看起來風險較高時,人們想要持有它。將去中心化放在穩定幣三難問題中的首要位置是LUSD 與許多其他穩定幣的不同之處,也使得Liquity 在熊市中將其總鎖定價值(TVL)增長了超過3.8 億美元。

總結

每次銀行破產都再次強調了真正去中心化穩定幣的價值,而市場始終將LUSD 視為危機時期應持有的穩定幣。

在L2 網絡上添加橋接和流動性場所為更廣泛的市場參與者打開了LUSD 的門戶,同時保留了使該協議如此彈性的不可變性。我們都見證了中心化穩定幣的缺點,雖然算法穩定幣有可能提供類似的去中心化,但它們尚未達到可靠使用的水平。

LUSD 旨在經受時間和逆境市場條件的考驗,這一點已通過其在熊市中持續增長的表現得到證明。現在質押的ETH 已成為加密貨幣中的主導資產,我們看到新的協議正在模仿Liquity,並以LSD 作為抵押品,這進一步證明了其設計的強大性。