6月13日,Uniswap發布了Uniswap V4版本代碼草案,在業界引發了強烈震動,也成為了過去幾週內的熱點新聞。作為當前最大的去中心化交易平台,Uniswap長期佔據鏈上交易50%以上的交易份額,其交易量是第二大競爭對手的3倍多。 Uniswap V4的推出將會進一步鞏固其作為DeFi最大DEX的地位。

在Uniswap發布的《Our Vision for Uniswap v4》和《 Uniswap v4 Core Whitepaper》(白皮書)兩文中,Uniswap Labs詳細介紹了可實現AMM定制化的Hooks,改變賬戶框架和訂單邏輯的Singleton以及可以極大減低Gas費用的Flash accounting和Native ETH。這些創新特性將為DEX帶來更大的自由度、更好的流動性、更低的手續費以及更多的選擇。同時,對在DEX和CEX競爭中長期處於弱勢的DEX注入了一劑催化劑,加快了DEX 追趕CEX 的腳步,這將對DeFi未來的發展產生深遠的影響。

Uniswap以創新引領整個DeFi行業發展

Uniswap V4的升級之所以會引發眾多機構的關注,一方面是美國證券交易委員會(SEC)對全球最大CEX幣安起訴風波,讓行業內機構開始對CEX的未來發展產生了擔憂,而擁有去中心化和抗審核性的DEX無疑獲得了更多的青睞。此外,最重要的一點是Uniswap 作為行業龍頭,其推出的每個版本都引領了DEX的發展方向,被後繼者爭相模仿,也帶動了整個DeFi繁榮發展。下面讓我們來回顧一下Uniswap的每個歷史版本。

Uniswap V1是第一個正式版本,於2018年11月推出。它提供了ERC-20代幣和ETH之間的交易,並首次引入了自動做市商模型,自動調整代幣價格和流動性,從而使代幣的交易更加快速、簡單和低成本。這一做法也為許多後來的去中心化交易所提供了靈感,並為整個DeFi生態系統的發展奠定了基礎。同一時期,SushiSwap、Curve Finance、Bancor都藉鑑了Uniswap V1的做法。

Uniswap V2於2020年5月推出,進一步提供了ERC-20代幣之間的交易支持,並引入了流動性挖礦機制,通過獎勵流動性提供者來增加交易對的流動性。有了V2的流動性賦能,同一時期興起的項目包括Yearn.finance、AAVE、Compound和Chainlink等。

Uniswap V3於2021年5月推出,引入了集中式流動性和價格限制訂單(PLC)功能。集中式流動性可以讓做市商更有效地管理資金,從而提高其利潤和效率。 PLC可以讓用戶根據自己的需要設置交易價格的上限和下限,從而更精細地控制交易。同一時期,Concentrated Liquidity和BarnBridge,都是通過使用Uniswap V3的集中式流動性和PLC功能,獲得了更高的效率和收益。

Uniswap V4是即將推出的新版本,雖然具體上線時間尚未公佈,但根據項目方公佈的信息,此次UniswapV4版本將與以往的V1-V3不同,不再是從0到1的技術創新,而是從DeFi的基礎設施上進行全面的顛覆。例如,V4將提供可以自主創建和管理的代幣池,可以通過“掛鉤”添加新功能的AMM,以及採用大合約框架取代以往的Factory/Pool模式等等。這些創新將進一步強化Uniswap作為去中心化交易平台的特性,並為整個DeFi生態系統帶來新的變革和機遇。

Uniswap V4:四大創新機制打造DeFi真正基礎設施

Unsiwap作為DeFi行業的重要參與者和領導者,在推動行業進步和完善方面發揮了至關重要的作用,此次Uniswap V4將通過引入Hooks、Singleton和Flash accounting等創新機制,打造了一個真正適合DeFi的高效、靈活、低成本的基礎設施,為用戶提供了更好的交易體驗和更多的機會。下面我們來詳細介紹一下Uniswap V4這些新功能

Hooks

Uniswap v4 的關鍵創新之一是引入了“hooks”,Hooks也被翻譯成“掛鉤”,其本質是一個由開發者創建和定義交易邏輯的外部合約。通過Hooks,開發者可以在流動池生命週期(如添加、調整、刪除、交換等)的特定點位調用外部合約執行指定的操作,比如在交易之前創建限價訂單,在流動池頭寸改變之後調整交易費用等級等。

通過Hooks添加插件的功能,Uniswap V4變成了一個可定制化的流動性池平台。這種可定制化的特性對於中心化交易所來說是無法企及的。開發者可以自由塗畫,在此基礎上開發出各種新功能,從而滿足各種交易場景,讓流動性更加與項目自身的發展有深度綁定。此外,這種可定制化的特性還可以激發開發者和社區的想像力和創造力,進一步增加Uniswap V4的網絡效應,使其成為整個DeFi生態系統的底層基礎設施。

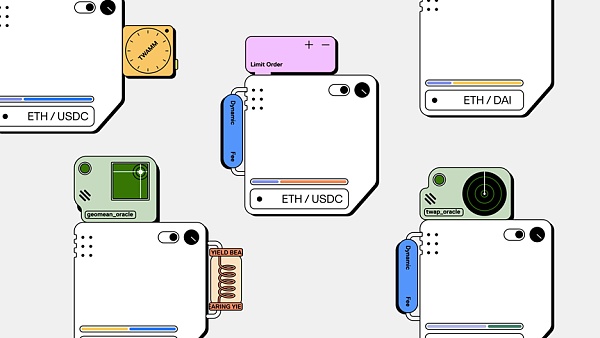

目前Uniswap V4展示了以下幾個鉤子樣本:

-

時間加權平均做市商(TWAMM)

傳統的AMM做市商在執行大交易時,由於在交易過程中池子中的價格會發生變化,所以會產生巨大的滑點,給交易帶來不便。而TWAMM通過將大交易拆分成多個小交易,每個小交易都在一段時間內完成,從而減少了價格波動,降低了滑點,提高了交易的平滑度,為用戶提供更好的交易體驗。

-

動態費用

動態費用可以根據流動性池中的資產數量、交易量和波動率等因素進行計算。當市場波動性較低時,交易費用會降低,從而提供更具競爭力的交易環境。而當市場波動性較高時,交易費用會相應地增加,從而保護流動性池的穩定性和安全性。

-

鏈上限價單(On-chain Limit Orders)

鏈上限價單是通過引入一個新的合約類型實現的,稱為限價訂單合約(Limit Order Contract),它可以讓用戶在特定的價格條件下自動執行預設的交易訂單。通過鏈上限價單,用戶可以更加靈活地進行交易,以滿足特定的交易需求。

-

閒置流動性的借貸

在傳統的AMM交易所中,流動性提供者只能將資產存入流動性池中,以獲得交易手續費和挖礦獎勵等收益。然而,如果流動性超出了特定範圍,這些流動性可能無法獲得最大化的收益,變成了閒置的資產。在Uniswap V4中,通過引入閒置流動性轉移合約(Idle Liquidity Transfer Contract),可以將超出範圍的流動性存入借貸協議,提高了資本利用效率,並增加了收益來源。

-

定制的鏈上預言機

定制的鏈上預言機是通過引入一個新的合約類型實現的,稱為聚合預言機合約(Aggregator Contract)。聚合預言機合約可以根據用戶的配置選擇不同的預言機服務提供商、數據源和計算公式等,從而實現定制化的預言機服務。

-

內部化的MEV利潤分配回LP

在傳統的AMM 交易所中,MEV 利潤通常被礦工或其他參與者獲取,而流動性提供者只能從交易手續費和挖礦獎勵中獲得收益。而通過內部化的MEV 利潤分配回LP,流動性提供者可以直接從MEV 利潤中獲得收益,從而增加其收益來源和收益水平。

Singleton

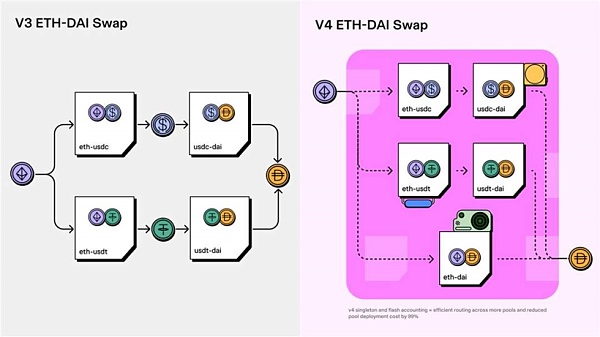

Singleton是Uniswap V4的一種新的合約架構。在以前的版本中,每個流動性池都對應一個合約,當添加新的流動性池時,需要部署一個新的合約,這不僅增加了開發者的部署成本,而且交易需要跨越多個合約,導致Gas費用和交易時間增加。而在Singleton架構中,所有流動性池都保存在一個合約中,這種設計大大降低了創建流動性池的成本和Gas費用,並提高了交易效率。

Singleton架構的優勢主要有以下幾點:

-

降低成本:由於所有流動性池都保存在同一個合約中,開發者不需要為每個流動性池部署單獨的合約,從而降低了開發和維護成本。

-

提高效率:Singleton架構實現了多跳交易,用戶只需調用一次合約就可以完成所有交換,這大大提高了交易效率,降低了Gas費用。

-

可擴展性:Singleton架構可以方便地添加新的功能和特性,為未來的創新留下更多的可能性,使得Uniswap V4具備更高的可擴展性和靈活性。

-

簡化流動性倉位管理:在Singleton架構中,流動性倉位不再使用代幣化的方法進行封裝,而是使用地址進行倉位管理,這樣可以更加簡單高效地管理流動性倉位數據

Flash Accounting

Flash Accounting,稱之為“閃電記賬”,是在單例合約架構之上引入的一種新的記賬方式。在以前的版本中,每次交易都需要計算所有相關倉位的餘額,這會佔用大量的Gas,導致交易成本高昂。而Flash Accounting系統可以僅根據淨餘額(即餘額的變化量)來計算交易費用,從而減少Gas消耗。

具體來說,Flash Accounting系統利用了Uniswap V4中所有流動性池都由一個合約管理的優勢。當用戶進行交易時,Flash Accounting系統會查詢當前池子的淨餘額(即買入和賣出量的差異),然後根據交易中用戶的淨餘額計算交易費用。由於只計算了淨餘額,Flash Accounting系統可以避免計算所有相關倉位的餘額,從而減少了計算所需的Gas。

除了減少Gas消耗外,Flash Accounting系統還可以提高跨池路由效率,並進一步降低穿越多池的交易成本。這種特性結合掛鉤合約之後變得非常有用,支持更複雜的集成和創新,可以將大大增加池的數量。

Native ETH

Uniswap V4中的Native ETH是指在交易過程中,以太坊原生代幣(ETH)與其他代幣之間的直接交易。在以前的版本中,如果想要進行ETH與其他代幣之間的交易,必須先將ETH轉換為WETH代幣,這個過程需要多次交易和Gas費用,導致交易成本高昂且效率較低。

在Uniswap V4中,引入了Native ETH的概念,這使得ETH與其他代幣之間的交易可以直接進行,無需先轉換為WETH。這樣可以大大減少交易成本和時間。同時,Native ETH還可以提高流動性,吸引更多的流動性提供者進入Uniswap V4生態系統,為交易者提供更好的流動性和價格。

具體實現上,Uniswap V4在核心合約中添加了一個ETH池子,這個池子僅用於ETH與其他代幣之間的直接交易。當用戶進行ETH與其他代幣之間的交易時,系統會自動將交易量與池子中的ETH量進行比較,然後根據比率計算出交易量對應的其他代幣數量。這樣,用戶可以直接在Uniswap V4中進行ETH與其他代幣之間的交易,而無需進行繁瑣的轉換過程。因此,Native ETH的引入使得Uniswap V4更加便捷和高效,為用戶提供了更好的交易體驗,並進一步加強了Uniswap的流動性和競爭力。

Uniswap V4或將成為解決DEX困境的契機

數字資產交易市場上,CEX和DEX是兩種主要的交易所模式。由於DEX長期受困與流動性不足、用戶體驗差、交易費用和成本高等問題,所以長期以來CEX一直佔據著數字資產交易市場上的大部分份額。隨著DeFi迅速發展,DEX的發展困境也引發越來越多的關注,在這種情況下,Uniswap V4的發布可能成為解決DEX困境的契機。通過創新性的解決方案,Uniswap V4計劃從四個方面去改善DEX的狀況,一旦取得成功,將會引領更多的機構加入進來,共同推動DEX困境的徹底解決。

改善流動性:流動性是DEX的核心問題之一。 Uniswap V4通過引入Hook功能和內部化的MEV利潤分配回LP等鉤子結合,提高了DEX的可定制性和流動性。 Hook功能允許任何人使用自定義合約來部署流動性池,從而使Uniswap的流動性更加具有可組合性和可擴展性,而內部化的MEV利潤分配回LP可以鼓勵更多的LP參與Uniswap流動性提供,從而提高流動性。

改善用戶體驗:Uniswap V4引入了TWAMM算法和限價交易功能,提高了價格發現的效率和用戶的交易體驗。 TWAMM算法可以根據時間加權平均值來計算價格,從而反映出更準確的市場價格,限價交易功能允許用戶設置價格的上限和下限,更好地控制交易風險。這些功能可以提高用戶體驗,吸引更多的用戶參與DEX交易。此外,通過Hook自定義合約來部署流動性池,可以滿足用戶不同的需求,也極大的提升了用戶的體驗度。

降低交易費用:交易費用是用戶選擇交易所最重要的參考指標之一。 Uniswap V4通過內部化的MEV利潤分配回LP等鉤子結合和閃電記賬等機制,降低了交易費用。內部化的MEV利潤分配回LP可以提高LP的收入,從而降低用戶的交易費用,而閃電記賬可以降低頻繁交易的成本,為用戶提供更低交易成本和更高的效率。

提高成本效率:Uniswap V4的Singleton架構可以將所有的LP合約都設置為了單一合約,此舉不但可以降低創建LP和multi-hop trade(跨池路由交易)的Gas費用,還能極大提升了部署合約的效率。再加上閃電記賬來降低頻繁交易的成本,Uniswap V4幫助用戶以最小化的成本實現最大化的效益或價值,同時也為DEX的可持續發展提供了更好的基礎。

總結

Uniswap是DeFi行業中的重要奠基者之一,一直在不斷引入新的創新機制來帶動整個行業的發展。而Uniswap V4作為其中的集大成者,它的出現無疑是DeFi行業乃至整個加密行業的重大創新。 Uniswap V4賦予用戶更大的自由度、更高的流動性、更低的費用以及更加完善和便捷的服務,這些優勢使得Uniswap V4成為更加具有競爭力交易平台的同時,也推動了整個DEX行業的進步和完善。

儘管當前在用戶體驗度、費用和安全方面,DEX與CEX之間還存在較大的差距,但隨著Uniswap版本的不斷更新和完善,這一差距正在逐漸縮小。相信未來不久,Uniswap V4將會在DEX與CEX的競爭中佔據更加重要的地位,成為DeFi行業的流動性增長飛輪,引領整個行業的發展方向。