作者:mysexylife.eth, 加密KOL

編譯:Felix, PANews

UST崩潰後,很多交易者對去中心化穩定失去了信任。因此會根據當前的情況從一個中心化穩定幣轉向另一個中心化穩定幣。

隨著所有即將推出的使用LST(流動性質押代幣)作為抵押品的穩定幣協議,貪婪情緒或被觸發。這些協議中的大多數目前與UST相距甚遠。其中很多甚至是經過修改的Liquity分叉。目前CDP(抵押債務頭寸)市場變得越來越龐大,很難進行監督,而且還存在復製品。本文為加密KOL mysexylife.eth對目前使用LST作為抵押品的穩定幣協議的盤點。

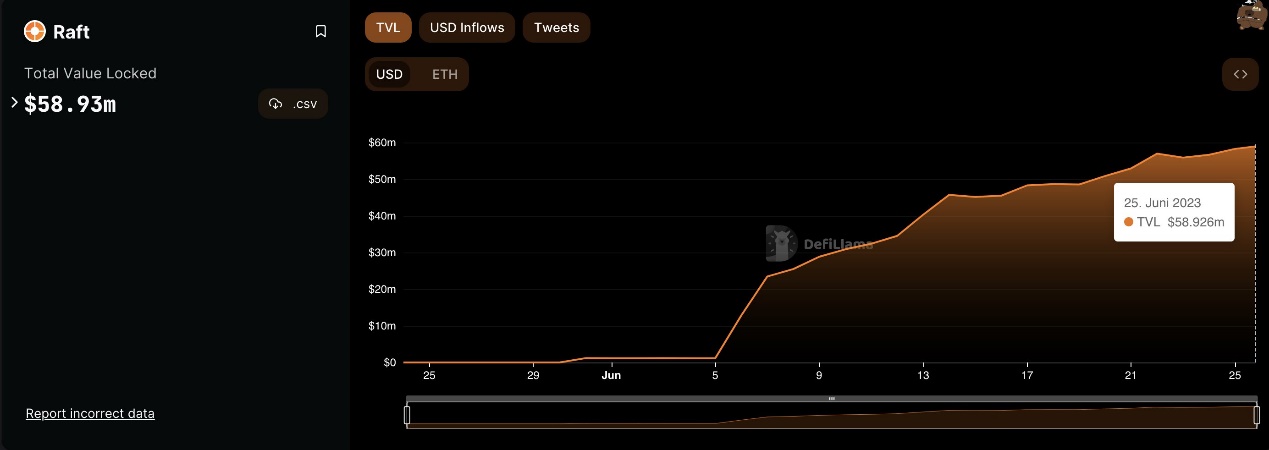

Raft

建立在以太坊上。

- 抵押品:wstETH、rETH

- 穩定幣:R,市值3100 萬美元

Raft是去中心化的借貸協議,允許用戶以LST(目前支持stETH)為抵押品借出穩定幣R。 Raft的產品特點在於閃兌與一步槓桿功能,最高可以一次性增加11倍槓桿。

相關閱讀:盤點LSDFi分類與值得關注的8個早期項目

Ethos Reserve

建立在Optimism 上。

- 抵押品:ETH、wBTC、OP

- 穩定幣:ERN,市值340 萬美元

Ethos Reserve將允許任何人以ERN的形式獲得無息貸款,同時使用他們的抵押品產生收益。目前沒有LST,但會隨著v2一起上線。

Shade Protocol

建立在Secret之上。

- 抵押品:stATOM、stOSMO、stkd-SCRT

- 穩定幣:SILK,市值280萬美元

Shade Protocol是建立在Secret Network上的連接隱私保護DeFi應用程序。隱私保護穩定幣SILK使用Terra/Luna 開創的算法穩定幣模型,與黃金、比特幣、美元等掛鉤。

Vesta

建立在Arbitrum 上

- 抵押品:ETH、wstETH、GMX、ARB、GLP、DPX、gOHM

- 穩定幣:VST,市值730 萬美元

用戶可以根據他們的抵押率(CR)存入資產作為抵押品鑄造VST穩定幣。存放在Vesta的資產將進入活躍池。在作者看來,Vesta仍然是Arbitrum最好的CDP協議。

相關閱讀:3分鐘讀懂穩定幣發行協議Vesta:會成為Arbitrum上下一個潛在Alpha嗎?

Prisma Finance

建立在Curve生態上

- 抵押品:wstETH、cbETH、rETH、sfrxETH與WBETH

- 穩定幣:acUSD

Prisma Finance的解決的核心需求是資金效率的提升,用戶可以在保留LST的價格波動與收益率敞口的同時通過CDP的方式鑄造穩定幣實現加槓桿。

相關閱讀:速覽6個早期LSDFi潛力項目

TapiocaDAO

Tapioca是一個全鏈貨幣市場,建立在LayerZero上。用戶可以鑄造美元,一種全鏈穩定幣:usd0。採用可變的借貸費用來鼓勵套利者保持掛鉤。

相關閱讀:10分鐘讀懂Tapioca Dao:基於LayerZero 的全鏈貨幣市場

Sable Finance

Sable Finance是一個去中心化借貸協議,用戶可以通過BNB作為抵押品,借貸穩定幣USDS,利率為零,最低抵押比率為110%。貸款由穩定性池加固,穩定性池由USDS和擔保人組成,確保提供最大程度的保護。與Liquity的原始模型相比,用戶可以獲得額外的收益來源。

Lucid Finance

Lucid Finance是一個為LST-LPT提供借款協議的平台,其穩定幣dUSD是超額抵押。這個項目將首先在以太坊網絡上啟動,並且幾週後將在Polygon, Arbitrum和Optimism網絡上運行。抵押品包括LST和藍籌LP代幣。

Seneca

Seneca是一個全鏈獨立借貸市場,專注於抵押品。該平台允許用戶利用列入白名單的有收益抵押品借入senUSD,提供機構級貸款和槓桿,最大限度地提高資本效率。 Seneca的貸款市場使用獨立的債務池運作。 Seneca協議將在Arbitrum上啟動。

相關閱讀:盤點當下早期LSDFi潛力項目