年初至今,市場對於RWA(real world assets,即真實世界資產)的討論愈發頻繁,一些觀點認為RWA將引發下一輪牛市。部分創業者也將自己的方向調整到與RWA相關的賽道,希望能在逐漸升溫的敘事的加持之下助推業務快速增長。

RWA是將傳統市場中的資產通過代幣的形式映射上鍊,供web3.0用戶買賣交易。 RWA的代幣擁有資產的收益權。幾年前的STO,範圍主要集中在企業的債券融資,現在的RWA範圍則更為廣闊:不局限於傳統資產的一級市場,任何在一二級市場中流通的資產都可以通過代幣化的方式上鍊,讓web3.0的用戶參與投資。因此,RWA的敘事中,包含的資產種類豐富,所涵蓋的收益率範圍也較為寬泛。

RWA逐漸被市場所關注,可能有幾方面的原因:首先,現在加密市場缺乏低風險U本位資產,而傳統金融市場在加息的浪潮下,主要經濟體的無風險利率已經抬升至4%甚至更高的水平,對於加密原生市場的投資者來說具有足夠的吸引力。與這個現象所對應的是,在2020-2021年牛市期間,也有不少傳統資金進入加密市場,通過套利等策略賺取低風險收益。通過RWA引入傳統市場中低風險高收益的產品,可能會受到部分投資者的歡迎;其次,加密市場現在並未處於牛市,即便在加密原生市場中也缺乏足夠多的敘事,RWA是目前看到的少數有堅實收益支撐的賽道,可能會實現業務的爆發式增長;最後,RWA是連接傳統市場和加密市場的橋樑之一,通過RWA也有機會吸引傳統市場的增量用戶,注入新增流動性,這無疑對於區塊鏈行業的發展是一種利好。

但從目前看到的一些RWA項目來看,其業務指標如TVL並未快速增長,市場或許對於RWA的短期期待過高了。對於一個RWA項目而言,需要考慮以下幾個維度的問題:

- 底層資產。這是RWA賽道最核心的問題。選擇合適的底層資產,對於後續的管理等幫助很大。

- 底層資產的標準化。由於不同底層資產的“異質性“不同,標準化底層資產的難度也就不一樣。異質性越強的資產,需要的標準化要求越高,流程越複雜。

- 鏈下合作機構及合作形式。優質的鏈下合作機構不僅僅可以順利履行其義務,還可以讓底層資產的價值得到充分釋放。

- 風險管理。底層資產的維護、資產上鍊、收益分配等環節都涉及風險管理,如果是債權型資產,還涉及到債務人違約後的資產清算、催收等環節的風險管理。

一、底層資產

底層資產是最為核心的要素。

現階段的RWA賽道,底層資產主要分為以下幾類:

- 債券類資產,主要是短期美國國債或債券ETF。典型的代表包括穩定幣的USDT、USDC。部分借貸項目,比如Aave、Maple Finance也加入了這一陣營。國債/國債ETF是目前佔比最大的RWA;

- 黃金,典型的代表是PAX Gold。仍然是在“穩定幣”的大敘事之下,但發展緩慢,市場需求疲軟;

- 地產類RWA,典型代表是RealT、LABS Group等。類似於將房產打包之後做成REITs然後上鍊。這類型項目的地產來源廣泛,項目方團隊往往會選擇自己的城市作為資產的主要來源地;

- 貸款類資產。典型類型如USDT、Polytrade等。資產的種類較為廣泛,包括個人住房抵押貸款、企業貸款、結構化融資工具、汽車抵押貸款等;

- 權益類資產,典型的項目包括Backed Finance、Sologenic等。這類型資產的交易尋求真實存在,但是極大受限於法律等問題。加密原生的“合成資產”的一個重要發展方向就是已上市流通股票,與該領域高度重合;

- 其他,包括農場、藝術品等規模較大(單個資產金額較大)但標準化程度較低的資產類型。

將何種資產作為底層資產,需要考慮5個維度的問題:流動性、標準化程度,本金安全性、可擴張規模以及收益率。從這5個維度,我們可以大致框定上述資產的屬性。

從底層資產來看,債權類資產目前看來是最值得挖掘的類目,基於自身的定位可以尋求差異化路線:錨定法幣穩定幣、加密市場餘額寶等。雖然目前錨定法幣的穩定幣賽道已經寡頭林立,且主要項目都已經與大量項目形成了生態合作,但目前“加密市場餘額寶”等賽道還有待挖掘。

對於地產類資產,雖然REITs的方案已經很成熟,但是如果項目團隊決定自己選擇資產、進行地區和物業多樣化管理,無疑會增加較大的成本:比如在項目維護方面,如果地區分佈太分散,需要參與物業管理的人數會增加,物業維修等方面的採購成本、人員交通成本也需要增加。在筆者看項目的過程中,曾遇到過項目團隊希望將單個物業價值控制在10萬美元以內、分佈在5個國家以上、物業類型不拘泥與住宅和商業物業的情況。雖然可能做到了足夠分散化,但是在信息披露、物業管理等方面難度較大。未來想實現底層資產的快速增長也有難度。

目前筆者不建議過分關注“其他”類型的底層資產,最重要的原因是流動性和標準化。比如農業相關的底層資產,由於非標程度較大,這為確定底層資產的質量增加了很多難度。就單個農田為例,所產出的農作物的品質也會有差異,倉儲、運輸、銷售也是相對專業化的流程,想讓農業資產的收益最終交付給投資者,需要在行業內深耕多年才有可能。經濟作物面臨的產能週期波動、天氣因素影響也是較難預測的。最終變現也存在較大的難度。

如果是項目方自己尋找資產、自行封裝資產,項目本身的成長性也會受到較大影響,這類型項目想快速增長難度更大。

就底層資產而言,當前以債券類資產作為核心方向,以類REITs資產作為收益增厚的途徑, 或許是更為實際和可落地的方向。

二、業務架構

如果說前幾年如何將RWA上鍊還存在較大問題,那麼現在在MakerDAO等頭部項目的探索之下,已經形成了較為清晰的路徑。

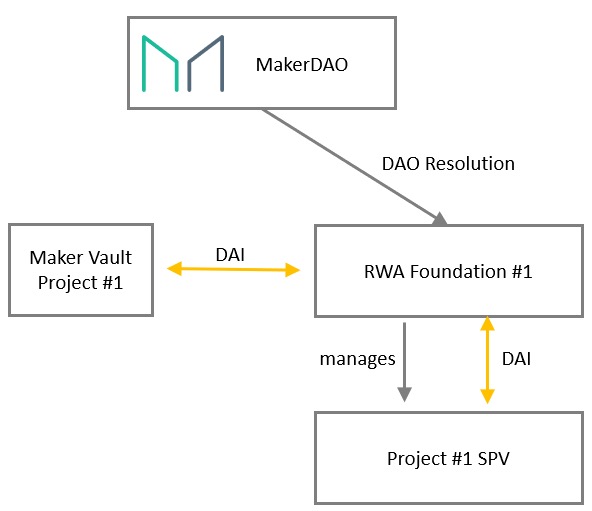

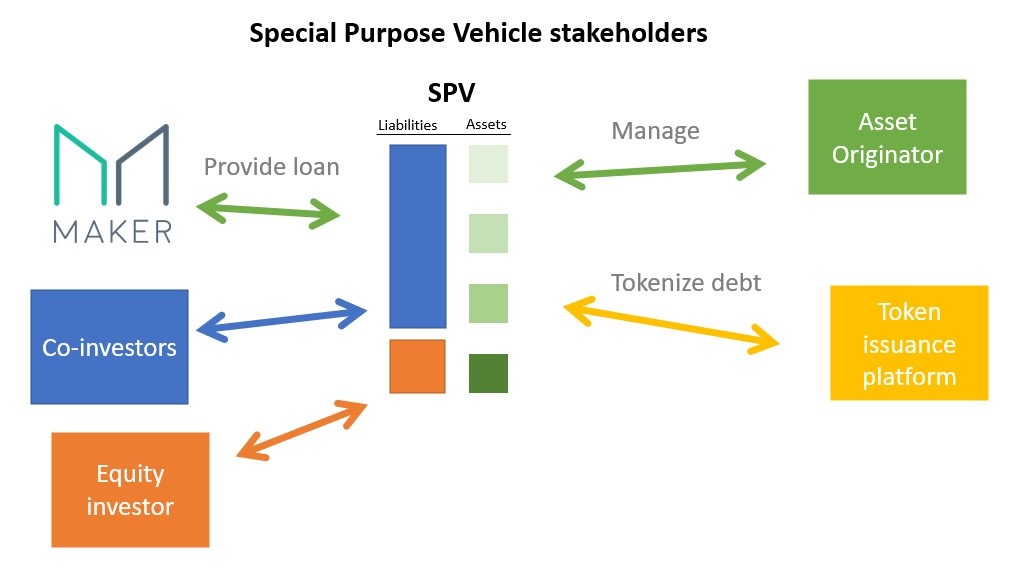

首先,為了實現RWA上鍊的便利性,可成立RWA Foundation架構。 MakerDAO在這一架構之下,可實現通過RWA Foundation管理多個RWA,新的RWA裝入直接由RWA Foundation發起SPV(Special Purpose Vehicle,特殊目的載體)即可。

來源:https://forum.makerdao.com/t/pre-mip-discussion-rwa-foundations/9510

其次,對於單個SPV,可採取類似於ABS(Asset Backed Securitization)項目所屬的資產為支撐的證券化融資方式的管理模式:

來源:https://forum.makerdao.com/t/poll-rwa-working-group-covenant-structure/4836

MakerDAO為了資金的安全,選擇投資優先級資產,其餘投資者可成為劣後份額的投資人。對於其他項目方而言,可根據目標用戶群體的風險偏好來決定持有資產的風險等級。

與傳統的資產證券化步驟不同的是,在MakerDAO的單個SPV中,不存在結算、資金託管的角色,但增加了token化的發行平台。未來在監管空間更加明確之後,結算、資金託管或許仍然是RWA必備的參與方。

三、風險管理

RWA的風險管理主要分為3個維度:

1.底層資產的風險管理。標準化程度越低的資產,需要的風險管理能力越高。相比於林場和農場,國債的標準化程度高,資產的流動性更好,價格發現能力越強。因此,管理國債的難度更低。不過,即便是同一類資產,在不同地區和國家,管理的難度也有所區別。比如,部分發展中國家的電子化水平較低,債權類資產可能仍然以紙質形態存在。這就要求在持有大額債券期間,項目方需要找到一個不能將債券損毀的地點存放。紙質形態存在的資產,還存在較大可能被“狸貓換太子”,這類型事件在很多地區都有大額案件發生。

總之,對於底層資產的風險管理,最基礎的是保證底層資產在項目存續期內真實有效,其次是保證底層資產的價值不會受到人為因素的損失,第三還應該確保底層資產能夠以一個公允的市場價格變現,最後還應該確保收益和本金能安全順利地交割給投資者。這類型風險,與傳統資產的屬性重合度較大,有可以參照的風險管理措施。

2.上鍊的風險管理。因為涉及到數據上鍊,如果鏈下機構沒有得到足夠的管理,可能存在虛報數據的情況。類似的負面案件,在傳統金融領域也時常發生,比如在商業票據、供應量金融、大宗商品等領域,都出現過數額巨大的造假行為。即便是通過傳感器實時監控、固定交割場所等方式,仍然沒有辦法100%規避風險。

對於目前還在萌芽階段的RWA行業而言,筆者相信也會出現類似的情況,況且目前缺乏相應的監管細則,違法成本過低,上鍊的數據造假風險不容小覷。

3.合作方風險管理。這一類風險仍然偏向於傳統,但問題在於目前沒有針對RWA監管的細則出現。比如,在託管環節,使用什麼樣的託管機構才合規?在審計環節,當前會計財務等方面的準則能否準確完整地將RWA的特點反映出來?在項目運營過程中,如果出現了風險事件,什麼樣的風險處置方式、流程更能保護好投資者?這一類問題仍然沒有非常準確的答案。因此,合作方仍然有機會作惡。

四、當前用戶結構與用戶需求

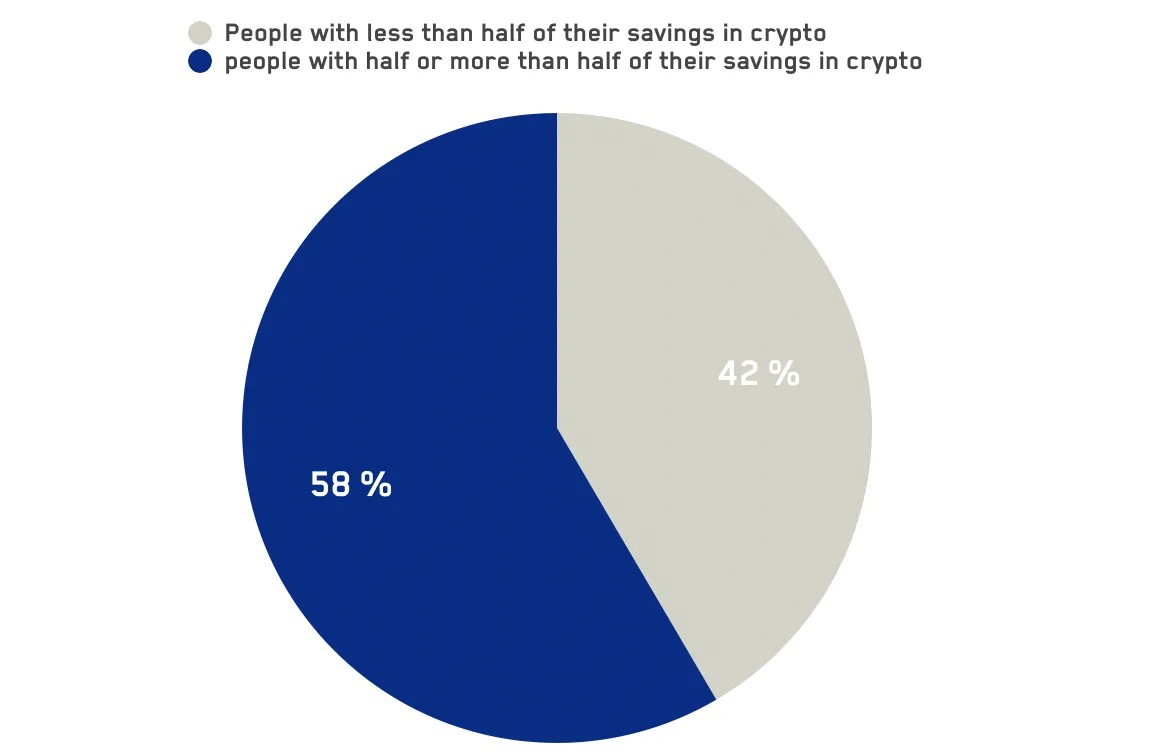

在之前《加密世界的“原生債券市場”展望》提到過,由於加密市場的極強波動性和周期性,相對低風險、風險偏好較為保守的投資者難以在市場中獲得持續穩定的回報。這樣的市場中,大量用戶也表現出極強的風險偏好:

在dex.blue等團隊於2020年發布的調查報告中,被調查的加密市場用戶有一半投入了其全部儲蓄的50%及以上到加密市場中;Pew Research和幣安發布的調查報告中,也分別提到,目前加密市場中的用戶,年輕人佔比較高。在這樣的市場結構下,加密市場投資者的風險偏好會高於傳統市場投資者。

來源:https://medium.com/dexdotblue/defi-usage-survey-the-results-insights-b3481275019b

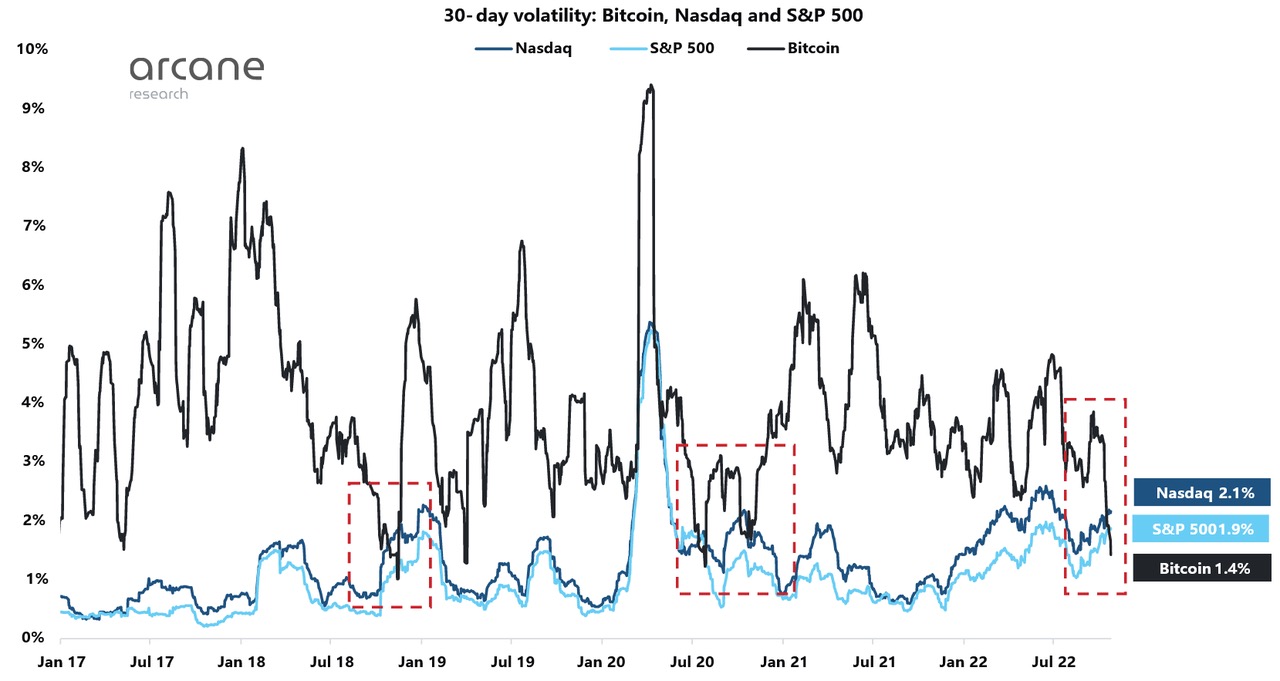

在當前以“套利者、極高風險投資者“主導的市場中,其波動率也呈現出類似的特徵:K33 Reseach的研究顯示,自2017年年初至2022年10月,比特幣的波動率在絕大部分時間段內高於納斯達克和標普500,只有在市場極為寡淡的時候美股的波動率才有機會超過比特幣。

來源:https://k33.com/research/archive/articles/volatility-near-6-year-lows

來源:https://k33.com/research/archive/articles/volatility-near-6-year-lows

加密市場中兩類主要投資者群體對於收益率的需求可能不同:對於套利者而言,“低風險”投資機會更容易獲取,而這類型的交易機會,以比特幣永續合約資金費率為例,從產品出現至今的年化收益率在15%-20%之間,這數值已經遠高於5%這一全球股票市場的長期收益率水平,更高於各類型債券的長期收益率。對於高風險投資者來說,其期待的回報更是遠高於套利投資者。

因此,即便將股票token化,可能也很難滿足目前市場的用戶結構和其期望收益水平。短期來看,大量RWA產品的風險收益比的定位就比較尷尬。

五、監管:或許是潛在的機遇

今年6月初,美國SEC宣布,將包括BNB、BUSD、MATIC等在內的多個代幣定義為證券,引發了市場對於監管的擔憂,相應的標的也出現了較為明顯的下跌。

如果SEC的監管措施被其他G20或更多的國家認可,將更多的代幣列為證券並納入傳統監管框架,未來在鏈上發行代幣或許也會被納入監管範圍內。從目前的監管政策上,我們看到了類似的苗頭:不論是美國、日本、歐盟國家,對於穩定幣的監管措施,紛紛開始向傳統銀行靠攏,或許未來關於代幣的監管,也會在一定程度上借鑒證券的監管措施。

如果這樣的局面出現,一些目前在傳統金融領域的從業者會更加放心將資產上鍊:這樣的好處在於,資產是本地的,但是可以吸納全球的流動性。這樣的思路已經得到了一部分RWA項目創業者的認可:他們雖然受限於地理因素,但是有了區塊鏈,則可以獲得全球的投資者。對於這些從業者而言,監管之下的資產上鍊會帶來兩個好處:1.有了獲得全球流動性的觸角,資金端不會受到地理因素的影響,這可能會融到更便宜的錢;2.因為可能會找到對於收益率要求低於本地的投資者,讓項目的可選擇範圍增加。

與此同時,用戶側的監管措施也在推進當中:KYC。加密原生的項目只需要錢包即可訪問,但是在一級市場中融資的初創項目,已經有一部分項目需要KYC的協助來認定用戶是否是合格投資者。一些引入RWA的項目,如Maple Finance,也把KYC作為獲客過程中不可或缺的一個流程。如果KYC的流程也逐步在更多的新項目中得到執行,那麼更明確的監管與KYC並存的區塊鏈行業,可能會帶來的一個附加的好處:越來越多普通的投資者能夠更放心的進入市場。

這一類用戶的風險偏好更偏愛熟悉的資產,對於新興的加密原生的資產也存在一定的興趣。此時RWA就可以作為這一類更為普通的投資者的重要投資方向。

六、RWA可能的發展路徑

短期看,RWA給加密行業投資者帶來的好處有3塊:

1.法幣本位的低風險投資標的:目前以美國為首的主要經濟體的無風險利率水平已經達到3%以上的水平,明顯高於加密市場中各類型U本位借貸協議中的借貸收益率。在不用循環加槓桿的前提下,為投資者帶來了極低風險的投資機會。目前,Ondo Finance、Maple Finance和MakerDAO等項目投推出了基於美國國債收益率的投資項目,這對於以法幣本位結算的投資者而言極具吸引力。在這個賽道,或許會出現加密市場的“餘額寶”項目。

來源:https://fred.stlouisfed.org/series/FEDFUNDS

來源:https://fred.stlouisfed.org/series/FEDFUNDS

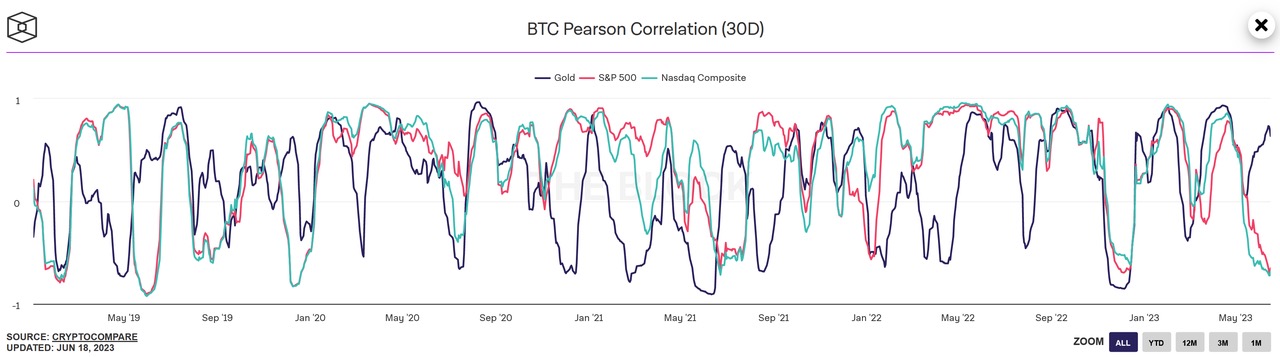

2.資產的風險分散化:以比特幣為例,在不同的市場階段,與黃金、美股的相關性也出現不同程度的波動。

來源:https://www.theblock.co/data/crypto-markets/prices/btc-pearson-correlation-30d

來源:https://www.theblock.co/data/crypto-markets/prices/btc-pearson-correlation-30d

即便在2020年之後宏觀因子驅動的大年,不同資產類別資產仍然存在一定程度的分散化優勢。

來源:https://www.swanglobalinvestments.com/the-correlation-conundrum/

對於配置型投資者而言,將加密原生資產與各類型RWA相混合,可以在更大程度上實現資產風險的分散化。

3.發展中國家投資者對抗本國貨幣幣值波動的一種手段:部分發展中國家,例如阿根廷、土耳其等,常年通脹處於較高水平,通過RWA可以協助這些地區的投資者在一定程度上對沖本國幣值波動問題,實現全球資產配置。

從上述3個維度看,在中短期能被廣泛接受的RWA,更有可能是目前因為加息導致的高收益、低風險的主要經濟體國債類RWA。

長期看,在監管框架落地更為明確、更加大眾的投資者逐步進入加密市場、加密行業的操作更加便捷的情況下,RWA有機會復刻10年前中國互聯網金融爆發時的盛況:

1.基於區塊鏈的RWA資產,為全球的大眾投資者提供了前所未有的“可達性”:RWA作為大眾投資者最為熟悉的資產,或許會成為非Web3原住民投資者主要的鏈上投資標的。對於他們來說,鏈上資產的無國界屬性和無許可的訪問和操作,為他們投資和使用更廣泛的全球資產打開了大門。反過來對於領域內的創業者來說,這也為他們提供了前所未有的用戶廣度、規模和極低的獲客成本。 USDT和USDC作為“鏈上美元”的快速發展和廣泛使用,已經初步驗證了這個趨勢。

2.RWA資產可能會衍生出新的DeFi商業模式:LSD作為一種新的底層資產刺激了LSD-Fi的快速發展。在這其中,除了過往已有的資管、現貨交易、穩定幣等業務範式被大家重新重視,還有針對收益率的波動等過去雖然出現過但沒有得到重視的方向。 RWA如果成為一類重要的底層資產,新且龐大的鏈外收益的引入,這可能會孕育出新的DeFi商業模式,未來,RWA也可以與加密原生的資產、策略組合,形成混合型的資產,讓更多願意探索加密原生資產的用戶通過更熟悉的方式了解。從這個角度看,下一個超高TVL的RWA+DeFi項目,可能是“鏈上餘額寶”。

3.行業與監管的博弈最終會有答案,從業者可尋求到合規獲客的方法:不論是在西方國家還是在東方的香港,監管逐漸落地是大勢所趨。加密行業未來成長到10萬億美元的體量,監管不會對其坐視不管。隨著監管政策的逐步明晰,我們可以看到部分地區可以將以往無法實現的業務落地:在香港已經可以通過合規渠道發行穩定幣,在中東地區也在探索區塊鏈行業與傳統行業相結合的出路。

長遠來看,加密行業蓬勃發展的重要因素之一是充足的流動性,隨著監管落地,法幣抵押型穩定幣為首的RWA勢必會迅速增長。特別是在下一輪全球流動性寬鬆的刺激之下,新進場的玩家們如果能有生態和渠道等方面的強大支持,合規法幣抵押穩定幣或許也能複刻USDT的超高增長的道路。