撰寫:THOR HARTVIGSEN

編譯:深潮TechFlow

第二季度對加密貨幣市場來說確實是一個動蕩的時期。市場在該季度中期左右達到了頂峰,但隨後的一個半月受到了一系列利空消息的影響,其中包括針對大型交易所的訴訟以及對USDT和TUSD脫鉤的擔憂。

在深入探討即將發生的情節之前,讓我們評估一下過去一個季度表現出色的協議。

在DeFi 領域,有幾個板塊繼續增長並吸引著有機需求。其中包括流動性質押、鏈上永續交易等。

永續DEX

今年第二季度,像dYdX、GMX、Gains 等鏈上永續性交易所總共產生了1.17 億美元的手續費。這些產品在熊市期間一直保持高使用率。在鏈上進行加密貨幣、外彙和其他資產交易的能力仍然是DeFi 領域最具有有機需求的領域之一。

下表比較了第一季度和第二季度最大的永續協議上的交易量。

相比於第一季度,總交易量下降了8.2%,考慮到我們在第二季度所經歷的普遍熊市環境,這並不算跌得多。儘管dYdX 在交易量方面仍然明顯領先,但該協議在季度間的市場份額出現了大幅下降。 GMX 和Gains 等其他“OG”永續交易所也是如此。

Level 和Kwenta 等新協議已經有了很大的發展,而這種增長的主要原因無疑是向協議的交易者提供的大量交易回扣(即原生代幣發行)。隨著時間的推移,隨著這些激勵減少,值得關注的是用戶是否會繼續留在該協議上或跳轉到其他交易平台。

Vertex 在四月向公眾開放了他們的Arbitrum 原生交易所,並最近看到了交易量的大幅增加。 Vertex 尚未推出他們的原生代幣,因此這部分交易量可能是由空投投機者產生的。

以太坊流動性質押

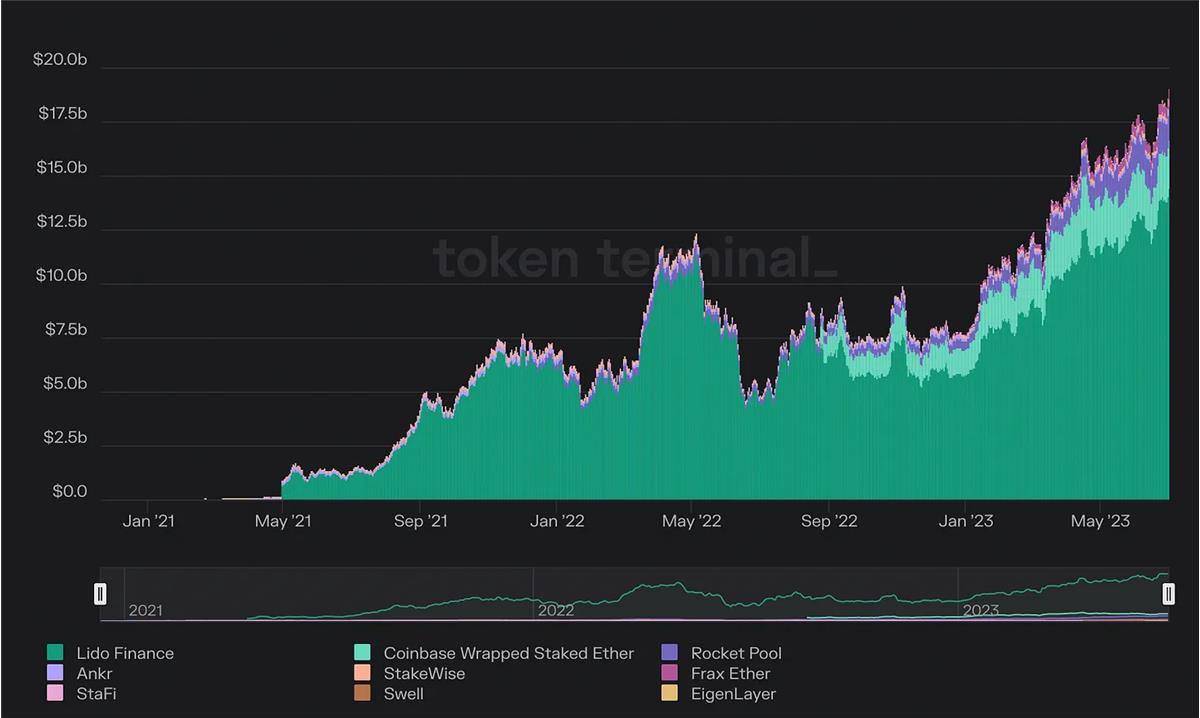

在過去的六個月中,流動性質押從大約70 億美元增加到超過180 億美元。在整體DeFi 總鎖定價值(TVL)保持在約450 億美元的情況下,110 億美元的流入是相當可觀的。

上海硬分叉之後,實現了解除質押,並在這一領域吸引了大量流動性。以下是關於質押資產在第一季度和第二季度的一些數據對比:

從第一季度到第二季度,獲益最多的項目是Lido、Rocket Pool 和Frax Finance。 Lido 不僅流入了160 萬ETH(30 億美元),而且儘管出現了新的競爭對手,該協議也獲得了可觀的市場份額。

Rocket Pool 和Frax 都有獨特的護城河,吸引了新的流動性。

Rocket Pool 推出了他們的8ETH 迷你池,而Frax Ether 由於其雙代幣模型,始終提供著最高的質押收益率。

Swell 在第二季度推出,並且也獲得了顯著的TVL。他們目前正在進行活動,早期存款者可以挖取即將發行的$SWELL 代幣。因此,這些新流動性中的一部分可能來自希望參與空投的用戶。

鏈

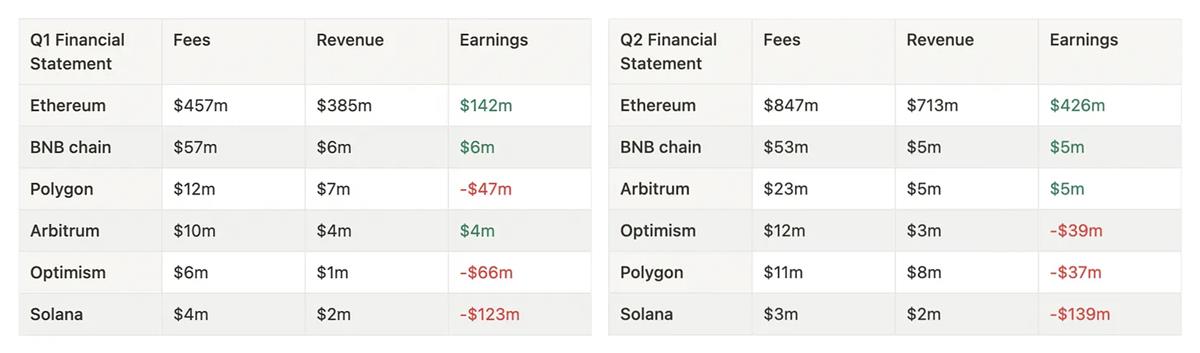

以下是加密貨幣領域市值較大的L1 和L2 區塊鏈的財務報表。數值解釋如下:

- 手續費= 用戶在鏈上支付的交易費用;

- 收入= 驗證節點獲取其份額後剩餘的手續費部分;

- 盈利= 收入減去代幣排放量。

以太坊在盈利方面實現了有史以來最佳季度,較今年第一季度增長了300%以上。

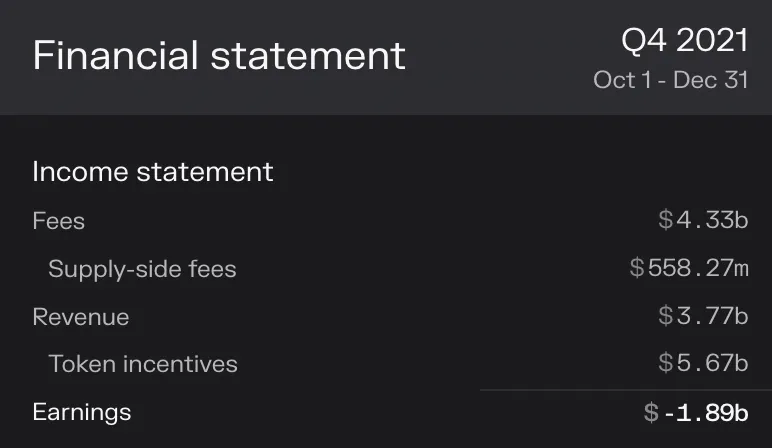

如下所示,在2021 年第四季度,以太坊產生了43 億美元的手續費,但由於在切換到權益證明之前,大量的ETH 被釋放,這導致收益很大程度上為負。

在當今環境中,這些手續費金額將如何轉化為盈利?

如果以太坊全年平均每年達到40 億美元的手續費,並且盈利率與2023 年第二季度類似,那麼年度盈利將約為240 億美元,這使得以太坊的市盈率不超過9.5,考慮到當前價格為1900 美元。

Arbitrum 在此期間產生的費用也大幅增加,並且是少數幾個具有正盈利的鏈之一。目前,L2 的利潤率相當低,因為大部分的手續費都支付給了主網的驗證節點。

隨著Proto-Danksharding 於今年晚些時候推出,預計利潤率將會隨著Rollup 手續費的降低而增加。

Solana、Polygon 和Optimism 等鏈由於大量代幣發行以激勵用戶和支付驗證節點而出現了較大的負盈利。

第三季度需要關注的9 個催化劑和敘事

加密貨幣是一個關注度經濟體。具有產品更新和敘事的協議更容易吸引關注,並在短期到中期內表現優異。以下是一些值得密切關注的頂級敘事。

比特幣ETF

由於機構對比特幣的突然興趣,第二季度對加密貨幣市場非常積極。貝萊德、富達等公司都已申請了比特幣ETF,市場普遍認為其獲批的可能性很高。幾天前,美國證券交易委員會(SEC)稱最近的申請不完整,儘管市場一開始出現拋售,但價格迅速反彈,因為這些申請似乎只需要更多明確規定,以確定計劃使用哪個交易所來提供該產品。許多ETF 已經重新提交,例如將Coinbase 列為所使用的交易所的富達比特幣ETF。

ETF 何時可能獲批?

貝萊德和Ark ETF 的截止日期為8 月12 日,雖然可能會推遲,但專家預測答案很可能在這天公佈。

市場似乎預計在8 月獲得批准,因此拒絕或延遲可能會對價格產生不利影響。 Blackrock ETF 的最後期限是明年2 月23 日。

比特幣ETF 的重要性

在未來幾個月中,這是所有值得密切關注的推動因素中最為重要的一個。比特幣ETF 不僅使大型機構能夠接觸到這種資產,而且還為整個加密貨幣市場開啟了一個看漲的時期。如果沒有適當的比特幣價格波動,其他替代幣無法進行反彈。

DeFi 也無法因為同樣的原因獲得新的流動性注入。如果ETF 在今年晚些時候獲得批准,受益的不僅僅是比特幣。考慮到這一點,以下催化劑可能會導致特定資產在更樂觀的環境中表現出色:

EIP-4844

您可能已經知道EIP-4844 將在第三季度/第四季度將Proto-Danksharding 引入以太坊。通過這種實施,Rollup 將能夠將成批的交易(稱為blobs)發送到以太坊主網,從而使這些二級鏈上的手續費降低多達20 倍。因此,主要受益者不會是以太坊主網,因為在未來直到完整的Danksharding 推出之前,這裡的手續費不會降低,而是像Arbitrum 和Optimism 這樣的Rollup 鏈。 $ARB 和$OP 的交易價格比今年初低得多,如果歷史重演,它們都可能會在這一事件之前出現反彈。

流動性質押與LSDfi

正如前面提到的,以太坊(ETH)的流動質押在第二季度是各種DeFi 領域中增長最快的。以下是值得在第三季度密切關注的一些協議:

frxETH – Frax 將在今年晚些時候推出frxETH V2 和Frax 鏈,其中包括為LSD 創建了原生借貸市場,在鏈上將frxETH 作為原生Gas 代幣來增加質押年化收益率等等。

EigenLayer – Eigenlayer 已經引起了投資者的濃厚興趣,並且隨著他們在今年晚些時候正式推出,很可能會有大量流動性注入。

swETH – Swell 正在進行一項活動,早期鑄造其原生LSD swETH 的用戶可以獲得“pearls”,這些pearls 可以兌換成原生$SWELL 代幣空投。只要這項活動繼續進行,該協議很可能會繼續增長。

ETHx – Stader Labs 將於7 月10 日在主網上推出ETHx。其主要特點是只需4 個$ETH 即可運行一個以太坊節點。

LSD 領域在第二季度取得的巨大增長不太可能在第三季度以同樣的速度持續下去。更高的質押率和較少的鏈上活動導致年化收益率普遍下降。在回報率更低的情況下,質押者正在尋找增加收益的方法,而這就是LSDfi 協議的作用所在。下表是上週新聞簡報中的數據,展示了頂級LSDfi 項目的當前統計數據。

Pendle 在流動性方面取得了巨大增長,其原生代幣$PENDLE 在過去一周中上漲了100%以上,最近的高點是在宣佈在幣安上市之後出現的。 Pendle 團隊喜歡對協議上的新功能保持低調;然而,我認為可以安全地假設在第三季度該協議有很多計劃。他們最近申請了一個OP-grant 來推動Optimism 上的流動性,並暗示將在BNB 鏈上進行啟動。跨鏈擴張似乎已經接近了。

像Lyra 和Raft 這樣以LSD 支持的穩定幣協議也最近看到了顯著增長。很明顯,存在對這種類型產品的需求,但更明顯的是,最近的成功很大程度上歸因於大量代幣激勵/空投挖礦。目前已經有3 個以上的協議計劃在未來幾週/幾個月內推出非常相似的產品,因此對流動性的競爭無疑將增加。

Base(由Coinbase 提供的二層擴容方案)

就在上週,Coinbase 宣布Base 通過了所有的安全審計,並且已經滿足了主網啟動的4/5 標準。 Base 是基於OP-stack 構建的,而Optimism 最近推出的Bedrock 升級使得Optimism 和像Base 這樣的OP 鏈上的交易成本大幅降低。現在只剩下“測試網穩定性”這個條件,所以主網的啟動很可能會發生在第三季度。 Coinbase 擁有超過4000 萬註冊用戶,其中許多可能從未接觸過DeFi。這很可能是今年最重要的“Onboard”事件之一。 Coinbase 可能只會提供對像Uniswap、Aave 等經過大規模測試的主流協議的支持,但擁有龐大的散戶用戶群對整個領域來說是非常好的。

此外,這對$OP 來說可能是一個不錯的敘事,因為Base 將向Optimism 財庫承諾一部分交易費收入。

Frax Chain

Frax Finance 已經發展了各種產品,包括$FRAX 穩定幣、$FPI 價格指數、Fraxswap、FraxEther、FraxFerry(跨鏈橋)等等。 Frax 還宣布他們正在建立一條基於以太坊的二層區塊鏈,旨在將所有這些產品統一到一個DeFi 中心。這是一個混合Rollup,意味著它採用了Optimistic Rollup 架構,並利用零知識證明來實現狀態共識。其目的是為最終用戶提供高度可擴展性、快速確定性和強大的安全性。該鏈計劃於今年第三季度/第四季度推出,但公告中最重要的部分是frxETH 將成為交易費的代幣。這可能會導致frxETH 的供應大幅增加,如果對新的二層解決方案產生需求。不過,更多的frxETH 用於支付Gas 費也會導致較少的frxETH 作為sfrxETH 被質押,進而使得質押收益率上升。然而,換到另一個代幣才能使用該鏈可能對一些用戶來說是一個負擔,在最壞的情況下,可能會減緩採用速度。我有些懷疑,但總體上很興奮地期待著這個結果。

Polygon 2.0

Polygon 最近宣布了“Polygon 2.0”,將團隊過去幾年建立的各種創新融合在一起。它既包括像Arbitrum 和Optimism 這樣的Optimistic Rollup,又結合了類似於Cosmos 的跨鏈安全機制。 Polygon 2.0 由四個層次組成。

- 質押層:驗證者以與PoS 鏈相似的方式質押MATIC 代幣。

- 交互層:共享跨鏈橋,允許鏈之間以可互操作的方式在以太坊上鑄造和銷毀資產。

- 執行層:Polygon 2.0 將運行兩套不同的執行層。

- 超級網:應用特定的區塊鏈,類似於Avalanche 的子網或Cosmos 上的應用鏈。

- 公共鏈:zkEVM 將使用以太坊進行數據可用性,並且是最安全但也是最昂貴的Rollup 解決方案。基於PoS 的zkEVM 使用Polygon 進行數據可用性(由MATIC 提供安全性),然後僅僅在以太坊上發布證明以實現更高的可擴展性。

$MATIC 最近一直在下跌,這是因為Celsius 將其資產賣出以購買BTC 和ETH 而導致的強制性拋售。因此,一旦Polygon 2.0 在今年下半年推出,價格可能會反彈。

dYdX V4

V4 的目標是通過在Cosmos 生態系統中的自定義應用鏈上啟動交易所,使dYdX 去中心化。之前以中心化的鏈下方式運營的訂單簿現在將由應用鏈上的驗證者通過內存中的訂單簿進行管理。每個區塊的驗證者將提交交易,確保所有交易通過,並且它們具有相同版本的訂單簿/鏈。當前測試已經達到每秒500 多次的交易量。由於高通脹率和低代幣實用性,$DYDX 過去曾受到批評。通過V4,該代幣很可能獲得更重要的用途,並有可能包括收入分享的方面。該協議在之前的文章中提到了這一點。

“從dYdX V4 開始,dYdX Trading Inc。將不再操作協議的任何部分。因此,它將不再根據協議的交易費收入獲得收入。對於所有其他中心化各方來說也是如此,除非社區另有決定。”

$DYDX 的解鎖計劃如下:

- 2023 年12 月1 日解鎖30%;

- 2024 年1 月1 日至2024 年6 月1 日,每月第一天等額分期付款40%;

- 2024 年7 月1 日至2025 年6 月1 日,每月第一天等額分期付款20%;

- 2025 年7 月1 日至2026 年6 月1 日,每月第一天等額分期付款10%。

公共測試網將啟動,這表明主網啟動已經臨近。如果有關$DYDX 費用分享機制的公告,這可能會成為該代幣的強有力的敘事。然而,重要的是記住從今年12 月開始的大量解鎖計劃。

GMX V2

隨著公共測試網幾週前上線,GMX V2 似乎比以往任何時候都更接近。這次升級帶來了許多新功能,其中之一是採用Chainlink 自定義低延遲價格預言機以實現更好的交易執行。另一個重大變化是每個交易對的獨立流動性和創建合成交易對的可能性。

每個交易對都將擁有自己的流動性池,例如ETH/USDC 將以ETH 作為多頭質押品,USDC 作為空頭質押品。合成交易對也可以是SOL/USDC,其流動性池由ETH 作為多頭質押品,USDC 作為空頭質押品。這種模式旨在簡化部署新的流動性池,並且獨立流動性的主要好處是降低了提供流動性的風險。

Synthetix V3

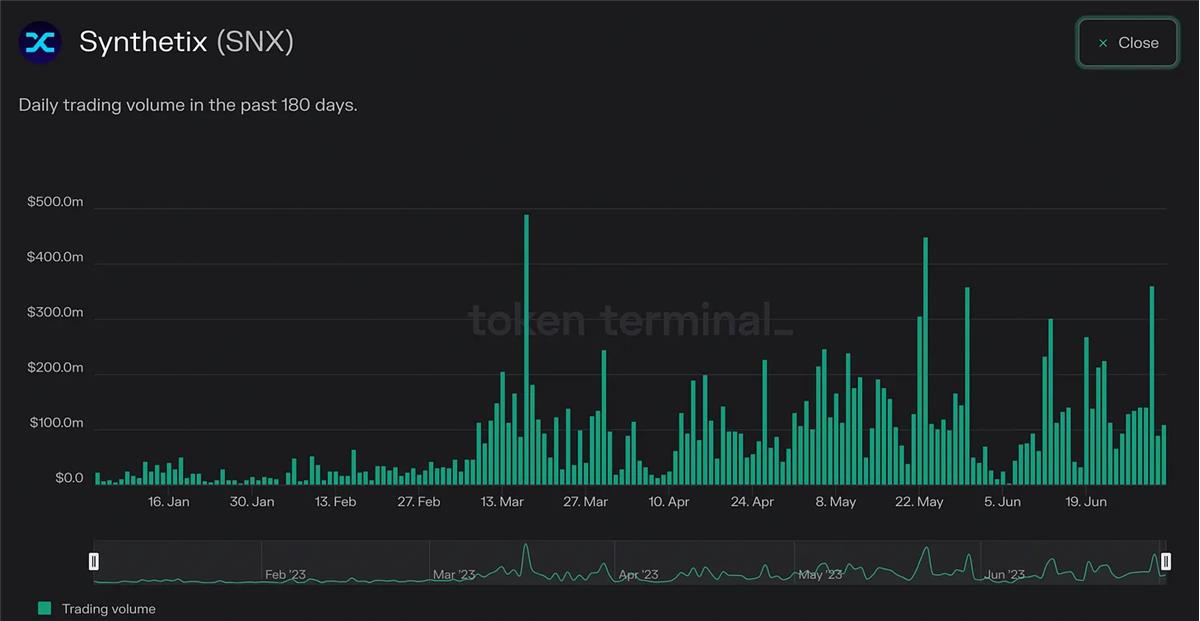

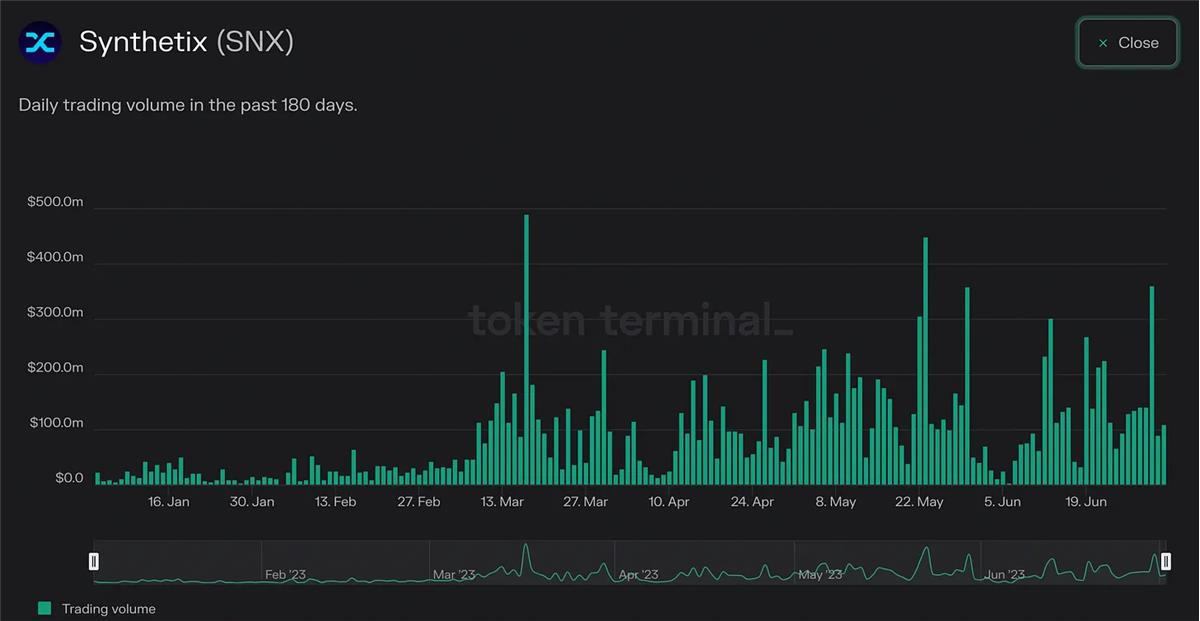

Synthetix 是一個DeFi 流動性中心,為Optimism 上的各種衍生協議(如Kwenta、Lyra、Thales、Polynomial 等)提供支持。今年的交易量顯著增加,其中大部分交易量來自Kwenta 的交易者。

Synthetix V3 是過去兩年進行的升級,旨在使該協議成為所有DeFi 的流動性層。目前,所有合成資產均由原生治理代幣$SNX 進行質押。 V3 將引入多種升級,包括多質押質押、風險隔離的免許可池、跨鏈流動性等等。 V3 在技術上已經在主網上,但Perps V3、Pools V3、Teleporters 和Cross-chain Synthesis 等核心創新都在開發中。

其他

該領域其他一些可能值得關注的協議:

- Vertex 協議最近推出,交易量強勁增長;

- Level 最近在Arbitrum 上推出,現在約50% 的交易量來自該鏈;

- Pear 協議即將推出,並將利用現有基礎設施作為其交易平台的流動性。