MAV IEO 又多了一批虧友,近來衝幣安 Launchpad/Launchpool 開盤結果套麻了的事也多了起來,雖然最近拉了一波,但不少人還沒成功回本。

本文帶你了解各類項目基本估值邏輯,避免無腦衝接在最高點,也回顧並對比 Launchpool 和Launchpad 的歷史表現,銳評這兩個板塊的異同和投機姿勢。

A. 估值邏輯

如果不是“無意義的治理代幣”或者 memecoin,理論上是可以通過給代幣持有者的權益來比較大範圍統一比較的,但畢竟加密貨幣是個注意力遊戲,所謂基本面在敘事面前太過渺小,所以估值一般還是在同類項目裡面進行對標為主。

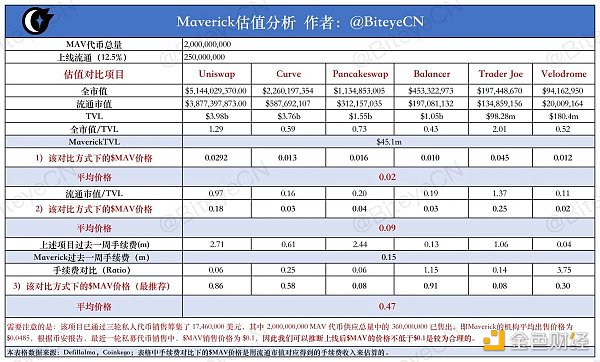

比如MAV 屬於 DeFi 類中的 DEX 賽道,DeFi 的通用指標是較為常用的評估規模的 TVL ,以及不太常用的評估賺錢能力的總費用收入和協議收入,具體到 DEX 方面有多了一個評估業務規模的交易量 Vol 指標。而對於代幣本身而言,又有當前市值 mcap 和全流通市值 FDV 兩個指標,分別對應短期和長期流動性。

參見@BiteyeCN 所做估值對標圖,就使用了 TVL 或者費用收入作為業務評估指標,在 mcap/FDV 下分別給出了估值意見。當然,數據背後往往有一些貓膩,比如 MAV 使用過於一周手續費來評估的問題在於,MAV 明牌空投+上幣安,所以自然不乏擼毛黨來刷交易量,這塊自然不免虛高( 3/n)。

使用更細的邏輯和常識來判斷也是個好方法,MAV $ 0.5+ 的價格會導致其 FDV 接近 Pancake, MAV 跟幣安關係再近也近不過 Cake, 所以期望幣安加持下價格能夠超過$ 0.5 不太現實。此前同樣通過幣安 launchpool 首發的 DEX Hashflow 當前 FDV 在 400 M 左右,對應 MAV 價格低於$ 0.2 。

所以要是真有人以“相信幣安的眼光”來衝的話,$ 0.5 顯然已經遠超首發 launchpool 所能支撐的範圍了。目前市場價0.45 左右已經是一個相對較高的位置了。

DeFi 類項目由於偏應用,又有一定的實際賺錢能力,所以評估起來還比較方便。而公鏈項目重要的用戶活躍數據基本都是羊毛黨刷的,參考價值較低,只剩一個 TVL 數據勉強能看。所以相比於數據公鏈似乎更看重背景,這也是 VC 在這個領域大行其道的原因之一,反正背景好的貌似無腦給 10 B。

參見我們當年口胡ARB 的估值,根據 TVL 以及生態給出了 2 倍 OP FDV 的估值,然而 ARB 發幣後價格差異甚大慘遭打臉,反倒是過了這麼一段時間隨著 op 價格持續下跌,ARB 成功實現了 2 倍 OP FDV。

B. FDV 並不是只是一個數字

FDV = 代幣總流通量 x 幣價

在評估項目時,往往多喜歡使用市值 mcap 而非 FDV 來對比。然而這些多半是因為熱度較高的新發行項目流通量較低,使用 mcap 來對比佔便宜。但是 FDV 絕非只是一個數字而已。

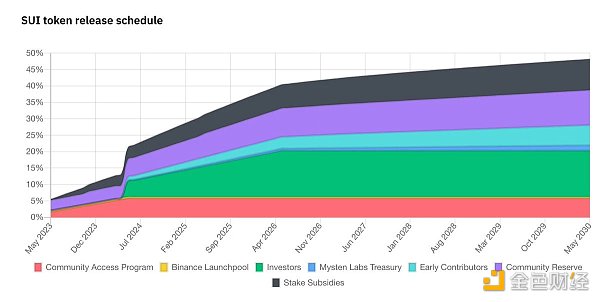

以 OKX/Bybit/Bitget 三家聯合 IEO,並臨門一腳給幣安 Launchpool 免費塞了 40 M 代幣以避免重蹈 Blur 覆轍的 SUI 為例,價格自開盤來一路走低。

最近被爆出項目方在偷摸提前解鎖賣幣,還聲稱自己是靈活 tokenomics,這就是mcap 逐步向FDV 靠攏的痛苦過程,增量會變成拋壓。

不過即使 SUI 老實按代幣解鎖計劃來執行的話,其增幅也是非常快的。對標和短期炒作讓 SUI 在開盤即有了 10 B+ 的 FDV,此時 mcap

C. Launchpool & Launchpad 異同與投機

此番不少人稱 MAV 為 XX 期 Launchpad 項目,但其實它是 Launchpool 項目。 Launchpool 和 Launchpad 項目有啥區別? Launchpool 是免費送的,Launchpad 需要 BNB 持有者掏錢買,這本來就隱含著幣安對其的態度。

尤其對於通過幣安首發的項目而言,可以說Launchpad 項目的隱含支持是要比 Launchpool 強一個檔次的。此前如推文,我們已經探討過Launchpad 的總體回報數據。

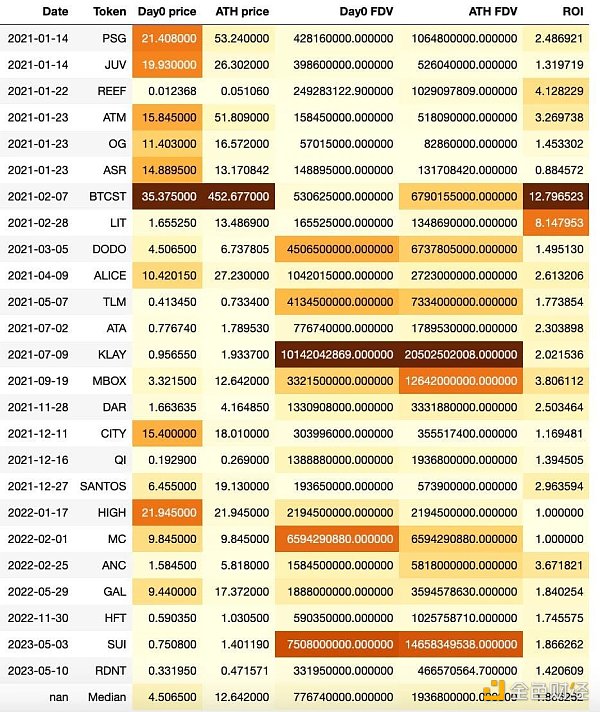

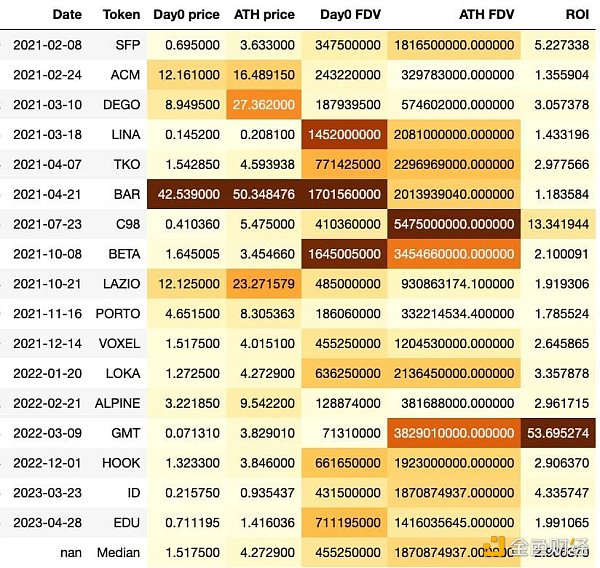

我們今次以沖開盤用戶的視角再來分析以下,分析開盤價格(首日均價),歷史最高價格(收盤價)和對應的 FDV ,以及開盤買入 ATH 賣出的回報率 ROI。上圖為Launchpool 數據,下圖為 Launchpad 數據,重點看最後一行中位數(15/n)。

從歷史數據上來看此前的 Lauchpool 項目的表現遠遜於 Launchpad 項目。假設以首日均價買入,然後在 ATH 賣出,對於 Launchpad 而言回報率中位數是 2.9 倍, 而 Launchpool 僅為 1.9 倍。

並且 Launchpool 還有兩個項目開盤即巔峰,買了就一直套到現在,而 Launchpad 還沒有出現這種情況(當然開盤首日均價這個數據方便橫向對比但也不能反應全貌,EDU 目前開盤日買入大概率還處於套牢狀態)。

至於原因,我們可以觀察到在 FDV ATH 方面 Launchpad 和 Launchpool 的實際上是接近的均為 1.9 B 左右, 但是 Launchpool 的首日 FDV 中位數 780 M 要高過 Launchpad 的 460 M 不少。

這主要還是由於Launchpool 的流動性問題,Launchpad 一般會給 5% 左右的份額,而 Launchpool 作為免費送幣一般給的更少,一般為 2% 以下。雖然 Launchpool 開盤價格虛高,但是由於 BNB 持有者多數開盤直接賣出,開盤價格越高對 BNB 持有者越有利,所以幣安自然也沒有太大動力去區分開來這一點。

對於投資者而言,Launchpool 的長期博弈價值顯然是低於 Launchpad 的,所以對於 Launchpool 的項目更要做好估值分析和更保守的準備,無腦衝並長期持有很容易就套牢了。

如果懶得估值的話,參考 Launchpad 460 M 的中位數首日 FDV ,Launchpool 應用類項目開盤 FDV 一旦超過這個數值,那麼後續高回報的概率其實就不是很大了。

總結

使用同類項目估值對標是最常見的估值方法,Launchpool 的項目表現不如 Launchpad,幣價由於流動性問題開盤往往虛高,需要更謹慎。 Launchpool 有少量開盤即巔峰一直套到現在的,Launchpad 則基本沒有一直完全套死的。