作者:jk

本文將對Gemini 在紐約法院對DCG 及其首席執行官Barry Silbert 個人提起訴訟的起訴書內容做總結,了解DCG 的5 條罪狀和Gemini 的6 大訴求。

Gemini創始人的推特消息

6月7日,Gemini的創始人之一Cameron Winklevoss Cameron Winklevoss 查看更多在推特上透露,在警告無效之後,Gemini在紐約法院對數字貨幣集團(DCG)及其首席執行官Barry Silbert個人提起了訴訟。 Gemini指控Barry Silbert指控他參與了對債權人的欺詐活動。根據Cameron的說法,Barry不僅在策劃欺詐行為中起著核心作用,還親自參與了其實施。

Cameron在這條推特里簡單陳述了DCG的12條核心“罪狀”(實則是五條指控的延伸),並說“起訴書講述了完整的故事。”那麼,這份33頁的起訴書裡到底有什麼內容呢?

起訴書內容

起訴書開篇點明,“被告DCG和Silbert參與了一項欺詐計劃,誘使各種存款人繼續向DCG的子公司Genesis Genesis Genesis 是加密領域唯一的大宗經紀全面服務商,也是DCG(Digital Currency Group)的招牌,其作用是使大型機構接觸和管理風險。其因FTX事件導致資產流動性不足,在2023年1月向法院提交破產保護。 查看更多Global Capital, LLC(以下簡稱”Genesis”)“借出大量加密貨幣和美元,其中包括由Gemini充當託管人和代理人的Gemini用戶。本訴訟旨在追償被告對Gemini造成的損害和損失,這些損害和損失是由於DCG和Silbert對Gemini作出虛假、誤導和不完整的陳述和遺漏,以及被告在鼓勵和促成Genesis對Gemini的欺詐行為中發揮的作用。

這篇起訴書的風格與之前SEC和Coinbase Coinbase Coinbase(NASDAQ:COIN),是一家美國加密貨幣交易所。該公司成立於2012年。截至2021年3月,Coinbase是美國交易量最大的加密貨幣交易所。 2021年4月13日,Coinbase在那斯達克交易所上市,成為美國首家上市的加密貨幣公司。查看更多等法律文件的風格完全不同。與SEC和Coinbase等相關法律文件的風格非常保守,即便指控很犀利,用詞和法律術語卻非常專業。然而,在這篇Gemini的起訴書中,出現了非常多的大白話,有時甚至是直接在宣洩情緒:“(Genesis所說)全都是謊言。”“被告或Genesis是否披露了Genesis對一個正在快速崩潰的套利交易承擔的巨大風險?沒有。他們是否立即採取措施解除這種風險,增加追加抵押品要求,並解決逐漸升級的債務責任?沒有。““下面還有更多謊言。”

非常情緒化的用詞

緊接著,就是Gemini陳述的各條罪狀:

1.Genesis並未徹底審查貸款方,並替貸款方隱瞞損失

起訴書宣稱,DCG和Genesis用宣稱的“強大風險管理實踐和對再貸款對象的徹底審查過程“誘使Gemini的Earn用戶大量借款給DCG,但實際上把管理的這些資金借給了高風險套利交易的對手方,並從中收取高額管理費。 2021年時,這些資金無法償還,但Genesis並未披露這些損失,甚至沒有立即採取措施去阻止這些損失。他們允許借款方保持了一整年的債務,並繼續從Gemini這裡借款並收取巨額管理費。此時,這個遊戲已經變成龐氏騙局。

當三箭資本崩潰時,這個遊戲玩不下去了。起訴書中寫道,“從那時開始,一系列連鎖事件導致了目前的局面。Genesis違背了其關於風險管理和仔細審核交易對手的陳述…根據Genesis的陳述,三箭資本的貸款所持有的抵押品總體價值相當於其對3AC的敞口的80%;當時的CEO Michael Moro非常明確表示這些損失不會影響Genesis的經營業務:”我們的潛在損失是有限的,並且可以通過我們自己的資產負債表進行抵消。我們已經擺脫了風險並繼續前進。 “

然而事實上,這些抵押品的價值不到未償債務的50%。隨著從3AC的清算程序中不斷出現細節,Genesis的損失規模變得清晰起來。在3AC崩潰時,3AC欠Genesis驚人的23.6億美元(通過3AC對Genesis在新加坡的關聯公司的債務)。儘管Moro曾斷言3AC的貸款擁有超過80%的抵押要求,但Genesis在清算3AC頭寸時僅能實現11.6億美元。換句話說,到2022年7月中旬,Genesis持有的抵押品價值最終不足未償貸款金額的50%,在3AC開始清算時遭受了約12億美元的損失。 Genesis幾乎沒有希望從3AC的清算中恢復任何實質性的價值,因為3AC的創始人已經消失不見,留下了清算人在尋找資產以分配給債權人。這個金額使得Genesis的財務狀況虧空了數億美元。

2.Genesis聲稱母公司DCG介入並承擔損失,實則只是一張空頭支票

為了安撫Gemini並保持Gemini Earn向Genesis的貸款繼續,Genesis一方虛假陳述DCG已經在母公司層面吸收了3AC貸款的損失,並因此聲稱Genesis的運營“照常進行”。

之前的CEO Michael Moro在Twitter Twitter Twitter是源於美國的社群網路服務平台。 2022年10月27日,馬斯克完成了對推特的收購案並將其併入了新成立的“X”公司。據馬斯克此前的推特信息,他將會創建一個包含一切的應用程序,並提到購買Twitter可以加速實現這一願望。查看更多上寫,“DCG已經承擔了Genesis與該交易對手相關的某些責任,以確保我們有資本為長期經營和擴大業務提供支持。”Genesis當時的董事總經理兼交易和借貸部門聯席負責人的Matt Ballensweig,在2022年7月18日向另一個Genesis的存款人保證說:“目前為止,所有對3AC的損失已經由我們的母公司DCG吸收,Genesis的資產負債表仍然健全,我們繼續正常運營。”他補充說:“DCG直接承擔了剩餘的損失。”

那麼DCG實際是怎麼承擔Genesis的損失的呢?答案是,DCG僅僅只是寫了一張借條。

Gemini稱,“在幕後,DCG和Genesis達成了一項虛假交易:具體來說,在2022年6月30日,被告Silbert代表被告DCG簽署了一份無擔保的期票,向Genesis支付11億美元。這使得Genesis可以將DCG期票作為其資產放在資產負債表上,據稱“抵消”其因3AC崩潰而造成的12億美元損失。然而,實際上,期票的公允市場價值只是其11億美元面值的一小部分。該票據將在10年後到期,即2032年6月30日,並且以僅為1%的利率計息,遠遠低於DCG可能需要支付的無擔保借款的市場利率。”

起訴書中寫到,Genesis告訴其存款人3AC的損失已被DCG“承擔”或“吸收”,也就是說,Genesis已經因為其12億美元的全部損失而得到了補償。但是,期票並沒有做到這一點。期票也沒有改善Genesis的即時流動性狀況。從實際角度來看,期票只是一種紙上義務,一種會計手段,旨在使Genesis看起來具有正股權並且實際上能夠履行對其存款人的義務,而無需要求DCG提供實際使Genesis彌補損失所需的財務支持。 (即並非用真金白銀償還Genesis的損失。)

這甚至導致Genesis發布了一系列財務報表,這些報表在DCG的知情和積極參與下編制,顯示DCG已向Genesis注入了11億美元的短期應收款,以使Genesis能夠履行其對存款人的義務。 (下文另一條指控會詳寫。)

包括當時的首席運營官Mark Murphy在內的DCG人員參與了這些錯誤陳述的傳播,債權人被告知這些陳述是在“DCG和Genesis的財務和會計團隊的協助下準備的”。然而,隨後變得清楚的是,DCG實際上並沒有用自己的資金覆蓋這些損失,而Genesis仍然處於嚴重資不抵債的狀態。

3.DCG和Genesis共謀偽造財務報告,以向Gemini和債權人隱藏真相

根據起訴書內容,作為空頭借條的延伸,DCG和Genesis還發布了一系列虛假的財務報告,並附有關於Genesis據稱獲得DCG支持的虛假和誤導性聲明。這些報告和錯誤陳述“旨在向Genesis的存款人隱藏真相。”

為了說明這一點,Gemini發布了一份郵件內的財務報表:

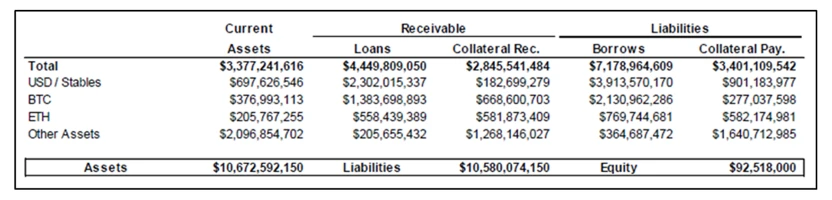

起訴書中說,Genesis把這張借條上的資產列為了“流動資產”中的“其他資產”。就美國實行的一般會計準則而言,”流動資產”是指合理預計在一年內能夠變現為現金的現金和其他資源。因此,該術語特別排除了由關聯公司欠款,但在一年內無法在正常業務過程中收回的金額。在這項資產裡,

通過將期票以其全額價值計入“流動資產”類別中,Genesis聲稱其資產負債表上有11億美元價值的,且可以在一年內收回的現金。且不提期票的價值只是其名義價值的一小部分,期票本身是在10年後到期(並償還給DCG)。該票據顯然不是流動資產,但Genesis虛假地將其列為流動資產,以誘使Gemini繼續進行Gemini Earn計劃。

就這張財務報表而言,這張期票的價值是其流動資產的三分之一。

Gemini一方還包括了其他證據,寫明Genesis在應收款項上和貸款期限數據上都對這張期票做了“美化”處理,從而欺騙Gemini繼續給Genesis開放Earn計劃。

4.被告Barry Silbert(Genesis母公司DCG Group的CEO)親自下場矇騙Gemini

這也是Cameron之前在推特上數次提到的一點,甚至已經發過公開信。在起訴書中寫道,被告Silbert親自付出了很大努力來讓債權人蒙在鼓裡,繼續傳播DCG已經”吸收”了3AC的損失的謊言。例如,在10月中旬得知Gemini已經給予30天通知終止Gemini Earn的貸款計劃後,Silbert親自聯繫了Gemini的創始人Cameron Winklevoss和Silbert於2022年10月22日在紐約市的一家餐廳進行了午餐會議。在那次午餐會議上,Silbert說了很多,旨在讓Gemini不停止Earn計劃,儘管當時Silbert已經意識到Genesis資不抵債。

實際上,Silbert做的事情遠遠超出了這種欺詐性的故意遺漏。他向Gemini表示儘管Genesis的貸款組合”複雜”,但可以在合理的時間內成功解除危機。換句話說,Silbert告訴Gemini,Genesis只面臨貸款組合時間上的短期不匹配,掩蓋了Genesis資產負債表上的巨大漏洞和無法履行對Gemini和其他人的義務的現實,因為DCG實際上並未承擔3AC的損失。基於對Silbert虛假陳述的依賴,Gemini決定延遲終止Gemini Earn計劃,並沒有探討更快速終止或其他救濟措施的可能性,如果Silbert陳述了真相,Gemini本來會採取這些措施。

5.DCG和Genesis的其他高管同樣參與了欺詐行為,並一再向Gemini和其他債權人隱瞞真相

整個期票計劃表明Barry、DCG和Genesis都參與了這起欺詐行為。它的設計和執行需要Barry、DCG和Genesis的全面參與和合作,只有在向債權人隱藏它的情況下才能”奏效”。

Gemini一方提供了更多證據。在2022年7月19日,當時的COO Mark Murphy重申了此前在同一份Genesis發送給Gemini的“Three Arrows事後分析”文件中與存款人分享的虛假故事。 Murphy表示DCG介入並吸收了Genesis在其3AC交易中的損失,並表示這些損失已在DCG的資產負債表中抵銷。他進一步表示,在DCG的支持下,Genesis在未來的業務中有充足的資本進行正常經營。他向存款人保證Genesis是DCG帝國中最重要的組成部分之一,DCG對Genesis未來業務有著重大計劃,並承諾為Genesis提供持續支持,使公司能夠繼續發展。

Genesis的董事總經理兼交易和借貸部門聯席負責人的Matt Ballensweig提供了關於Genesis對關聯實體的大約18億美元借貸的詳細信息,這些信息在Genesis之前的報告中已經披露過。 Ballensweig當時聲稱Genesis對DCG的未償借款約為9.22億美元,這個金額故意忽略了試圖向Genesis的存款人隱藏的11億美元期票。同時,Ballensweig虛假陳述DCG“於2022年6月30日承擔了11億美元的貸款”,這個虛假陳述旨在讓存款人相信Genesis已經因3AC貸款而遭受的損失而得到了彌補。這完全是虛構的,但Murphy沒有努力糾正Ballensweig的虛假陳述。同樣,DCG的特別項目負責人兼財務負責人Ronald DiPrete也被抄送了該郵件,但他也沒有糾正Ballensweig的虛假陳述。

同時,DCG和Genesis的多位高管屢次在相關郵件中被抄送,但“沒有採取任何行動來糾正這個錯誤。”

Gemini的訴求

Gemini在起訴書最後提出了六大訴求:

A. 實際損害賠償,根據本訴訟中所述的救濟請求確定金額;

B. 懲罰性賠償,根據本訴訟中所述的救濟請求,在庭審中確定金額;

C. 宣告裁決,確認被告對於基於本訴訟中所述的救濟請求可能導致的任何未來損害賠償承擔責任;

DD D-ETF 於2022 年5 月10 日在未知融資輪中籌集了50,000,000 美元。參與方:Gem Capital 查看更多. 合理的律師費用;

E. 本訴訟的費用;

F. 其他被認為公正和適當的救濟。

本案的結果將對加密貨幣行業產生重要影響,後續將持續報導。