本期 Clips 關注近期熱度頗高的 RWA 龍頭和 DeFi 藍籌項目 MakerDao。筆者嘗試分析 MKR 上漲的內外動因,並從 Maker 的業務出發評估其優勢、挑戰和存在的長期隱患。

以下文章內容為筆者截至發表時的階段性看法,可能存在事實、觀點的錯誤和偏見,僅作為討論之用,也期待來自其他投研同業的指正。

1. MKR 價格回春:眾多因素共振的結果

近期老一輩 DeFi 的二級市場價格回溫明顯,其中 Compound 和 MakerDao 漲幅最為明顯。其中 Compound 的大漲雖有創始人 Robert Leshner 二次在 RWA 賽道創業的背景,但這一事件對 Compound 的基本面影響有限,Comp 的上漲更多屬於“幹拔”,分析的價值並不大。

MKR 的上漲則有著綜合的內外部因素共同驅動,有基本面業務反轉的邏輯,也有 Endgame 計劃的長期願景逐漸發酵的功勞。

具體來說,MKR 近期上漲的助推力包括:

1. 協議的月度開支下降,月支出從此前動輒 5、 6 百萬美金,而 6 月回落到 2 百萬左右。

Maker 的代幣轉賬支付統計,圖片來源:https://makerburn.com/#/expenses/accounting

2. 將抵押物從無息穩定幣轉為國債或穩定幣理財,明顯提高了財務收入預期,體現為 PE 的下降。根據 makerburn 的統計,MakerDao 單從 RWA 獲取的預測年化收入就高達近 7100 萬美金。

Maker 的 RWA 資產清單,圖片來源:https://makerburn.com/#/rundown

3. 創始人 Rune 在二級市場拋售 LDO 等其他代幣並持續回購 MKR 多月,給足了市場信心。

4. 通過治理將項目盈餘池(System surplus)資金回購的閾值從 2.5 億美金降到 5000 萬美金,目前盈餘池的可用資金為 7025 萬美金,擁有 2000 萬左右的回購資金。不過根據 Maker 現在的回購機制已經從回購銷毀更改為“回購做市”,因此實際回購 MKR 的金額為 2000/2 ,剩餘的 1000 萬 Dai 將用於和 MKR 在 Uniswap v 2 上提供流動性,以 LP 形式作為國庫資產存在。

Maker 的系統盈餘數據,圖片來源:https://makerburn.com/#/system-surplus

此外,自去年 Maker 的創始人 Rune Christensen 提出 Endgame 的 Maker 改造計劃以來,其敘事上的宏大願景,也讓不少投資者在 MKR 的業績和幣價回暖後開始相信和買單。

MakerDao 的 Endgame 的最終目的在於通過優化治理結構,資助子項目,實現其“世界公平穩定幣”的願景。

此外,近期 RWA 的敘事似乎頗受市場歡迎,雖然真正圍繞該業務已經上線代幣的項目不多,但是討論的熱度明顯走高,獲得了眾多投資機構的看好。

總結來說,MKR 的這一波上漲是內外因素綜合驅動的結果,其中內因為主,至於 RWA 敘事層面的推動,筆者更傾向於是 MakerDao 對於 RWA 業務的實踐和階段性不錯的結果推動了加密市場 RWA 敘事的發展,而不是反過來,這裡的因果被倒置了。

2. MakerDao 業務的本質

那麼,我們應該如何看待以上因素對 MakerDao 的長期影響?這些向好因素是否能夠推動 Maker 再上一個台階,實現其創造一個“世界公平穩定幣”的宏大願景?

筆者覺得很難,這要從 MakerDao 的業務本質說起。

MakerDao 的核心業務從未改變,與 USDT、USDC、BUSD 等項目本質上是一致的,即通過推廣自己的穩定幣,從穩定幣的發行和運營中獲取“鑄幣稅收入”。

所謂鑄幣稅,可以寬泛地理解為貨幣發行方通過發幣獲取的收入。不同的穩定幣項目獲取鑄幣稅收入的方式各不相同,比如另一個去中心化穩定幣項目 Liquity,用戶在鑄造它的穩定幣 Lusd 時會被收取 0.5% 的費用。對於 Tether 的用戶來說,存取美元時需要繳納 0.1% 或 1000 $的費用。

此外,Tether 還會積極地配置用戶存放在它那裡的美金,用於購買流動性較好的國債、逆回購或貨幣基金,在資產端賺取財務收入。

Dai 的此前的主要收入來源之一是用戶通過抵押物獲得 Dai,期間需要支付的借貸利息(穩定費),後來採用了與 Tether 類似的方式,將其 PSM 模塊的 USDC 等穩定幣抵押物,換成了收益型資產,如國債,或是存放在 Coinbase 的 USDC 活期理財。

然而,穩定幣業務的核心在於穩定幣需求端的拓展,穩定幣只有保持較高的發行規模,才能獲得足夠的抵押資產,利用可調配的資產獲取財務收入。

此外,Dai 與 USDT 和 USDC 的主要差別在於其去中心化的定位,“Dai 相對於 USDT 和 USDC 有更強的抗審查性和更小的監管暴露”是 Dai 最重要的差異化價值,而將 Dai 的抵押物大量替換為能被中心化力量扣押的 RWA 資產,這在本質上消解了 Dai 與 USDC 和 USDT 的差異。

當然了,Dai 目前仍然是最大的去中化穩定幣,其 43 億的市值,相對於 Frax(名義市值 10 億)和 LUSD(2.9 億市值)仍有很大的領先。

3. Dai 競爭優勢的來源

除了在資產端向 RWA 靠攏的積極嘗試,近幾年 Maker 在 Dai 的運作整體讓人感覺乏善可陳,其依舊能牢牢把持去中心化穩定幣第一把交易的競爭優勢,在於兩點:

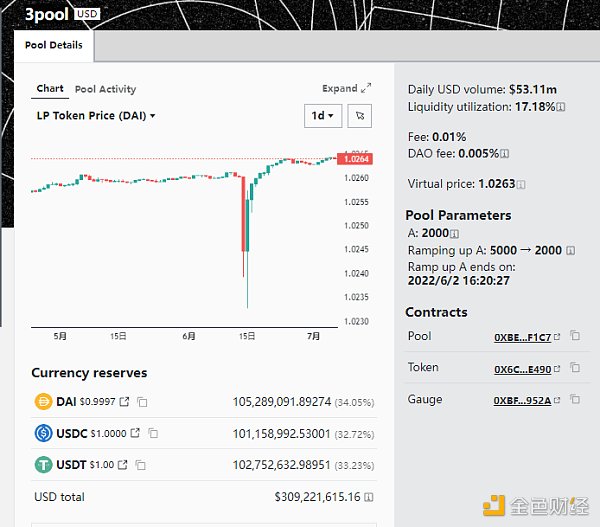

1. “首個去中心化穩定幣”的正統性和品牌:這讓 Dai 更早地被眾多頭部 DeFi 和 Cex 所集成和採用,大大降低了它的流動性、商務公關的成本。以 Curve 為例,Dai 作為 Curve 歷史最悠久的穩定幣流動性基礎池(basepool) 3 pool 的幣種之一,被 Curve 默認為基礎穩定幣,這意味 Maker 作為 Dai 的發行方無需為 Dai 在 Curve 上的流動性花一分錢,不止如此,Dai 還享受著其他流動性賄賂方提供的間接補貼(當這些項目採購自身代幣與 3 pool 的組對流動性時)。

Curve 的 3 pool 穩定幣池,來源:https://curve.fi/#/ethereum/pools/3pool/deposit

2. 穩定幣的網絡效應:人們總是傾向於使用網絡規模最大、用戶量和場景最多、自己最熟知的穩定幣,在去中心化穩定幣這個細分品類裡,Dai 的網絡規模依舊領先於追趕者。

然而,Dai 的主要對手並不是 Frax 和 Lusd 們(他們同樣處境艱難),用戶和項目方在選擇使用與合作的穩定幣時,拿來與 Dai 比較的往往是 USDT\USDC。與它們相比,Dai 處於明顯的網絡劣勢。

4. MakerDao 的真正挑戰

儘管 MakerDao 的短期利好因素密集,但筆者仍然對其未來的發展持悲觀態度。在討論完了 Maker 的業務本質是穩定幣發行與運營,以及 Dai 目前具備的競爭優勢之後,我們來正視它們所面臨的真問題。

問題 1 :Dai 的規模持續萎縮,應用場景拓展長期停滯

數據來源:https://www.coingecko.com/en/coins/dai

Dai如今的市值規模距離前期高點已經下跌了近 56% ,仍然沒有止跌的趨勢。而 USDT 即使在熊市,其市值已經創出了新高。

數據來源:https://www.coingecko.com/en/coins/tether

Dai的上一波規模增長來自於 DeFi summer 的挖礦潮,但它下一波週期的增長驅動力還能來自於哪裡?目力所及之內似乎難尋 Dai 的有力場景。

對於如何拓展 Dai 的用例被更廣泛地接受,Maker 並非沒有思考和規劃。根據 Endgame 的設計,第一個手段是為 Dai 的底層資產引入可再生能源項目(Renewable energy projects),讓 Dai 成為“綠色貨幣”(Clean money)。在 Endgame 的推演中,這會讓 Dai 擁有一個被主流接納的品牌元素,而且讓現實世界的行政力量在試圖扣押、罰沒 Dai 的清潔能源項目時有更高的“政治成本”。在筆者看來,讓抵押物的含“綠”量提高,就能提高 Dai 的接納度,顯然是一個過於天真的想法。人們或許在思想或口號上支持環保,但落到實際行動上,依舊會選擇接納度更廣的 USDT 或 USDC。在極度崇尚去中心化的 web 3 世界裡推廣去中心化穩定幣尚且如此艱難,怎麼能指望現實世界的居民因為“環保”而使用 Dai?

第二個手段,同時也是 Endgame 的重點事項,由 Maker 孵化,社區發展圍繞 Dai 的子項目(subDAO)。 subDAO 一方面承擔了並行、分流目前集中在 MakerDao 主線上的治理和協調工作,把集中式治理,變成分版塊、分項目治理;另一方面 subDAO 可以設立單獨的商業項目,探索新的收入來源,並由這些項目給 Dai 提供新的需求場景。然而,這也是第二個 Maker 面臨的重要挑戰。

問題 2 :subDAO 項目怎麼在輸血MKR 和Dai 的同時還能創業成功?

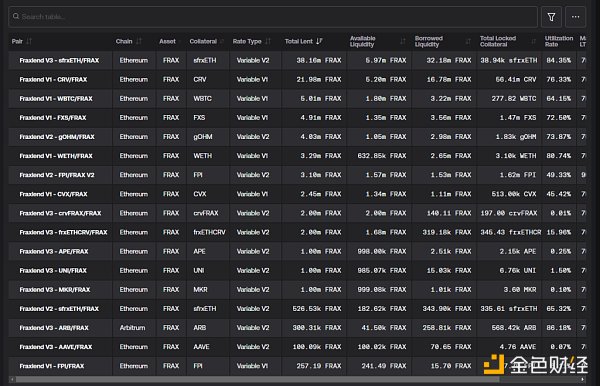

Maker 未來孵化的眾多 subDAOs,將會把 subDAO 的自有新代幣,用於激勵 Dai 的流動性挖礦,以提升 Dai 的使用。同時,MakerDao 還會以低息或 0 息為 subDAO 商業項目提供 Dai 借款,幫助項目完成早期啟動。除了低息的資金扶持之外,subDAO 也繼承了 MakerDao 的品牌信用和社區,這種信用的背書和種子用戶的導入對於 DeFi 的啟動期是非常重要的。相對於寄希望於引入環保項目來提升 Dai 的採用度,subDAO 方案聽起來更有可執行性,在 DeFi 領域也早有先例。比如 Frax 就開發了自己的 Fraxlend,支持用各種抵押物借出 Frax,為 Frax 提供使用場景。

Fraxlend 資產借貸清單,圖片來源:https://facts.frax.finance/fraxlend

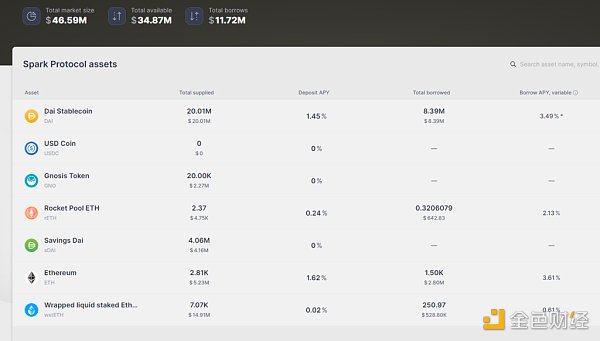

然而問題在於,在 DeFi 領域“低垂的果實”都已經被創業者摘掉的背景下,要開發出一個適配市場需求的 subDAO 項目並不容易。更重要的是這些 subDAO 還需要在發展項目的同時肩負給 Dai 和 MKR 輸送價值的責任,因為它們要分配額外的項目代幣給 Dai、ETHD(Endgame 中規劃的 LST 代幣再封裝版本,用作 Dai 的質押物)和 MKR 作為激勵。在有這樣的“進貢任務”的前提下,還要完成滿足用戶需求並擊敗競爭者的產品的任務,難度可想而知。其中 MakerDao 孵化上線的借貸產品 Spark,扣去 MakerDao 直接鑄造提供的 2 千萬 Dai,Spark 目前的實際 TVL 僅有 2 千多萬。

圖片來源:https://app.sparkprotocol.io/markets/

5. MakerDao 的其他隱憂

除了上文說的兩個挑戰,MakerDao 還面臨著其他的隱憂。

首先是 MakerDao 賬上的能用來繼續購買 RWA 的穩定幣已經所剩不多,很難繼續加倉美債。

根據 Makerburn 的統計,其 PSM 內持有的穩定幣目前還剩 9.12 億美金左右(USDC+GUSD)。而其中的 5 億美元 GUSD 已經在享受著 Gemini 的年化 2% 的收益補貼,雖然遠低於其他 RWA 的利率,但是由於錯綜複雜的因素(比如 Makerdao PSM 持有的 GUSD 占到總發行量的 89% ,如果強行清算賣出換成美元會有較大的價格折損),短期內這部分資金不會有太大變動。

圖片來源:https://makerburn.com/#/rundown

因此,Maker 能用來繼續買收益率類資產的靈活現金只剩下 PSM 裡面的 4.12 億 USDC,最不濟就是把 Coinbase 裡年化 2.6% 的 5 億 USDC 換成美債,所以滿打滿算 Maker 可以加倉美債的資金也只有 9 億左右,而實際上為應對 PSM 的贖回,Maker 能用來買美債的資金量不會太多,否則一旦用戶以 Dai 大額贖回 USDC,Maker 就需要拋售美債資產來承兌,這裡面臨的交易磨損和債券價格波動反而會讓 Maker 造成損失。而且如果 Dai 的市值規模進一步下降,Maker 的可投資資產規模也將進一步被迫下降。

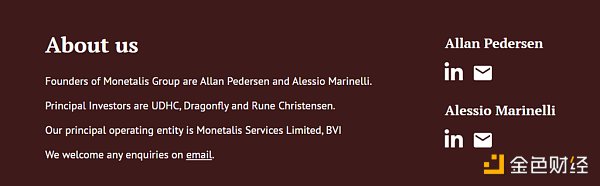

其次是 Makerdao 的成本控制是否能繼續保持,筆者存懷疑態度。就 Endgame 目前的規劃來看,雖然其嘗試把 DAO 的治理流程和權力從“Maker 中心”分散到各個 subDAO,但是在 subDAO 的治理單位中又設置了繁複的角色、組織和仲裁部門,整個協作鏈路是筆者所了解過的所有項目中最複雜的,是名副其實的“治理迷宮”。有興趣的讀者可以訪問Endgame 的 V 3 完整版進行燒腦的閱讀體驗。此外,RWA 業務的引入造成的 DeFi 與線下傳統金融實體的交匯以及大量高薪外包工作的產生,疊加目前非常嚴重的治理權中心化問題(2022 年 10 月通過的 Endgame 計劃投票,其中 70% 的讚成票來自於 Maker 創始人 Rune 相關的投票集團),MakerDao 的利益輸送問題已經是房間裡的大象。比如目前 Maker 最大 RWA 投資管理金庫,由一個名叫 Monetalis Clydesdale 的小機構負責,但其掌管著 12.5 億美金的 Maker 資金,負責將資金配置為國債資產,以及與其他傳統金融機構接洽,該公司收取近 190 萬美金/年的服務費,Maker 是當時其唯一的客戶,而 Maker 的創始人 Rune Christensen 就是該公司的主要股東。

Rune 是 monetalis 的主要投資人,圖片來源:https://monetalis.io/

類似的例子還有 Maker 為其風險管理服務商 Block Analitica 支付著高達近 500 萬美金/年(Dai+MKR)的服務費,更為弔詭的是 Block Analitica 不但是風險管理服務的提供者,還是風險管理服務的評估者,這一運動員+裁判的雙重身份令 Maker 的風控服務成為了一個肥美的壟斷生意,剩下的問題恐怕只剩 Block Analitica 和壟斷了 MKR 治理權的利益集團之間該如何分享這從 Maker 國庫中獲得的豐厚利益。類似種種事件,再搭配讓 a 16 z 都聽了直搖頭的 Endgame 的宏偉計劃,未來國庫資金的迂迴流失恐怕會進一步加劇,只是隨著組織的分散和下放,利益團體掏空國庫和分賬的手段可能更加隱秘迂迴。

來源:coindesk

此外,Dai 的穩定費率近期從 1% +上調至 3% 以上,這進一步縮小了用戶通過 MakerDao 進行借貸行為的需求,不利於 Dai 規模的保持。

最後,從 Endgame 到大筆購入國債和 RWA,再到創始人高調二級市場回購,以及發起投票大幅調低從國庫支取回購款的門檻,一系列的組合拳讓 MKR 的市值有了明顯的短期起色,但是也留下了諸多隱患:

1. 國庫盈餘準備金留存不足,應對壞賬風險的能力下降。

2. 激進地提高了對 RWA 的敞口,讓資產被中心化機構扣押的風險大增,Dai 的脆弱性進一步被放大了。

3. 龐大繁複、持續修改的 Endgame 計劃讓社區分裂嚴重,在 5 月 Rune Christensen 發布的 Endgame 階段一路線圖中,又出現了“AI 治理”、發布“新品牌”的穩定幣和治理代幣(保留原有的 Dai 和 MKR)以及 MakerDao 自己搞一條鍊等“奇思妙想”。

6. Endgame 不是終局

在 5 月 Rune Christensen 發布的 Endgame 路線圖(The 5 phases of Endgame)論壇雄文的評論區裡,除了常見的吹捧和其他治理者困惑的提問之外,有 2 位用戶的留言格外扎眼:

“(我們)曾經擁有的寶貴金錢和精力都被浪費在資助無用之人和垃圾上,而沒有投入於為 MKR 創造價值和拓展 Dai 的規模上。所有的資金和研究都應該用於搞明白如何使 Dai 和 MKR 自主運行起來!去除臃腫的人事,去除繁雜的治理吧,這才是正道。”

“我們為什麼認為一個全局預先規劃好的’終局計劃’ 會比解決當前的問題和逐步改進更好呢?這個計劃了除了區塊鏈的部分之外,關於’我們做什麼’ 的內容總是非常具體,而與’為什麼要這麼做’ 相關的卻非常少。”

沒有人回复他們。

對於基於區塊鏈運行的 Web 3 項目來說,本應當利用好透明和低信任成本帶來的效率,而不是再壘起新的高牆,熏蒸出新的濃霧,在牆後和霧中為自己尋租。

Endgame 不是 DeFi 應有的終局,它只是 MakerDao 的牆與霧罷了。