作者:David Zareh 來源:medium 編譯:金色財經,善歐巴

在以太坊質押的世界中,驗證者在選擇質押方法時面臨各種限制和權衡。自我質押在提供網絡共識的控制和參與的同時,也帶來了挑戰,例如質押資金的不可移動性和32 ETH 的最低要求。

另一方面,交易所質押提供了靈活性,但帶來了集中風險和較低的回報率。然而,冠軍已經以流動質押的形式出現。

流動性質押有助於將流動性帶回市場。它能夠向用戶提供年利率,同時保持利用其抵押資產的能力,從而將權力歸還給用戶。您現在可以成為自己的銀行,而不是讓銀行持有您的資產並以更高的百分比將其貸出!

自我質押

考慮質押ETH 的驗證者會遇到一些限制,包括質押資金的不可移動性、參與的最低要求為32 ETH,以及與運行驗證者相關的個人責任。

不過,為了網絡安全而將ETH 存入以太坊存款合約的用戶在交易啟用之前無法提取ETH。由於此階段的升級尚未確定正式日期,因此用戶可能會面臨漫長的等待期,甚至數年才能重新獲得其質押的ETH。

交易所質押— 競爭者

交易所質押是指通過中心化交易服務(即Binance、Gemini、Kraken、Coinbase)質押代幣的過程。這種方法允許用戶隨時抵押和取消抵押其代幣,只需用戶最少的監督和努力。

當中心化提供商收集大量ETH 來運行許多驗證器時,就會給網絡及其用戶帶來潛在風險。擁有這樣一個集中的目標會使網絡更容易受到攻擊或錯誤,這也可能是有害的。

因此,與自我質押或流動性質押相比,以太坊2.0 上交易所質押的獎勵率估計要低得多。

下面的圖表顯示了過去2 個月在幣安上質押ETH 的平均年利率。

Liquid Stake (LS) — 冠軍

LS提供了一種替代鎖定用戶權益的方法,使他們能夠抵押任意數量的以太坊,並能夠高效地取消抵押ETH而無需啟用交易功能。

這是通過創建抵押資金的代幣化版本實現的,類似於衍生品,可以像常規代幣一樣進行轉移、存儲、消費或交易。用戶將他們的ETH存入第三方應用程序,然後這些應用程序通過運行自己的驗證器將ETH代表用戶存入以太坊存款合約。

作為回報,這些應用程序鑄造代表性的ETH代幣,例如stETH,使用戶能夠在獲得以太坊抵押獎勵的同時保持其ETH的流動性。例如,Lido提供給用戶抵押任意數量的以太坊,並以stETH作為回報。

這種抵押代幣可以用於借貸、抵押等用途,同時每天累積抵押獎勵。 Lido的方法還允許用戶通過stETH-ETH流動性池隨時取消抵押。在未來以太坊升級啟用交易功能後,代表性的ETH將歸還給第三方發行者。發行者隨後向用戶提供與其原始抵押權益相等的ETH,並附加通過保護網絡獲得的獎勵。

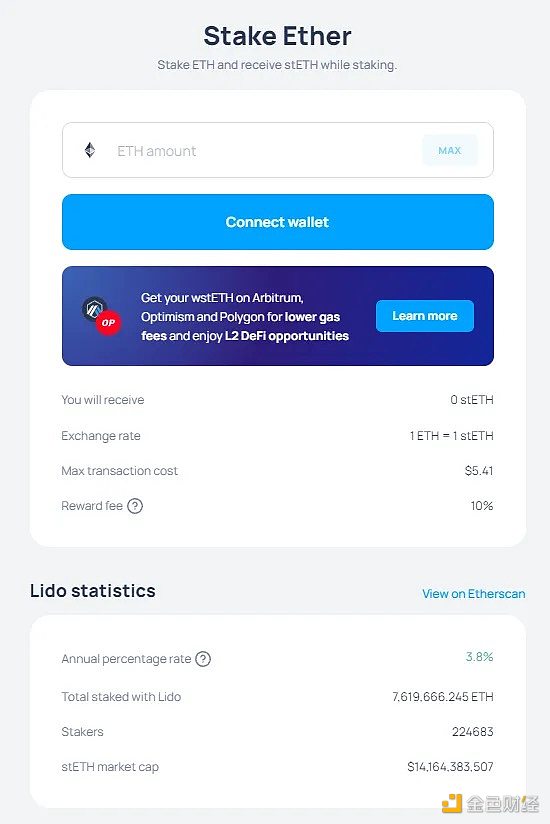

Lido 上的流動性質押統計數據

Lido 質押ETH 統計數據的Sanpshot

-

Lido目前質押了大約142 億美元的ETH

-

大約22.5 萬個錢包在Lido 上質押ETH

-

平均年利率為3.8% 利息

區塊鏈最好的部分是你可以驗證這一點

stETH合約地址:

https://etherscan.io/token/0xae7ab96520de3a18e5e111b5eaab095312d7fe84

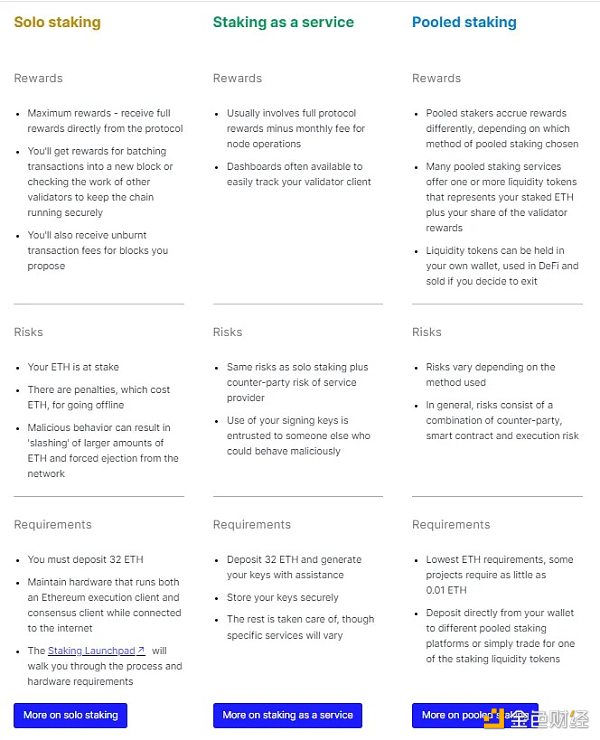

質押選項回顧

https://ethereum.org/en/staking/#comparison-of-options

以太坊質押的未來格局

流動權益提供給用戶自主權益投注的所有好處,同時減少了相關風險和復雜性。它是自主權益投注和交易所權益投注的可行替代方案,巧妙地平衡了風險、回報和便利性。流動權益服務(如Lido)滿足了各類以太坊持有者的需求。

對於較小的錢包,流動權益允許他們投注任意數量的以太坊,並在任何時候享有解除投注的靈活性。較大的持有者可以利用流動權益服務來對沖以太坊的波動風險,無需維護複雜的權益投注基礎設施。

流動權益致力於去中心化、易於訪問和獲得權益投注回報的理念,將與更廣泛的DeFi運動同步發展。它體現了DeFi最純粹的本質。