作者:Jack Inabinet,Bankless作者;翻譯:金色財經xiaozou

你很可能已經在某個時候購買了公共加密資產,然而,一般人卻無法接觸到加密私募市場。

很多司法管轄區都要求投資者在通過認證後才能投資私募市場。在美國,合格的投資者身份在很大程度上基於收入和淨資產門檻,也可以是具有某些專業資格的人士。

儘管大多數投資者無法進入加密私募市場,但私募市場對加密行業卻極其重要。如果沒有私募市場這一市場結構,新生項目將很難獲得啟動資金進行開發,將產品功能或服務推向市場!

今天,我們將深入研究加密私募市場!我們將回顧2023年加密風險資本融資的慘淡狀況,了解第二季度初創公司的融資額,並從上個月的頂級加密項目融資中發現曙光。

1、加密VC融資狀況

風險投資,或VC,用於描述活躍於私人市場的公司(及個人),他們利用自己的資本、關係和行業知識來幫助初創公司走向成功。

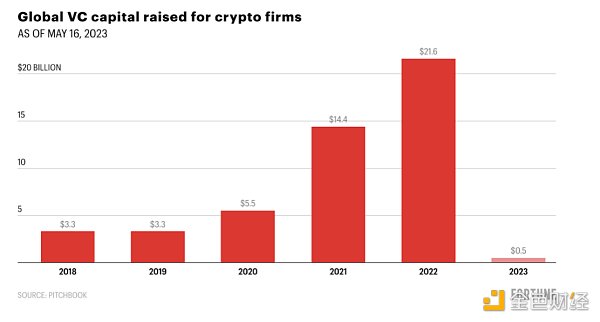

加密貨幣在2022年暴跌,但加密風投仍然設法吸引了創紀錄的216億美元新資金。雖然ETH和BTC等資產在2023年呈大幅復甦趨勢,但風投們今年並沒有從投資者那裡看到多少進一步投資該行業的興趣。簡而言之,今年到目前為止,融資額直線下降,比去年下降了98%。

雖然上圖只包括截至5月中旬的數據,但對於尋求融資的加密風投來說,這顯然是流年不利。但是,那些希望從風投那裡獲得融資的加密初創公司又怎麼樣呢?

對於加密初創公司來說,這又是一個艱難的季度,根據TechCrunch引用Pitchbook的數據,共有382筆融資,融資額為23.4億美元。值得注意的是,這是自2022年第一季度以來,風險投資連續第五個季度呈下降趨勢,在第一季度有高達121.4億美元湧入加密初創公司。

這種下降趨勢表明,我們仍然沒有觸到本輪熊市中加密初創公司的投資底部,鑑於美國證券交易委員會對與風投支持的初創公司推出的網絡相關的一系列資產採取攻勢後,垂直行業面臨監管阻力並不令人驚訝。監管機構的熱情可能會威脅到“代幣認股權證”的經濟性,代幣認股權證讓投資者有權在未來某一天以預定價格獲得特定數量的代幣。可以理解的是,與過去幾年相比,風投們(及其有限合夥人)涉足加密市場的非流動性及私募領域越來越謹慎!

2、6月籌資最多的項目

值得慶幸的是,對於加密風投來說,他們並沒有失去一切,儘管今年沒有大幅增加他們的戰備庫,但他們仍然坐擁大量資金。毫無疑問,私募市場交易環境已經大幅放緩腳步,但值得融資的加密項目仍然能夠獲得充足的資金。

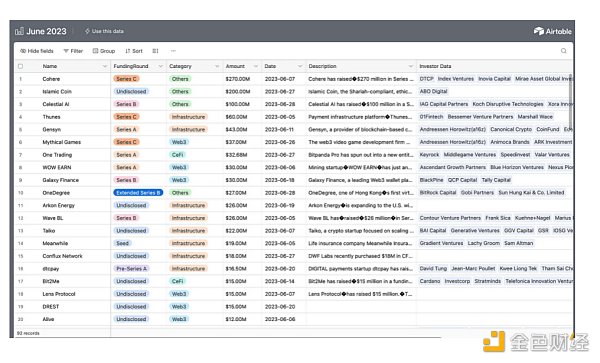

風投還有大量的資金可用於投資,這一點數據可以作證。可能有些你從未聽說過的加密初創公司上個月宣布了令人瞠目結舌的融資!

下面,我們來看看上表中的幾個項目,我將在接下來的幾個月裡密切關注這些項目。

(1)Mythical Games

融資額:3700萬美元

領域:遊戲

簡介:

Mythical Games是一家提供全方位服務的Web3遊戲工作室,製作了多款加密遊戲,並開發了專有的加密產品提供服務。

Mythical平台集成了這些遊戲,是各遊戲可選Web3功能的加密層,提供在授權權威證明鏈上運行的法幣和加密貨幣的交易功能。此外,Mythical平台還具有欺詐保護,費用優化和買方/賣方定價建議功能。

關注原因:

由Mythical Games與NFL和NFL球員協會合作開發的NFL Rivals於4月26日首次登陸iOS和Android平台,並迅速登上體育類游戲榜單的榜首!如今,這款遊戲在App Store的免費體育遊戲排行榜上仍排在第11位。

對於一款加密原生遊戲來說,這是一個堅實的市場滲透率,未來發行前景非常鼓舞人心。只需要一款突破性的遊戲就能徹底改變遊戲世界;看來Mythical Games有很大機會成為這樣一款遊戲的開發商。

(2)Taiko

融資額:2200萬美元

領域:L2

簡介:

Taiko致力於解決以太坊擴展問題,同時從技術和意識形態的角度盡可能模擬以太坊。

Taiko團隊正在構建一個相當於以太坊的Type 1 zkEVM L2 rollup解決方案,優先考慮事項是與以太坊架構的兼容性,而不是最小化證明成本,這將允許部署到L1的協議遷移到Taiko,而無需更改其代碼或部署環境。

指導協議開發的是一種“開始即去中心化”的方法。對Taiko來說,這意味著部署去中心化的提議者和證明者,允許任何人以無需許可的方式從鏈的基礎設施層參與賺取費用。

關注原因:

擴展以太坊的終局遊戲是零知識rollup,Taiko正在嘗試開發一個零知識rollup,走一條少有人走的路!與以太坊L1完全等效將允許開發人員無縫地將以太坊智能合約部署到鏈上,並意味著Taiko可以與以太坊共享基礎設施。

雖然並不確定嚴格遵守以太坊標準是否是一個成功的策略——只有時間和市場會告訴我們答案——但在一個滿世界都是與EVM保持距離的rollup世界裡,Taiko逆向而行,是一個非常獨特的rollup。

(3)Maverick Protocol

融資額:900萬美元

領域:DeFi

簡介:

Maverick是部署在以太坊、zkSync和BNB鏈上的AMM(自動做市商),試圖在提供流動性的同時徹底改變用戶體驗。

該協議附帶了4種開箱即用的自動流動性策略(稱為“Modes”),可以智能轉移流動性,根據某些預定義的參數保持活躍。 Maverick的流動性激勵工具“Boosted Positions”讓任何人都可以激勵某一特定形式的流動性,為尋求租用ETH流動性並將其與金庫持有的原生代幣配對的協議開啟了大門。

Maverick將流動性集中在bin內,離散的價格區間類似於Uniswap V3的ticks概念,並在bin內提供零滑點交易。這一功能使該DEX成為鯨魚和聚合平台極具吸引力的交易場所,這一點是在Delphi Digital對Maverick的研究分析中發現的。

關注原因:

在許多去中心化交易所,那些尋求為波動性資產對提供流動性的協議面臨著極大的困難,因為傳統的AMM方式可能會讓散戶LP蒙受高度的無常損失,而提供的補償又微不足道。

像Uniswap V3這樣的集中流動性架構只對專業做市商有利可圖。與此同時,像Uniswap V2這樣的全方位流動性架構的資本效率非常低。

通過允許以定向價格偏差影響用戶提供流動性的方式,Maverick正在幫助散戶LP實現盈利。此外,Maverick剛剛推出了MAV代幣,這意味著如果你願意的話,可以通過公開市場獲得該項目敞口!