作者:Gate Ventures 來源:medium 編譯:金色財經,善歐巴

LSD簡介

繼以太坊最近通過“合併”過渡到權益證明之後,通過抵押ETH 來驗證網絡的行為已成為全球投資者流行的低風險被動投資策略。大量的總鎖定價值(TVL)被捆綁在以太坊的合約和協議中,所有這些都是為了追求“真實收益”。

然而,鎖定如此大量的ETH 的缺點是缺乏資本效率。為了解決這個問題,開發人員迅速推出了一種稱為流動質押衍生品(LSD)的解決方案。 LSD 是一種特定類型的金融工具,使用戶能夠通過其質押的加密貨幣資產獲得質押獎勵,而無需鎖定它們。相反,閒置的流動性被轉化為一種名為stETH(“stakedETH”的縮寫)的新代幣。這種創新方法允許用戶參與質押,同時保留對其資金的訪問權以及在這些衍生品提供的流動市場上交易其頭寸的能力。

本文旨在深入探討流動性質押衍生品的現狀。首先,我們將探討LSD 的起源,以及它們最初是如何成為通過網絡驗證產生收益領域的開拓者的。隨後,我們將研究LSD 的當前狀況,並確定在該領域發揮最重要作用的協議。最後,我們將評估LSD 對更廣泛的DeFi 生態系統的潛在影響,分析迄今為止觀察到的增長,並推測它們對加密貨幣市場未來發展的影響。

以太坊LSD 的起源和現狀

流動性質押衍生品的概念最初由以太坊聯合創始人Vitalik Buterin 於2016 年提出。 Buterin 提出流動性質押可以讓個人無需鎖定資金即可參與質押活動。這種方法旨在擴大質押對更廣泛用戶的可及性,同時潛在地增強以太坊網絡的安全性。

如今,流動性質押市場的估值已達到數十億美元。 Lido 是最著名的ETH 流動質押協議之一,截至撰寫本文時,其鎖定總價值(TVL) 超過140 億美元。 Lido 為用戶提供了通過將ETH 存入流動質押池來質押ETH 的機會。結果,參與者收到stETH 代幣,代表他們質押的ETH。這些衍生代幣可以在去中心化交易所進行交易,用作抵押品,甚至可以提供新的DeFi 服務,例如債券利息或穩定幣收益率。

LSD市場份額

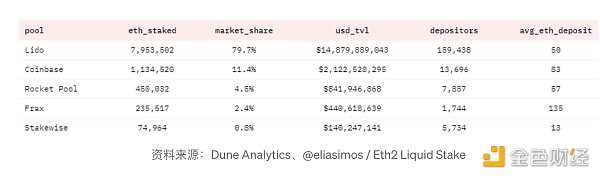

截至2023 年7 月10 日,Lido 擁有最大的市場份額,佔79%。前5 名平台合計佔據超過95% 的市場份額。除了Lido 之外,市場上還存在其他幾個著名的流動性質押協議,包括Rocket Pool、Frax 和Stakewise。這些協議中的每一個都具有獨特的特徵和優點。通常,最廣泛採用的流動性質押協議是那些提供最高安全級別的協議,並得到既定的總價值鎖定(TVL)數字和強大社區支持的支持。

除了流動性質押協議本身之外,流動性質押衍生品還涉及其他各種參與者。其中包括借貸協議、去中心化交易所、DeFi 收益聚合器和質押服務提供商。 DeFi 協議使用戶能夠利用流動性質押代幣以完全非託管的方式訪問金融服務。另一方面,質押服務提供商通過提供質押服務來迎合那些不願意管理自己的質押池的用戶。

頂級LSD 協議

-

麗都金融:Lido Finance 擁有以太坊LSD 市場最大的市場份額,佔總鎖定價值(TVL) 的79% 以上。它是一個建立在以太坊區塊鏈上的去中心化借貸平台。利用抵押債務頭寸(CDP),Lido 允許用戶借入資金,同時從存入的抵押品中賺取利息。該平台使用Lido 代幣($LDO) 進行借貸和質押。 Lido 旨在為傳統藉貸方法提供一種去中心化且高效的替代方案。值得注意的是,它為用戶提供了獲得權益獎勵的優勢,其年利率(APR)基於當前以太坊共識。 Lido 對質押獎勵收取10% 的公平費用,該費用由節點運營商和DAO 財務部門分配。 Lido 代幣可在去中心化交易所(DEX) 和中心化交易所(CEX) 上使用,例如Sushiswap、1inch、Uniswap 和Hotbit。但是,它不會向代幣持有者分配收入。

-

Rocket Pool: Rocket Pool 是第二大流動質押協議,旨在提高小規模投資者獲得ETH 質押的機會。它作為一個去中心化的質押池運行,允許用戶用低至0.01 ETH 的質押並立即收到rETH 代幣。 Rocket Pool 收取的佣金從5% 到20% 不等,具體取決於非運營商存款和節點運營商可用性。但是,它不與代幣持有者分享收入。

-

Stakewise: Stakewise 是當前的一種質押協議,旨在改善以太坊網絡的去中心化。該協議對存款和獎勵進行代幣化,存款以sETH2 表示,獎勵以rETH2 代幣形式提供。 Stakewise 對每筆股權收取10% 的固定費用,用戶可以在Sushiswap、Curve 和Uniswap 等交易所提取存款和獎勵。

-

Fraxfinance: Frax Share(FXS)是Fraxfinance 生態系統中的一種實用代幣,授予持有人治理權和其他實用程序。 Fraxfinance 提供一系列利用穩定幣的DeFi 產品,例如$FRAX 和$FPI。該協議支持兩種類型的ETH:frETH(Frax Ether)和sfrxETH(Staked Frax Ether)。代幣持有者可以鎖定他們的FXS 代幣來創建veFXS,它提供特殊福利、治理權和AMO(自動市場運營)利潤。與許多流動質押協議相比,Fraxfinance 與veFXS 持有者分享約8% 的ETH 質押收益。

分佈式驗證器技術將從LSD 行業繁榮中受益

分佈式驗證器技術(DVT) 也是受益於LSD 行業繁榮的另一個子行業。 DVT 是一種通過在多方之間分散密鑰管理和簽名責任來增強驗證者安全性的方法。該策略旨在最大限度地減少單點故障造成的漏洞並增強驗證者的彈性。

為了實現這一點,用於保護驗證器的私鑰被分配給組織成“集群”的眾多計算機。密鑰的這種碎片化使得攻擊者很難獲得未經授權的訪問,因為它沒有完整存儲在任何一台機器上。此外,此設置允許某些節點變得不活動,而不會影響系統,因為每個集群中的一部分機器可以處理必要的簽名任務。因此,網絡對單點故障的抵抗能力更強,從而增強了驗證器集的整體穩健性。

DVT 為以太坊提供了以下好處:以太坊權益證明共識的去中心化,確保網絡的活躍性,創建驗證器容錯,信任最小化驗證器操作,最小化削減和停機風險,提高多樣性(客戶端、數據中心、位置) 、監管等)並增強驗證者密鑰管理的安全性。

值得一提的一個有趣的DVT 協議是SSV 網絡: SSV.network 是一個完全去中心化且無需信任的DVT 網絡,為去中心化以太坊驗證器提供了可重用的基礎設施選項。它是一種開源協議,通過在多個不信任節點(稱為操作員)之間分配驗證器任務來促進以太坊的驗證層。這些運營商節點集群代表權益持有者執行驗證器操作,並解決以太坊權益證明共識中存在的中心化、冗餘和安全性的關鍵挑戰。

LSD 在DeFi 中的意義

流動性質押衍生品(LSD)為DeFi 生態系統提供了多種優勢,有助於其在鎖定總價值(TVL)、用戶群、交易量和應用程序等各個方面的增長。經過仔細檢查,我們可以確定LSD 的益處影響最大的特定領域:

-

增強流動性:通過在去中心化交易所上進行流動性質押代幣的交易,LSD 促進了DeFi 市場流動性的增加。這種可訪問性使用戶可以更輕鬆地購買和出售這些代幣。

-

提高質押可及性: LSD 允許用戶無需鎖定資金即可參與,從而拓寬了質押的可及性。這種增加的可訪問性使更多不同的用戶可以進行質押。

-

提高安全性:流動性質押有助於增強DeFi 市場的安全性。用戶可以抵押他們的資金,而不必擔心失去對資金的訪問權,從而使DeFi 市場對優先考慮安全的個人更具吸引力。

-

真實產量: LSD 產生穩定一致的產量,稱為“真實產量”,源自網絡驗證過程。這種真正的興趣使LSD 成為DeFi 可組合性的理想用例。

什麼是LSDFi?

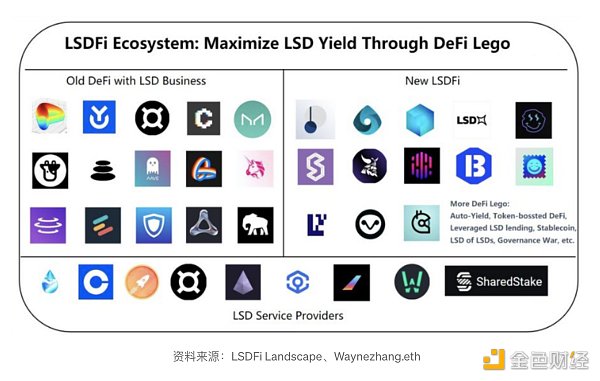

LSDFi 是指建立在LSD 基礎上的協議集合。這些協議涵蓋廣泛的項目,從傳統的去中心化交易所(DEX)和借貸平台到利用流動性質押代幣(LST)獨特屬性的更複雜的協議。

隨著LSD 的採用變得更加廣泛,這些協議將在DeFi 生態系統中發揮至關重要的作用。他們將為DeFi 領域奠定基礎,而使用LSD 作為基礎開發更複雜產品的項目將在下一層運作。 LSD 已成為總價值鎖定(TVL) 方面的主導類別,著名項目包括麗都帶路。 LSD 不僅成為權益證明(PoS)生態系統中的標準,而且還成為DeFi 中的一個重要趨勢。 LSD 提供了可靠且低風險的被動收入來源,有助於區塊鍊網絡的整體穩定性和維護。

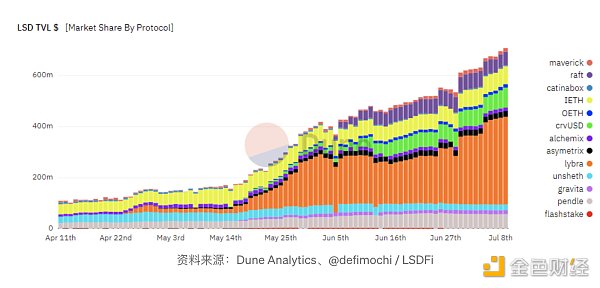

因此,LSD 在推動整個DeFi 生態系統的發展中發揮著舉足輕重的作用。 LSDFi 是LSD 的邏輯延伸,創造了一個能夠產生大量收入的經濟體,同時簡化了與LSD 項目的交互。截至本文撰寫時,LSDFi 的總鎖定價值(TVL)目前超過7.09 億美元,體現了DeFi 與LSD 行業的實質性融合,已成為顯著趨勢。目前,LSDFi已經發展成為DeFi內部的一個獨立領域,並取得了重大進展。它既包括傳統的DeFi 協議,也包括更複雜的協議,例如貨幣市場協議、穩定幣、DEX、利潤策略等。

LSDFi 市場份額

截至2023 年7 月10 日,各種協議中LSD 的總體TVL 為7.09 億美元,比2023 年4 月12 日Shapella 升級時的約1 億美元增加了約700%。整個LSDFi 市場預計將繼續以由於鎖定在LSDFi 中的TVL 目前僅佔整個LSD 市場的一小部分,因此未來勢頭強勁,這意味著巨大的增長潛力。

在各種LSDFi 協議中,Lybra 金融以約48.4% 的市場份額和超過343 美元的TVL 處於領先地位。前10 名協議的TVL 佔據了總體市場份額的90% 以上。

LSDFi 景觀

LSDFi 格局相當多樣化,可以大致分為幾個子類別,即利率互換、LSD 支持的穩定幣、多元化籃子LSD 和貸款協議。

-

利率互換: Pendle 等協議使LSD 持有者能夠交易其質押收益率。此外,他們還可以通過向這些平台提供流動性來獲得額外的獎勵。

-

LSD 支持的CDP 穩定幣: Lybra 和Raft 是利用抵押債務頭寸(CDP) 的穩定幣協議,並允許用戶使用LSD 作為抵押品來鑄造穩定幣。 Lybra 利用LSD 產生的收益來創建計息穩定幣。

-

多元化籃子LSD: Unsheth 和Asymmetry Finance 提供多元化籃子LSD,為用戶提供多種流動性質押衍生品。此外,像unshETH 這樣的協議已在這些籃子中納入了互換功能,使用戶能夠賺取額外的互換費用,從而獲得更高的收益率。

-

借貸協議:像Aave 這樣的借貸協議允許將LSD 作為獲得貸款的抵押品,從而為LSD 持有者釋放流動性和槓桿作用。 Aave 已被廣泛用於stETH 的槓桿增產農業。

頂級LSDFi 協議

Pendle

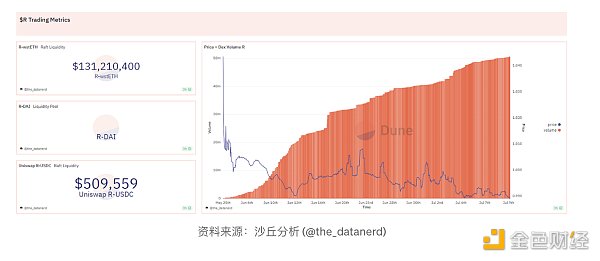

Pendle是一種治理最小化的去中心化協議,允許人們通過存入資本高效的抵押品來生成R(一種美元穩定幣)。 R 是第一個僅由stETH(Lido Staked Ether)支持的以太坊美元穩定幣。自推出以來不到一周,Raft 的總鎖定價值(TVL) 激增,達到4000 萬美元。 Raft 為用戶提供了通過存入$stETH 和$wstETH 生成穩定幣$R 的能力,提供高效的資金利用、強大的激勵、穩定的錨定機制以及跨多個交易對的充足流動性。

要參與,用戶必須至少借入3,000 $R,並且每借入$R 的抵押比率至少為110%。借款利率由基本利率和借款利差之和決定,最高上限為5%。目前,借款利率為0.01%(借款3,000 $R,費用為0.3 $R)。

償還鑄造的$R 有三種方法。第一種選擇是通過還款:用戶可以在Raft 中償還借入的$R 代幣,並獲得$wstETH 抵押品作為回報。第二種選擇是贖回:用戶可以用$R 與其他借款人交換$wsETH 抵押品。最後的選擇是清算:用戶可以獲得$wstETH 以及來自清算人的清算獎勵。 Raft 中R 穩定幣的指標也表現良好,其交易池擁有深厚的流動性。

結論

在本文中,我們探討了流動質押衍生品(LSD)的好處,它允許質押者保持質押代幣的流動性,同時仍然獲得質押獎勵。有了LSD,質押者不再需要擔心其鎖定代幣的價格波動,因為他們收到的代幣化資產或衍生代幣可用於DeFi 生態系統中的交易、借貸和其他加密活動。此外,LSD 的引入增加了權益持有者的收益機會,並有助於加密網絡的整體實力和增長。

總而言之,我們堅信,流動性質押衍生品的概念將繼續存在,並代表著DeFi 領域的下一個重大進步。因此,我們可以預見DeFi 領域將出現進一步突破性且令人興奮的發展。