來源:Joseoramas30 來源:medium 翻譯:金色財經,善歐巴

在這篇簡短的文章中,我想討論OpFi和LSDfi這兩種擁有自己解決方案的敘事。

在Cointelegraph的DeFi第三季度報告中,我提到了需要一種可以激勵用戶參與的代幣經濟模型,而不是典型的壟斷者代幣持有者資本主義模式。

簡而言之,更多的參與應該轉化為更多的流動性,因為參與者更願意在協議或生態系統中存款和使用他們的資金。

新的DeFi敘事

讓我們首先提供一些背景信息:缺乏流動性和適當的激勵模型是為什麼許多DeFi服務和功能無法起飛或在長期內無法維持自身的原因,尤其是期權交易,儘管像dYdX這樣的協議在衍生品市場處於領先地位。

許多DeFi協議已經嘗試提出敘事和解決方案來解決流動性問題。儘管有數百種想法,但只有少數模型被證明在某種程度上是一種可行的解決方案,即使是暫時或部分地。

什麼是OpFi?使用複雜的產品來簡化DeFi

OpFi 是Options Finance 的縮寫,是一種新的DeFi 敘事,其中期權通過帶來增強流動性、資本管理和新激勵模型的新產品來為DeFi 協議提供動力。

這種說法主要是由Dopex 推動的,Dopex 是一家去中心化期權交易所,建立並提供OpFi 產品,如大西洋期權(OP)、單質押期權金庫(SSOV) 和看漲期權作為激勵措施。

在我看來,OpFi 的目標之一是將特定的TradFi 工具帶到鏈上,這些工具可能在某種程度上有用,所以你會在今天的許多DeFi 敘述中看到與TradFi 的某些相似之處。

我們以期權激勵模型為例。 Dopex 引入看漲期權作為激勵機制,類似於TradFi 中用於促進利益相關者參與的典型期權激勵模型:

-

協議將購買的看漲期權分配給其社區,而不是可以立即轉儲的固定代幣排放。這意味著用戶有動力將協議的代幣存入流動性池/產品中以產生利潤。

-

存入資產以結構化方式產生收益;看漲期權發行人可以定制執行價格和到期日。

-

當協議原生代幣的價值飆升時,用戶可以出售看漲期權並產生利潤,而協議則從應計的流動性中受益。

從理論上講,該模型減少了拋售壓力並激勵代幣參與,同時有可能在長期內產生流動性以實現可持續性。但隨著傾銷/寬鬆貨幣部分被消除,DeFi 的墮落者可能會迴避。

流動性管理的複雜性

這種激勵模型有點讓我想起了Solana 的Kamino Finance,這是一個相對較新的協議,為CLMM 優化提供自動化做市金庫。其金庫策略在流動性DEX 上追求最佳收益率和最佳價格範圍,並將其複合,從而提高資本效率並減少波動性。

CLMM 模型雖然對於流動性優化很有幫助,但其問題在於耗時的手動工作,因此自動化管理迄今為止是一個可行的解決方案。同樣,遠比股票交易複雜的期權交易通常由於期權希臘人的管理而顯得繁瑣。

回到OpFi,這種敘述背後的主要思想不是教育用戶,而是通過將復雜的基礎設施置於後台來使期權交易以及DeFi 中的其他功能變得更容易。隨著越來越多的協議嘗試整合這種激勵機制,我們將不得不看看它是如何推出的。

但這尤其具有挑戰性,因為他們正在使用複雜的衍生品產品來重塑本來就很複雜的DeFi 格局。

LSDfi:利用收益協議進行推測

在我看來,LSDfi純粹是貪婪。這是一個協議生態系統,旨在從生態系統中產生盡可能多的收益,該生態系統旨在釋放已經產生收益的質押資產的收益。換句話說,這只是衍生產品之上的衍生產品。

這一切都始於Shapella 升級。

-

當以太坊過渡到PoS 時,大量ETH 被鎖定,直到Shapella 升級,這給基於ETH 的項目造成了流動性緊縮,並使權益持有者因市場狀況而面臨潛在損失。

-

解決方案?創建這些質押資產的代幣化版本,例如Coinbase 的Wrapped質押ETH,然後將其用於各種DeFi 活動。這使得質押者可以在質押資產的同時產生收益。

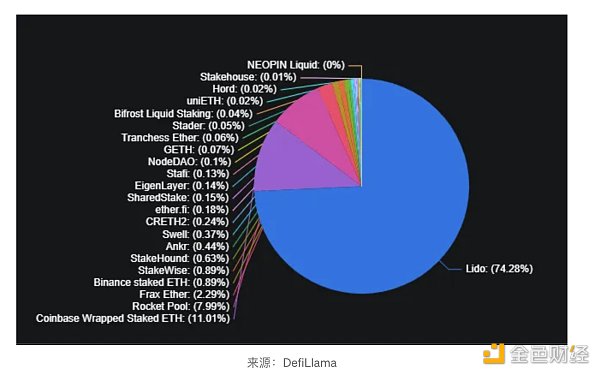

這引發了流動性質押生態系統的繁榮,目前TVL 已超過200 億美元,其中Lido Finance 是主要參與者。

LSDfi 正在玩舊的金融遊戲嗎?

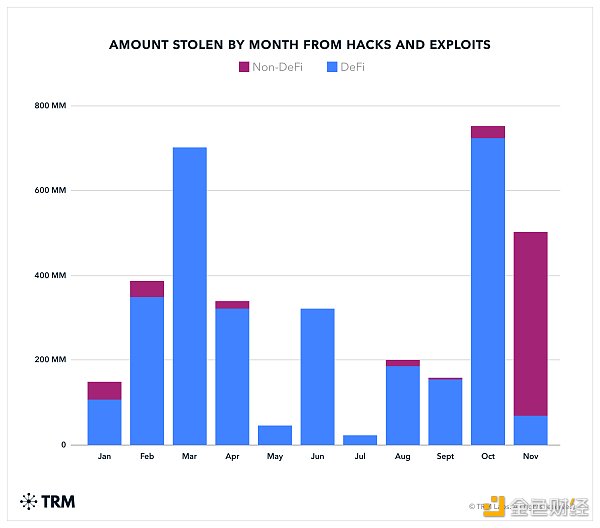

簡而言之,LSDfi 是指通過利用流動性質押衍生品進行投機來尋求利潤的協議。對我來說,這讓人想起15 年前建立的二級市場,當時銀行變得貪婪,開始購買大量毫無價值的貸款,並將其打包成CDO,並在美聯儲放寬貸款標准後過度槓桿化其頭寸,投機付款人和違約者。

同樣,在LSDfi 中,您正在對LSD 及其產品進行投機。您可以藉用LST(流動質押代幣)來創造額外收益,甚至可以對其他LSD 代幣、LSD 指數等進行投機或對沖。我們正在創建一個擁有大量資金的二級市場,從不斷增長的趨勢中獲利,從而創造另一個不斷增長的趨勢。

雖然LSD 提供了一種創新的解決方案來釋放抵押流動性,但LSDfi——在現有系統之上進行了層層投機——在我看來,我們只是在盲目地模仿和重複舊有且有缺陷的金融劇本,對某些DeFi 的目標提出了關鍵問題社區。

最後的想法

DeFi 可以很有趣。您可以創建代幣的代幣化版本,在衍生品之上構建,以及許多可以服務於有用目的或只是成為下一個投機池的東西。也就是說,LSDFi 正在向DeFi 生態系統注入大量流動性,但要警惕爆炸性增長和指數級飆升,尤其是在多層之上構建的過度槓桿化系統。

另一方面,OpFi 是一個新興的生態系統,具有一定的優勢,但似乎缺乏某些基礎概念。然而,使用複雜的產品通過將其置於後台來促進DeFi 結構的想法非常有吸引力。