撰文:ValHolla

編譯:Block unicorn

每個人都知道以太坊合併會對DeFi 產生積極的影響,但不到一年的時間,它已經超越了最瘋狂的看漲預期。我們最能看到這一點的地方就是LSDfi——基於流動性質押衍生品的DeFi 世界正在不斷發展。這個敘事在此刻已經存在一段時間了,所以值得我們去探究它從何而來,更重要的是,它將走向何方。

在這篇文章中,我將把LSDfi 的演變分為3 個階段,然後看一看一些處於LSDs 可能應用的前沿的項目。可以肯定的是,我們的視野中有很多東西,我們所看到的只是開始。

階段一:流動性質押協議

進入2023 年,加密貨幣的熱門領域之一是像Lido 和Rocket Pool 這樣的LSD 提供商。你可能知道,這些協議讓用戶在智能合約上質押他們的ETH,然後質押ETH 以幫助保護網絡。作為回報,用戶會獲得像stETH 或rETH 這樣的LSD——代表他們已經質押的ETH 的流動性代幣。結果就是一個可以被交易、借貸的流動性代幣,它仍然會累積ETH 本身的質押收益。

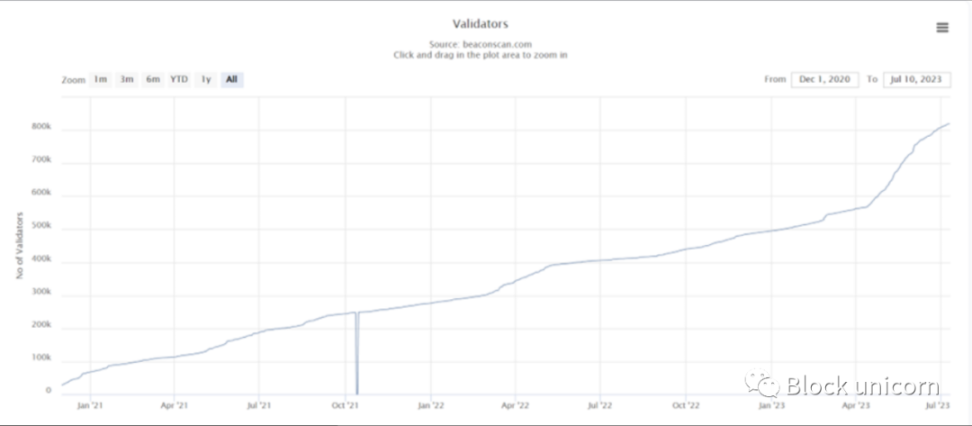

今年早些時候,許多人認為這些協議會因為質押需求的增加而受益,特別是在以太坊網絡質押提現被開啟後。我認為可以肯定地說,這個趨勢以極其看漲的方式發展。只需看一下驗證者數量的增加:

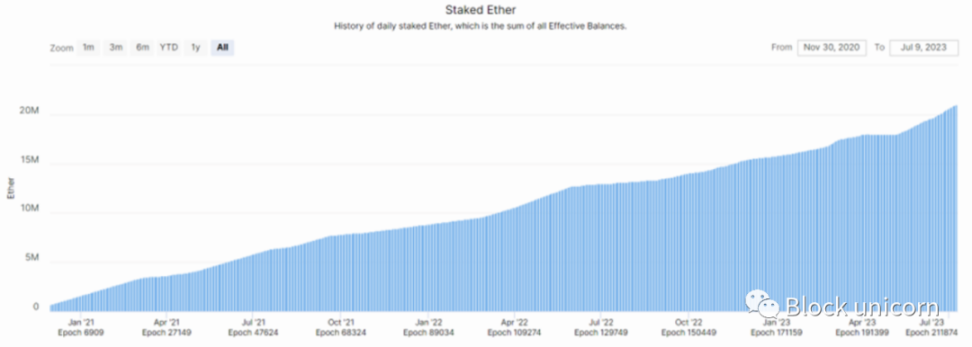

同樣,質押的ETH 數量也在迅速增加:

通過保持質押代幣的流動性,LSD 提供商在鼓勵用戶感到舒適質押他們的以太坊方面發揮了重要作用。話雖如此,發行這第一波LSD 的協議並不是唯一從中受益的。如果你認為這些質押協議是LSDfi 的一級受益者,我們可以再繼續深入的了解真相。

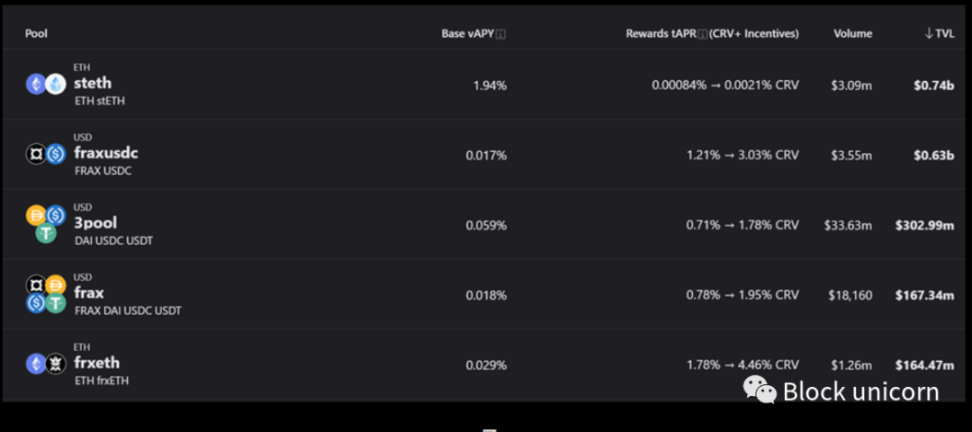

一旦LSD 被釋放出來,邏輯上就有必要找到一種方法來保持它們與其基礎資產的掛鉤。我們最不需要的就是重複去年夏天的情況,當時最大的ETH LSD,stETH,由於3AC 等人的強制賣出而脫鉤。因此,像Curve 和Balancer 這樣的協議看到了大量流入ETH LSD 相關池的資金,放大了他們的TVL。

現在,Curve 的stETH/ETH 池是DeFi 中最突出的LSD 池,TVL 約為7.4 億美元。他們在frxETH/ETH 池中也有超過1.64 億美元,這是他們在主網上的第五大資金池。

Balancer——他們在主網上的前4 個池中有3 個與LSD 有關,他們的TVL 超過1.36 億美元,佔他們總TVL 的13% 以上。

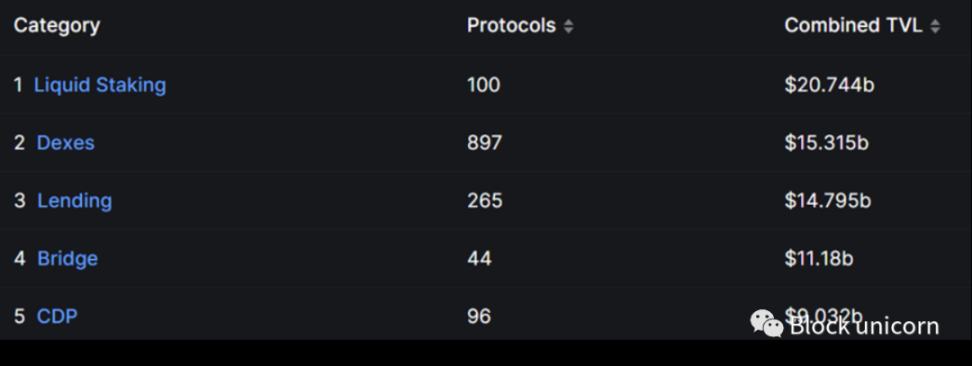

放眼看去,我們可以看到LSD 實際上已經成為DeFi 中所有TVL 的最大來源:

當你把這個放在上下文中,它更加令人印象深刻:現在,大約有1000 萬ETH 存入流動性質押協議。這個數字自2022 年初以來已經增長了5 倍以上!

在同一時間段內,DeFi 和更廣泛的加密貨幣宇宙中的幾乎所有其他東西都已經崩潰,所以如果LSDfi 經歷了這種增長,顯然它必須提供一些真正的創新。有了這個想法,讓我們進入第二階段。

階段二:LSD 作為抵押品

LSDfi 的第二階段是一系列具有類似基本概念的項目:用戶在CDP(抵押債務倉位,當抵押品價格下跌,抵押品就會被清算)中鎖定LSD,然後鑄造和借用穩定幣。

你可能已經厭倦了看關於新的LSD 支持的穩定幣產品,但不要讓使用這種模型的協議數量過多而使其重要性減弱。就我個人而言,我認為這麼多協議正在做這件事是因為它是一個可以產生驚人作用的產品。

它不僅進一步擴展了LSD 的利用,而且還為現有的穩定幣市場貢獻了急需的去中心化水平。除此之外,LSD 按定義賺取其基礎資產通過執行某些任務(例如,為PoS 區塊鏈提供安全)所產生的收益。質押APR 通常高於大多數貨幣市場為存款支付的利率(除非有高額激勵),所以你已經在那裡佔據了優勢。本質上,使用產生收益的代幣作為抵押品將每個CDP 位置轉變為自我償還的貸款。

到目前為止,Lybra、Curve、Raft 是第二階段的最大受益者。

Lybra

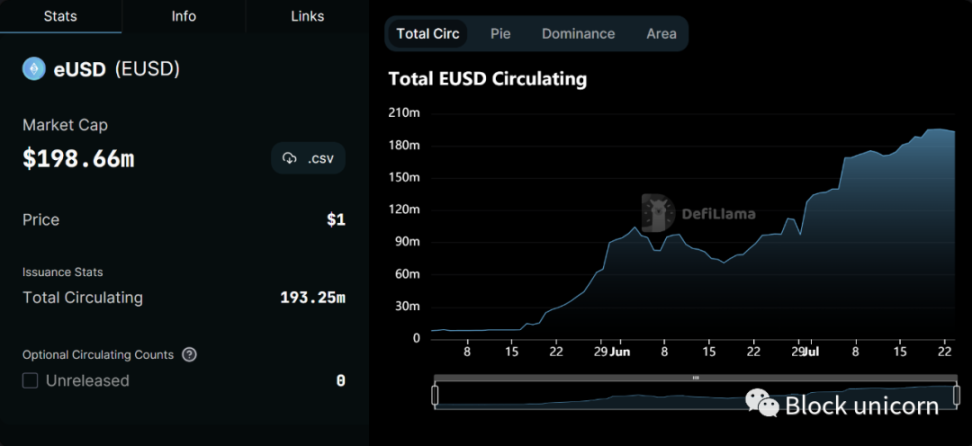

Lybra 現在已經在CT 上出現了幾個月,當然是有充分的理由。它的eUSD 穩定幣,由ETH 和stETH 支持,已經達到了1.77 億美元的市值。在去中心化穩定幣中,只有DAI、FRAX 和LUSD 的市值最高。

而且在不到3 個月的時間裡,根據defillama 數據顯示,Lybra 已經積累了3.45 億美元的TVL,使其成為以太坊上僅次於MakerDAO、Liquity 的第三大CDP 協議——這是一個非常優秀的LSD 協議!

Curve

Curve 的CRVUSD 穩定幣由wstETH、WBTC、sfrxETH 和ETH 支持。

總的來說,這些資產已經有超過1.2 億美元被存入作為抵押,但其中超過80% 來自於列表中的兩個LSD(wstETH 和sfrxETH)。

因此,現在已經有近8000 萬美元的crvUSD 在流通,自6 月7 日以來已經增長了7 倍以上。

Raft

與前兩個協議相比,相比於其他的協議,Raft 和它的穩定幣R 並沒有被廣泛地討論和關注,但到目前為止,它們仍然取得了令人印象深刻的進展。在幾週內,Raft 的TVL 從100 萬美元增加到5500-6000 萬美元,當前數據是5770 萬美元。

到目前為止,超過99% 的R 穩定幣的支持都來自stETH 抵押。然而,他們也接受Rocket Pool 的rETH 作為抵押,未來可能會有更多形式的抵押品。

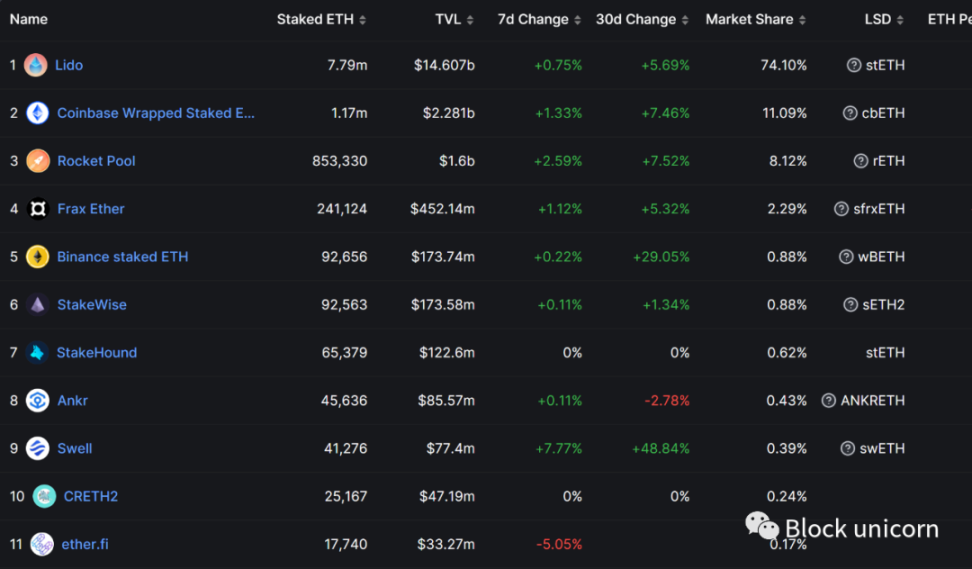

現在,Lido 的stETH 佔了這些第二階段協議的絕大多數抵押品。我認為這種情況會發生變化的兩種方式是:一種方式是,較小的LSD 將佔據更多的抵押市場份額。

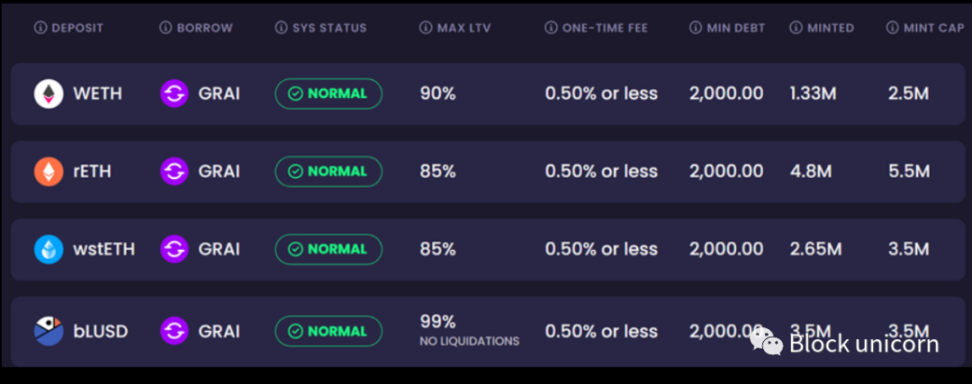

這將以CDP 協議提供不同的抵押選項的形式出現,以及DeFi 用戶更願意購買較小的LSD 並將它們用作抵押。我們最近看到一些這樣的項目在這個領域獲得了關注(除了crvUSD),比如Gravita,它除了接受stETH 外,還接受rETH。到目前為止,Gravita 是一個例外,因為他們的穩定幣(GRAI)相比stETH,有大量是通過rETH 鑄造的。

另一種方式是LSD 提供商最常見的路徑。到目前為止,Lido 的stETH 已經佔據了市場的近75%。

我認為隨著LSDfi 的發展,更多的LSD 選擇將獲得市場份額。實際上,到2024 年底,我不會驚訝於看到stETH 的市場佔有率下降到50% 以下。畢竟,到目前為止,只有17% 的ETH 供應量已經被質押,而且其中不到一半是通過LSD 提供者。所以,這場遊戲遠未結束。

階段三:抵押品多樣化

那麼,如果階段一是LSD,階段二是基於LSD 的借貸,那麼階段三有什麼呢?

由於這整個過程的基礎趨勢一直是加密貨幣中第二大資產ETH 的LSD,自然的發展方向將是通過其他可組合資產進一步擴展。這可以通過使用LP 代幣、穩定幣、貨幣市場存款(如Aave 的aUSDC)等來實現。想想看:如果你能做所有像Lybra 這樣的階段二協議用ETH 做的事情,你可以使用你持有的其他類型的加密貨幣代幣,或者你在其他項目中的投資位置(也就是你在其他項目中的投資份額或者權益)來進行操作,那會怎樣?

一個正在尋求實施這種策略的新興DeFi 項目的很好例子是Seneca。雖然他們的產品還沒有公開,但他們正在構建一個協議,將能夠為各種不同的DeFi 用戶解鎖信貸。

雖然你可以通過LP 代幣、LSD、存款收據等獲得相當不錯的收益,但總是有尋求更高和更高的資本效率的方法。 Seneca 將使這些代幣能夠作為他們的本地穩定幣:senUSD 的貸款抵押品。這樣,流動性就被釋放出來,而抵押品持有者仍然可以在他們的資產上獲得收益。

另一個在這方面開創前進道路的項目是EraLend,它是zkSync 貨幣市場的先行者。

EraLend 有幾個特點使其脫穎而出。首先,他們已經在執行階段三的過程,通過接受SyncSwap 的USDC/WETH LP 代幣作為抵押品。這可能是EraLend 上用作抵押品的許多替代資產的第一個- 擴張的催化劑是他們即將推出的P2P 借貸產品。關於這個產品還不太了解,但我相信任何人都可能會將任何類型的代幣(LP 代幣、LSD、債務收據、NFT 等)作為抵押品。

EraLend 在最近幾週內火了起來,因為他們的TVL 自6 月1 日以來已經從390 萬美元猛增到2435 萬美元(官網的最新數據,defillama 數據延遲):

隨著zkSync 敘事的升溫,這絕對是一個值得關注的項目——事實上,它已經在zkSync 的TVL 方面排名第三。

最後,EraLend 的另一個有趣特點是任何代幣都可以用來支付GAS,這預示著這個年輕協議未來可能會實現賬戶抽象化。

即使你確信Tether 和Circle 擁有他們聲稱擁有的資產,最理想的情況也是看到一個擁有可追踪的鏈上抵押品(沒有過多暴露於傳統穩定幣)的原生DeFi 穩定幣最終取代他們成為領頭羊。在這一點上,最明顯的方法就是創建一個像Seneca 那樣的模型。

展望未來,DeFi 中的部分儲備製度是必要的,因為它使得可以用更少的資源做更多的事情。事實上,我會爭辯說,DeFi 可以很容易地為這種系統進行優化。首先,代碼在DeFi 中是法律,意味著諸如抵押限制之類的參數是固定的,不能在特殊情況下進行調整。此外,與傳統金融不同,DeFi 本質上是可組合的,這使得集成新形式的資產和為這些資產提供用例變得更容易。 DeFi 也是本質上透明的,這使得像LSD- 和LP-backed 穩定幣這樣的用例比起像USDT 和USDC 這樣的傳統穩定幣更具吸引力。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:Block unicorn