作者:Metaverse Guy;編譯:深潮TechFlow

從FTX 的崩潰和數十億客戶資金的損失,到最近SEC 對幣安和Coinbase 的行動,去中心化交易所所提供的鏈上透明度和自我託管的優勢變得更加明顯。

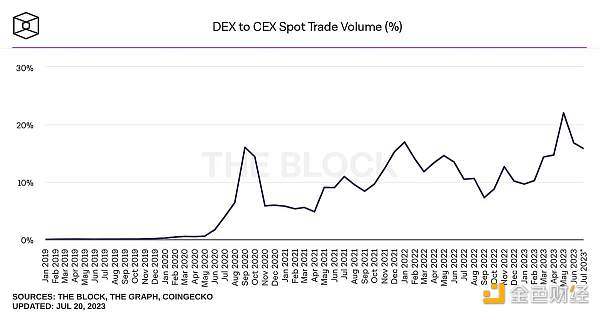

然而,儘管去中心化交易所在現貨交易方面取得了一些進展,但80-90% 的現貨交易量仍然通過中心化交易所進行。而永續合約交易量中超過97% 仍然通過中心化交易所完成。

託管中心化平台的固有風險顯而易見,為什麼大多數投資者、交易者和機構仍然使用它們呢?

對於零售投資者來說,很簡單;DeFi 的功能和產品分散在多個平台之間,使得整個過程複雜且耗時。

而這種缺乏垂直產品整合也影響了高級交易者和機構,使得執行高級交易策略變得困難,尤其是與中心化平台相比,執行速度非常慢。

大多數去中心化交易所的目標僅僅是與其他去中心化交易所競爭,而不是解決使大部分交易量保持在中心化交易所的問題。因此,它們只吸引了來自其他DeFi 平台的現有DeFi 用戶;它們沒有吸引新用戶進入鏈上生態系統。

但是,有一個新平台旨在通過解決延遲和功能性的關鍵問題,同時保留DeFi 的核心優勢:透明度和自我託管。

什麼是Vertex Protocol?

Vertex 是一個在Arbitrum 上的去中心化交易所,提供現貨、永續合約和貨幣市場等多種功能,交易速度與中心化交易所相當。垂直整合和高速執行結合了獨特的功能,如通用全倉保證金,使其成為零售投資者和機構投資者都感興趣的去中心化交易所。

因此,Vertex 具備中心化交易所的性能和功能,同時又具備鏈上透明度和用戶自我託管的特點,準備與去中心化和中心化平台競爭。

Vertex 與CEX 相比如何?

與一流的中心化交易所類似,Vertex 擁有一套垂直整合的核心加密貨幣交易產品:現貨、永續合約、借貸等。這種垂直整合使他們能夠在其平台上添加通用交叉保證金功能,這是連幣安都沒有的功能。

交叉保證金允許將一個或多個表現良好的頭寸的保證金用於表現不佳的交易,這意味著每個頭寸需要分配的保證金較少,提高了資本效率。雖然在DeFi 領域很少見,但交叉保證金是中心化平台上的一項熱門功能。然而,交叉保證金僅限於一種特定類型的交易,即現貨或永續合約;您不能在兩者之間利用保證金,也不能使用貨幣市場資金或流動性池代幣作為抵押品。然而,通過通用交叉保證金,您可以做到這些。

Vertex 的通用交叉保證金功能使得基差交易和配對交易等高級交易策略更加可行,並使其與其他去中心化交易所和中心化平台(如幣安)區別開來。

因此,將所有核心交易產品集中在一個平台上,使得Vertex 對散戶來說與中心化交易所一樣易於使用。而通用交叉保證金為高級交易者提供了一些獨特的選擇。

但Vertex 並未止步於此;DeFi 的一個關鍵問題是速度非常慢,幾乎不可能進行對時間敏感的交易,這也是機構和大戶仍然使用中心化交易所的另一個原因。為了解決速度困境,Vertex 在其Edge 排序器中構建了一個鏈外訂單簿,並與鏈上的AMM 並行工作,使交易執行時間低於30 毫秒,這可與加密貨幣行業的頂級交易所競爭。

Edge 排序器會自動選擇訂單簿和AMM 之間的最佳價格,AMM 實際上充當另一個做市商。訂單簿不僅提供了中心化交易所級別的執行速度和最佳可用價格,還解決了DEX 的另一個主要問題:價格影響。

AMM 還允許Vertex 上市流動性較低的資產,這些資產僅依靠訂單簿可能很難支持。

實際上,訂單簿為您提供了與中心化交易所相同的執行速度,而AMM 使Vertex 能夠上市中心化交易所無法支持的資產。所有交易都在鏈上完成,提供了重要的DeFi 透明度和自我託管。

與中心化交易所相比,唯一的缺點是無法購買非ERC20 代幣,例如,您必須購買wBTC 而不是比特幣。毫無疑問,這對比特幣、Cardano 和Solana 的支持者來說可能是一個問題。

中心化交易所通過交易費和清算獲得了大量收入,因為它們目前控制著大部分加密貨幣交易量,並且不與我們這樣的用戶分享任何收入。但是,Vertex 似乎準備奪取部分交易量,並通過他們的VRTX 代幣分享收入。

Vertex 與其他DEX 相比如何?

去中心化支持者可能會認為,由於Vertex 具有鏈外訂單簿,它不符合去中心化交易所的定義。但是同樣的觀點也適用於dYdX,這並沒有阻止它成為按交易量計算最大的鏈上永續合約交易所,而且它們只運行訂單簿,而不是AMM/ 訂單簿混合模式。

用戶界面上的白名單機制也非常中心化,這意味著項目無法自動在Vertex 上列出,因此您不太可能看到最新的Degen 代幣。因此,雖然Vertex 可以列出比您平均中心化交易所更多的代幣,但它列出的代幣數量遠不及您在最大的DEX 上看到的代幣數量。然而,這真的是件壞事嗎?

為了與中心化交易所競爭,Vertex 必須做出妥協,特別是當以太坊上的去中心化交易所執行速度超過13 秒,L2 去中心化交易所執行速度超過1.3 秒時。而AMM/ 訂單簿混合模式則兼具了中心化性能和鏈上的最終性、透明度和自我託管。

就白名單而言,有爭議的是投資者,尤其是那些從中央交易所遷移來的投資者,需要保護他們免受風險較高的項目和潛在的干擾。想要購買Degen 代幣的人還有很多其他途徑。

Vertex 並不取代其他去中心化交易所,而是填補了它們與中心化交易所之間的空白。

VRTX 代幣

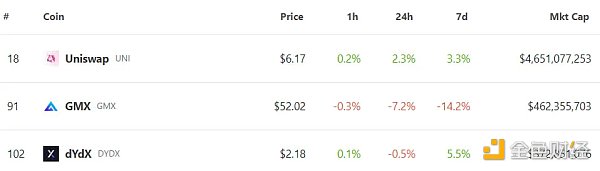

大多數原生協議代幣沒有真正的購買動力;例如,UNI 代幣只是一個治理代幣,沒有實際價值;而dYdX 代幣則提供治理權和更低的交易費用,所以除非您進行大量交易,否則它沒有意義。

但是收入分享或真實收益已經有一段時間以來不斷增長,並將GMX 等代幣推向了市值前100。儘管dYdX 在GMX 上的交易量是其的10 倍,但GMX 代幣的市值是其的1.3 倍,這就是真實收益的力量。

因此,想像一下一個能夠在性能上與dYdX 匹敵,但在功能上超越它,並獎勵代幣持有者分享收入的協議;這樣的代幣價值將會是多少?當VRTX 推出時,我們很快就會找到答案。

如何獲得VRTX?

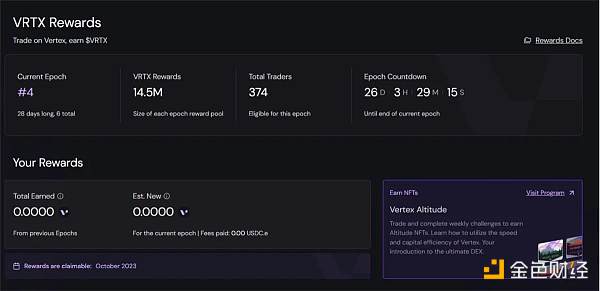

在VRTX 代幣推出之前,獲得對VRTX 的參與的唯一途徑是使用Vertex 平台進行現貨或永續合約交易。

為了鼓勵交易者使用該平台,Vertex 建立了一個獎勵系統。 VTRX 獎勵按照每位交易者在一個時期內的交易費用比例分配。在創世期間,總共有9% 的VRTX 供應量可用,創世期將於十月結束,然後進入持續的發行階段,未來的37% 將在五年內分發。

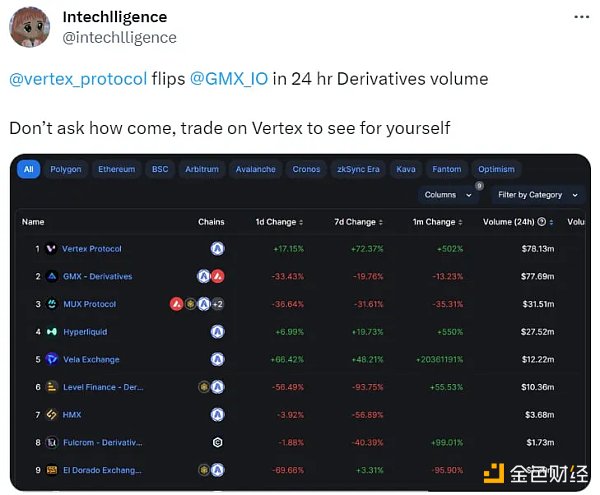

到目前為止,獎勵系統取得了巨大的成功,Vertex 在最近幾天內短暫地超越了GMX 和幾乎所有其他的鏈上永續合約平台。

上漲潛力

中心化交易所(CEXs)擁有80% 到90% 的現貨交易量和超過97% 的衍生品交易量,因此,一個能夠在垂直整合、功能性和性能方面與它們競爭並超越它們的平台的潛力是巨大的。

Uniswap 在現貨交易方面的交易量只有幣安的十分之一,但其UNI 代幣的市值卻達到了46 億美元。而最大的鏈上永續合約平台dYdX 的交易量只有幣安的3%,然而其dYdX 代幣的市值卻達到了3.76 億美元。而這兩種代幣都不與持有者分享收入。

另一方面,GMX 分享收入,並且市值接近5 億美元。但正如我們已經討論過的,Vertex 在不到四個月的時間裡就已經在交易量上與他們競爭。

因此,VRTX 注定會有巨大的市值,但早期持有者能夠獲得多少上行空間將取決於他們是通過獎勵獲得還是在上市時購買。而且這還將取決於上市時的起始價格。

對我來說,Vertex 的表現幾乎過於出色,因此我懷疑起始市值將非常高。

然而,Vertex 具有無與倫比的產品市場契合度,完全有望成為頂級的去中心化交易所和頂級的加密貨幣交易所。在牛市中,隨著交易量和收入的飆升,VRTX 似乎沒有任何對手。

優點:

-

中心化交易所級別的交易速度;

-

零價格影響;

-

鏈上透明度和自我託管;

-

所有核心加密貨幣交易產品:現貨、永續合約和貨幣市場,垂直整合;

-

通用交叉保證金交易;

-

易於使用的用戶界面;

-

集成的出入金通道;

-

低交易費用;

-

交易獎勵系統

-

VRTX 代幣將獲得收入份額;

-

機構交易軟件的API 接口;

-

可支持低流動性代幣;

-

白名單機制保護用戶免受風險較高的資產;

-

得到Jane Street 和Wintermute 等主要機構的支持;

-

已經實現了顯著的永續合約交易量。

缺點:

-

排序器和訂單簿是中心化的妥協;

-

白名單是中心化元素;

-

白名單將限制可用代幣的數量;

-

與中心化交易所不同,只能買賣ERC20 代幣;

-

目前現貨和永續合約選擇有限;

-

關於VRTX 上市價格還沒有公告。