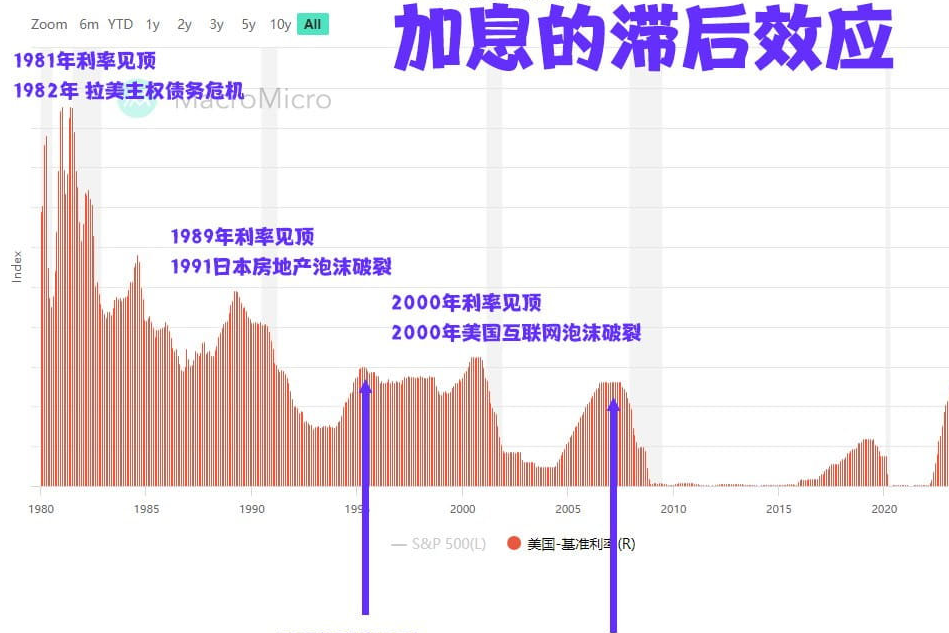

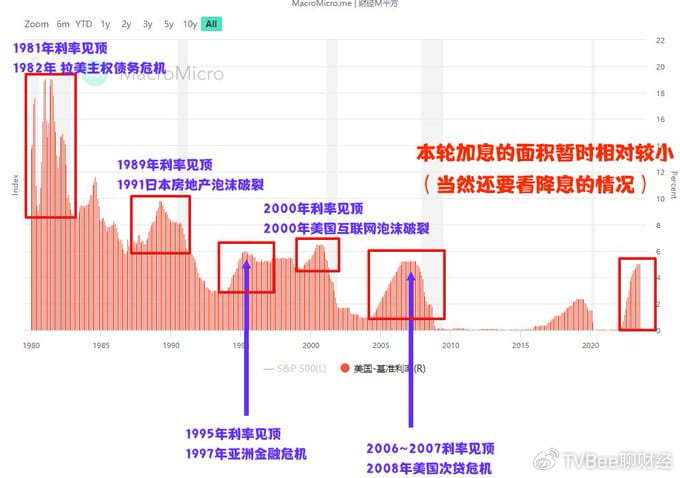

❖加息的滯後效應❖

1981年美國利率見頂,1982年拉美主權債務危機;

1989年美國利率見頂,1991年日本房地產泡沫破裂(著名的失落的10年);

1995年利率見頂,1997年亞洲金融危機爆發;

2000年利率見頂,2000年美國互聯網泡沫破裂;

2006~2007年美國上率見頂,2008年美國次貸危機爆發。

絕大多數情況下,美國加息會形成滯後效應,並且高息會在全球的某一地區引發泡沫破裂。

為什麼呢?

其實非常簡單,小蜜蜂通俗點解釋。假如1月加息了,以前的貸款還是按原來利率來計算的,新的貸款面臨的才是加息。 1年期的貸款,明年1月開始償還呢; 2年期的是第3年開始還……

當然,也有那種需要每個月分期去償還的。

所以加息對短期肯定是有影響的,但是即使停止加息甚至降息以後,也會有一段時間的影響。這就是為什麼,會有滯後的泡沫破裂。

❖宏觀影響:會不會有新的泡沫破碎? ❖➤美元流動性是否緊張?

那麼,問題來了。當下這一輪加息,會不會有泡沫被刺破呢?

小蜜蜂認為,較大概率不會。

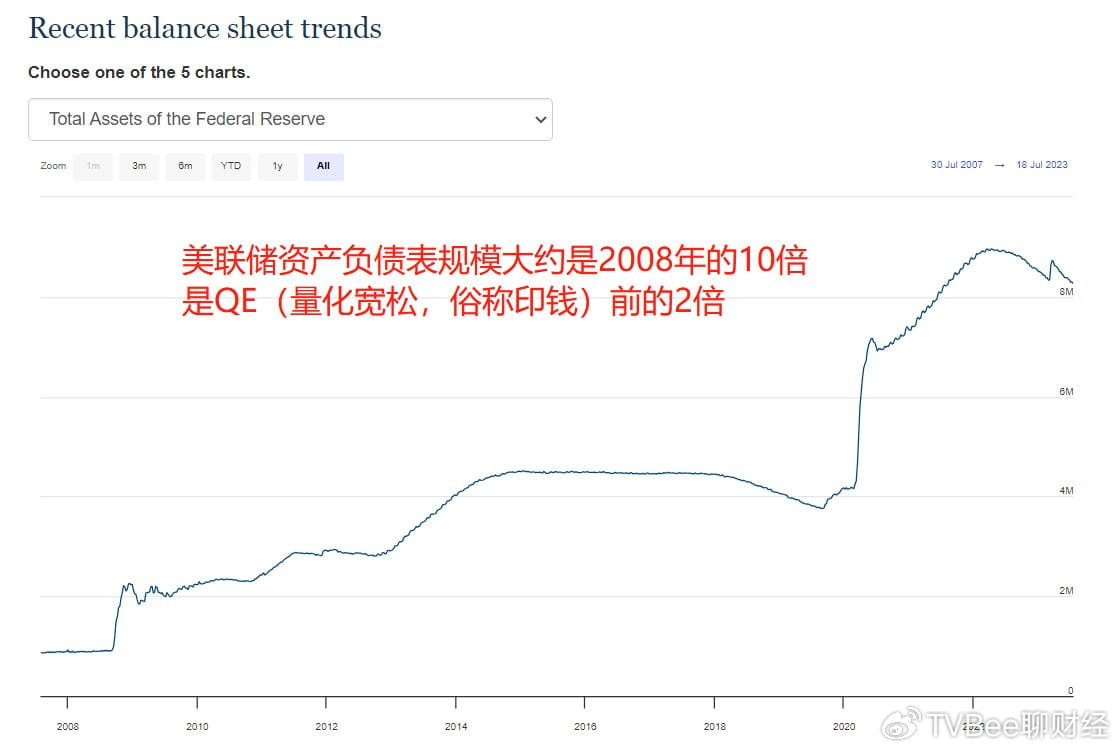

第一,美聯儲資產負債是2008年的10倍左右,是QE前的2倍。美國M2比放水前還是多40%,說明美元沒有那麼緊縮。

第二,這加息的利率雖然達到了2006-2007年最高水平,但是持續時間應該比較短,明年應該會降息了。

第三,看高息的面積部分。面積可以綜合反應加息高度和加息週期的長度。這輪高息的面積相對還是比較小的。當然也要看後續降息的速度和終端利率。所以我說較大概率不會有泡沫被刺破。

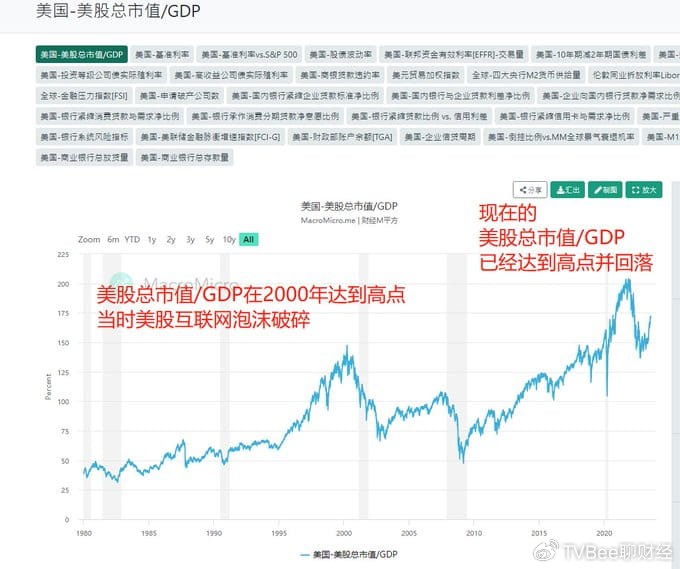

➤美股和幣市不是泡沫嗎?

第二問題個問題就是,美股和幣有沒有泡沫?畢竟,標普指數今年上半年漲了15%,納指上半年上漲了35%。

可以看這個指標:

美股總市值/GDP

2000年高點,然後互聯網泡沫破了。

現在其實已在高點後回落,現在是重新上漲了,所以這個泡沫可能已經破了。

所以小蜜蜂認為美股並不太危險。

幣就更不太危險了,因為幣沒跟著美股上漲。

❖七月到底是不是最後一次加息? ❖

說回本貼主題,加息的滯後的效應。

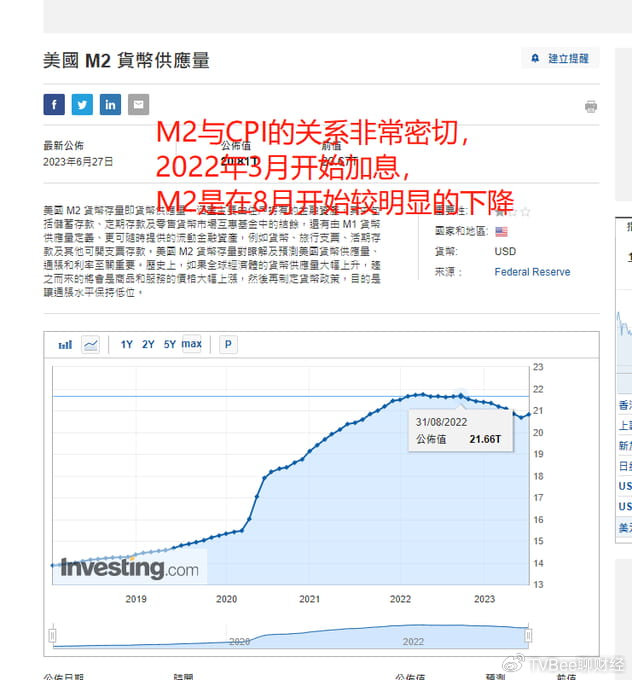

M2是一個與CPI關係非常密切的指標。 2022年,3月開始加息,但是8月的M2才開始明顯的下降趨勢,影響滯後5個月。如果7月最後一次加息,滯後5個月剛好到年底。

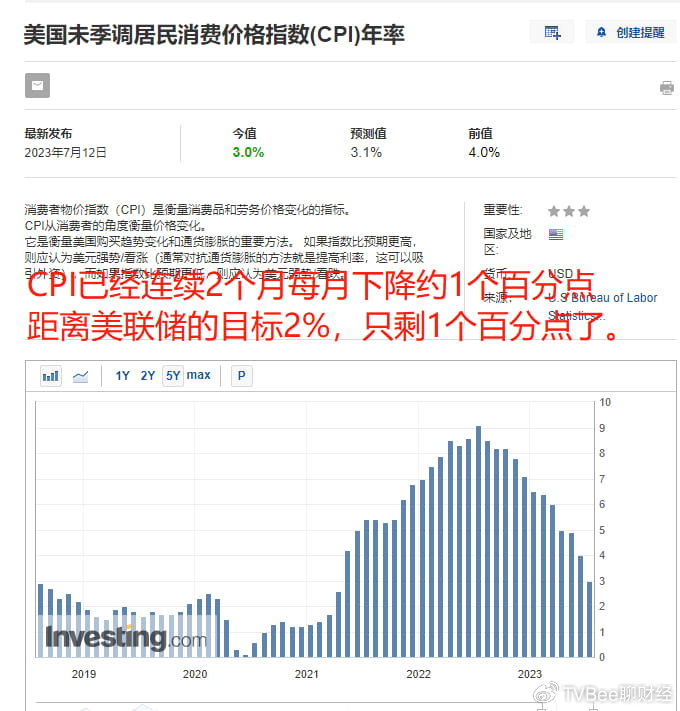

CPI已經連續2個月每月下降1個百分點了。這個影響不是因為加利率,而是因為高利率。因為利率就是抽水的速度,加息是加息,高息是高速。按照我前面推算的,加息滯後影響5個月,CPI在年內下降到2%,應該問題不大。

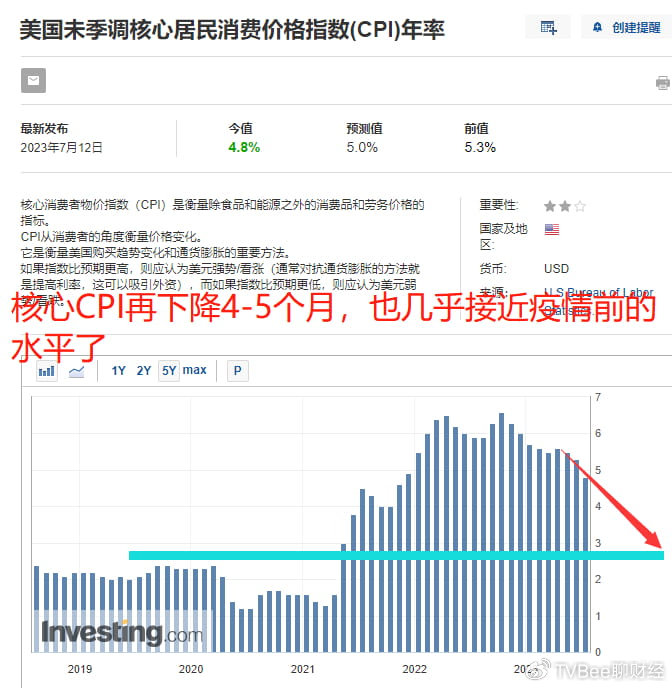

核心CPI再下降4-5個月,也應該可以接近疫情前的水平了。

再加上,7月加完就達到2006-2007年高點了,銀行和美債也是有壓力的。所以,7月很大概率是最後一次加息。但是,按小蜜蜂前面觀察的,加息影響滯後5個月,今年應該是不會降息的。

具體最終審判何時停止加息、何時降息,這個結果會出現在9月21日。

❖行情猜測❖

小蜜蜂認為(不一對):

一種是向下洗,吸籌;

另一種是先拉一波,再砸下去,吸籌。

第一種,會是慢跌。第二種會跌的相對猛一些。

一方面,我不認為就此開始漲了,還是有點早。可能會向下震一震,洗的不那麼明顯。

另一方面,但我還是不認為會有312那種黑天鵝。理由是:

第一,因為意料之內的暴跌也不算黑天鵝,而且我前面分析了宏觀面上可能不會有泡沫破裂。

第二,監管也釋放利空了,礦池玩過算力大戰了,交易所也雷了。

第三,加息大概率最後一次,情緒也差不多了。

當然,不排除還有什麼新花招,但我實在想不到了……