作者:MARCEL PECHMAN,COINTELEGRAPH;編譯:松雪,金色財經

自7 月21 日以來,以太坊的價格一直鎖定在1,800 美元至1,900 美元的狹窄交易區間內。儘管最近出現了積極的發展,其中包括PayPal 推出基於以太坊的穩定幣,以及對基於以太坊的交易所交易基金的需求激增,但這種顯著缺乏波動性給投資者帶來了一種不確定性和懷疑情緒。

PayPal 進入加密貨幣世界可能意味著以太坊向主流採用邁出重要一步。然而,此舉也引發了人們對中心化以及可能失去個人資產控制權的擔憂。

與此同時,美國證券交易委員會最近見證了以太坊ETF的申請激增,這反映了主要資產管理公司尋求建立現貨比特幣ETF的趨勢。

ETH 的DApp 存款和活躍用戶下降令人擔憂

以太坊網絡因高昂的Gas費而出現問題,這是交易的成本,包括通過智能合約完成的交易。過去兩個月,平均交易費用超過4 美元,這限制了對其去中心化應用程序(DApps)的需求。

以太坊網絡應用程序的ETH 存款總額。來源:DefiLlama

以太坊網絡上存款的總鎖定價值(TVL)明顯下降。據DefiLlama 報導,這一下降標誌著過去三年觀察到的最低TVL 水平。

儘管過去一周這一趨勢可能發生了一些變化,但當前情況仍然反映出以太坊存款大幅減少,具體而言,與三個月前記錄的1475 萬美元相比,約為1290 萬美元。

為了確定以太坊TVL 的下降是否與其用戶群的下降相關,投資者應該監控DApp 的使用情況。值得注意的是,某些DApp(例如游戲平台和市場)不需要大量存款。

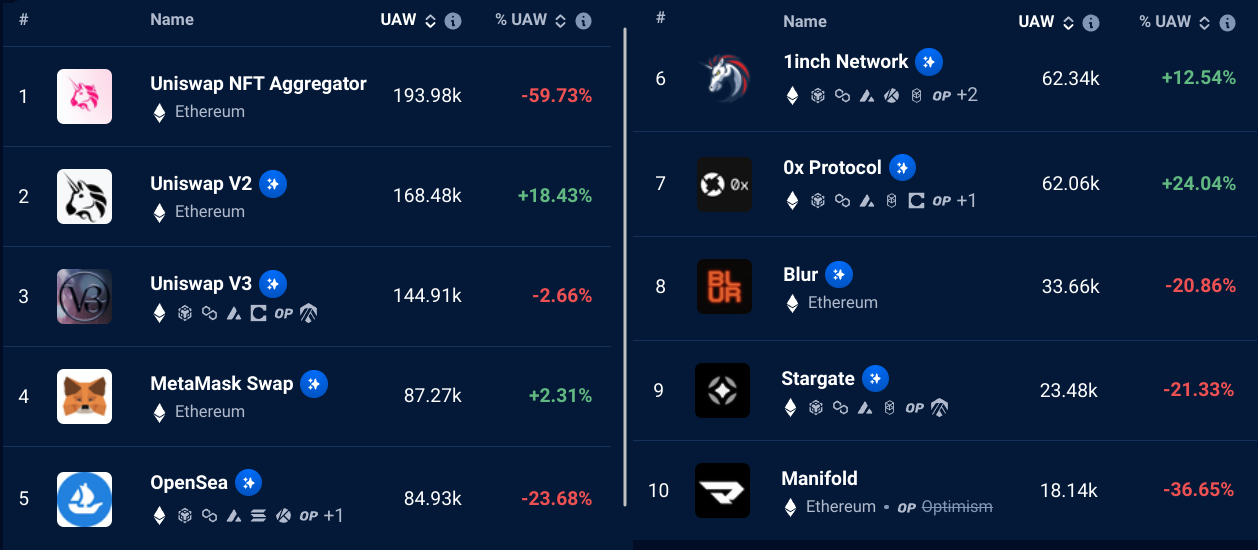

以太坊30 天的DApp 活動。來源:DappRadar

使用DApp 的活躍地址數量下降,這令人擔憂。在過去30 天內,以太坊上主要DApp 的活躍用戶減少了25%。這可能反映出投資者對網絡交易的成本並不滿意。

檢查ETH 衍生品有助於根據ETH 投資者的倉位判斷1,800 美元的水平是否真的可以證明是可靠的支撐位。

衍生品指標顯示多頭和空頭之間的需求平衡

以太坊季度期貨在鯨魚和套利平台中很受歡迎。然而,這些固定月份合約的交易價格通常略高於現貨市場,這表明賣方要求更多資金來推遲結算。因此,健康市場中的ETH 期貨合約的年化溢價應為5% 至10%,這種情況稱為期貨溢價,這並非加密市場所獨有。

以太坊3 個月期期貨年化溢價。資料來源:Laevitas

根據期貨溢價(也稱為基差指標),自7 月16 日以來,以太坊市場的專業交易者仍然無法採取看漲立場。目前5% 的水平徘徊在中性至看跌閾值的邊緣,表明槓桿多頭和空頭頭寸之間的需求平衡狀態。

Coinbase 的Base 網絡於8 月9 日上線,可能有助於ETH 挑戰1,900 美元大關。生態系統內的幾個開發團隊已經宣布了他們的Base 網絡產品,該網絡目前包含去中心化交易所Uniswap 的一個版本。

雖然ETF 的潛在批准和PayPal 穩定幣的龐大用戶群推動了以太坊的看漲前景,但以太坊網絡發現自己面臨著來自現有智能合約平台和擁有充足資源的挑戰者的競爭。這種情況給1,800 美元支撐位的彈性帶來了不確定性。