作者:栗坤 Sober

大多數馬賽克市場期權玩家認為當前IV 在30 附近或者以下(如下圖所示:IV vs RV, source from:signalplus)的時候,賣方沒法繼續“鴨”了,此時long Gamma 或者long Vega 應該粉墨登場!

但這實際是這樣麼?我不這麼覺得,待我剝繭抽絲,細細道來。

近 1 個月馬賽克市場 IV 與 RV 對比

一、 IV 低或者高,要看參照物是什麼?

我們平時做交易,交易的是什麼價值?對,交易的是價格,也就是相對價值,投資或者交易本質也是最優性價比的選擇。此時此刻,再去說10 年前無風險(當時相當於無風險和剛兌,當然這種說法學術上面也不那麼嚴謹) 15% 收益的信託,或者是5% 的餘額寶都意義不大。

相對價值交易的情況可能會變得非常複雜,尤其是在執行這種策略時,我們簡單將相對價值做個描述。例如:許多玩家在嘗試衡量今天大餅IV 時使用歷史大餅的 IV 來衡量,那確實一去不復返了。

用過去衡量今天! (投資行業我們知道千萬不要把“歷史性行業”和“週期性行業”做混淆,期權 IV 和定價也是一樣道理)

事物的基本面已經發生變化(用哲學一點話來講:我不能兩次踏入同一條河流)。因此,與其以過去為基準,不如以另外一個標的資產(例如:美股芯片股)為基準,大家都會這麼比,但我們心裡要有桿秤,意義不大了。就像 A 股現在的互聯網你還用 18 年以前估值方法去研究,那就是“刻舟求劍”了。

事實上,現在很多機構做波動率套利,其中一種方式就是用自己建模的 IV 和當前 IV 做比較,而進行波動率套利交易(高 sell,低 buy,配平 delta)。但是,不同專業水準的機構模型水平大相徑庭,且目前也存在一些私募基金掛羊頭賣狗肉的情況,我們作為普通投資人還是需要進行甄別。

二、 看看過去半年實際情況

看看過去6 個月鴨站上面IV 與RV 的數據,我們通過數據觀察可以發現雖然今年大家喊了半年IV“太低了”,實際賣方賺錢雖然較之前更卷,但是如果不做賣方,同樣水平玩家做買方真的能賺到錢么?不要看一次,兩次,要拿出長期業績來。 【留給各位思考,開放式問題】

近 6 個月馬賽克市場 IV 與 RV 對比

實際上長期來看 IV 不能脫離 RV 太遠,彼此 Match 才是長期生存之道,否則買方不就成“大冤種”麼?

因此,我認為比較有意義的是做一些相對價值分析,去定價當下 IV 的合理值,只要在合理值水位以上,哪怕再低,接著賣。看看大餅這半年多 IV 與 RV 走勢,雖然 Gap 值很小,但是大多數時間 IV 是有溢價的。賣方賣保險,掙的是什麼?就是這個溢價錢。

最近 1-2 個月很多賣方抱怨 IV 低,做一些 long gamma 策略,其實虧的更慘,這就是我要說的,低或者不低,要看 IV 的相對定價和個人期權策略的能力圈。

三、 有什麼典型的策略

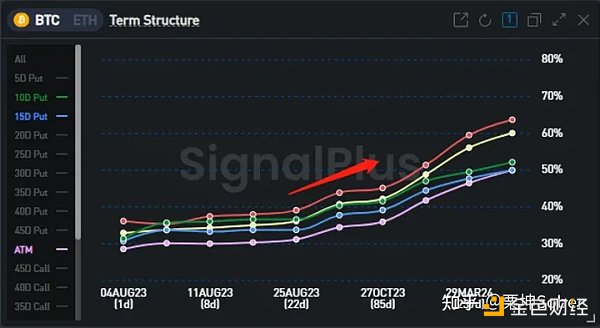

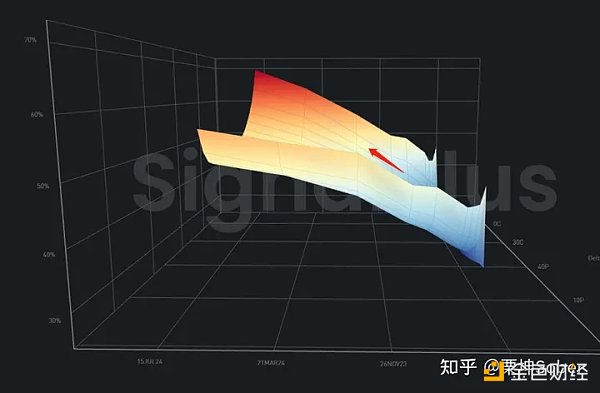

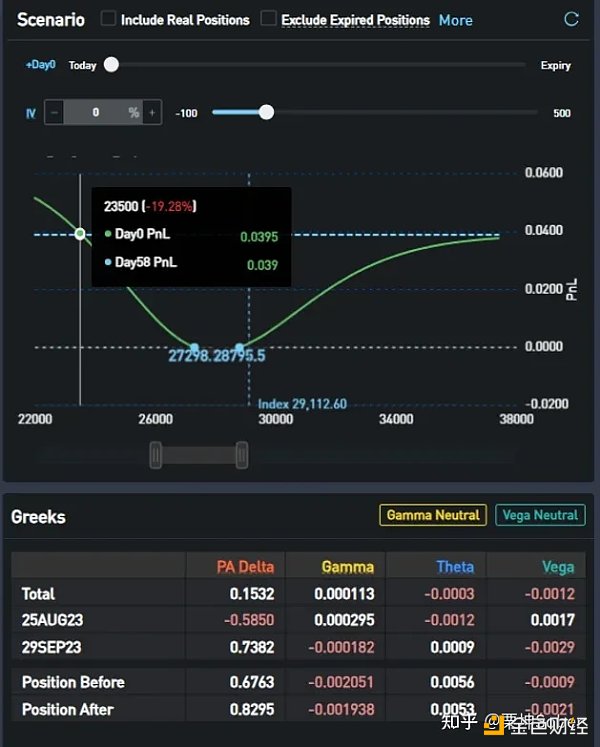

最近思考和實戰,覺得反日曆策略會是一個性價比很高的策略,通過下圖可以看出8 月底大餅的IV 都還比較低, 9 月份有明顯上翹,surface 圖也可以很明顯觀察出來。

大餅 Term structure

大餅 surface

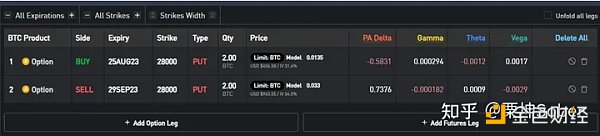

組合策略構建比較簡單。以今天 8 月 3 日週四為建倉日

策略具體買賣期權

Breakeven & Greeks

方法如下:買入 8 月底 2.8 w 的 put,賣 9 月底 2.8 w 的 put。組合是以 premium 收入方式構建的。由於屬於跨月組合,有單向賣權保證金。 IV 上翹意味 9 月可以賣出溢價(相對最大程度收 Theta), 8 月下凹意味著 8 月可以 buy 的便宜。

在 8 月底合約到期之前,組合屬於完全對沖的,沒有大的風險敞口。

我們分析一下三種未來情況:

1 :大餅大漲,達到 2.8 w 元以上。

此刻兩個 PUT 都成為深虛,只要雙平的支出低於建倉收入,就是成功的。如果這種上漲就有可能兩個期權都歸 0 的。這個在 8 月底到期前我們再討論應變。反正持有 9 月賣 put(2.8 W)是+delta 的,有各種應對手段可以使用。

2 :大餅大跌,達到 2.8 w 以下。

此刻 buy put 可以先獲利平倉,等待大餅反彈再處理 9 月賣 put。如果大餅嚴重下跌,put 由淺虛變為深度實值,兩個期權一樣價格了,甚至於在低位出現了價格倒掛!就是遠月的比近月的還低!這樣的話,雙雙平倉還有可能以盈利告終!

3 :大餅繼續盤整。

這個屬於初始判斷錯誤(因為反日曆還是預測方向上有大的波動的),那麼 8 月到期前我們再權衡是否延續該策略。因為我們初始是權利金收入型策略,迴旋餘地會比日曆多一些,另外本身反日曆策略從 breakeven 也明顯看出是反脆弱策略。

這個策略我自己實戰下來感受是與 put 端做牛市價差風險特徵截然不同,所以對於風險厭惡的玩家應該更容易接受。和大家習慣思維最大的不同是,哪怕是 long gamma 或者 long vega,我都更建議構建 premium 收入型策略,就如同之前一篇文章寫得“反向比例價差”策略一樣。這樣建立策略初始壓力很低,同時不斷積累 Theta 可以做一下長期尾部風險保護。這在期權長期投資及增加賠率過程中也發揮重要作用。

如何低成本,長期的做好尾部風險保護?這對於很多機構投資人都是難題,但是相反,其實對於散戶來講用好我們可以暴露的 delta 敞口並支出一定的 theta 保護住尾部就沒那麼難,這是我們的優勢。

在處理應對方式上,我基本在動起來之後不會做雙平。因為在一個價格上做相反頭寸的平倉是浪費機會,因為在一段時間內價格肯定是波動,單邊行情少之又少,平掉有利頭寸等一下平掉另外一個頭寸,或者有交易系統的玩家就更簡單了,完全按照系統的設置平倉某一條腿。

四、 建議大家做賣方還是做買方?

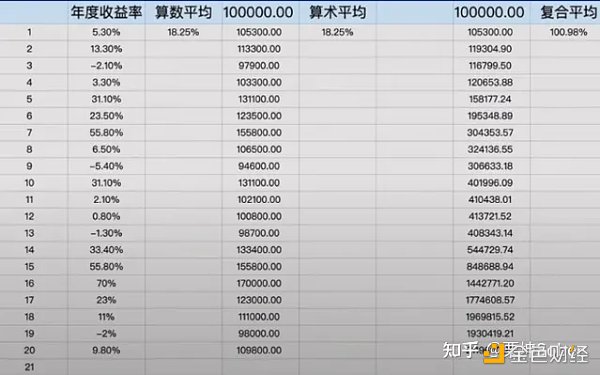

(穩健)低迴撤策略 20 年算數平均收益和復合收益

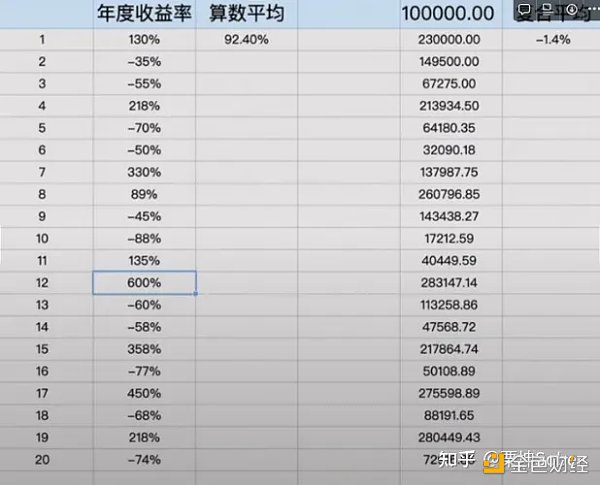

(激進)高爆發策略 20 年算數平均收益和復合收益

上面 2 張圖是交易 20 年每年盈利情況,分別作了算數平均數和復利。為什麼複利是第八大奇蹟,相信 2 張圖表道破真相。

當下市場環境下以文中推薦權利金收入型策略做期權賣方,不管是反日曆還是反向比例價差,都能把尾巴兜住。如果看官對尾部風險管理感興趣的,可以看我之前也寫過一篇《如何利用期權進行尾部風險管理》的文章。各位可視自己能力圈選擇適合自己且複利效果好的期權策略,見仁見智,沒有標準答案。

【結語】

辯證的去看 IV 高或者低,辯證的去看賣方和買方,辯證的去看多頭和空頭。

辯證的去看很多前人得出的結論。在交易的世界,我們就猥瑣發育,做好滑頭就好了,持續迭代交易系統,贏在修正,不在預測!