作者:Checkmate, Glassnode

編譯:Annie,達瓴智庫

眾所周知,比特幣是一種高波動性資產。然而當前比特幣市場波動性正在被極度壓縮。這究竟是因為比特幣已經失去了高波動性,還是因為市場被錯誤定價?

摘要

- 眾所周知,比特幣價格的波動一向非常劇烈,而當前市場下的比特幣波動範圍正在被極度壓縮,比當前價格區間幅度還要小的交易日在歷史上僅佔不到5%。

- 期貨市場表現平平,BTC 和ETH 的交易量雙雙創下歷史低點,期現套利收益率為5.3%,略高於無風險利率。

- 當前期權市場的隱含波動率大幅下跌,達歷史低點,甚至不到2021-2022年基線的一半。

- 看跌/看漲期權比率和25% Delta skew 指標均處於歷史低點,表明期權市場下,看漲期權需求大幅增加,而看跌期權的定價表明其未來波動性非常小。

橫盤信號

當前BTC 現貨價格處於多個業界廣泛使用的長期移動平均線(111D、200D、365D 和200W)上方。這些平均值分佈在最低23,300 美元(200DMA) 到最高28,500 美元(111DMA)之間。下圖還顯示了在過去兩個週期中,與當前情況類似的時期,而這些時期往往與宏觀上升趨勢相對應。

圖1:長期移動平均價格模型

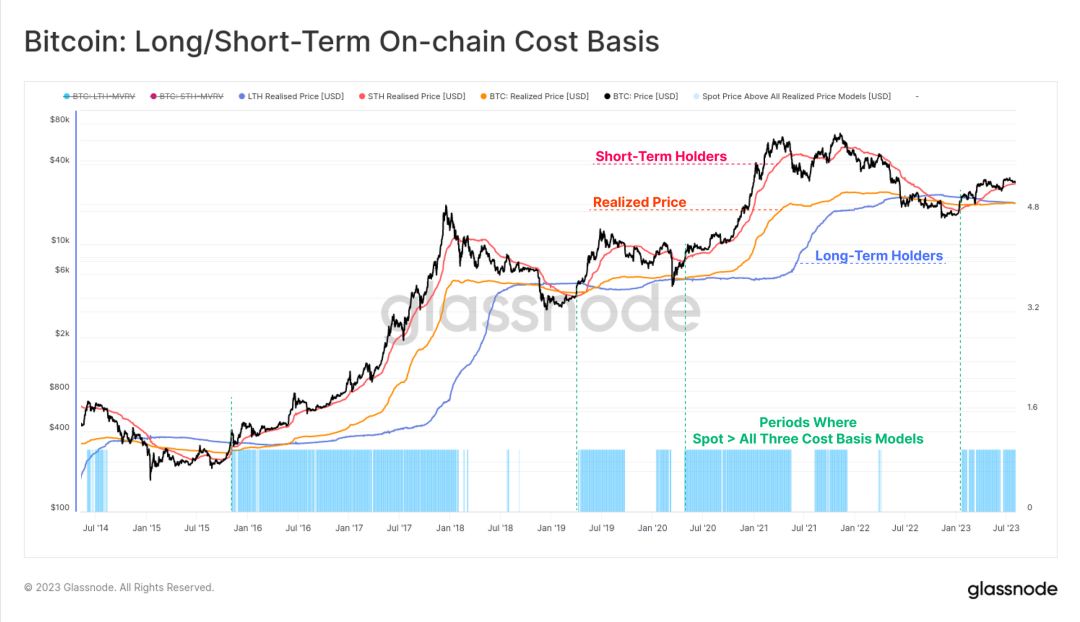

已實現價格模型也是這樣的情況,我們可以用三種不同的群體的基礎成本來搭建模型:

- 黃色:整體市場(已實現價格)。

- 紅色:短期持有者(持有Token不超過155 天)。

- 藍色:長期持有者(持有Token超過155 天)。

現貨價格也高於這三種群體的已實現價格,與上文中均高於長期移動平均價格的情況一致。

圖2:長期/短期持有者鏈上基礎成本

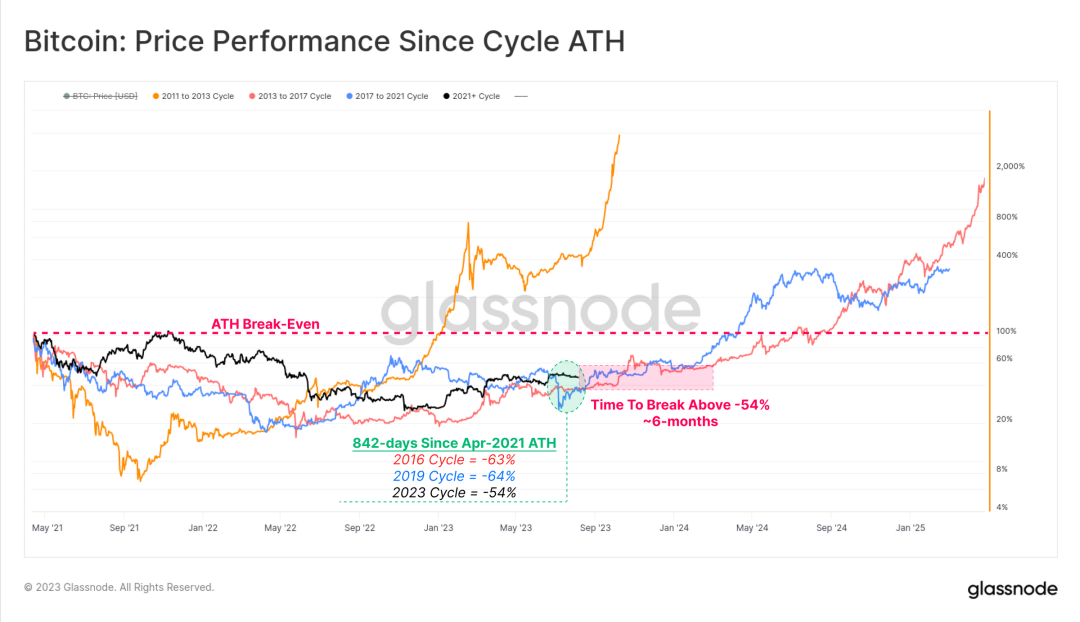

從2021年4月達牛市峰值至今,已經過去了約842天。 2023 年的市場復甦情況上比前兩個週期要好一些,僅比牛市峰值低54%,而歷史平均水平為64%。

我們還注意到,2015-2016年和2019-2020年周期中,在市場加速突破54% 的回撤水平之前,都經歷了6 個月的盤整,這也許預示了未來可能會出現的橫盤期。

圖3:牛市峰值以來的價格表現

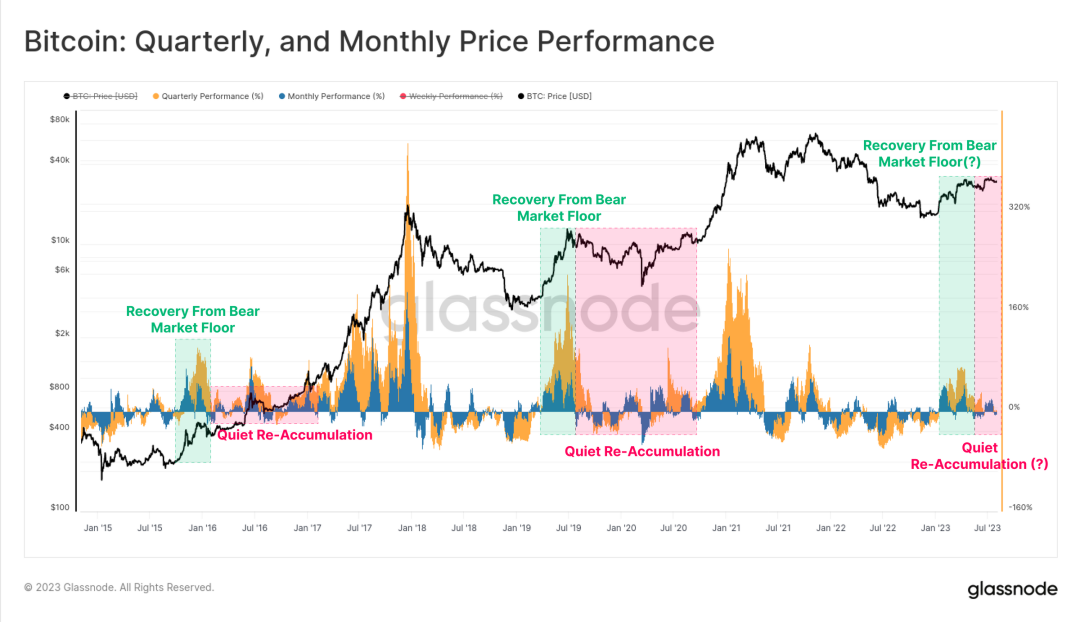

在今年年初的市場熱度散去後,比特幣的季度和月度價格表現均已降溫。這一階段與之前週期也有很多相似之處。在之前的周期中,最初的底部反彈都非常強勁,但隨後會持續很長一段時間的盤整。

這一時期通常被分析師們稱為重新積累期。

圖4:季度和月度價格表現

比特幣波動大幅收窄

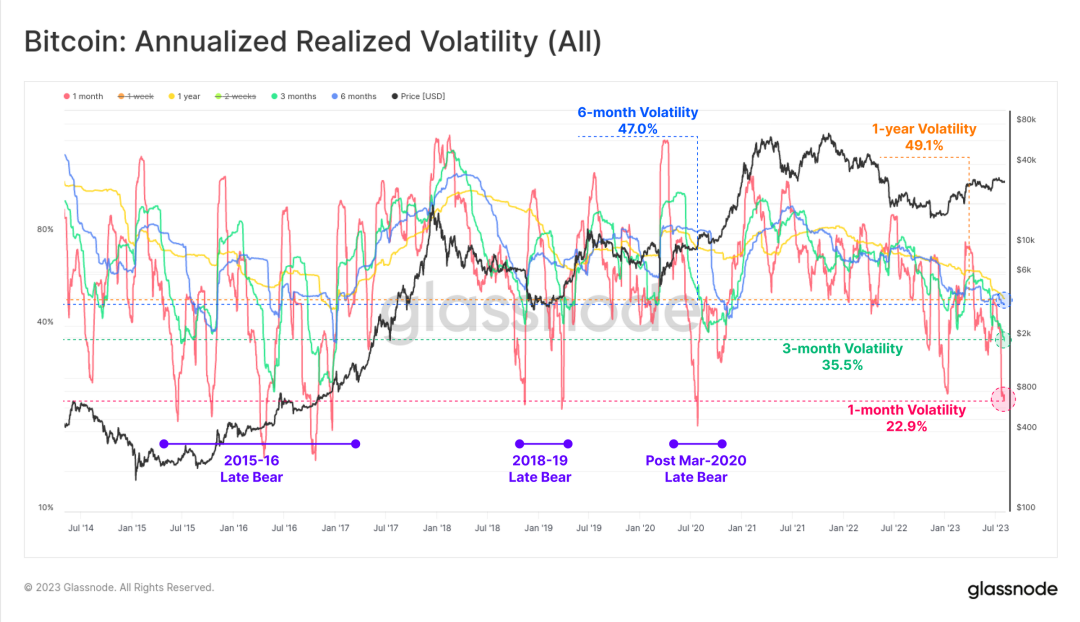

比特幣的1個月、3個月、6個月、1年窗口的實際波動性在2023 年大幅下降,達到多年低點,其中1年期窗口波動性最高。這也是2016 年12 月以來,1年期窗口波動性的最低水平。這是下列第四個此類極端波動壓縮時期:

2015年末,2016年初,市場進行重新積累階段;

2018 年末,市場在11 月大幅拋售之後徹底進入了熊市。隨後便迎來了2019 年4 月的複蘇反彈,在三個月內比特幣價格從4,000 美元上漲至14,000 美元;

2020 年3 月後,市場進入盤整期;

2022 年年底,市場逐漸消化了FTX 的崩盤。

圖5:年度已實現波動率

上週,7 天內價格區間的高點和低點僅相差3.6%,歷史上,只有4.8% 的交易日低於該值。

圖6: 7天價格高點和低點

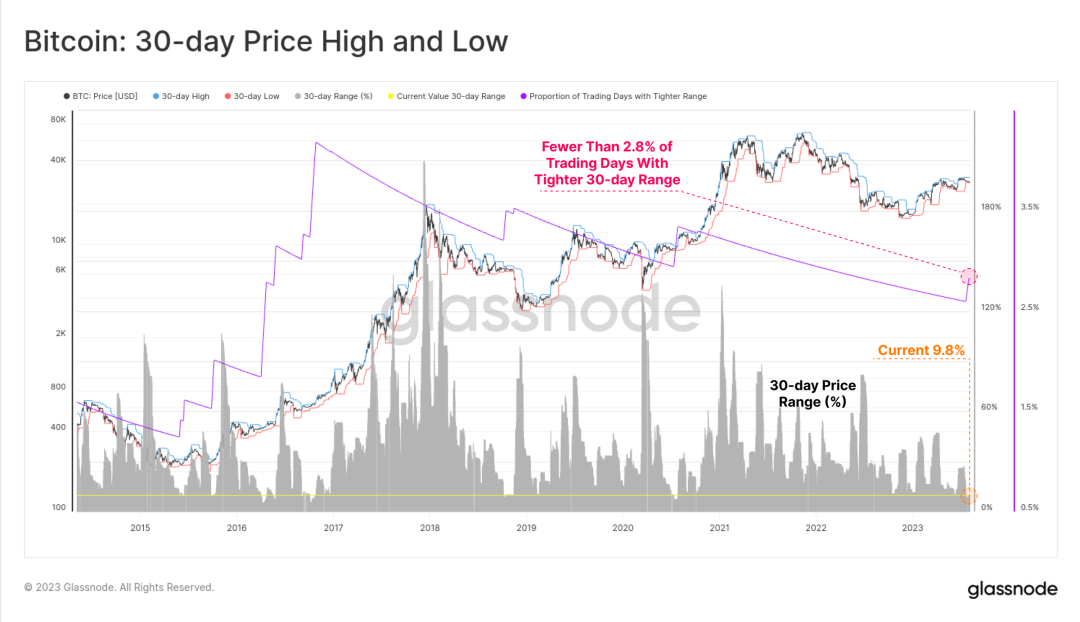

30 天價格區間寬幅也同樣狹窄,上個月比特幣價格高點和低點僅相差9.8%,而歷史上只有2.8%的月度價格區間寬幅低於9.8%。對於比特幣來說,這種程度的橫盤和低波動是極為罕見的。

圖7:30天價格高點和低點

衍生品市場同樣平靜

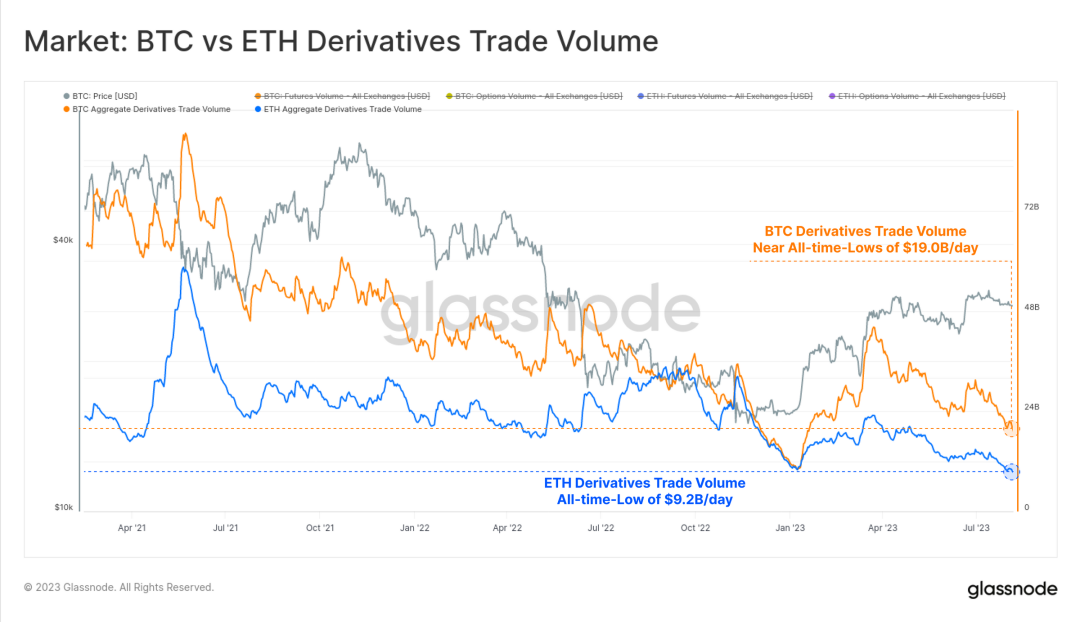

這種沉寂的狀態在BTC 和ETH 的衍生品市場上也很明顯。以太坊和比特幣這兩種資產的期貨和期權總交易量分別處於或接近歷史低點。

當前BTC 市場的衍生品交易總額為190億美元/天,而ETH 市場的衍生品交易總額僅為92億美元/天,創下了2023 年1 月以來新低。

圖8: BTC vs ETH 衍生品交易額

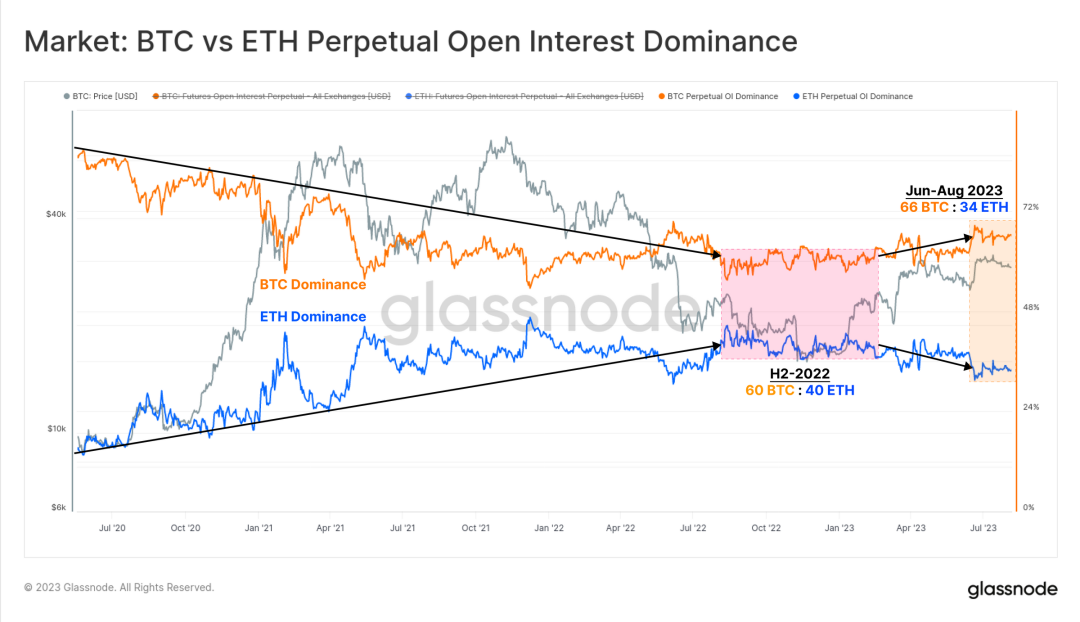

最近,投資者也紛紛保持著相對避險的態度,期貨市場中,比特幣佔比緩慢走高。

2021-2022 年期間,相對於比特幣來說,以太坊期貨市場的交易量和持倉量均穩步增長,並在2022 年下半年達到60 BTC : 40 ETH 的峰值。

而在2023年,形勢發生了轉變,比特幣逐漸佔據上風。市場流動性減少以及風險偏好下降推動了風險曲線上升。

圖9:BTC vs ETH 永續期貨合約未平倉量佔比

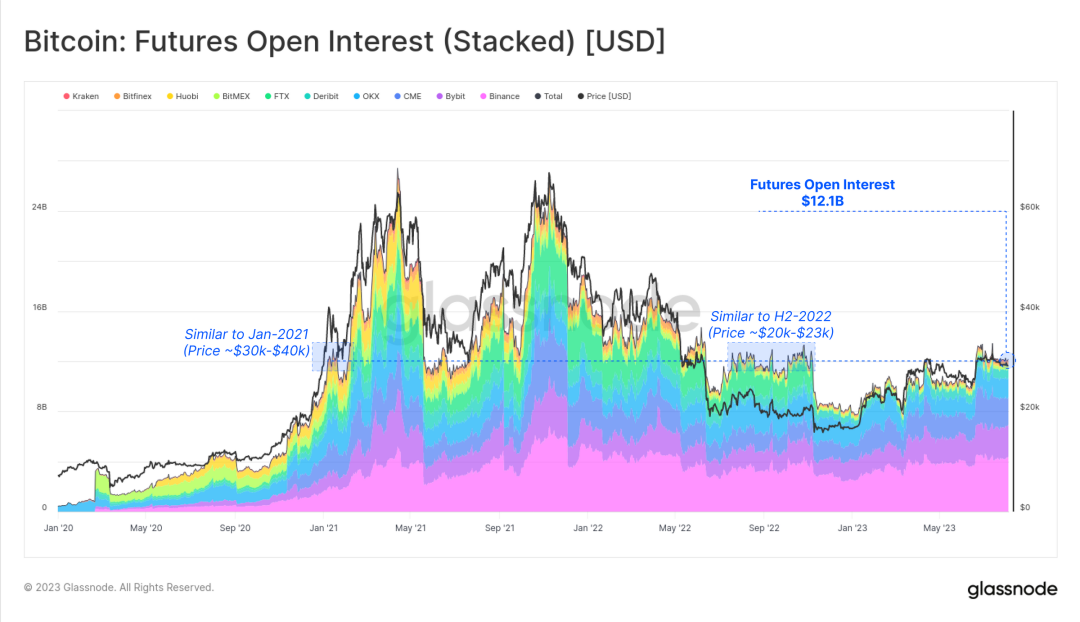

上個月,期貨市場上的比特幣與以太坊持倉量相對持平,為121億美元。和2022年下半年的情況差不多,當時比特幣價格比現在低約30%, FTX 也沒有暴雷。也與2021 年1 月上漲期間類似,當時比特幣價格上漲了30%,市場還不太成熟。

圖10:期貨未平倉合約(質押)

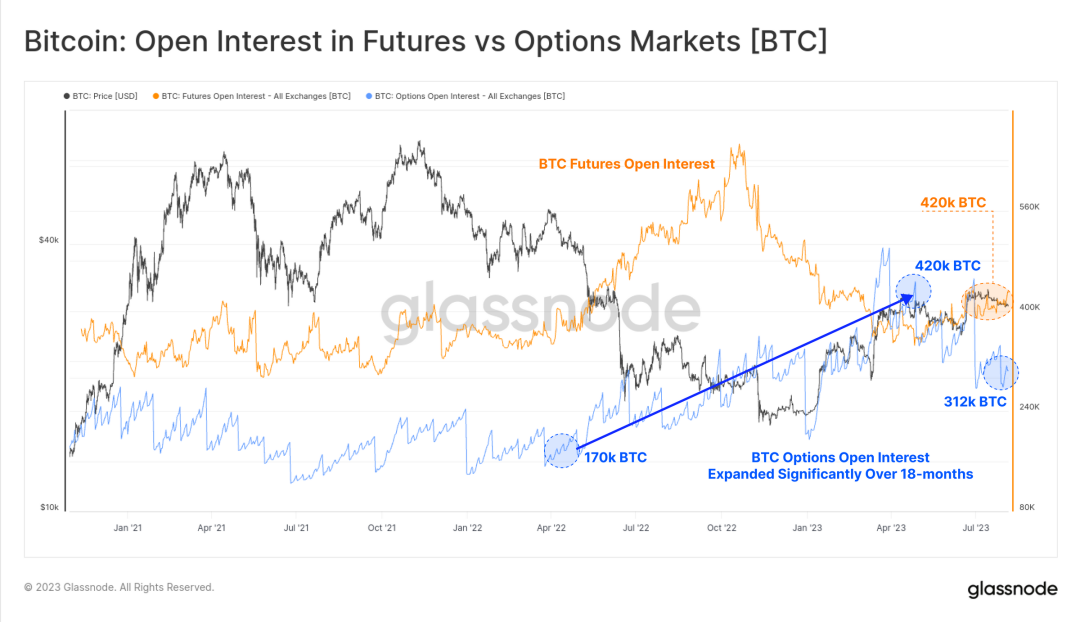

相比之下,期權市場的主導地位顯著上升,未平倉合約在過去12 個月中增加了一倍多。就持倉量規模而言,目前期權市場與期貨市場相當。

另一方面,自2022 年底(FTX 暴雷)以來,期貨持倉量一直在穩步下降,僅在2023 年略有增長。

圖11:期貨市場和期權市場的未平倉量

期貨市場看漲趨勢強烈

由於期貨市場的交易額很少,市場活躍度也相當低,投資者的目光都聚焦在確定哪些機會可以讓數字資產衍生品領域重新活躍。

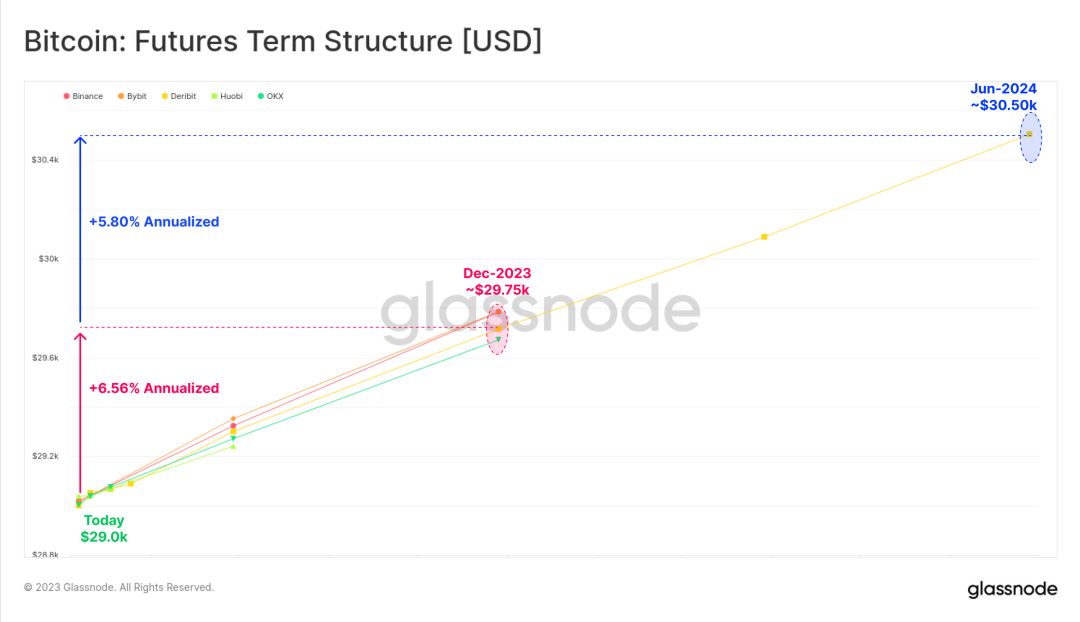

在期貨市場中,期限結構(零息債券收益率曲線)表明通過期現套利(利用期貨市場和現貨市場的價格差異,低買高賣獲得收益)可獲得5.8% 至6.6% 的年化收益率。不過,這僅比短期美國國債或貨幣市場基金的收益率略有增長。

圖12:期貨期限結構

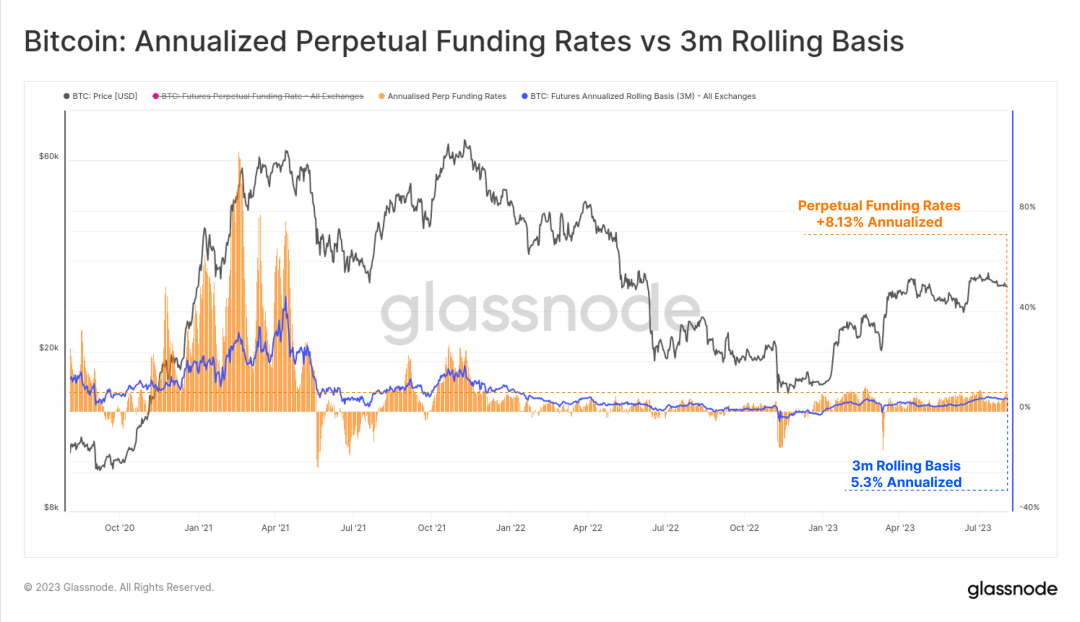

永續掉期市場是最具流動性的加密資產衍生品交易市場,交易者和做市商可以鎖定融資利率以對期貨和現貨價格進行套利。這種期現套利的波動性更大,目前的年化收益率為8.13%,對投資者來說具有極大的吸引力。

另外,自1 月份以來,融資利率持續上漲,可以看出2022 年底以來市場情緒發生了明顯轉變。

圖13:永續基金年利率vs 3個月滾動利率

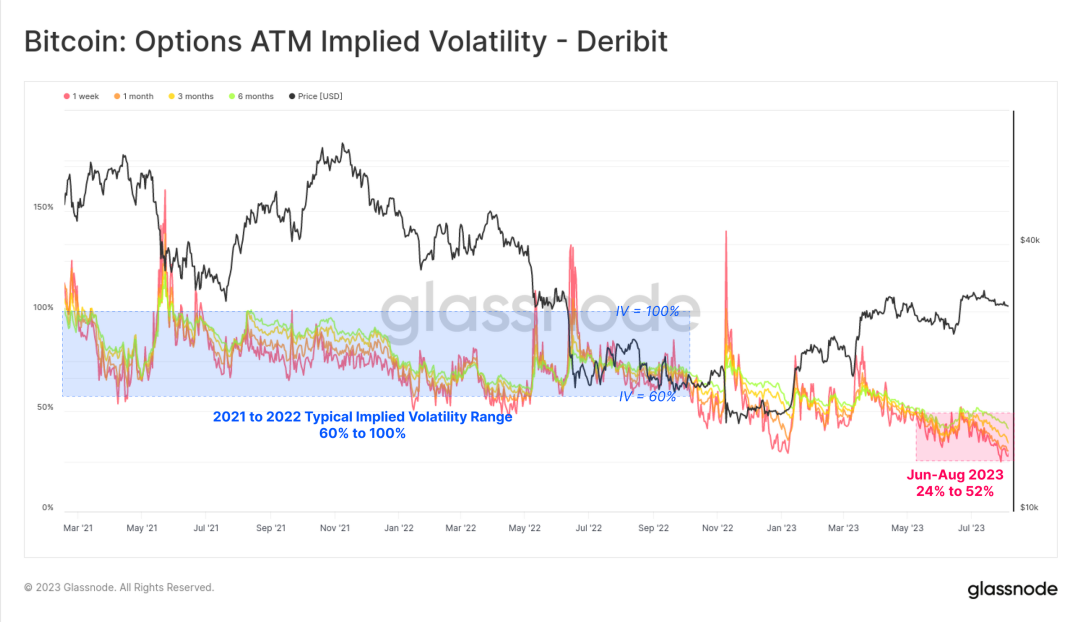

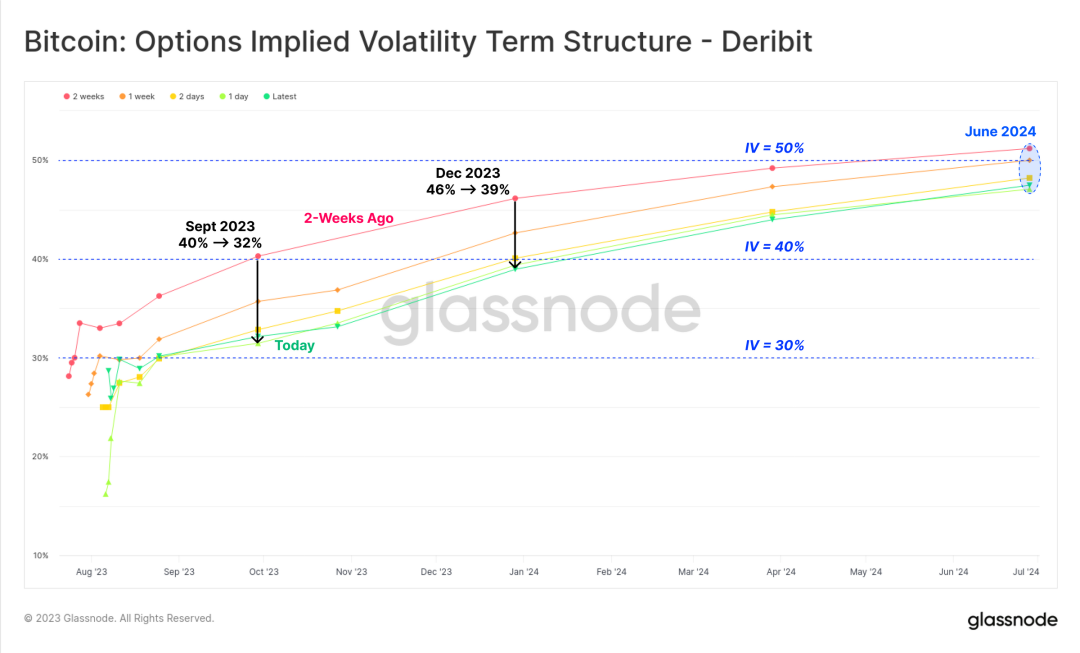

再繼續看期權市場,當前市場波動率已經被壓縮到極低了,所有合約到期日的隱含波動率都跌至歷史低點。

比特幣市場的波動性是非常大的,2021-2022年期權交易的隱含波動率基本在60% 到100% 之間浮動。然而目前,期權市場的波動性溢價達到歷史低點,隱含波動率介於24% 至52% 之間,不到長期基線的一半。

圖14:當前期權隱含波動率

從下方隱含波動率的期限結構可以看到,過去兩週,波動性溢價迅速收縮,到期日為2023年12 月的期權合約的隱含波動率從46% 下降至39%。到期日為2024 年6 月的期權合約的波動率溢價略高於50%,處於歷史低位。

圖15:期權隱含波動率期限結構

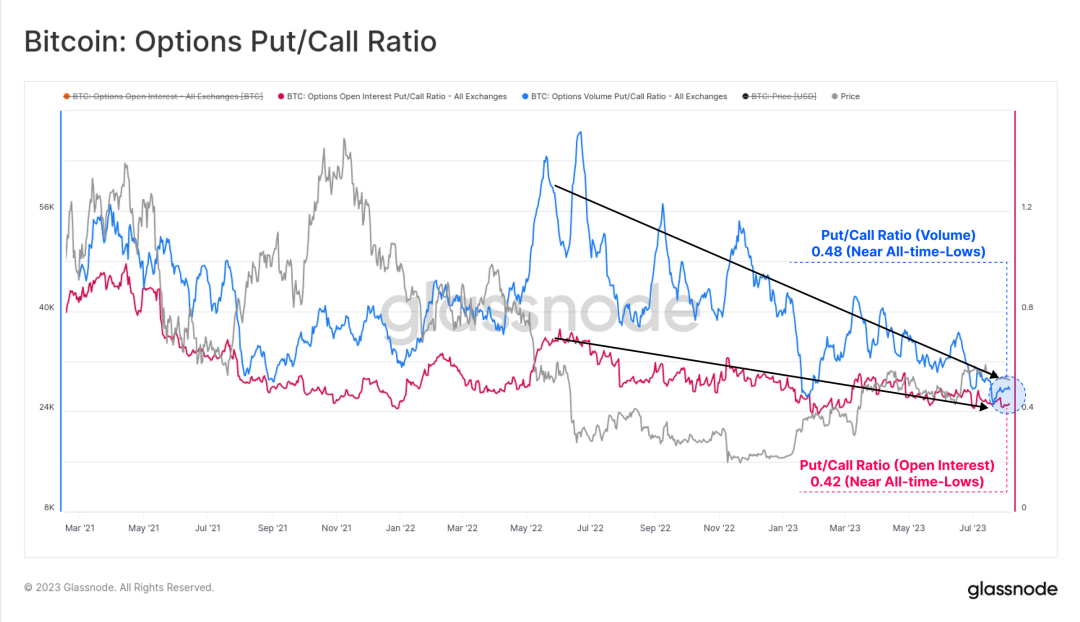

看跌/看漲期權的交易額和持倉量比率均處於或接近歷史低點,分別為0.42 和0.48。這表明市場主要還是看漲,看漲期權的需求仍佔據主導地位。

圖16:看跌/看漲期權比率

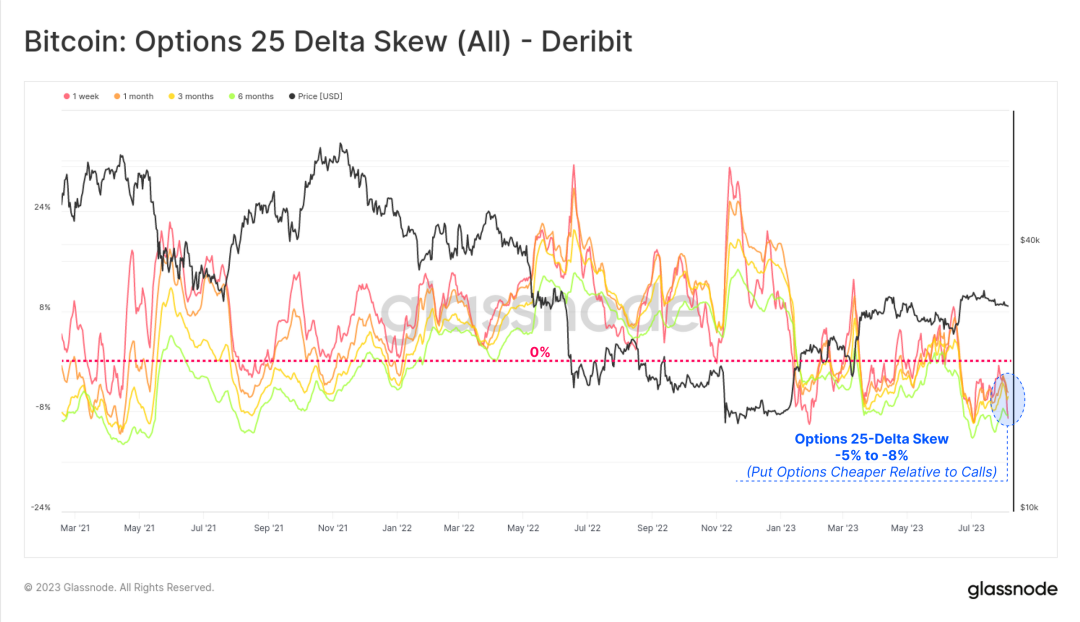

因此,相對於看漲期權,看跌期權越來越便宜,25%Delta Skew(25% Delta Skew 計算為25% Delta 看跌期權的隱含波動率和25% Delta 看漲期權的隱含波動率之間的差異)指標創下歷史新低。總的來說,這表明目前期權市場和期貨市場規模相當,期權市場隱含波動率處於歷史低位。

然而,由於歷史上僅有不到5% 的交易日小於當前比特幣的價格區間寬幅,這究竟是比特幣已經擺脫了之前人們對它高波動的固有印象?還是比特幣被錯誤定價的結果?

圖17:期權25% Delta Skew指標

總結

我們很少會聽到有人說比特幣是一種價格穩定的資產,大家都認為比特幣是一種高波動性的資產,因此目前每月比特幣價格浮動不超過10%這一現象就格外讓人詫異。可以說,這是有史以來比特幣波動性最低的一段時間。

期現套利收益率介於5.3% 至8.1% 之間,略高於美國短期國債的無風險利率。期權市場的隱含波動率溢價處於歷史最低水平,看跌期權的需求最為寡淡。