原文作者| Crypto Ann

原文編譯| 白澤研究院

儘管比特幣、以太坊和流行的山寨幣等主要加密貨幣的形勢嚴峻,但在鏈上世界深處,情況並沒有那麼的“血腥”。相反,你經常能看到如下圖一般的價格圖表。

屬於“鏈上投機”的夏季仍在進行中。

但它們會堅實而持久並延伸到牛市嗎?

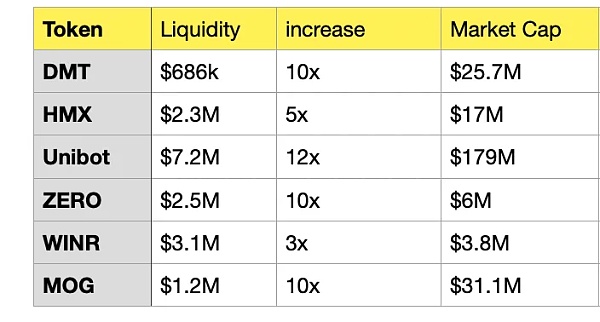

今天我想深入研究當前表現優異的6 個代幣。在並列比較之後,分析使它們表現如此出色(或看起來如此)的共性、模式和特徵。

分析的候選者如下,由於圍繞它們的只是炒作,所以我將它們稱為Sh*tcoin(“垃圾幣”):

- 永續DEX HMX($HMX)

- 加密遊戲Sanko Game($DMT)

- Telegram 機器人Unibot($UNIBOT)

- 鏈上博彩遊戲WINR($WINR)

- 無清算,由LSD 支持的借貸協議ZeroLiquid($ZERO)

- 模因幣$MOG

目標:市值

市值是代幣持有者最容易關注的指標,它代表了成就、里程碑。

你經常會在Crypto Twitter 上看到:“讓我們的市值達到X 百萬美元!!”以及火箭表情符號。

在本文研究的6 個項目中,Unibot 以近2 億美元的市值遙遙領先,其他項目也希望能夠實現這一目標。

然而,市值是一個誤導性的指標。就像技術分析中的支撐和阻力一樣。你可以在阻力位獲利,或者在價格突破阻力位時買入。這實際上沒有任何意義。有些項目市值最高可達5000 萬美元,而另一些則永遠不會超過1000 萬美元。甚至某些項目很容易到達500 萬美元,然後再往上爬就變得困難了。

流動性更重要

流動性實際上才是你唯一需要的比較。

資本效率最高的是$DMT 和$MOG,兩者都以最小的流動性實現了10 倍的價格上漲。

$HMX 和$WINR 還有很大的上漲空間,前提是它們要將流動性保持在當前的水平。

$ZERO 更容易被拋售,因為市值與流動性之間的比率相當接近。而Unibot 的情況正好相反,因為市值1.79 億美元,很難以720 萬美元的流動性拋售/變現。

市值和流動性之間的差距越大,被迫繼續持有的人就越多。假設Unibot 的買家成功賺取了500 萬美元的利潤,但這個收益只是紙面上的,因為他無法在將Unibot 出售為ETH 時維持價格的穩定。 (如果該流動性池由價值350 萬美元的ETH 和價值350 萬美元的Unibot 組成,那麼他根本無法出售,因為池中沒有足夠的Unibot。)

在這場“追逐垃圾幣”的投機遊戲中獲勝的唯一策略是成為早期買家(或代幣部署者本身),同時保持遠低於流動性池中的頭寸。儘早購買是最好的,因為如果代幣失敗並遇到了拋售潮,你仍然可以挽救初始資本(成本),甚至獲得一點利潤。內部人士通常也會在價格上漲時逐步賣出,保持池內流動性相對穩定,從而維持上漲勢頭。

為什麼你應該逐步賣出?

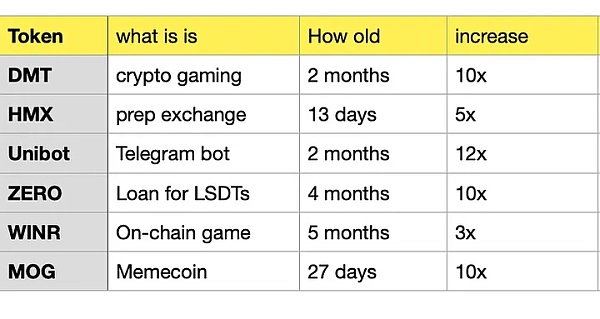

我曾經認為一個項目或代幣的“年齡”並不重要,但後來我意識到我錯了。儘管本文僅研究6 個項目,樣本量很小,但可以識別出一種共同的模式。表現最好的項目既不太年輕也不太老,最佳“年齡”是幾個月大。

最近,越來越多的項目方知道將代幣上漲維持一段時間要比快速拉高拋售更好。他們知道將價格保持足夠長的時間足以讓人們相信該項目的“不會跑路”,但是,時間不能太長,以免注意力動搖,使得人們慢慢失去興趣。

我確信保持低流動性是策略之一。如果你正在鏈上購買與以上項目類似的“垃圾幣”,首先要注意的就是流動性是否增加。

人們會認為更多的流動性是看漲的,就像幾週前$BALD 代幣發生的情況一樣。流動性增加到3100 萬美元,吸引了越來越多的買家,不久之後,代幣就徹底崩盤了。

相反,如果你的頭寸很大,則可以將流動性增加視為是賣出信號,逐漸賣出。

Unibot,模因幣的中心

我還認為,項目的類型對於可流通性並不重要。一般來說,“垃圾幣”的工作原理是,在一般情況下,如果一個代幣的用例或者敘事是獨一無二的,那麼圍繞它的炒作要比其他代幣持續的時間更長。

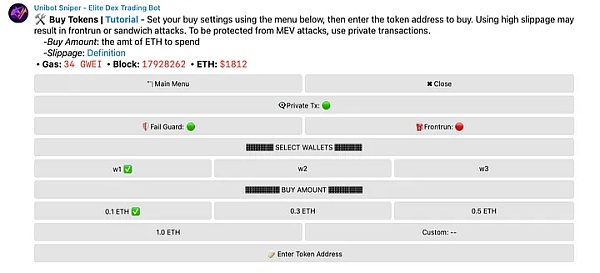

在這裡,我指的是Unibot。為此,我們需要談談Unibot 到底是什麼?

支持者們爭論Unibot 如何徹底改變用戶體驗。我只想說那些都是廢話。

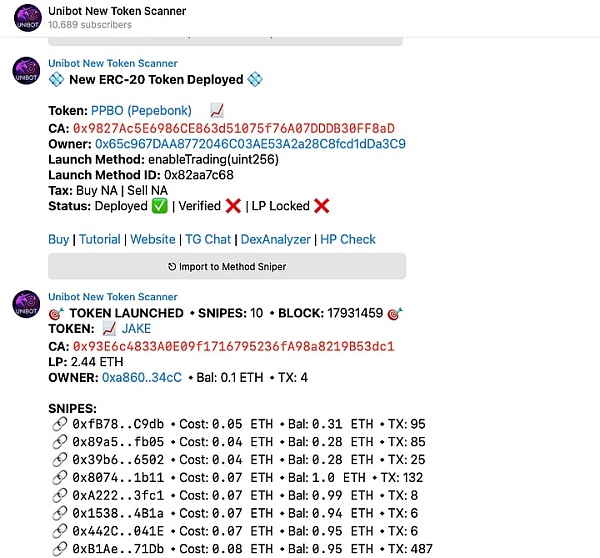

相反,Unibot 的真正吸引力在於模因幣交易功能。有了它,你可以獲得新代幣發布的提醒,並能夠在上市後立即購買代幣。對於鏈上交易者來說,這當然是很好的用戶體驗,也是為什麼“衝土狗”(變相的賭博)會讓人著迷的原因。

簡而言之,Unibot 不僅僅本身是一個模因幣,它還是模因幣宇宙的中心。

Unibot 成功地維持了更長時間的炒作,因為它從獨一無二做到了賽道龍頭。其他項目很難復制它的成功命運。

圍繞Unibot 的炒作何時會結束,這將取決於鏈上投機的情況以及整個加密市場。 (Unibot 使流動性池保持在較低水平,以避免價格連環下跌。)

這些“垃圾幣”很容易受到資本輪換的影響

一旦交易者註意到更廣泛加密市場的流動性變化,他們就會離開“垃圾幣”炒作。

比特幣和以太坊掌控大部分流動性的周期將會再次到來,這通常發生在牛市的早期到中期。

早在2021 年,像$UNI 和$SUSHI 這樣的DeFi 藍籌代幣就已經停滯不前,而新來者們(Layer1-“以太坊殺手”)將牛市推向巔峰。對於本文提到的這6 個“垃圾幣”來說,情況並沒有什麼不同。

然而,真正的牛市千倍項目還潛伏在某個地方。他們的代幣不會在2 個月內上漲10 倍,而且肯定也不是層出不窮中的又一個永續DEX。目前,這些代幣的價格與項目本身的創新/質量之間存在很大差距。至少在2019-2020 年的“鏈上投機”熱潮中,像UniSwap 和Curve 這樣的DeFi 藍籌項目確實是新穎且具有開拓性的,而當前的“垃圾幣”根本沒有這些。

風險提示:

根據央行等部門發布的《關於進一步防範和處置虛擬貨幣交易炒作風險的通知》,本文內容僅用於信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。