撰寫:THOR HARTVIGSEN 編譯:深潮TechFlow

撇開宏觀環境,加密市場本身存在哪些事情值得期待?

市場概況

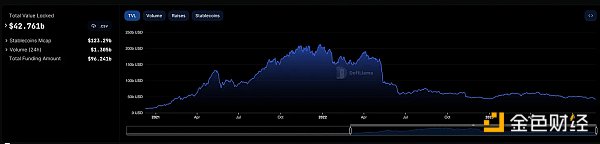

DeFi 流動性處於自2021 年2 月以來的最低水平。眾所周知,高利率環境使得追求鏈上收益變得不那麼吸引人。加上加密貨幣價格下跌,導致了TVL 的新低。

這意味著什麼?這意味著在短期內盈利變得更加困難。要讓某個項目起飛,就需要從DeFi 的其他領域中流出流動性。除非你在這個領域有堅實的優勢,或者每天花16 個小時以上盯著屏幕,最好的做法可能是製定一個長期的投資策略並堅持下去。不要在這個充滿敵意的環境中過度交易而被動搖。

為什麼價格會崩盤?

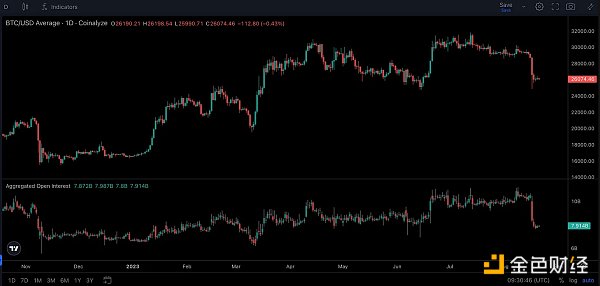

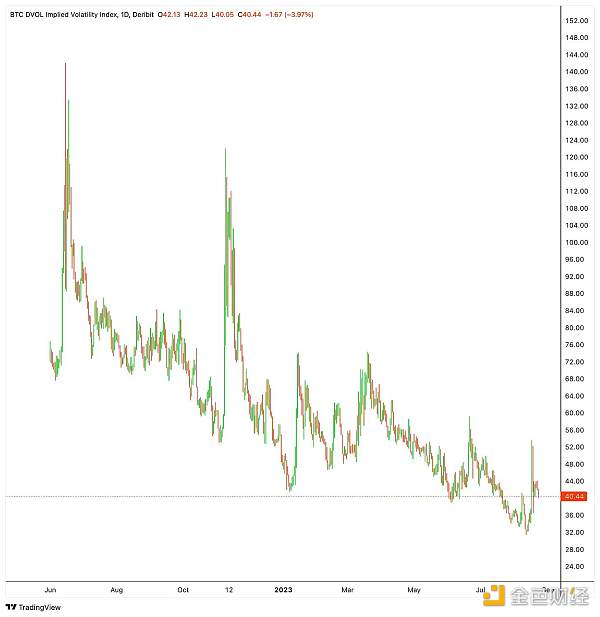

從Coinalyze 上的下圖可以看出,8 月17 日,大部分期貨未平倉合約被清空,導致多頭頭寸大量清算。加密貨幣的波動性在過去幾週一直非常低,當這種情況發生時,隨著波動性的回歸,期貨交易者會增加開倉利益,以押注市場的走勢。當價格開始下跌時,大量多頭倉位被強制平倉,進而導致更多倉位被清算,如此循環。因此,很難將最近的價格行動歸因於任何特定的消息。此外,現貨市場進一步出現大量拋售,這可能表明較大的參與者正在拋售頭寸。

過去14 天的贏家

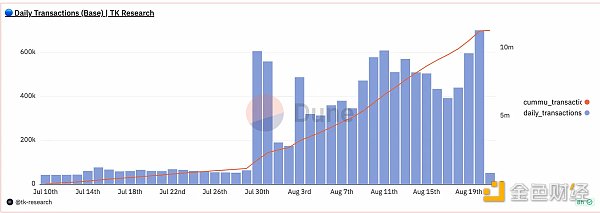

僅僅通過加密貨幣Twitter(加密貨幣X??),你不會注意到價格下跌和市場乏味。 Coinbase 推出的新Rollup 鏈Base 最近因為Friend tech 應用程序而吸引了大量用戶和流動性。

一些比較Base/Arbitrum/Optimism 的統計數據:

14 天費用:

-

340 萬美元——Base;

-

260 萬美元——Arbitrum;

-

250 萬美元—— Optimism 收入。

14 天收入:

-

230 萬美元——Base;

-

90 萬美元——Arbitrum;

-

80 萬美元——Optimism。

收入是根據用戶在Rollup 鏈上支付的手續費減去在以太坊上發布這些交易(調用數據)的成本計算的。從數據中可以看出,不僅Base 最近產生了更多的手續費,而且利潤率也顯著更高。

Friend tech

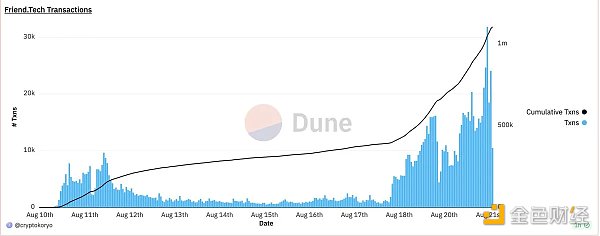

Friend tech 是Base 上的新社交應用程序,您可以在該平台上購買和出售已註冊的Twitter 個人資料的股份。它在用戶採用方面取得了爆炸性增長,並在過去7 天內創造了超過300 萬美元的收入。所有交易都需要支付10%的高額手續費,其中5%歸平台所有,5%歸正在交易的用戶所有的股份。

Friend tech 是吸引用戶使用Base 的主要dapp。隨著更多的協議推出(如Aave 和Uniswap)和生態系統的擴大,Base 在實質上可能會繼續增長。當前7 天的年化收入約為4200 萬美元,這是Coinbase 年度收入的一個重要組成部分。

新聞和催化劑

ETF 截止日期和灰度

Grayscale 與美國證券交易委員會(SEC)之間正在進行一場關於將其現有的GBTC 信託轉換為現貨比特幣交易所交易基金(ETF)的訴訟。雖然許多人一直期待本週做出決定,但在最終決定之前,Grayscale 可能會被要求重新申請,最多需要240 天。然而,正如下面所看到的,Grayscale 正在擴大他們的ETF 團隊。這意味著什麼呢?很可能他們試圖傳達一個信息,即他們對轉換為ETF 非常認真,而不是他們對案件結果有某種內部消息。

根據ETF 專家的觀點,延遲ETF通過最有可能發生。

Coinbase 收購Circle 的股權

Coinbase 最近通過收購Circle 的股權,為他們的團隊增加了另一個潛在的搖錢樹。目前尚不清楚收購的條款,但已經透露,負責管理USDC 的“Centre Consortium”將被關閉。 USDC 還將在今年在其他6 個區塊鏈上推出。其中一些預計將包括Polkadot、Near、Optimism 和Cosmos。在收入分享方面,Coinbase 和Circle 仍將根據各自平台上持有的USDC 數量分享收入,而USDC 的廣泛使用所產生的利息收入將平均分配。

Frax 擴展至RWA

在今年早些時候解除與USDC 的掛鉤之後($FRAX 與USDC 有很強的抵押關係),FraxV3 的願景已經在醞釀中。創始人Sam Kazemian 稱FRAXV3 為“最終穩定幣”。這涉及與Financial Reserves and Asset Exploration Inc Public Benefit Corporation (FinresPBC)合作,將現實資產鏈上化,作為$FRAX 的抵押品。這些操作的利潤將通過所謂的“Fraxbonds”(FXB)傳遞給代幣持有者。 Fraxbonds 允許人們以折扣價購買未來的$FRAX(即兩年後以每個$FRAX 0.9 美元的價格購買$FRAX)。

Thorchain 借貸上線

Thorchain 剛剛推出了他們的借貸產品,用戶目前可以藉出多種資產,以BTC 和ETH 作為抵押品。抵押品列表將很快擴展,包括BNB、BCH、LTC、ATOM、AVAX 和DOGE 等多種新資產。

這種借貸設計的核心機制之一是在發行債務時銷毀$RUNE(用戶以抵押品借款),並在平倉時鑄造$RUNE。這也使得即使抵押品如ETH 或BTC 的價格下跌,也能實現無需清算的貸款,因為抵押品以RUNE 的形式存儲在幕後。

鏈上資金流動

Off-chain Labs 似乎在回購$ARB

172 萬個ARB 在幣安上以每個代幣0.98 美元的價格被購買(總計為170 萬美元),並發送到一個標記為Offchain labs(Arbitrum 背後的公司)的地址。這接近$ARB 今年早些時候上市以來的最低交易價。

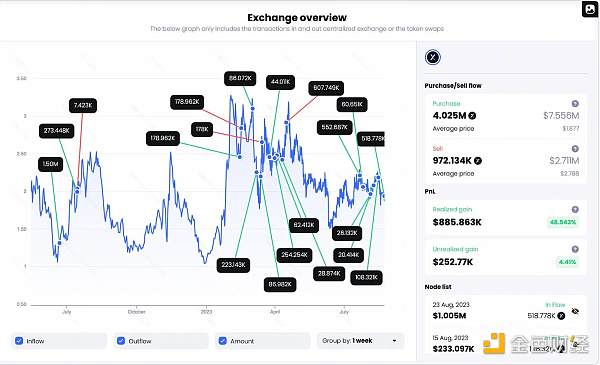

CMS Holdings 積累$DYDX

CMS 是dYdX 的早期投資者,並在過去兩年中進一步交易了該代幣。他們最近以每個代幣1.94 美元的價格在幣安上購買了51.9 萬$DYDX(總價值100 萬美元)。 CEX 交易的平均購買價格(不包括私人銷售)為1.88 美元,平均賣出價格為2.78 美元。目前,CMS 持有305 萬$DYDX(價值598 萬美元)。

DeFi 空投與策略

Friend tech 空投

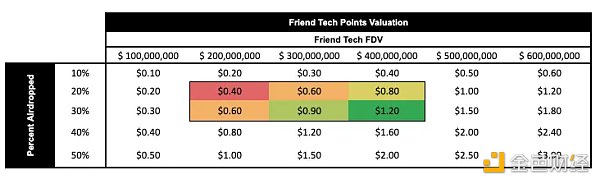

Friend tech 將在接下來的6 個月內向平台用戶獎勵1 億積分。下面是一個表格,根據發行估值和空投代幣供應的百分比,估計每個積分的價格。

似乎積分是基於股份的交易量進行獎勵,但可能也與推薦有關。儘管如此,目前看來,頂級用戶已經積累了大部分分發的積分。

現實世界資產(RWA)挖礦

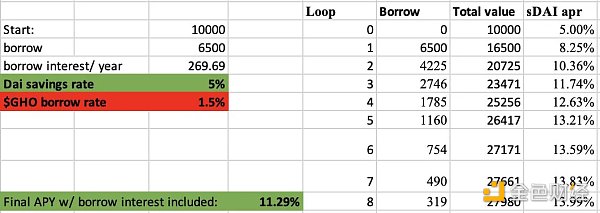

Maker 的Spark 協議在Dai 儲蓄利率(DSR)上提供5%的年化收益率。這種收益來自於作為美國國債等RWA 的抵押品的DAI 所產生的收入。如果你是一個有直接訪問美國國債的美國公民,這可能聽起來並不令人興奮,然而Aave 上的一個當前提案建議將DAI 儲蓄利率的流動代幣(sDAI)添加為藉貸市場的抵押品。如下所示,循環8 次(在Aave 上存入sDAI,借出本地的$GHO 穩定幣,將其轉換為sDAI 並重複)將導致11.29%的年化收益率!

這可能在接下來的幾週上線,並且年化收益率沒有考慮到Gas 費用。儘管如此,僅投資DAI,從美國政府獲得可持續收益率的11%年化收益率非常令人興奮,並且可以在更長的時間範圍內吸引新的和更複雜的參與者進入這個領域。

Swell 空投

Swell 是一個正在進行空投活動的以太坊流動性質押協議。將ETH 抵押為swETH 會隨著時間的推移獲得“珍珠”,這些珍珠將在今年晚些時候轉化為$SWELL 代幣。將您的swETH 存入Pendle 或Maverick 等協議中,還可以額外獲得珍珠。最近的計算估計1 個珍珠約等於0.33 美元。