由貝萊德引發的比特幣ETF申請熱正在迅速降溫。

6月來,隨著貝萊德、富達等傳統機構相繼申請BTC ETF,瀕臨絕境的加密市場煥發生機,BTC更是在貝萊德釋放的利好後一度衝上3.1萬美元,吸引眾多預期利好買家入場。但近期,主辦機構SEC態度持續表現鷹派,信號釋放讓本就沒有通過先例的現貨ETF再度陷入陰霾,機構與監管的斡旋逐漸焦灼。

在此背景下,上週Jacobi在阿姆斯特丹泛歐交易所上市了Jacobi FT Wilshire Bitcoin ETF,標誌著歐洲首只現貨比特幣ETF面世。儘管歐洲加密體量相對較小,影響有限,但仍在一定程度上給行業帶來了利好。

比特幣ETF的敘事,也因此而再度延長。

01、歐洲比特幣現貨ETF面世

8月15日,總部位於英國倫敦的資產管理公司Jacobi Asset Management推出了投資產品Jacobi FT Wilshire Bitcoin ETF,並將其在阿姆斯特丹泛歐交易所上市,交易代碼為BCOIN。

該ETF屬於比特幣現貨ETF,這也是歐洲首個該類型產品的推出。據悉,BCOIN ETF申請通過也頗有幾分運氣成分。早在2021 年10 月,其就已提出申請,彼時歐洲的加密監管本就較為開放,尤其是2021年加密市場持續爆發,機構對於該類型投資需求旺盛,相應的監管阻力較少,因而在推出時就得到監管方根西金融服務委員會(GFSC)核准。該ETF原定於2022年7月推出,但由於Terra、FTX惡性事件,直到今年8月才正式面世。

為實現交易所實時獲取BTC平均價格,BCOIN ETF與指數提供商Wilshire Indexes合作,使用FT Wilshire BTC混合價格指數進行產品價格基準追踪,同時,該指數主打ESG概念,通過加密貨幣平台Zumo提供可驗證內置可再生能源證書(REC)解決方案實現脫碳戰略。

在託管與做市方面,BCOIN ETF將由富達數字資產公司(Fidelity Digital Assets)提供託管服務,每年向投資者收取1.5%的管理費,Flow Traders作為做市商,Jane Street 和DRW為授權參與交易者。

02、比特幣ETF的品類區別以及市場情況

實際上,從行業角度來看,ETF對於加密領域並不陌生,尤其是現貨ETF,在近期討論基本不絕於耳。從投資概念而言,傳統市場投資比特幣的產品主要分為ETF與信託基金,ETF又可細分為現貨ETF與期貨ETF。現貨ETF與信託基金基本類似,但現貨ETF與期貨ETF卻表現相當迥異,主要體現在追踪標的、成本與監管三方面。

首先是追踪標的差異性。現貨ETF更有現貨的特性,主要追踪標的的現貨價格,而期貨ETF則聚焦於交易所上市的期貨合約價格。換而言之,現貨ETF非常類似於直接購買標的產品,可直接享受價格上升而帶來的增值,但期貨ETF是買賣以現金結算的期貨合約,需基於預測趨勢獲得收益。

其次則是成本差異,出於風險對沖,期貨通常會分散日期購買數筆合約,這也帶來了額外的轉倉成本,現貨ETF的成本則是需要繳納託管費,通常而言,期貨ETF的成本往往大於現貨ETF。但正因為期貨採用保證金交易,期貨ETF可開放槓桿,但現貨則一般不可。

最後,監管差異。兩者最大的迥異在於交易側,相比於期貨ETF可追踪的交易所指數,現貨ETF在全球傳統的主流交易所沒有一個完整可監管的以公允價格購買、退出、託管的平台構成,因此現貨監管更為嚴格,這也是當前美國並未出現現貨ETF的原因。在FTX事件之後,現貨ETF的申請困難度更是與日俱增。

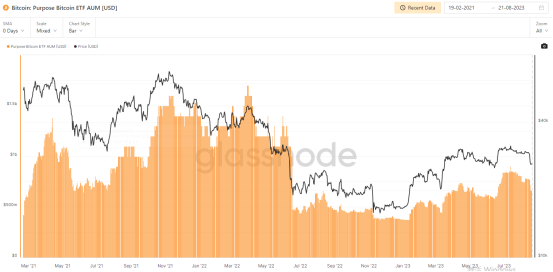

因此目前,全球較為知名的比特幣現貨ETF僅有2支,除了本次發行的BCOIN,還有2021年2月加拿大投資管理公司Purpose Investment推出的四類產品,根據購買貨幣以及風險對沖,可分為用加元購買的BTCC和BTCC.B,兩者差異在於前者可對沖美元風險,後者則不能,以及用美元購買並允許投資者以美元持有比特幣的BTCC.U還有碳中和理念的BTCC.J,由於這四類產品僅在多倫多證券交易所上市,且不對美國用戶開放,受眾相對有限。從數據而言,截至8月23日,Glassnode數據顯示,該ETF管理資產總額達到65.76億美元,持有比特幣數量約2.32萬枚,其中,BTCC主要為加拿大散戶投資工具,現報4.96美元,匯率折算後與其最初的11加元開盤價相比,降低37.81%。

BTCC ETF 資產管理總額走勢,資料來源:Glassnode

信託基金對於投資者而言顯然更為熟悉,最具有代表性的是灰度GBTC以及德國ETC Group發行的BTCE。值得注意的是,GBTC最初並非為信託基金,而是意向申請ETF,但由於被SEC拒絕,在兩相權衡下無奈變更為私募信託基金。 GBTC目標客戶為機構投資者,在OTCQX公開交易,為保持合規,無論是現金出資以及實物認購,GBTC均不能被贖回,由於市場處於半封閉狀態,因此市場價格並不全由實際BTC價格決定,更多是依賴購買情緒,市場淨值與基金淨值間折價與溢價頻繁出現,自2021年2月後,該基金持續處於負溢價狀態。

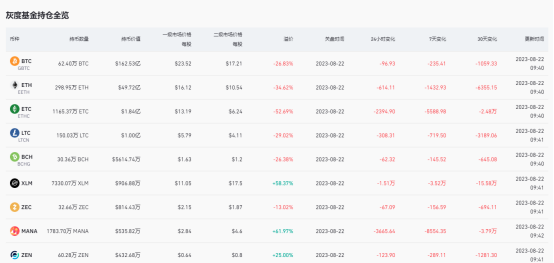

儘管如此,GBTC仍是行業內影響最大的類比特幣ETF產品,根據官網數據,截至8月21日,GBTC管理資產總額達到160.78億美元,持倉比特幣數量為62.40萬枚,持倉佔比達到BTC總流通量的3.2%,當前二級市場報價為17美元,負溢價為26.83%,值得關注的是,自貝萊德事件後,GBTC受可轉換ETF的利好影響,負溢價率呈收窄趨勢,8月15日,該數值升至23.9%,創2022 年4 月26 日以來新高,可見當前市場對GBTC預期有所轉好。

灰度基金部分持倉情況,資料來源:Coinglass

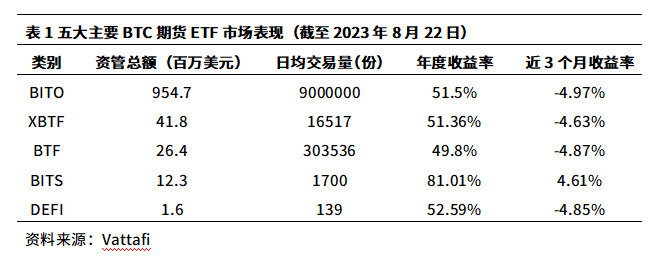

比起上述兩類,比特幣期貨ETF是最常見的,也是監管認可最早的加密貨幣金融產品。目前美國已經有5個比特幣期貨ETF在交易所上市,分別為ProShare發行的BITO、VanEck發行的XBTF、Valkyrie發行的BTF、Invesco發行的BITS以及WisdomTree發行的DEFI,這5大期貨ETF均以CME的比特幣期貨合約為主要標的,後四者也相應配置部分美債、現金或其他區塊鏈相關的ETF。香港此前也有在港交所上線南方東英發行的比特幣期貨ETF,但總體水花不大,在此不一一贅述。

在主要的5個期貨ETF中,BITO是美國首個比特幣期貨ETF,於2021年10月19日在紐約證券交易所上市,也是期貨ETF中規模最大、影響力最強的一個。截至到8月22日數據,5大期貨ETF管理資產總額約為10.37億美元,其中,BITO管理資產總值達到9.54億美元,佔比為91.99%,日均交易量達到900萬份,相比同類型高出兩個數量級。但從年度收益而言,由於涵蓋的ETF種類眾多,BITS卻是最為領先的一個,年度收益達到81.01%,即使其他ETF在近三個月內的熊市收益率均為負的背景下,其也突出重圍,以4.61%的收益率獨占鰲頭。

03、機構屢敗屢戰,比特幣現貨ETF為何重要?

從ETF的意義進行分析,由於加密領域交互複雜且難度較高的操作方式,眾多投資者在錢包註冊等第一門檻就已被迫轉身,因而ETF以其不用實際購買便可實現持有的方式備受傳統機構青睞,成為了傳統世界投資BTC等加密資產的重要渠道。

縱觀比特幣的價格發展史,逢傳統機構資金進場時,BTC都能獲得背書與價值大漲,合法性也能構建增長飛輪,例如在灰度GBTC信託推出後,加密進入了為期一年多的史無前例大牛市,價格甚至達到史上最高的6.4萬美元。

在此背景下,ETF的通過就顯得尤其重要,尤其是可直接對現貨購買的ETF,可拓寬機構收益渠道,因而成為了資管機構的必爭之地。目前在美國,期貨ETF已然取得一定成效,已有5家期貨ETF得以通過,但現貨ETF尚未有一成功案例,機構幾乎是屢敗屢戰,超過22家機構的申請全部以拒絕告終,2021年為申請高峰,來自VanEck、Valkyrie Investments、NYDIG等機構的12個申請均在該年發起。

今年6月以來,在幣安、Coinbase等機構相繼被起訴的關鍵時刻,以貝萊德為首的大型機構再次聚頭,再度掀起了一波現貨ETF與現貨信託的申請熱潮。據統計,SEC已收到包括貝萊德在內的8只比特幣現貨ETF上市申請,具體產品有貝萊德iShares Bitcoin Trust、富達Wise Origin Bitcoin Trust、WisdomTree Bitcoin Trust、VanEck Bitcoin Strategy ETF、景順Galaxy Bitcoin ETF、ARK 21Shares Bitcoin ETF等等。

在該輪申請中,隨著部分投資者的利好進場,BTC價格從25000美元拉伸至31000美元,此後即使在利空數據蔓延的近兩個月中也在26000美元震盪,可以看出現貨ETF利好至少憑空給BTC增添了約3000美元的價格築底。

最近一年BTC價格走勢,資料來源:Coinmarketcap

04、市場與監管的博弈,歐洲現貨ETF難引關注

對比此前發展,本次歐洲現貨ETF幾乎沒有水花。

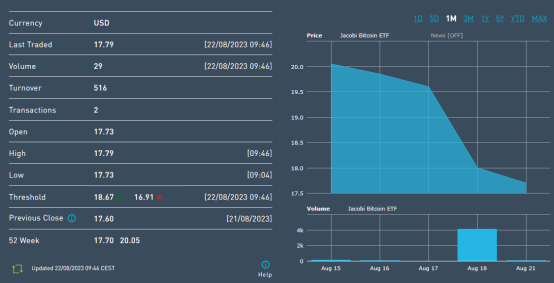

自8月18日正式上市後,截至8月22日,根據EURONEXT數據,該ETF開盤報價為17.73美元,跌破18美元的發行價格,而除了18日當天發生4122起交易後,交易量迅速下降,21日僅有50起發生,表現相當平淡,全球加密市場也風平浪靜,甚至加密社區的討論都較為稀少。

BCOIN ETF基本情況一欄,資料來源:EURONEXT

究其緣由,在全球範圍內,歐洲市場影響力遠低於加密大本營北美,加密的買盤力量也更多集中於以美國為主的北美地區。略顯詭異的是,歐洲加密高采用率並不低,據Chainalysis 2022 年全球加密採用指數,歐盟在全球154 個國家和地區中排名第四,僅次於越南、印度和巴基斯坦,高采用率並未帶來ETF的增長。

將數字黃金與實物黃金對比,可發現深層原因與黃金ETF有異曲同工之妙。儘管歐洲佔據該市場約45%的比重,但美國幾乎以一己之力推動黃金ETF的發展,其對於市場的影響地位顯著高於歐洲以及其他地區。

從數據來看,美國是全球最大的黃金ETF市場,佔據了全球黃金ETF持倉量的一半以上。 2004年創立的美國乃至全球首個黃金ETF—— Street Tracks Gold Trust基金(紐交所代碼GLD),是目前全球最大的黃金ETF,根據World Gold Council數據,2021年其所佔據的黃金ETF市場份額大約為28.7%,遠超過其他同類型基金。從實物黃金而言,根據美國財政部的數據顯示,截至2020年底,美國的黃金儲量高達8133噸,穩居世界第一。回到BTC,美國也是全球持有BTC最多的區域,據The Block報導,美國政府持有超過50000個BTC,是最大的比特幣鯨魚之一。

在此背景下,ETF的表現不如人意也在意料之中,因為關鍵地區美國目前尚未放開監管口子,歐洲的新動作尚不足以支撐加密市場的上漲。

另一方面,也有人士分析歐洲的通過可能會對貝萊德等機構的ETF申請帶來積極影響。但遺憾的是,現實卻仍頗為骨感。

儘管作為全球最大的資管機構,管理超過10 萬億美元資產的貝萊德集團在歷年來的500份ETF申請中僅有一項被否決,但行業專家普遍對於現貨ETF的批准表示懷疑,尤其是在7月貝萊德將Coinbase列為其市場監管方之後。

SEC 的首席投資官Stuart Barton在Coindesk的採訪中表示,比特幣現金並不在任何受監管的交易所上市,而根據上市規則19 b-4,自我監管實體在進行任何交易規則變更之前尋求SEC 的批准,因而SEC佔據整個戰略的製高點。 Coinbase在SEC眼中是一家未受監管的交易所,難以符合SEC的要求,因而通過概率較低。

SEC前互聯網執法主任也認同該結論,其闡述了現貨ETF可能不被通過的預測,但選擇從黨派鬥爭的方向對現狀進行分析,認為當前監管源於前總統特朗普為首的執政黨對加密貨幣的負面理解,SEC中存在黨派分歧,因而若共和黨人選舉成功,SEC才更有可能批准現貨ETF。

目前,本次申請的6只現貨ETF均已進入審查階段,審查期最初被設定為45天,但SEC方面稱極有可能於明年才能確認回复,不斷延長的時間與預期已在消磨市場所剩無幾的熱情,BTC價格也正逐步恢復到原有的26000美元。

結合市場表現,沒有實際舉措,寄希望再次用現貨ETF的預期拉動增長,恐怕是難了。