作者 : Loopy Lu

一項金融產品/資產的增長空間,往往由市場容量決定。而這個市場容量,既包括資金規模,又包括投資者數量。若以這一維度來考量,friend.tech 的未來並不樂觀。

先以流動性不佳的 NFT 為例,一套“標準”的 PFP 系列,其“資產”數量為 1 萬。理論上,這樣的 NFT Collection 可以容納一萬名投資者。而為了改善較差的流動性,行業出現了諸如碎片化、借貸、租賃等諸多 NFTFi 產品。

說回 friend.tech,一名“用戶”的份額標的容納了多少位投資者呢?

我們以份額市值排行榜 Top 1 的 Racer 為例,Racer 目前的份額市值為 773 ETH。 Dune 數據顯示,Racer 的個人份額目前僅有 232 份,持有者更是低至 138 個地址;總計發生了 960 筆交易,包括 596 筆買入及 364 筆賣出。

發現了沒,即便是被圈內熱議,friend.tech 裡最強標的的交易仍然非常低頻。這意味著,僅需特別少的交易行為,市值也能飆升至一個(相對於市場參與熱情來說)較高的位置。

為什麼會這樣?

撮合的演變:將交易對手這一角色架空

這裡,我們需要重新理解 friend.tech 的機制設計。

在 CEX 等傳統交易場所中,通過訂單薄來撮合成交是最核心的定價機制。買家和賣家不斷發起出價,雙方達成一致則成交。而這個成交價格,被交易平台即時顯示出來,也是我們所觀察到的平衡了交易雙方預期的瞬時價格。但在 friend.tech 中,這個不斷成交的過程並不存在。

上圖是 friend.tech 中一筆典型的買入交易。我們可以看到,用來購買份額的 2.83 ETH 在扣除兩筆 5% 的分成後,全部打入到了一個尾數為“a4d4”的合約地址。 (順帶一提:無需借助 NFT 作為中介、直接“以錢換錢”也是該項目的一大重要創新。此外,取消了 mint 還更節省 gas。)

而在一筆賣出交易中,我們則可看到,尾數為“a4d4”的合約地址直接在扣除兩筆分成後,向賣家轉賬了出售所得金額。

尾數為“a4d4”的合約名為 Friend tech Shares V1,該合約被用來存儲用戶買入份額所交出的 ETH,目前合約中存在 3434 枚。

簡單來說,在 friend.tech 中,買家與賣家從未發生過直接交易。

是的,這就是 friend.tech 的神奇魔法。我甚至認為,這是堪比 AMM 一般的“偉大發明”。

還記得 AMM 面世之初為圈內交易者帶來的震撼嗎?它消除了訂單薄必須實時成交的缺點,讓買家和賣家無需在成交瞬時共同“存在”。

實時成交對流動性的要求極大,對初生的加密市場而言,一個小眾標的很難 7 x 24 小時保持充足且高頻的成交。

AMM 讓 LP 成為了永恆存在的“賣家/買家”。只要 LP 依然在,買家/賣家隨時可以達成交易。

而 friend.tech 比 AMM 更加激進,它甚至連 LP 都消滅了。無需 LP 這個角色來“假扮”交易對手,也讓交易發起者無視流動性,可以隨時成交。

由於 friend.tech 官方從未發佈白皮書,且並未對其機制進行命名。為後文方便,我將以“虛空交易”作為對其交易機制的綽號。

虛空交易:撥動價格時間軸的“偉大創新”

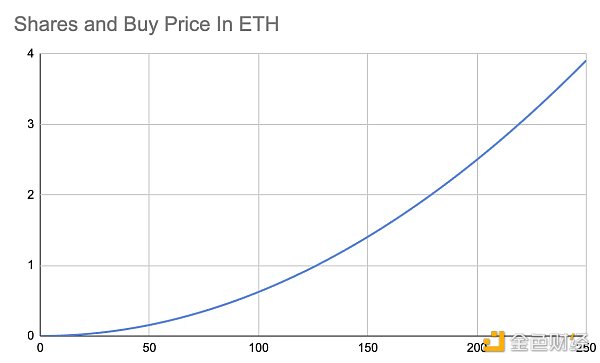

Odaily星球日報曾在《Friend.tech 躥紅,個人股票是如何定價的? 》一文中對其價格機製作出介紹。概括來說,friend.tech 的價格是由交易品的供應量決定的——個人份額存世數量越多,其價格越貴。

橫軸為份額數量,縱軸為交易價格

從直覺上來說,這一機制彷彿符合常理——買盤越強則購買人數越多、進而被創造出來的份額也越多、因此價格隨之上升——稀缺導致價格上漲。

但真的是這樣嗎?

讓我們再回看傳統的撮合交易。在撮合交易中,交易是實時成交的。當你以 1000 美元買入一個標的時,一定同時存在一個願意以 1000 美元出售的人。而當市場對其預期上升之時,由於“供不應求”,其他交易者會報價 1001 美元購買。最終達成了 1001 美元的成交價。

沒有人為這個交易品“定價” 1001 美元。是市場自發地以 1001 美元成交,然後交易平台將它顯示了出來,僅此而已。

AMM 也與之類似,LP 只是充當了“永恆存在”的交易對手盤。

撮合交易及 AMM 中,價格是已經發生的,它是“過去時”。

而在“虛空交易”中,卻存在明確的“定價”規則,價格是明確的“將來時”——我一定知道下一筆買入(或賣出)是什麼價格。

機制陷阱下,“交易”究竟是否存在?

“虛空交易”會帶來什麼問題?這很難評價。

我個人的主觀價值判斷是——這一機制極大地扭曲了真實的市場。

份額的買賣,似乎並不能被歸入傳統的“交易”。

因為價格是一種“將來時”而非“過去式”。份額交易更像是帶有收益的遊戲行為——在明確的規則框架內、由規則定價、非市場自發、也無對手。市場的劇本已經被提前寫好,經濟規則無法在這裡自由地進行定價。

實際上,這似乎更接近一種博彩行為?

“虛空交易”通過明確的定價規則,將價格的漲跌提前“鎖定”。這將帶來如下問題:

· 無法實現充分“公允”的價格——市場上不存在對手盤,無需與其他人達成共識。

· 沒有“有效”價格——價格是一種“將來時”而非“過去時”,無法代表市場上買賣雙方已經形成的合力。

· 價格“充滿計劃”卻跳躍變化——如果 1 ETH 無法成交,你無法報價 1.01 ETH,價格變為階梯式而非線性。

以相鄰的兩筆買入交易為例,第二筆交易與前一筆相比,漲幅達 0.99% 。

換成我們更熟悉的表述——這意味深度嚴重不足。

無限流動性、市值高漲,是項目方的刻意設計?

在 NFT 交易市場,以 MAYC 為例,在地板價(4.51 ETH)漲幅 1% 範圍內,你可以買到 65 枚。拋售也是同理,在下跌 1% 區間內,在 Blur 上更有高達 90 筆 bid 可供成交。

而在 friend.tech 中想要帶動 1% 的漲/跌幅,只需要發起一筆買入交易。

這麼差的深度,意味著——更有利於做市和操盤。

這種“虛空交易”的機制究竟是好是壞,可能要看你從什麼角度出發。

從積極的一方面來說,這種人為“定價”的機制,讓 friend.tech 理論上擁有了無限的流動性。只要你持有 ETH 或個人份額,任何市場背景下,用戶終歸是可以進行成交的。

當 AMM 用 LP 取代傳統做市商的時候,人們驚呼做市原來還可以如此高效。而在 friend.tech 中,甚至連 LP 中“ 50/50 ”的比例都捨棄了,所有資金全部成為流動性。

但當和傳統 ERC-20 做數據對比時,你會發現虛空交易的恐怖之處。

還記得前文所述的尾數“a4d4”合約地址嗎?該地址被用來存放所有流動性資金,約有 3434 枚 ETH。鑑於這些資金全部為 ETH 流動性(沒有“ 50/50 ”的設計),可等效為 6868 枚 ETH 的 TVL。

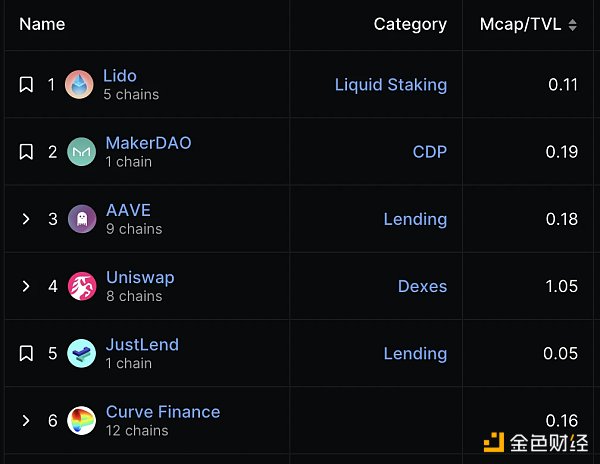

通常來說,鏈上協議要想支撐越龐大的市值,就需要吸納越龐大的資產規模(即 TVL)。協議吸收資產的能力往往被視為協議估值的一個重要因素。

目前 friend.tech 的個人份額總市值為 10000 ETH。 friend.tech 的 MCap 與 TVL 比值,高達 1.45 ,資金效率極其可怕。

DeFiLlama 數據顯示,這一數據遠高於其他鏈上協議。這在一定程度上代表其當前市值是虛高的。

但市值高漲的原因,卻耐人尋味——究竟是投資者對這一項目的看好所導致的市值飆升,抑或是人為的機制設計所產生的“市場操縱”行為呢?

縱向深度不足,橫向縱橫阡陌

從每種個人份額來看。 friend.tech 前所未有地削弱了 Ponzi 的市場空間。

最頭部的交易標的,也僅能容納數百人同時持有。人數一旦開始快速增長,人為設計的價格曲線將會使交易品貴出天際,脫離大多數投資者。而缺乏廣大群眾基礎的交易標的,又難以形成共識。

但從另一方面來說,它將每一個交易標的都變成了一個小 Ponzi。雖然單一交易品市場增長前景有限,但 friend.tech 可以為你提供無數個類似的交易標的。

一種賦予最高效率的流動性、但是價格卻又極易操縱的新型交易機制產生了。這樣的創新到底會為行業帶來何種影響?

也許若干年後,某一個“偉大”的 Ponzi 項目會誕生:它擁有無限流動性,橫向擴展繁榮,能把每一個人都吸引進精心設計的陷阱之中。而這一切的起源,來自一種全新的“虛空交易”機制的啟發……

friend.tech 帶給行業的創新機制會像 AMM 一樣打開市場,還是把行業帶向更黑暗的深淵?命運的齒輪已經開始轉動。