作者:Omkar Godbole,CoinDesk;編譯:松雪,金色財經

-

與比特幣相關的價外看漲期權和看跌期權相對豐富,表明交易者正在對比特幣市場的“尾部風險”進行定價。

-

尾部風險表明投資偏離平均值超過三個標準差的可能性較高。

他們將其稱為加密貨幣市場的尾部風險:在罕見事件的背景下,資產的當前價格偏離三個標準差的風險。

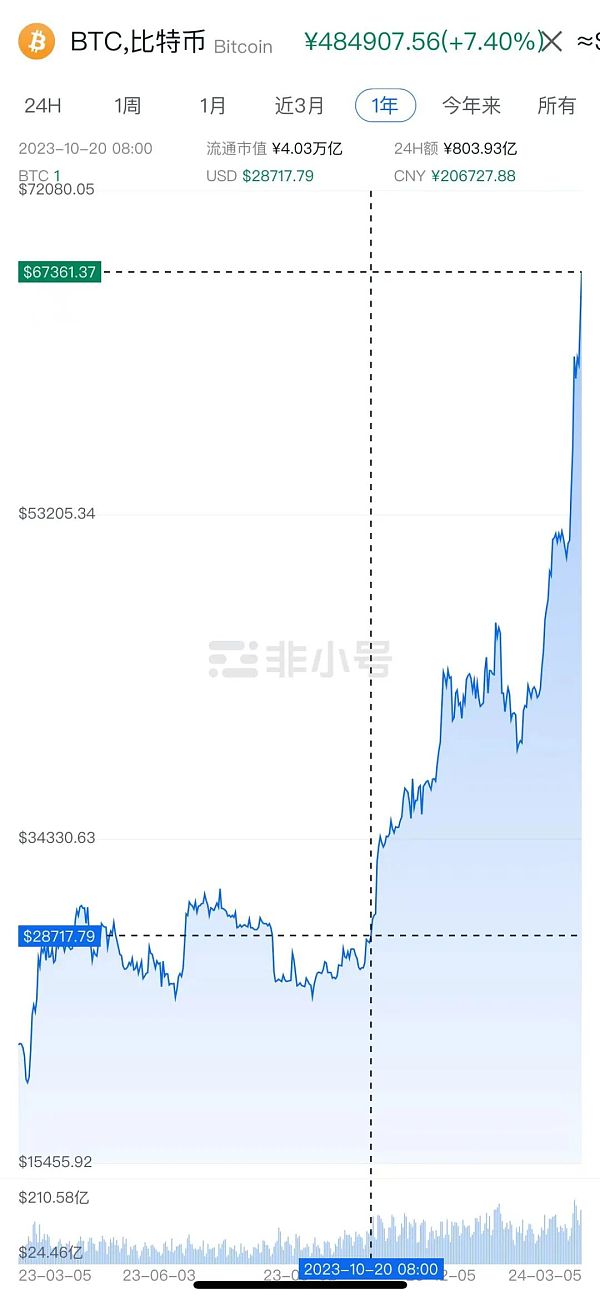

交易員們擔心比特幣(BTC)會發生這樣的事件,儘管比特幣自8月20日止一周下跌逾10%以來一直徘徊在2.6萬美元左右。根據Amberdata的數據,比特幣的7天歷史或實際年化波動率已從上週早些時候的近60%降至26%。

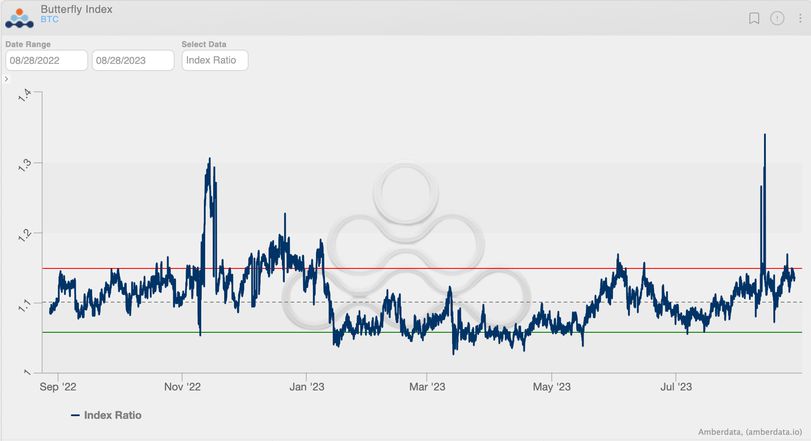

加密資產管理公司Blofin 的波動率交易員Griffin Ardern 表示:“比特幣的蝴蝶指數已升至年度高點。這表明投資者和做市商正在定價尾部風險。”

蝴蝶指數通過比較加密貨幣交易所Deribit的比特幣波動指數(DVOL)和現價(ATM)波動率,來衡量價外(OTM)看漲期權和看跌期權的相對豐富程度。

指數升高表明對OTM 期權或看漲期權的需求相對較強,其行使價高於BTC 當前價格,而看跌期權的行使價低於BTC 現行市場價格。換句話說,它表明交易者對尾部風險的恐懼或對不確定性的敏感度。

看漲期權是一種衍生品合約,賦予買方稍後以預設價格購買標的資產的權利。看跌期權賦予出售權。看漲期權買家隱性看漲市場,而看跌期權買家則看跌市場。當交易者預計價格走勢高於平均水平時,對價外看漲期權和看跌期權的需求就會增加。

“觀察BTC 蝴蝶指數,我們可以看到翼形接近90% 的百分位數(紅色水平線)。因此,雖然直接波動性 [指标] 似乎對現貨價格盤整充滿信心,但交易者仍在為尾部付出代價”,Amberdata 衍生品總監格雷格·馬加迪尼(Greg Magadini) 在每週通訊中表示。

蝴蝶指數仍然處於高位,表明人們對比特幣價格大幅波動的擔憂揮之不去。 (Amberdata)

該指數表示為加密貨幣交易所Deribit 的比特幣波動率指數(DVOL) 與平價波動率(ATM) 之間的比率或價差。 Deribit 的DVOL 考慮所有期權的定價,而ATM 工具則基於平價期權的定價。

尾部風險的定價與揮之不去的宏觀經濟不確定性是一致的。

週五,美聯儲主席杰羅姆·鮑威爾重申,央行仍致力於實現並維持2%的通脹目標,同時暗示貨幣政策將在比預期更長的時間內保持緊縮。

美聯儲持續的緊縮傾向已將債券收益率提升至2007 年以來的最高水平。債券收益率上升往往會令包括加密貨幣在內的風險資產承壓。

馬加迪尼指出:“杰羅姆·鮑威爾的一個重要見解是,’讓通脹率回到2% 可能需要低於趨勢的增長’,這意味著他並不擔心經濟和就業市場遭到一些打擊。”

阿德恩表示,在周五美國非農就業報告公佈之前,尾部風險可能仍將較高。據《華爾街日報》報導,數據可能顯示美國經濟繼6 月份新增209,000 個就業崗位後,上個月新增200,000 個就業崗位,導致失業率穩定在3.6%。