作者:JieXuanChua,來源:BinanceResearch;編譯:Yvonne,MarsBit

1.關鍵要點

穩定幣在加密生態系統中發揮著關鍵作用,廣泛應用於交易、借貸、資產管理和許多其他功能。穩定幣的市值為1244億美元,佔整個加密貨幣市場總值的8.5%,這證明了它們在該領域的重要性。

雖然中心化的、由法幣支持的穩定幣主導著這一領域,並且在可預見的未來可能仍將如此,但隨著新參與者進入市場,競爭在最近幾個月變得更加激烈。

債務抵押頭寸(“CDP”)穩定幣、由流動性擔保代幣(“LST”)支持的穩定幣和其他中心化穩定幣的出現,正值人們對穩定幣的興趣不斷上升,各項目都試圖爭奪市場份額。

在本報告中,我們研究了Aave的GHO、Curve的crvUSD、Lybra的eUSD、Raft的R、Paypal的PYUSD和First Digital的FDUSD,以了解最近推出的一些穩定幣的機制和採用情況。

考慮到市場的流動性,我們還列舉了最近的一些發展和觀察,包括MakerDAO提高DAI儲蓄率,整合現實世界的資產,以及越來越多的項目採用LST。

2. 市場格局

穩定幣在加密生態系統中發揮著關鍵作用,廣泛應用於交易、借貸、資產管理和許多其他功能。通過與外部資產(最常見的是美元)保持掛鉤,穩定幣的波動性低於其他加密貨幣,因此成為一種流行的交易媒介和記賬單位。

穩定幣的重要性是不可否認的,尤其是考慮到它們是許多去中心化金融(“DeFi”)協議的基石,它們在交易中充當流動性來源,並在藉貸市場中實現穩定幣貸款。

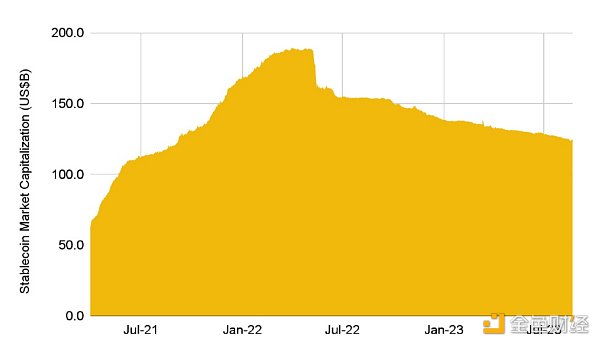

雖然與2022年5月TerraUSD崩潰之前的峰值相比,穩定幣市場已經明顯收縮,但穩定幣繼續在加密生態系統中發揮基礎性作用。目前穩定幣的總市值為1244億美元,約佔整個加密貨幣市值的8.5%,這證明了穩定幣的重要性。

圖1:目前穩定幣的市值為1244億美元

資料來源:DeFi Llama,截至2023年8月22日

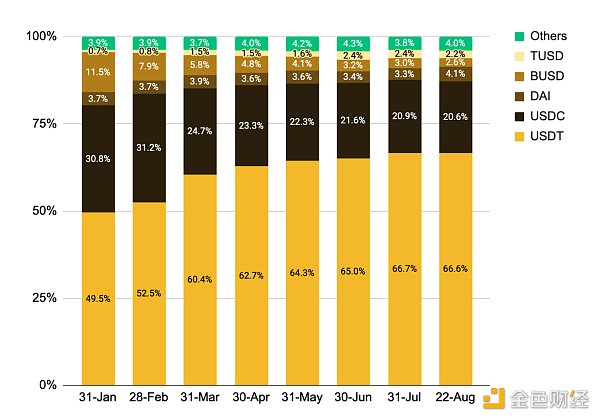

2.1 中心化穩定幣遙遙領先

USDT、USDC、BUSD和TUSD等頂級中心化穩定幣約佔整個穩定幣市場份額的92%。值得注意的是,Tether的USDT一直在穩步增長,並以超過 66% 的市場份額成為當之無愧的市場領導者。儘管在2023年6月發生了一次脫鉤事件,當時USDT經歷了0.4%的輕微脫鉤,並且在Curve的3pool中,其一度占到池的70%以上。

USDT的主導地位是以犧牲其他穩定幣為代價的,這些穩定幣的市場份額一直在穩步下降。 USDC在2023年3月的脫鉤事件後未能重新獲得牽引力,BUSD的市場份額在2月份停止發行後穩步下降。

圖2:中心化穩定幣的市場份額約為92%

資料來源:DeFi Llama,截至2023年8月22日

3. 新興穩定幣

雖然中心化穩定幣主導著這一領域,並且在可預見的未來可能仍將如此,但隨著新參與者進入市場,競爭在最近幾個月變得更加激烈。特別是,我們已經看到了新的抵押債務頭寸(“CDP”)穩定幣,由流動性擔保代幣(“LST”)支持的穩定幣,以及由一家知名的Web2公司推出的中心化穩定幣的出現。這些項目的推出正值人們對穩定幣的興趣不斷上升,以及項目競相在該領域建立立足點之際。

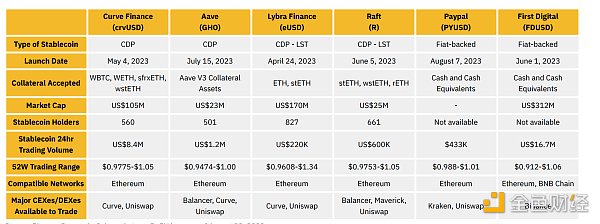

圖3:近幾個月推出的穩定幣匯總表

資料來源:截至2023年8月23日,Binance Research, Coinmarketcap, DeFi Llama

3.1 CDP穩定幣

CDP穩定幣是指基於智能合約的貸款協議,用戶將資產(例如ETH)作為抵押品,並獲得以穩定幣計價的貸款作為回報。這是由MakerDAO團隊首先引入的,也是DAI穩定幣的工作方式。這樣的機制允許用戶在不出售加密資產的情況下解鎖其流動性。一旦穩定幣貸款還清,抵押品就會被釋放回用戶手中。

Curve推出的crvUSD

幾個月前,也就是今年5月,Curve Finance推出穩定幣crvUSD。作為領先的去中心化交易所之一和第七大DeFi協議,Curve進入穩定幣市場為競爭格局帶來了另一個重量級人物。

crvUSD與美元掛鉤,通過發布抵押品和在Curve上開設貸款來鑄造。

獲取和償還crvUSD貸款的簡化流程包括以下步驟:

1.提供抵押品;2.借入crvUSD;3.償還crvUSD及應計利息。

crvUSD的一個獨特之處在於其清算機制,稱為貸款清算AMM算法(“LLAMMA”)。在典型的清算過程中,借款人的抵押品在突破閾值時立即被清算,而LLAMMA採用的是所謂的“軟清算”。在此過程中,借款人的抵押品被分散在一系列清算價格上,使清算能夠在抵押品價值下降時持續進行,而不是瞬間清算。

此外,crvUSD利用名為“Peg Keepers”的智能合約,可以創建和吸收債務,目的是使穩定幣能夠在掛鉤附近進行交易。當crvUSD交易高於1美元時,掛鉤持有者可以鑄造crvUSD並將其存入穩定幣互換池。如果crvUSD交易低於1美元,它將從穩定幣掉期池中取出並銷毀。

採用和活動

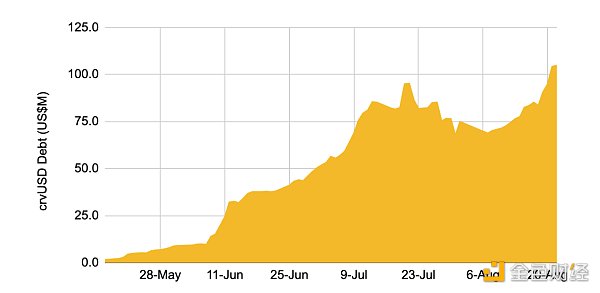

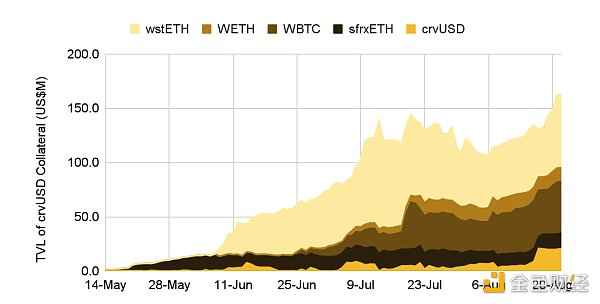

在新抵押品類型的支持下,6月份crvUSD的採用率呈指數級增長。 6月8日新增wstETH為抵押品;6月18日添加WBTC;6月20添加WETH。 wstETH和WBTC目前在抵押品中所佔份額最大,分別為44%和32%。

7 月底,可能由於重新回歸的脆弱性導致活動量下降,在此之後,crvUSD債務和TVL等指標恢復了上升趨勢,分別創下1.048億美元和1.624億美元的新高。

圖4:crvUSD債務持續上升

資料來源:Dune Analytics (@Marcov),截至2023年8月23日

資料來源:Dune Analytics (@Marcov),截至2023年8月23日

圖5:crvUSD抵押品的TVL也創下新高

資料來源:Dune Analytics (@Marcov),截至2023年8月23日

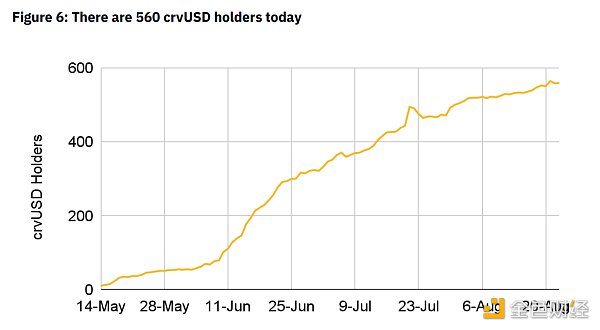

隨著債務和TVL的增長,crvUSD持有者的數量也隨著時間的推移而增加,目前有560個crvUSD持有者。這意味著每個持有者的平均crvUSD債務約為18.7萬美元。考慮到與整體債務相比,持有者基數相對較小,這表明crvUSD主要由較大的參與者或DeFi高階玩家使用。

圖6:目前有560個crvUSD持有者

資料來源:Dune Analytics (@Marcov),截至2023年8月23日

展望與風險

crvUSD通過其獨特的LLAMMA模型與市場上的其他穩定幣區分開來,該模型可以吸引尋求清算過程更順暢的用戶。從協議的角度來看,crvUSD增加了Curve的產品套件,並可能對協議活動產生積極的飛輪影響。具體而言,LLAMMA的機制需要不斷重新平衡抵押品,可以吸引更多的流動性提供者,增加Curve池的交易量,並為協議和投票託管的CRV(“veCRV”)持有人產生費用。

另一方面,crvUSD債務的持有者應該意識到,一旦他們的頭寸進入軟平倉模式,他們就不能再撤回或增加抵押品。持有人只能以crvUSD償還貸款或自行清盤。此外,如果抵押品的價格在短時間內急劇下跌,在LLAMMA模型中,仍有可能出現瞬間平倉從而造成巨額損失的風險(儘管大幅下降)。

Aave推出的GHO

作為最大的貸款協議,總鎖定價值達45億美元(“TVL”),Aave進入穩定幣領域值得注意。 GHO是一種超額抵押的去中心化穩定幣。借款人和供應商可以使用他們提供給Aave V3的資產作為抵押品來鑄造GHO。

獲取和償還GHO貸款的簡化程序包括以下步驟:

1.提供抵押品;2.借用GHO;3.償還GHO和累計利息;4.償還的利息將被重新定向到DAO,為DAO的資金做出貢獻。

Aave DAO將通過設置允許的GHO供應量、確定利率、挖礦上限和批准“促進者”來管理GHO。 “促進者”是可以在DAO規定的預定條件下燃燒或鑄造GHO的實體。

GHO的一個獨特之處在於,沉積在Aave V3協議中的抵押品仍然具有生產力,持續產生產量。這有助於降低GHO貸款用戶的借貸成本。

採用和活動

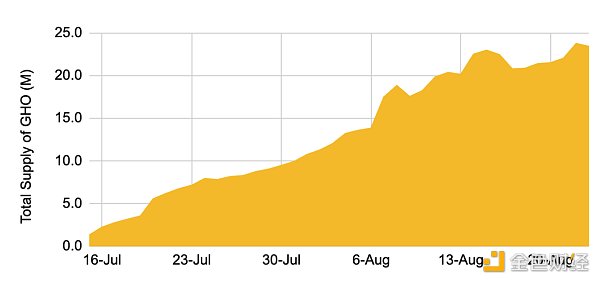

GHO的採用一直在穩步增長。推出一個多月後,GHO的流通量已超過2340萬。這使得GHO成為基於流通供應的第34大穩定幣。

圖7:GHO總供應量2340萬

資料來源:Dune Analytics (@aave_companies),截止到2023年8月23日

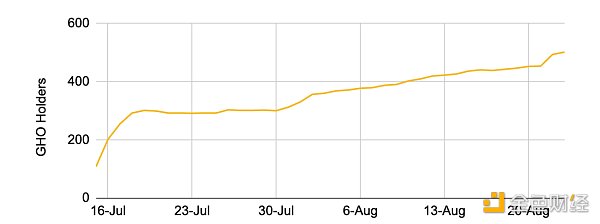

目前有501個GHO持有者。考慮到Aave V3上有超過8.6萬的獨立用戶,這意味著用戶滲透率略低於6%。這表明即使只是針對現有用戶群,也有很大(1)的增長空間。

圖8:有501個GHO持有者

資料來源:Dune Analytics (@aave_companies),截至2023年8月23日

展望與風險

總體而言,GHO的推出得到了社區的廣泛支持,是頂級借貸協議的下一個戰略步驟。 Aave DAO受益於GHO創造的額外收入流;stkAAVE 持有者能夠獲得 GHO 借貸利率的折扣;Aave可以通過擴大其生態系統來進一步擴大其影響範圍。

儘管如此,考慮到穩定幣領域的競爭壓力,擴大規模和顛覆現有市場格局無疑是具有挑戰性的。可能對GHO起作用的是其現有的網絡效應、用戶基礎和品牌價值。特別是,GHO的市值只是Aave TVL的一小部分(2300萬美元 vs. 45億美元),考慮到尚未開發的用戶群,這代表著增長潛力。

值得注意的是,目前GHO利率是由治理決定的,而不是由市場驅動的,後者是一種更為中性的機制,考慮了有機需求和供給。借貸成本目前固定在1.51%,低於Aave上的其他穩定幣,借貸成本高達3.50%。根據Aave公司首席執行官Stani Kulechov的說法,低利率的理由是鼓勵“借款人以更低的成本轉換為Aave原生資產的增長和效用,並鼓勵流動性。”

自一個月前推出以來,GHO大部分時間的交易價格都低於掛鉤匯率。其已經提出了一個“GHO穩定模塊”,允許用戶以預定的比率在GHO和治理接受的穩定幣之間進行轉換。如果啟動,這將有助於為GHO持有者提供一些保證,並允許市場力量在出現大幅偏離掛鉤機制的情況下介入。

3.2 基於LST的穩定幣

以太坊向權益證明(“PoS”)的成功過渡,以及質押ETH提款的引入,促成了流動性質押代幣的快速增長(“LSTs”),如stETH、rETH、WBETH等。除了對LST和LSTfi日益增長的興趣外,我們還見證了LST支持的穩定幣的出現。

LST支持的穩定幣通過流動的質押代幣進行超額抵押,使持有者能夠在保留穩定幣的關鍵屬性的同時,獲得內在收益。

請注意,以下LST支持的穩定幣也採用CDP模型,但我們選擇在本報告中專門用一個章節來強調LST支持的穩定幣的出現。

Lybra推出的eUSD

Lybra是一種DeFi協議,可以促進其計息穩定幣eUSD的開採。用戶可以通過存入ETH或stETH作為抵押品來鑄造eUSD。該協議計劃在未來支持更多的LST。

eUSD與美元掛鉤,其獨特之處在於它的生息性。 eUSD持有人預計可獲得約7-8%(3)的基本年收益率(“APY”)。這為尋求穩定收入流的投資者提供了一個獲利機會,同時保持對潛在加密抵押品的敞口。

獲取和償還eUSD貸款的簡化流程包括以下步驟:

1.存入ETH或stETH作為抵押品;2.以抵押品鑄造或借入eUSD;3.持有eUSD以收取利息或在其他DeFi協議中使用;4.只要擔保利率在150%以上,eUSD債務就可以隨時償還。

那麼,eUSD是如何讓持有者通過持有它來獲得收益的呢?這得益於 LST抵押品實現的。當用戶鑄造eUSD時,Lybra將基礎LST的權益收益轉換回eUSD,並按比例分配給eUSD持有者。具體而言,LST抵押品產生的98.5%的質押獎勵被轉換為eUSD,並按比例分配給eUSD持有人。剩下的1.5%流向託管的LBR(“esLBR”)持有者。

eUSD的穩定性通過以下因素支持:

超額抵押:每一個eUSD都有至少1.5美元的stETH作為擔保。

清算機制:如果用戶的質押利率低於安全質押利率,任何用戶都可以自願成為清算人,購買抵押stETH的清算部分。

套利機會:用戶可以利用eUSD價格偏離其掛鉤的情況來獲利,並幫助eUSD價格恢復到預期價值。

採用和活動

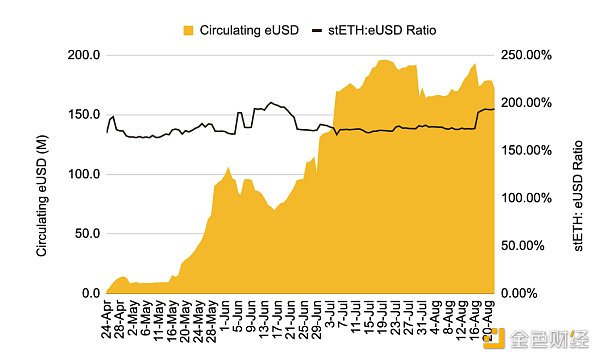

在啟動的初始階段,特別是在5月和6月,eUSD的循環供應量顯著增長。這可能是早期採用者的貢獻,以及同期對LSTfi的興趣激增。自7月初以來,目前的流通供應一直處於區間波動;目前有1.7億的eUSD在流通。

以stETH與eUSD比率為代表的抵押品比率也保持在190%左右的相對健康水平。換句話說,每一個eUSD都是超額抵押的,並由大約1.9美元的stETH支持。

圖9:流通中的eUSD達1.7億

資料來源:Dune Analytics (@defmochi),截至2023年8月23日

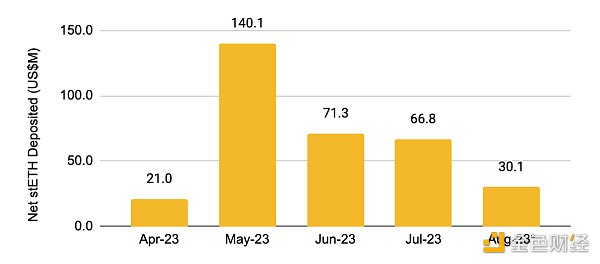

該協議在2023年5月以eUSD抵押品的形式存入了價值1.401億美元的stETH,創下了月度新高。此後,每月淨存款放緩,6月和7月平均約為7000萬美元以上。

圖10:月淨存款在2023年5月見頂

資料來源:Dune Analytics (@defmochi),截至2023年8月23日。 *注:8月並非全月數據

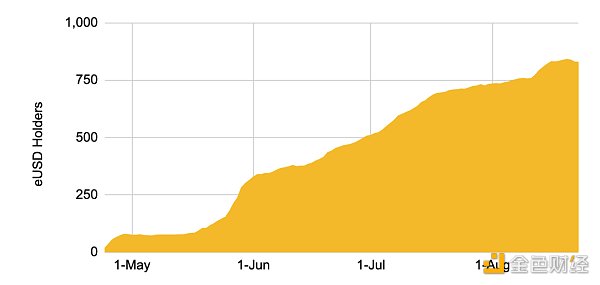

持有量指標描繪了一幅積極的畫面。自推出以來,eUSD持有者的數量穩步增加,目前擁有827個eUSD持有者。平均而言,每個eUSD持有者擁有超過20.6萬美元的eUSD,這表明eUSD被DeFi高階玩家更廣泛地採用。

圖11:有827個eUSD持有者

資料來源:Dune Analytics (@lybra-finance),截至2023年8月23日

前景與風險

作為一種計息穩定幣,eUSD可能會吸引尋求收入的投資者,因為他們可以通過持有穩定幣來獲得基本水平的收益。這與其他非LST支持的穩定幣不同,持有者需要採取額外措施參與DeFi市場(例如,質押或借貸)以獲得收益。

ETH質押的增長為該領域和Lybra 發展提供了推動力。隨著ETH持有量的增加,可尋址市場的總量也相應增加。也就是說,在DeFi生態系統中更好地整合eUSD,以及接受除stETH之外的更多形式的LST抵押品,以推動eUSD的進一步採用,這是關鍵。

持有者應注意,eUSD收益率取決於從基礎LST抵押品中獲得的投資回報。因此,收益率將隨著ETH投資收益率的波動而變化,並可能直接影響持有eUSD的吸引力。

Raft推出的R

Raft允許用戶通過存入LST作為抵押品來生成其穩定幣R。 R是一種超額抵押的、LST支持的穩定幣,旨在與美元掛鉤。目前,stETH和rETH作為LST抵押品得到支持,以鑄造R。 R的持有者能夠在加密生態系統中使用R,同時獲得質押獎勵。

獲取及償還R貸款的簡化程序包括以下步驟:

1.存入stETH或rETH;2.鑄造R,抵押率至少120%;3.償還R債務以獲得基礎LST。

為了維持掛鉤,R採用了“硬掛鉤”和“軟掛鉤”機制的結合。

硬掛鉤:套利機會對維持錨定匯率起到一定作用。當R超過1.2美元時,用戶可以存入價值1.2美元的LST,鑄造1個R,並在市場上出售以獲取利潤。當R跌至1美元以下時,贖回有助於維持掛鉤的穩定。這一功能已被禁用,錨定機制模塊的細節將於近期公佈。 (4)

軟掛鉤:這是指穩定幣的設計能夠基於維持掛鉤的預期來激勵用戶採取行動。例如,當R低於1美元時,激勵借款人償還其頭寸,從而減少市場上R的供應,並推動價格回歸掛鉤。

採用和活動

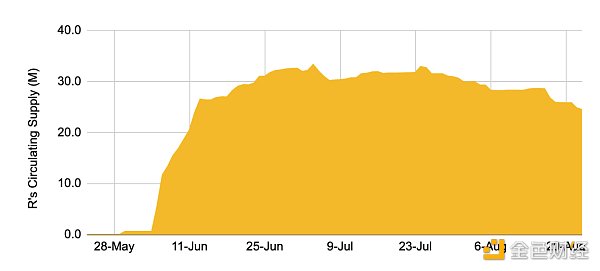

R在發布初期的流通供應迅速增長,在2023年6月5日正式主網發布後不到一周就突破了2000萬。這是一小群不到100人的持有者貢獻的,平均每個錢包的R超過20萬。此後,R的流通供給趨於平穩,並略有下降,隨著每個錢包的平均持有量下降,R在2400萬關口附近徘徊。

圖12:流通中的R有2450萬枚

來源:Dune Analytics (@dcfpascal),截至2023年8月23日

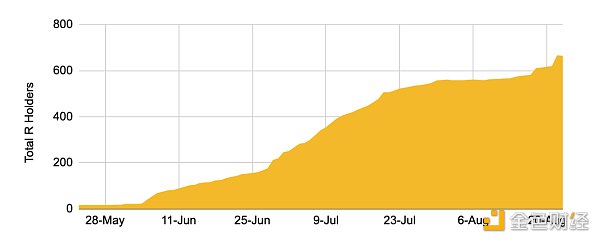

儘管如此,不斷增長的用戶基數表明,在更廣泛的用戶群體中,需求正在擴大,這是一個積極的信號。不斷增長的持有者數量對於支持R的流通供應並將其維持在較高水平也至關重要,即使大型鯨魚減少了他們的平均R持有量。

圖13:R持有者的數量一直在增加,目前已經達到661人

資料來源:Dune Analytics (@dcfpascal),截至2023年8月23日

前景與風險

與其他LSTfi項目類似,R受益於流動性質押代幣增長的順風。通過允許LST持有者使用他們的LST作為抵押品來製造R,持有者可以繼續獲得投資回報,同時可以自由地在DeFi生態系統的其他協議使用R 。

需要注意的一個關鍵點是,R正處於轉型的中間階段;兌換功能已經被禁用,而它正在尋求推出一個錨定器模塊。與此同時,用戶應該意到R的錨定穩定性依賴於其他機制,比如軟錨定。由於R目前的交易價格略低於掛鉤,最近提出了幾個建議來解決這一問題。具體來說,已經提出了單方DAI流動性激勵計劃和R儲蓄模塊。

3.3 中心化穩定幣

中心化穩定幣,顧名思義,就是由中心化實體發行的穩定幣。這些穩定幣通常由鏈下銀行賬戶中的法定貨幣支持。市場上領先的穩定幣,如USDT和USDC,是中心化穩定幣的主要例子。

Paypal推出的PYUSD

作為Web2領域最知名的公司之一,Paypal推出自己的原生穩定幣尤其引人注目。除了為加密生態系統提供信譽之外,鑑於穩定幣的消費者基礎廣泛,Paypal進入穩定幣市場可能會帶來新用戶。

PYUSD是一種穩定幣,完全由美元存款、美國國債和類似的現金等價物支持。它由Paxos信託公司發行,是ERC-20代幣。符合條件的美國 PayPal 餘額賬戶可使用PYUSD。

PYUSD用例:

在PayPal和兼容的外部錢包之間轉賬PayPall USD;使用PYUSD進行個人對個人支付;結賬時選擇PayPall USD,使用PayPall USD支付購物款項;將PayPal支持的任何加密貨幣轉換為PayPal US。

前景與風險

貝寶的廣泛覆蓋範圍是穩定幣的競爭優勢。截至2023(6)年第二季度末,貝寶在全球擁有超過4.31億活躍賬戶。而PYUSD目前僅適用於符合條件的美國賬戶,並且相應的活躍賬戶數量較少,Paypal在支付領域的立足點有助於PYUSD的分發和採用。此外,Paypal可以通過讓用戶使用穩定幣的過程更加無縫,從而使非加密用戶受益,最終使整個加密生態系統受益。

由於加密社區強調了Paxos在任何可能需要的情況下暫停PYUSD授權和轉移功能的能力,因此一直存在與中心化風險相關的擔憂。這意味著Paxos將能夠凍結或扣押個人錢包的資產。請注意,這些風險通常適用於任何中心化的穩定幣(例如USDT、USDC等),因為中心化的實體可能需要在某些情況下調用某些功能來符合監管要求,儘管發生的頻率應該相對較低。

總體而言,對中心化的擔憂,加上與其他中心化穩定幣相比缺乏差異化,使得PYUSD很難獲得加密貨幣原生用戶的採用,而這些人沒有真正的動機轉向PYUSD。然而,Paypal的廣泛覆蓋範圍可以幫助其吸引非加密原生用戶,並允許PYUSD在該領域開闢一個利基市場。

First Digital推出的FDUSD

First Digital美元(“FDUSD”)是由總部位於香港的託管公司First Digital Limited的子公司FD121 Limited(品牌名稱為First Digital Labs)發行,以First Digital實驗室的品牌運營。該穩定幣於2023年6月首次推出,旨在完全由現金和現金等價物資產支持。

FDUSD可在以太坊和BNB鏈上使用,併計劃支持越來越多的區塊鏈。

最近的進展

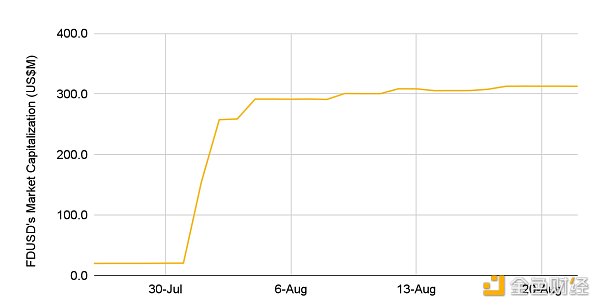

8月初,幣安宣布,用戶將在有限的時間內享受BTC/FDUSD現貨和保證金交易對的零maker和taker費用,隨後FDUSD的市值飆升。

具體而言,FDUSD市值增長了十倍以上,從8月初的約2000萬美元增長到目前的3.12億美元以上。日交易量也大幅飆升,從(7)公告前通常在數十萬美元左右的24小時交易量,到如今的1500多萬美元。

圖14:8月份FDUSD市值暴漲10倍以上

資料來源:Coinmarketcap,幣安研究,截至2023年8月23日

展望與風險

FDUSD在幣安上市,加上某些FDUSD交易對的交易費用為零,有助於推動FDUSD的增長。儘管如此,當零費用激勵措施逐步取消時,FDUSD是否能夠繼續保持這一增長軌跡仍有待觀察。重要的是,觀察更廣泛的市場採用將是關鍵,例如其他中心化交易所的整合或DeFi使用的增加。

與任何新的穩定幣一樣,FDUSD與美元掛鉤的穩定性需要隨著時間的推移而受到考驗,以了解其波動性。作為一種有抵押的穩定幣,其儲備的安全性和流動性是FDUSD穩定的關鍵。用戶可能會發現,參考FDUSD的認證報告,以獲得抵押品儲備構成和健康狀況的指示是有幫助的。其他風險包括操作風險、監管風險和交易對手風險,這些風險在FDUSD白皮書中有詳細闡述。

4. 市場發展

4.1 激勵DAI採用

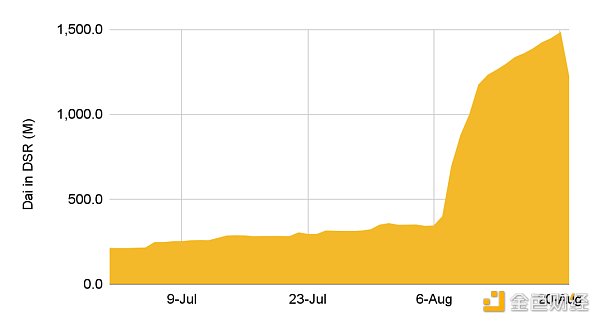

MakerDAO 於 2023 年 8 月 7 日啟動了 增強型 DAI 儲蓄率(”EDSR”)。

該機制通過一個乘數臨時提高用戶可獲得的 DAI 儲蓄率(”DSR”)。該乘數由 DAI 儲蓄率合約的利用率(即 DAI 儲蓄合同中的 DAI 數量相對於 DAI 總供應量)決定。

DSR最初從3.19%提高到8%,通過增加需求來刺激DAI的增長。這有助於激勵持有者將DAI存入DSR合約,從而減少流通供應。 DAI有效地成為收益最高的穩定幣,提高了其競爭力。

最近通過了一項新提案,將DSR從8%降至5%,以“確保EDSR使常規DAI持有者受益,而不是不成比例地使ETH鯨魚受益。”具體來說,許多大型參與者通過以3.19%的利率借入DAI並獲得8%的EDSR收益率,從“借貸套利”中受益。

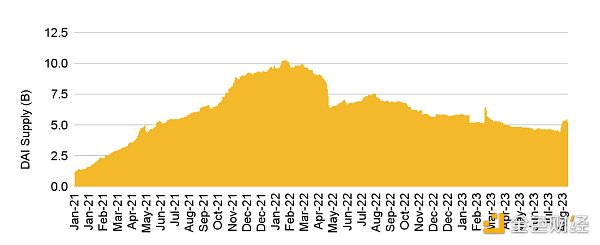

就在EDSR啟動之前,DAI 8月份的供應量自2021年5月以來首次降至45億以下。與2022年2月的峰值103億相比,這是一個明顯的下降。然而,隨著對DAI的需求增加,EDSR的啟動在扭轉局面方面發揮了重要作用。雖然與牛市峰值仍相距甚遠,但DAI的供應已從底部增加了約16%,目前約有520萬DAI。

圖15:DAI供應在過去一年中有所下降,但近期略有回升

資料來源:Makerburn,截至2023年8月20日

影響最大的是DSR中DAI的增長,DAI從不足4億增加到目前的約120萬,增長近三倍。過去幾天的下跌是由於DSR從8%降至5%後,用戶從DSR合約中撤出。

圖16:EDSR啟動後,DSR中的DAI激增

資料來源:Makerburn,截至2023年8月20日

與美國國債相比,增加DSR提供了一個有吸引力的鏈上替代方案,從而有助於提振對DAI的需求,並增加Maker的Spark借貸協議的採用。另一方面,值得注意的是,DSR的增加對MakerDAO有直接的財務影響。這可以看作是協議的獲客成本。根據(8)目前的估計和參數,DSR預計每年將花費MakerDAO 5630萬美元。

考慮到DSR將根據利用率進行調整,當利率正常化時,看到使用率如何變化將是一件有趣的事情。我們的猜測是,DSR可能會保持至少與其他穩定幣的收益率一致的利率,以保持競爭力。

4.2 整合真實世界資產

在利率上升的背景下,美國國債收益率穩步走高,目前已輕鬆超過DeFi收益率。為了保持競爭力並利用傳統金融(“TradFi”)市場的收益,穩定幣發行人已將部分儲備用於投資TradFi工具。這一點可以從 Tether 和 Circle 等中心化發行商的認證報告以及 MakerDAO 的資產負債表中觀察到。

值得注意的是,MakerDAO一直處於現實世界資產(“RWAs”)代幣化的最前沿,其資金受益於資產類別收益率的上升。目前,MakerDAO的RWA敞口超過24億美元,佔其收入的58%。 (9)考慮到DeFi的收益率遠不及TradFi的收益率,看到更多的穩定幣協議探索RWAs的整合,以增加其財務收入,並可能將其傳遞給穩定幣持有者,以增加其穩定幣的吸引力,這並不奇怪。

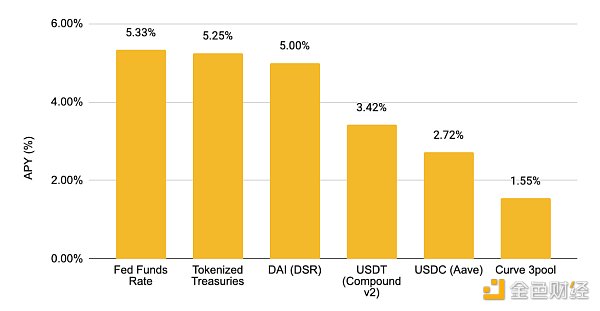

圖17:TradFi收益超過DeFi穩定幣收益

資料來源:紐約聯邦儲備銀行,rwa。 xyz、Spark、Compound、Aave、Curve、幣安研究,截至2023年8月22日

4.3 LST 採用

隨著LST市場的增長,我們見證了LSTfi生態系統的多樣性和規模的增加。更多的項目已經或即將進入市場,以利用行業的增長。在這方面,除了我們在前一節提到的那些,我們已經看到lst支持的穩定幣已經推出或即將進入市場的數量有所增加。

舉例如下:

Gravita的GRAI:Gravita協議是一種借貸協議,允許用戶鑄造GRAI,這是一種由LST及其穩定池(10)擔保的超額抵押債務代幣。

Prisma的mkUSD:Prisma使用戶能夠鑄造一種穩定幣mkUSD,這種穩定幣完全由流動的質押代(11)幣抵押。

以太坊的USDe:以太坊允許用戶存入美元、ETH或LST作為抵押品來創建USDe(12)。

值得注意的是,我們還目睹了成熟的與穩定幣相關的DeFi項目,通過採取措施獲得該領域的敞口,利用LST的增長。具體來說,有幾個項目已經將抵押品的風險敞口多樣化,包括LST。

這些包括:

Curve:Curve的crvUSD穩定幣可以通過使用Frax的strxeth或Lido的wstETH作為抵押品來鑄造。 wstETH目前在crvUSD的抵押品中所佔份額最大,為44%。

MakerDAO:wstETH形式的LST抵押品(Lido的包裝抵押ETH)在(13)MakerDAO的金庫中顯著增長,從MakerDAO抵押品的不到12%增加到目前的40%以上。

Frax Finance:Frax Finance是Frax穩定幣背後的發行人,通過其液體股權解決方案直接接觸LST。 Frax(frxETH)是一種與ETH(14)鬆散掛鉤的穩定幣。

Frax Finance 是 Frax 穩定幣背後的發行商,它通過其流動性質押解決方案直接觸及LST。 LST 直接參與。 Frax Ether (frxETH)作為一種 與 ETH鬆散掛鉤的穩定幣。

5. 結束語

穩定幣在加密生態系統中發揮著至關重要的作用,它提供價格穩定,實現無縫交易,並通過提供用戶熟悉的穩定價值,彌合TradFi與加密世界之間的差距。隨著加密生態系統的成熟,穩定幣的重要性和相關性可能會繼續增長。

雖然競爭格局目前由中心化的、法定貨幣支持的穩定幣(如USDT和USDC)主導,但對去中心化替代品的需求意味著競爭遠未結束。在過去的幾個月裡,新的穩定幣不斷湧現,每種穩定幣都有自己與眾不同的特點,這表明項目團隊仍然有興趣在這一領域進行建設,並挑戰現有市場。

考慮到目前領先的穩定幣所擁有的規模、資源和流動性,實現市場領導地位並不是一件容易的事。不過,我們期待競爭格局變得更加多樣化,新晉參與者也能從中分得一杯羹。