作者:Ryan Lovell

編譯:深潮TechFlow

Chainlink 是資本市場推動代幣化從概念驗證階段進入生產階段所需的核心基礎設施。 Chainlink 在支持資本市場方面的作用對於三個關鍵的代幣化用例來說是必要的:

通過允許代幣化資產在任何區塊鏈(公共或私有)上結算,實現代幣化資產的二級市場。

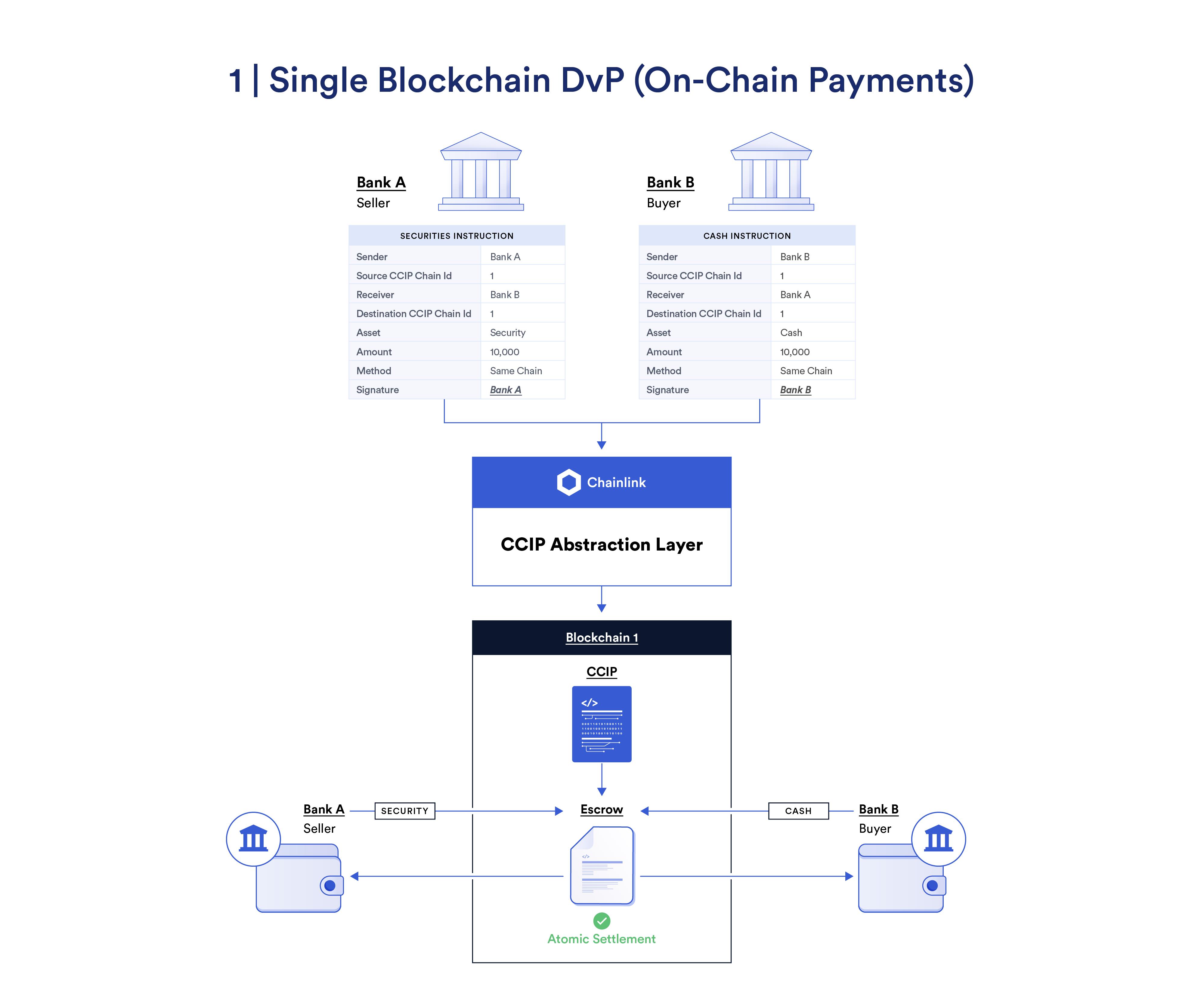

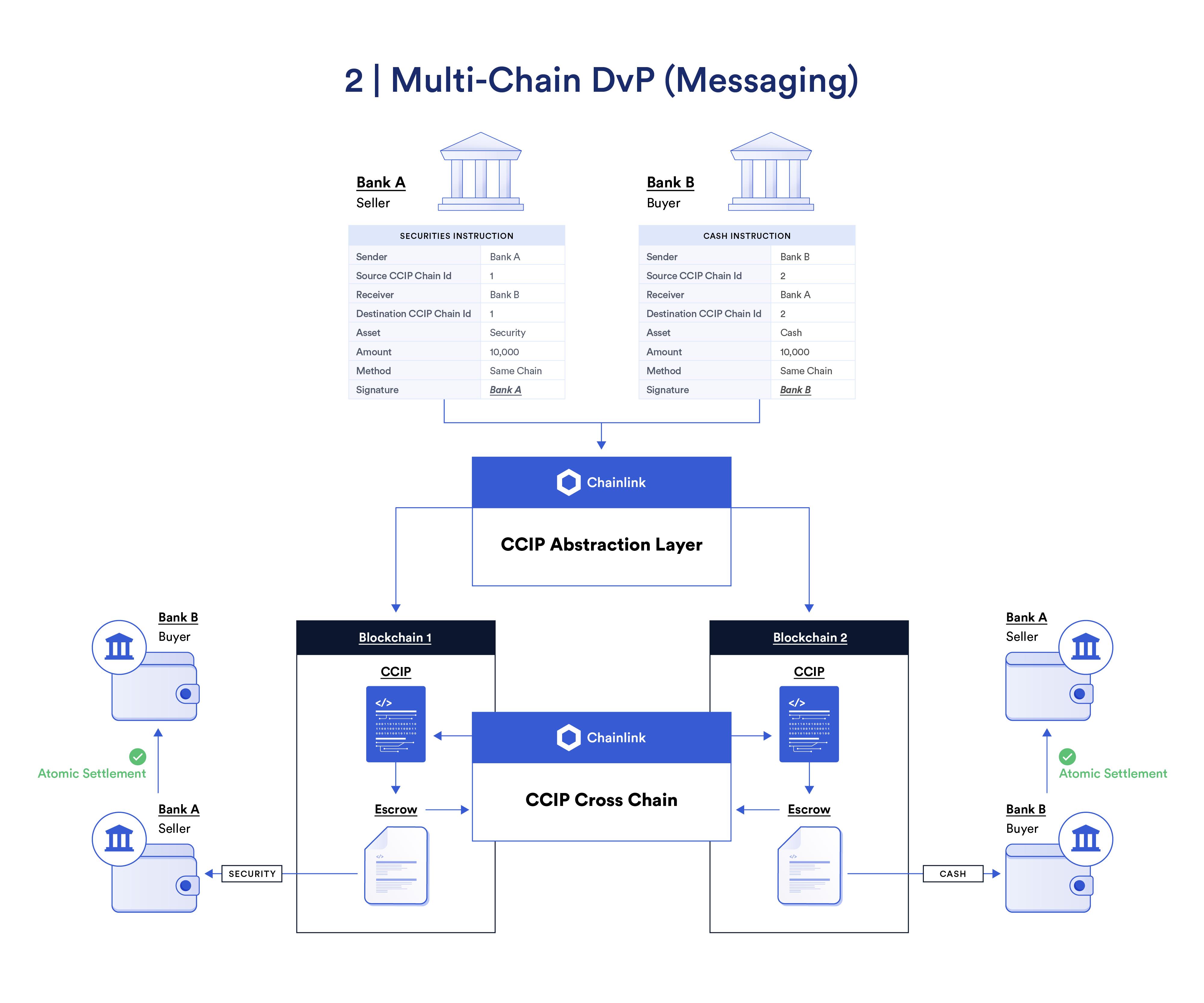

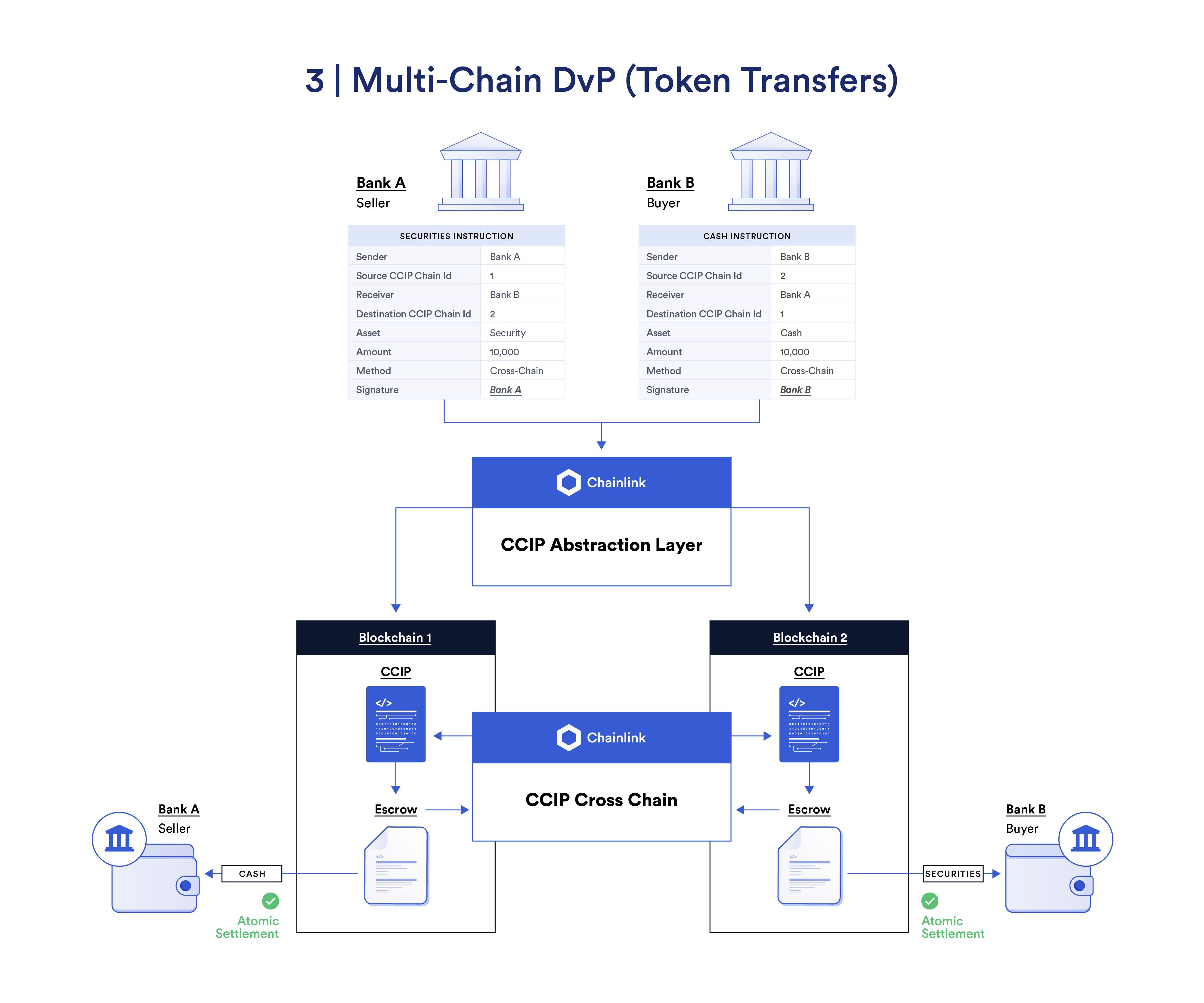

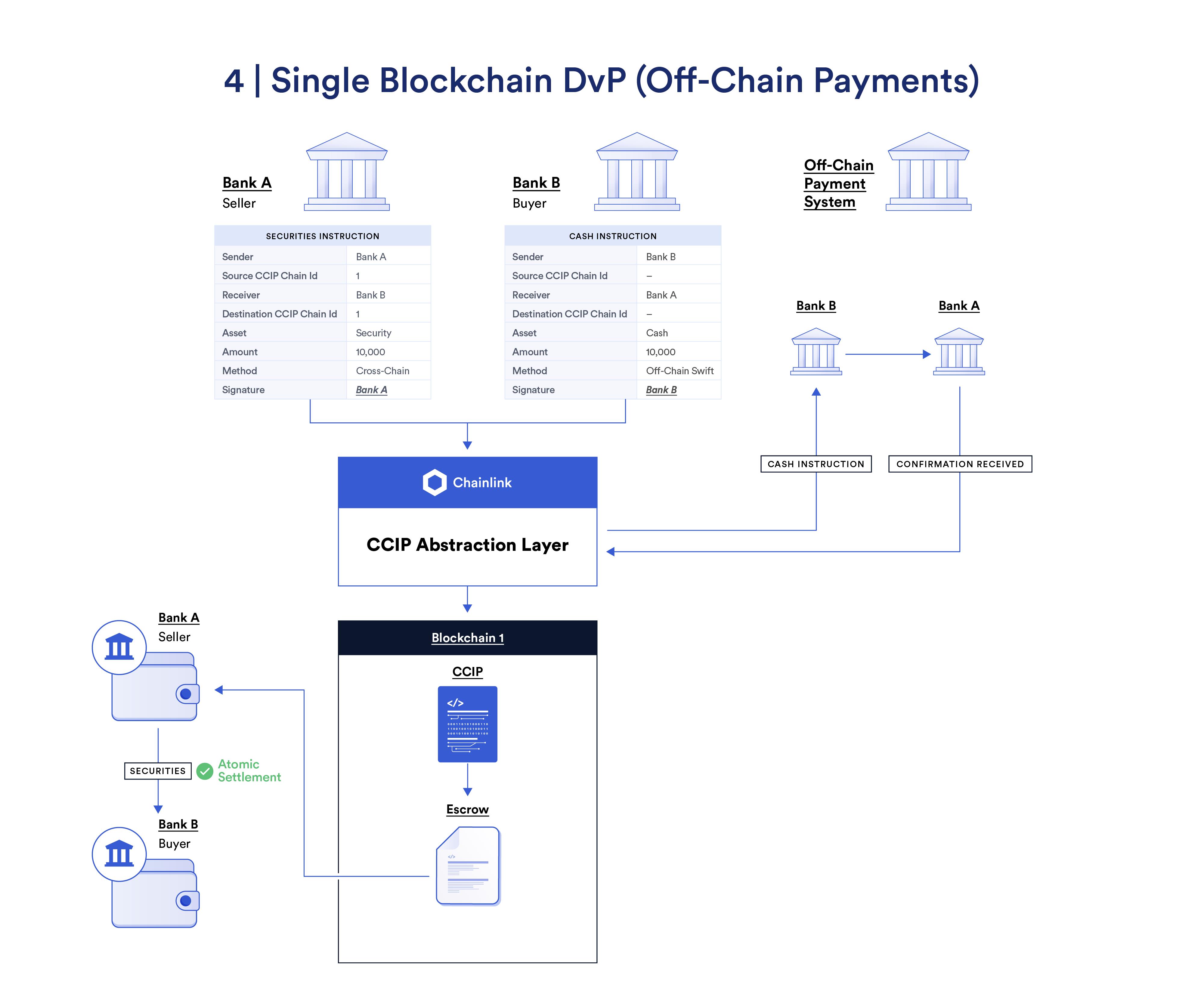

通過執行單鍊或跨鏈原子交易,以及確保在區塊鏈之間不可撤銷地交換資產,消除交易失敗,從而促進交付與支付(DvP)工作流程。

通過支持傳統基礎設施與區塊鏈之間的通信,實現鏈上與鏈下系統的同步。

接下來,我們將探討資本市場中代幣化的當前狀態,並介紹Chainlink,然後看看金融機構如何利用Chainlink 來發揮代幣化的全部潛力的真實案例。

代幣化的當前狀態

自2017 年以來,資本市場中的代幣化努力主要仍處於概念驗證階段。雖然一些機構已宣布將傳統資產(如債券)進行代幣化,但這些實驗主要集中在資產的初始發行上。例如,作為資產發行方的投資銀行可能會將債券票據進行代幣化,收購併迅速成熟該票據。其他成功的應用案例,特別是與銀行和金融交易相關的案例(例如Broadridge 的DLR 和HQLAx),是針對特定應用的,並由一個單一的中央實體管理整個技術過程。

這兩個例子都凸顯了一個共同問題:各個生態系統和應用之間缺乏無縫連接所帶來的摩擦。尤其值得注意的是,資產管理者和資產所有者在積極參與方面一直相對缺席,儘管他們對於創造足夠的流動性至關重要。他們的參與需要強大的企業級基礎設施,以建立必要的連接,促進二級市場的形成。這種互操作性基礎設施應無縫集成到現有的內部系統中,而不會造成重大中斷。最終,每增加一個連接環節都將增強基於區塊鏈的金融產品的整體效用。

Chainlink:連接現有基礎設施與區塊鍊網絡

Chainlink 是企業級基礎設施,使金融機構能夠在區塊鏈(鏈上)和現有基礎設施(鏈下)之間建立必要的連接。如果您的現有技術堆棧需要進行“區塊鏈操作”,只需將其與Chainlink 集成,即可與公共和私有區塊鏈進行連接。

Chainlink 提供了一套服務,促進數據和代幣在區塊鏈之間的傳輸,實現區塊鏈與外部系統之間的雙向通信,以及用於隱私、自動化等多種計算服務。在資本市場中與代幣化特別相關的三個Chainlink 服務包括:

跨鏈互操作協議(CCIP)- 這是一個區塊鏈互操作協議,作為一個抽象層和跨鏈消息傳遞協議,使現有基礎設施能夠與任何公共或私有區塊鏈進行通信,並指示智能合約發送任意數據和在區塊鏈之間傳輸代幣。

儲備證明(Proof of Reserve)- 去中心化網絡,驗證或證明支持代幣化資產的跨鍊或鏈下儲備,為消費者、資產發行方和基於智能合約的應用提供透明的鏈上審計追踪。

功能(Functions)- 機構可以通過將鏈下事件或數據與鏈上操作同步來為任何區塊鏈上的任何資產提供服務。可以同步任何鏈下事件或數據,例如持倉結算指令、公司行動、代理投票、ESG 數據、股息和利息以及淨資產價值。

Chainlink 已成功為區塊鏈應用程序實現了超過8 萬億美元的交易價值。 Chainlink 網絡的卓越安全標準由一支世界一流的研究團隊開創,並由由德國電信MMS、LexisNexis 和瑞士電信等領先企業運營的去中心化預言機網絡(DONs)的獨立、抗Sybil 攻擊的節點強制執行。 Chainlink 在開發方面採用了深度防禦的方法,多年來保持了高可用性和防篡改安全性,即使在行業最動盪和不可預測的情況下也是如此。

Chainlink 實現的代幣化的真實應用案例

以下部分分為三個用例:二級市場、DvP 和鏈上/鏈下同步。

二級市場

二級市場對於資本市場的高效運作至關重要。它們通過為投資者提供一個平台來買賣之前發行的金融工具,促進流動性和價格發現。目前,金融市場利用中央證券存管機構(CSD)和託管銀行來維護證券持有記錄。這些證券可以通過一套來自各種前、中、後台系統的指令的消息標準自由地從一個託管銀行轉移到另一個託管銀行。這種相互連接的基礎設施不僅支持二級市場的運作,還有助於全球金融體系的整體穩定性和韌性。

Chainlink 以三種不同的方式為代幣化資產實現了二級市場:

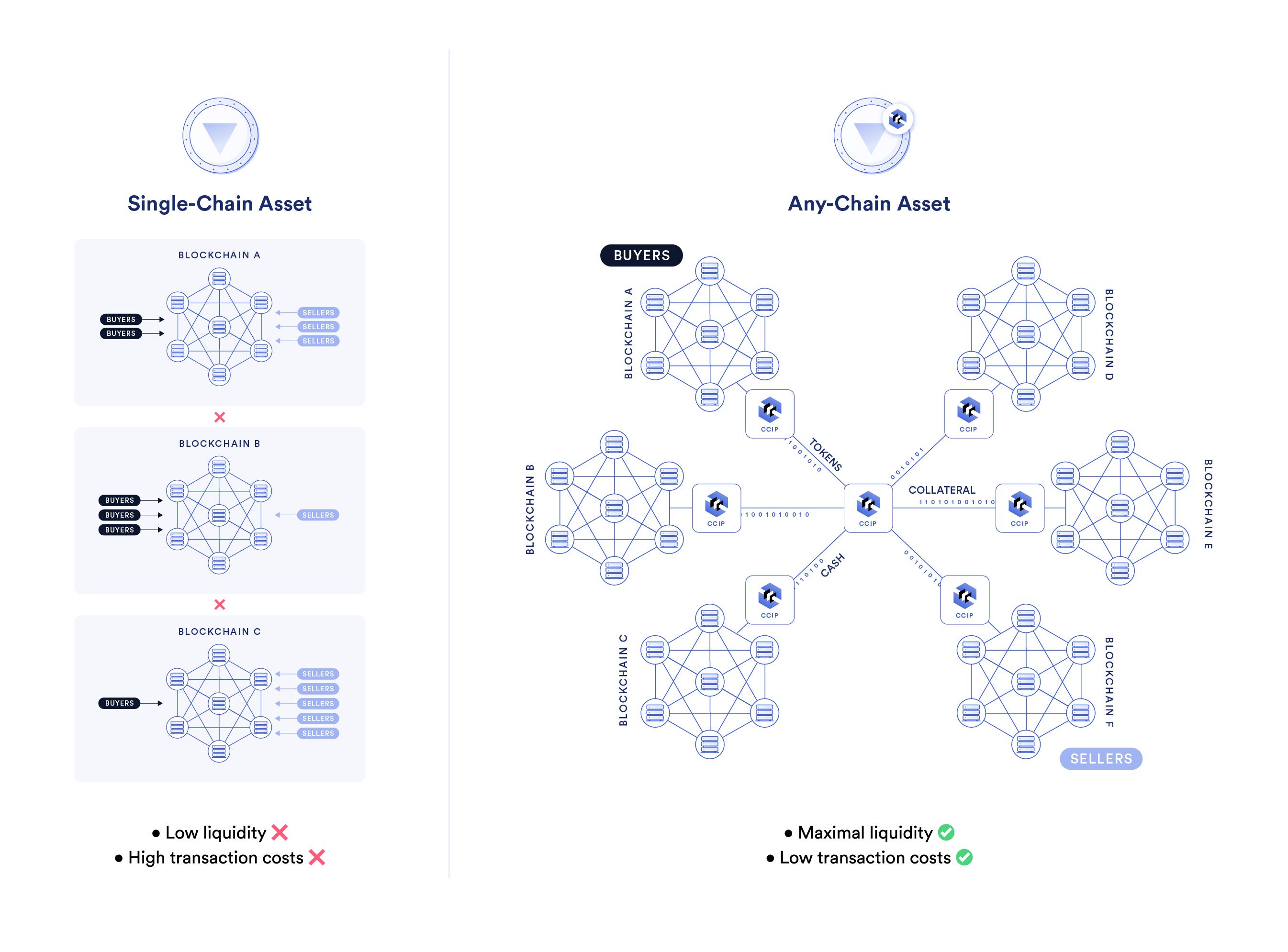

1.連接不同區塊鏈平台上的買家和賣家

業務背景

大多數債券和非流動性資產通過場外市場進行交易,因為它們的性質是異質的。為了使債券和非流動性資產的代幣化達到生產階段,同樣的流動性平台(例如MarketAxess 和TradeWeb)需要能夠從做市商的庫存中列出這些代幣,或者允許它們設定價格。做市商設定價格的一個組成部分是基於流動性風險——他們能多快地將庫存賣出,以便在交易日結束時清理賬簿?為了最大化流動性並實現與傳統發行資產相匹配或改進的有吸引力的定價差,代幣化資產必須能夠在資產管理者和所有者希望使用的任何區塊鏈上結算。

Chainlink 的角色:

Chainlink CCIP 為金融機構提供了一個單一的集成網關,用於與任何公共或私有區塊鏈進行通信。

Chainlink CCIP 使代幣化資產能夠在任何區塊鏈上可用,將其從單鏈資產轉變為任意鏈資產。

Chainlink CCIP 通過原子交易促進安全的跨鏈DvP 結算。

利用Chainlink CCIP 的示例工作流程:

資產管理公司A 需要出售BondToken,該Token 目前在公鏈1 上發行,並由基金託管人持有。

資產管理公司A 的交易員登錄MarketAxess,查看場外市場中經銷商的買賣價差。經銷商可以提供更緊密的價差,因為他們知道這種資產已啟用Chainlink CCIP,意味著它是一種可以在任何公鍊或私鏈上結算的任鏈資產。

交易員支付一小筆價差,將BondToken 從公鏈1 轉移到私鏈1,以便經銷商持有。

使用私鏈2 的資產管理公司B 希望購買BondToken。

經銷商提出價格並達成一致。 CCIP 將BondToken 從私鏈1 轉移到私鏈2。

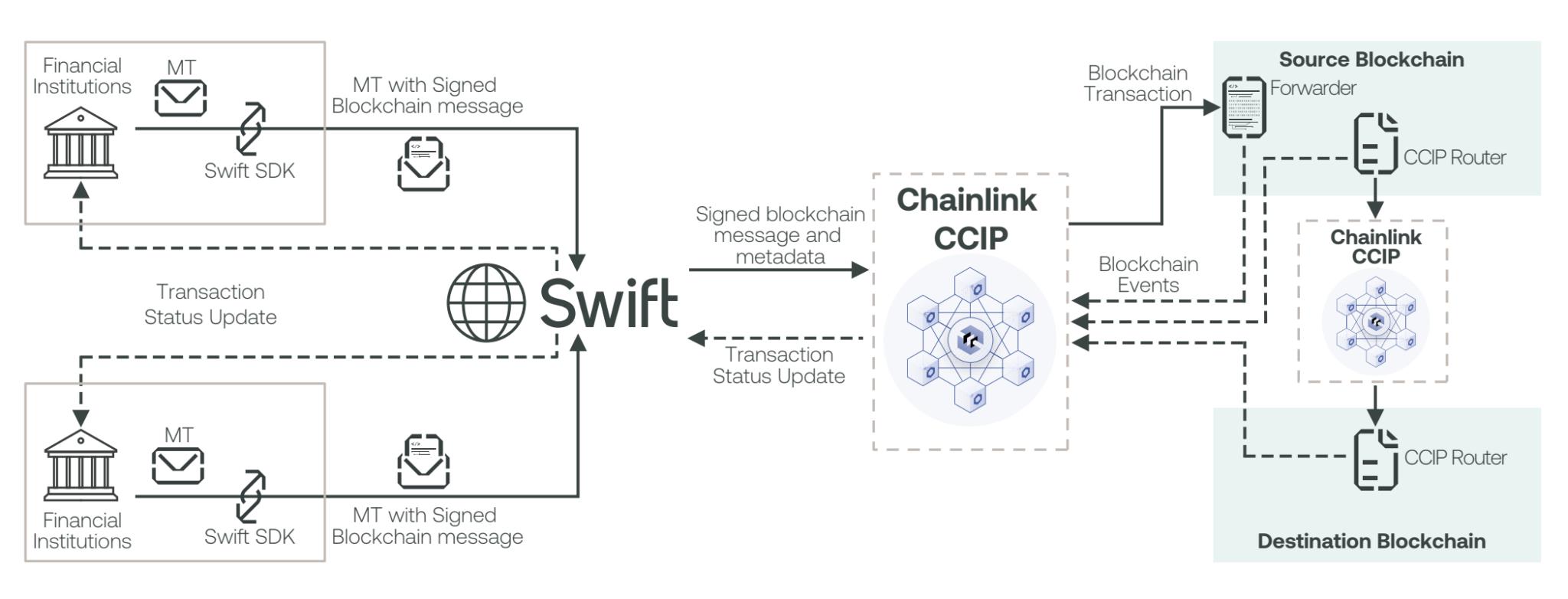

2.輕鬆將傳統基礎設施與區塊鍊網絡集成

業務背景

金融市場參與者在採用區塊鍊等新技術方面進展緩慢,因為他們中的許多人仍在使用傳統系統。這些系統保證了巨大的價值,替換或開發新的連接的成本和風險異常高。

過去幾年中,金融機構進行了數百個區塊鏈概念驗證。然而,很少有項目進入生產階段,主要是由於將區塊鏈集成到核心業務基礎設施中存在問題。這種連接問題加劇了他們可能需要與之交互的可用區塊鏈生態系統數量的增加。

Chainlink 的角色:

Chainlink CCIP 將現有基礎設施與任何區塊鏈連接起來,使金融機構無需修改傳統系統。這使得金融機構可以通過現有基礎設施與代幣化資產進行交互,例如通過Swift 消息、API、主機和其他傳統格式。

CCIP 實現的示例場景:

訂單管理系統只能通過Swift 消息進行指令傳達,所以我希望能夠通過Swift 與任何區塊鏈進行通信。

作為銀行託管人,我希望能夠通過我的錢包基礎設施或客戶端應用程序與任何區塊鏈進行通信。

我的中間辦公室需要有關代幣轉移的確認和狀態更新,例如待處理、完成或失敗。

我希望能夠從FTP 服務器或Excel 電子表格向區塊鏈上的智能合約發布數據。

我希望能夠從主機MQ 連接向區塊鏈上的智能合約發布數據。

3.為資本市場行業提供區塊鏈互操作性標準

業務背景

在信息技術的不斷發展中,大型金融機構本能地依賴三個基本支柱:標準、可靠性和安全性。標準為協作提供了共同語言,可靠性增強了服務連續性的信心,安全性則保護免受惡意威脅。

區塊鏈互操作性標準對於支持全球化的代幣化資產市場至關重要。然而,迄今為止,實現互操作性的嘗試通常由中央機構控制,涉及碎片化的技術堆棧,或要求金融機構與每個新的私鍊或公鏈進行點對點集成。隨著存在著數百個區塊鏈,並有可能出現更多,金融機構需要一種在整個行業範圍內被廣泛採用的區塊鏈互操作性標準。

Chainlink 的角色:

Chainlink CCIP 是企業級基礎設施,使金融機構能夠在彼此之間標準化發行、獲取和結算代幣化資產。

將CCIP 作為資本市場的區塊鏈互操作性標準將使金融機構獲得多種益處。

標準化的通信:一致的溝通減少錯誤、誤解和手動干預的需求。

自動化和直通式處理(STP):交易可以從發起到結算無縫流動,無需在每個步驟進行手動干預。

全球覆蓋:不同國家實體之間的無縫通信和交易促進跨境交易、支付和投資。

降低運營成本:標準化的通信和自動化通過減少手動數據錄入和驗證的需求來降低運營成本。

與其他系統集成:消息可以與其他金融系統和平台集成,例如交易匹配、風險管理和訂單管理系統。

交付與支付(DvP)

交付與支付(DvP)是金融交易中的一個關鍵概念,特別是在證券市場中。它通過確保資產的轉移和相應的支付同時進行,從而降低交易對手方和結算風險。 DvP 在維護交易的完整性方面起著關鍵作用,防止一方在未收到約定的支付時交付資產,或者反之亦然。解決區塊鏈上的DvP 對於釋放代幣化資產的全部潛力至關重要,因為它使得更多的資產類別可以在鏈上發行。

現實世界的例子

要實現一個完全運作的數字資產生態系統,現金交易必須納入各種DvP 工作流程中。銀行和中央銀行準備開始發行現金代幣,例如代幣化的現金存款和中央銀行數字貨幣(CBDC),可能首先使用自己專有的私鏈。他們的客戶,主要是資產管理公司和所有者,必須能夠自由使用這些現金代幣在其他區塊鏈生態系統上購買資產。然而,如果要增加現金代幣的實用性,首先需要將結算風險降至最低。

Chainlink 的作用

CCIP 管理涉及代幣化證券和代幣化現金的單鍊和跨鏈原子結算場景。 CCIP 支持多種互操作性基元,可用於構建各種跨鏈工作流程(請參見下圖示例),並消除跨鏈資產交換中的交易失敗。

關鍵步驟:

銀行A 在私鏈(即現金鍊)上發行了一種機構存款代幣,稱為BankCoin,該代幣由現金和短期固定收益工具支持。

資產經理A 是銀行A 的客戶,在他們以BankCoin 形式在私有鏈上持有的基金中維持著500 萬美元的現金頭寸。

銀行B 在公鏈1(即代幣鏈)上發行了BondToken。

資產管理公司B 是銀行B 的客戶,並在首次發行中購買了BondToken,並將其持有在其中一隻基金中。

資產管理公司B 希望出售BondToken,因為他們的基金當天有淨贖回,投資者希望盡快獲得現金。

資產管理公司A 和資產管理公司B 在場外交易平台上達成交易匹配。然後將代幣指令發送給CCIP,以促成BondToken 與BankCoin 的原子DvP 交易。

鏈下和鏈上同步

在鏈下傳統系統和鏈上區塊鏈生態系統之間建立同步具有深遠的好處,可作為提高運營效率、透明度、合規性和增強客戶體驗的關鍵支撐。以下是一些示例:

運營效率:基於區塊鏈事件或鏈下和鏈上記錄之間的資產對賬,實現內部系統的實時更新。

透明度和可審計性:通過錢包內資產的加密驗證或頂級會計事務所的證明,提供鏈上實時的鏈下資產儲備證明。

合規性:合規預言機使得任何區塊鏈上的身份驗證錢包地址之間的交易成為可能。

更好的客戶體驗:將儲備資產的金融市場數據(如定價)實時提供給鏈上和鏈下,增加用戶對使用基於區塊鏈的金融產品的信心。

業務背景

銀行需要基礎設施來驗證鏈下儲備資產對鏈上代幣化資產的所有權。還需要驗證這些鏈下儲備資產的存儲和管理是否適當。這需要一個強大且獨立的監控框架,不受每個銀行基礎設施的影響,並且無論發行銀行如何(即資產發行者關於抵押資產的聲明的驗證者沒有利益衝突)。儲備資產的組成、估值和估值頻率對確保代幣化足夠可靠以在生產中使用至關重要。

Chainlink 的作用

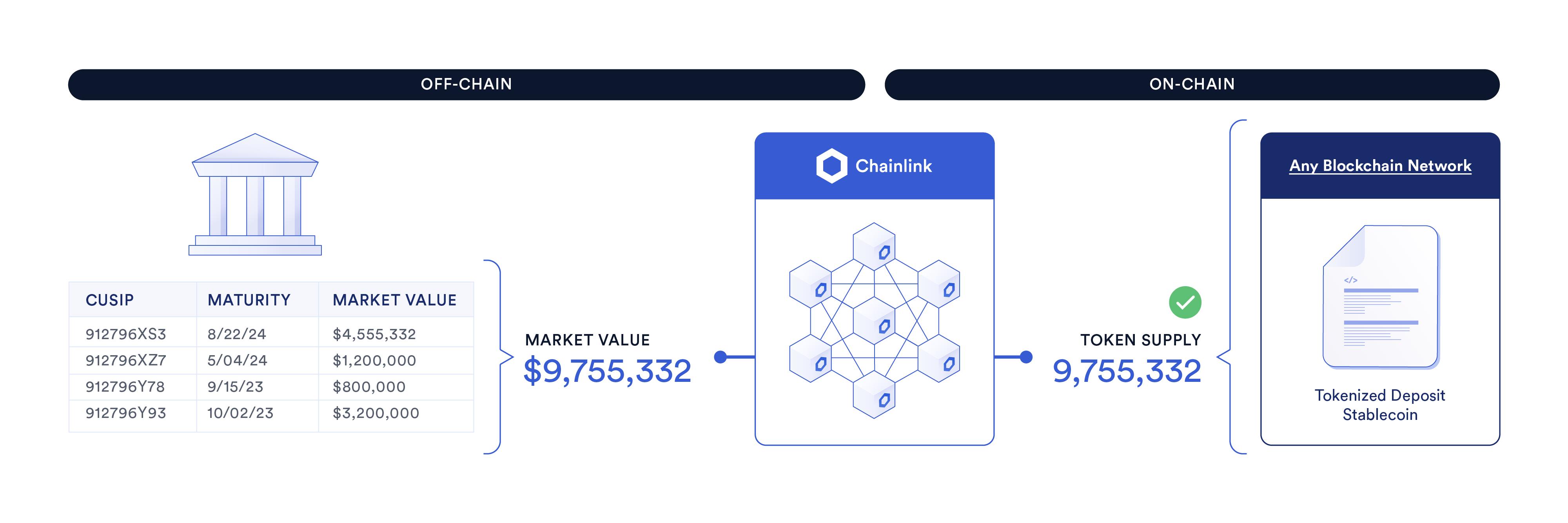

Chainlink 的儲備證明為區塊鏈提供各種代幣化資產的數據,而Chainlink 的函數使得完成金融流程所需的鏈下數據能夠進入鏈上。

真實案例

銀行A 希望為其客戶在各種區塊鏈上使用現金/存款代幣。

銀行A 選擇一個託管的銀行賬戶來管理支持存款代幣的傳統資產組合。選擇了一種資產組合,即現金和短期國庫券。

銀行A 利用Chainlink 的儲備證明為客戶提供支持存款代幣的資產的實時市值。銀行可以自己提供價值,也可以讓第三方審計師訪問其託管賬戶。這為客戶在資本市場活動中使用存款代幣提供了透明度和信心,並確保代幣供應不超過支持資產的市場價值(例如,防止無限增發攻擊)。