作者:Marcel Pechman,Cointelegraph;編譯:松雪,金色財經

隨著比特幣衍生品開始表現出看跌傾向,比特幣價格回調至22,000 美元的可能性越來越大。

比特幣的價格圖表毫無疑問地表明,自灰度於8 月29 日大肆宣傳的對美國證券交易委員會的短暫勝利以及美國證券交易委員會隨後推遲多個現貨BTC 交易所交易基金(ETF) 請求以來,投資者情緒已經惡化。

核心問題仍然是ETF 的前景是否能夠超過日益增長的風險。

現貨比特幣ETF 炒作正在消退

到8 月18 日,隨著比特幣回升至26,000 美元,貝萊德ETF 首次提交後出現的19% 漲幅已完全回落。

接下來,在灰度比特幣信託請求的積極消息傳出後,投資者提高了ETF 獲批的可能性,試圖收回28,000 美元的支撐位,但失敗了。

每天的比特幣/美元價格指數。來源:TradingView

加密貨幣投資者的情緒惡化,標準普爾500 指數9 月1 日收於4,515 點,僅比2022 年1 月以來的歷史高點低6.3%。即使是黃金,自5 月中旬以來一直未能突破2,000 美元的水平,距離歷史最高點還差6.5%。因此,距2024 年減半僅7 個月,比特幣投資者的總體感覺肯定不如預期積極。

一些分析師將比特幣表現不佳歸咎於針對幣安和Coinbase 這兩家領先交易所持續採取的監管行動。此外,多個消息來源稱,美國司法部(DOJ)可能會在刑事調查中起訴幣安。這些指控基於涉及俄羅斯實體的洗錢和可能違反制裁的指控。

North Node Capital首席投資官、比特幣支持者Pentoshi在X(前身為Twitter)上的一篇帖子中表達了當前的狀況:

金色財經註:帖子內容翻譯如下:我認為我們最終仍會得到一些幣安與司法部的利空消息。這應該被視為機會!但總體而言。我們還可能在今年或明年初獲得ETF,並且BTC價格將達到401k。之前說過,今年是積累的一年。不要忽視大局。

Pentoshi 表示,現貨ETF 批准的潛在收益超過了針對交易所的監管行動對價格的影響。無法確定這種假設是否有效,但這種分析沒有考慮到以消費者價格指數衡量的美國通脹率已從2022 年6 月的9.1% 降至2023 年7 月的3.2%。

此外,美聯儲的總資產已從2023 年3 月的8.73 萬億美元峰值降至8.12 萬億美元。這表明當局一直在從市場中抽走流動性,這不利於比特幣的通脹保護論點。

從更長的時間範圍來看,自3 月中旬以來,比特幣的價格一直保持在25,000 美元的水平,但仔細研究衍生品數據表明,多頭的信念正在受到考驗。

比特幣衍生品顯示多頭需求下降

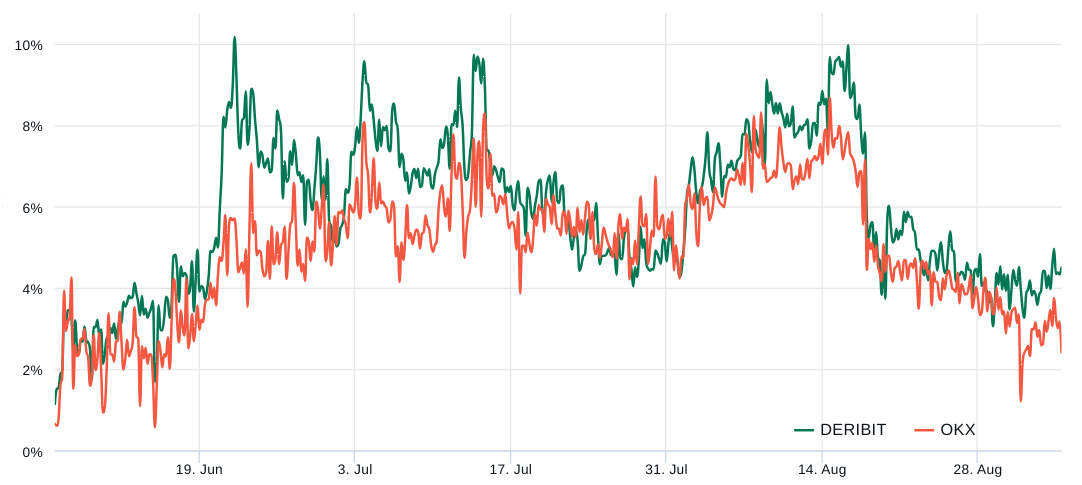

比特幣月度期貨的交易價格通常比現貨市場略有溢價,這表明賣家正在要求更多資金來推遲結算。因此,健康市場中的BTC 期貨合約應以5% 至10% 的年化溢價進行交易,這種情況稱為期貨溢價,這並非加密貨幣市場所獨有。

比特幣一個月期貨年化溢價。資料來源:Laevitas

比特幣目前3.5% 的期貨溢價(基差)處於6 月中旬(貝萊德申請現貨ETF 之前)以來的最低點。該指標反映了利用衍生品合約的槓桿買家的需求下降。

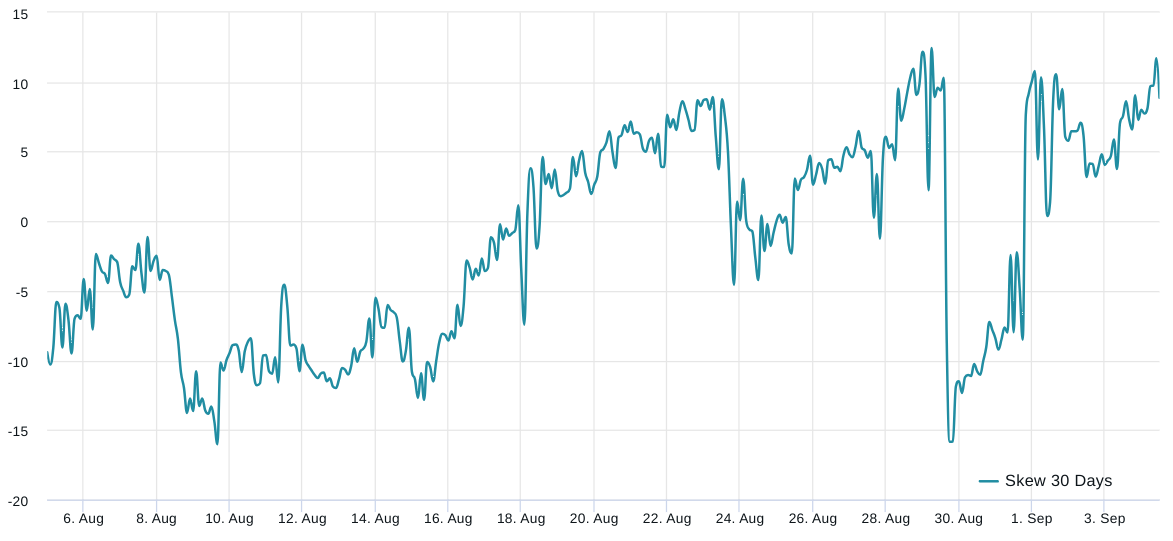

交易者還應該分析期權市場,了解近期的調整是否導致投資者變得不那麼樂觀。當套利櫃檯和做市商對上行或下行保護收取過高費用時,25% 的Delta 偏差是一個明顯的跡象。

簡而言之,如果交易者預計比特幣價格下跌,偏差指標將升至7% 以上,而興奮階段往往會出現7% 的負偏差。

比特幣30 天期權25% Delta 偏差。資料來源:Laevitas

如上圖所示,期權25% 的Delta 偏差最近已進入看跌區域,與類似的看漲(買入)期權相比,保護性看跌(賣出)期權在9 月4 日的交易價格溢價9%。

BTC 期貨暗示下一步BTC價格將回撤至22,000 美元

比特幣衍生品數據表明,看跌勢頭正在增強,尤其是考慮到美國證交會擔心缺乏措施來防止大部分交易發生在不受監管的基於穩定幣的離岸交易所,因此現貨ETF的批准可能會推遲到2024年。

與此同時,監管環境的不確定性確實有利於空頭,因為無法消除圍繞美國司法部可能採取的行動或美國證券交易委員會正在進行的針對交易所的訴訟的恐懼、不確定性和懷疑。

最終,最有可能出現的情況是BTC價格回撤至22,000 美元(上次比特幣期貨溢價為3.5% 時出現的水平),因為儘管現貨比特幣ETF 獲批的可能性較大,但近期仍無法維持積極的價格勢頭。