吳說作者:貓弟

本期編輯:Colin Wu

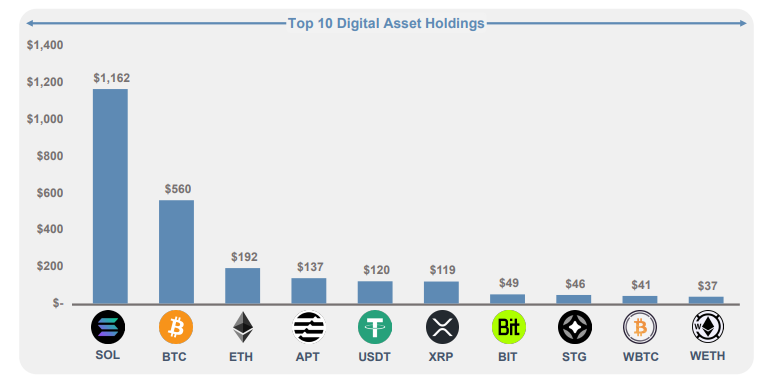

根據9 月10日的最新法庭文件,截至8 月31 日價格,FTX 共持有34 億美元的加密資產,主要包括11.6 億美元SOL、5.6 億美元BTC、1.92 億美元ETH、1.37 億美元APT、 1.2 億美元USDT、1.19 億美元XRP、4,900萬美元BIT、4,600萬美元STG、4,100萬美元WBTC 和3,700萬美元WETH。這十項主要資產佔了FTX 整理出的加密資產的72%。該文件詳細還介紹了SBF 和其他高管(Nishad Singh、Zixiao “Gary” Wang 和Caroline Ellison)在FTX 破產前幾個月收到了22 億美元現金、加密貨幣、股權和房地產。這可能有重大意義,因為美國法律允許收回這些款項,並將其計入可分配給債權人的資產存量中。文件還報告了在巴哈馬的38 套公寓、頂層豪華公寓和其他房產,估計價值約為2 億美元;以及試圖收迴向政界人士和慈善組織(如紐約大都會藝術博物館)捐贈的資金。

目前索賠金額總量約為160億美金+X;整理出資產為70億+X;律師費第一年約為5-6億美金。由於X 尚不明確,最終客戶能賠付的資產比例也仍不明確。

以下為吳說整理後的法庭文件主要內容,原文鏈接:

https://drive.google.com/file/d/1Y4jMmyEQq-qOoHL2blXhVjRMMi06X9HB/view?usp=sharing

非客戶索賠概述

自2023年6月30日的非客戶索賠截止日期以來,已提交超過2,300項非客戶索賠,總額超過3790億美元。刪除3130億美元的重複項後,剩餘的非客戶索賠為650億美元,包括:

●美國國稅局IRS 的435 億美元(次優先級);

● FDM(FTX Digital Markets Ltd)92 億美元(被認為是無效/重複的);

● Genesis 的41 億美元訴訟和優先索賠;

● Celsius 的20億美元訴訟索賠;

●雜項欺詐索賠24 億美元;

●合同/ 503(b)(9) 14 億美元;

●應付貸款11 億美元;

● Voyager 6 億美元的合同索賠;

●股權索賠4 億美元;

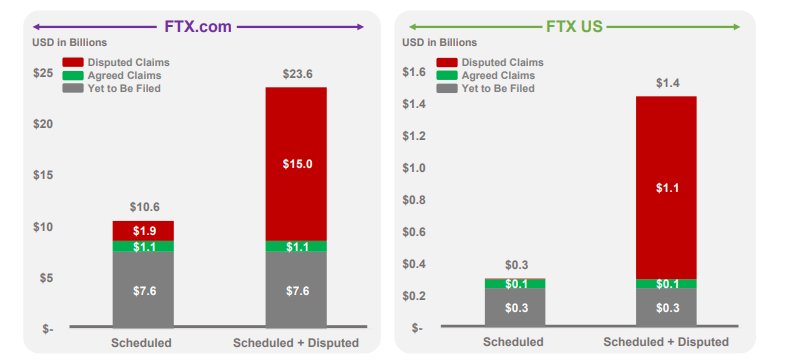

截至目前的客戶索賠

截至8月24日,大約有36,075起客戶索賠已提交,總計160億美元。

●在FTX.com和FTX US,債務人迄今已列入了109億美元的客戶索賠。

●持有約79億美元(72%)的索賠的人尚未同意或爭議他們的預定索賠。

●持有約12億美元(10%)的索賠的人已同意他們的預定索賠。

●持有約19億美元(18%)債權的人對他們預定的索賠金額提出了異議。目前正在進行有爭議債權的調解。

●如果客戶對他們的預定索賠有爭議,他們可在2023年9月29日(客戶索賠截止日期)前提交索賠證明。

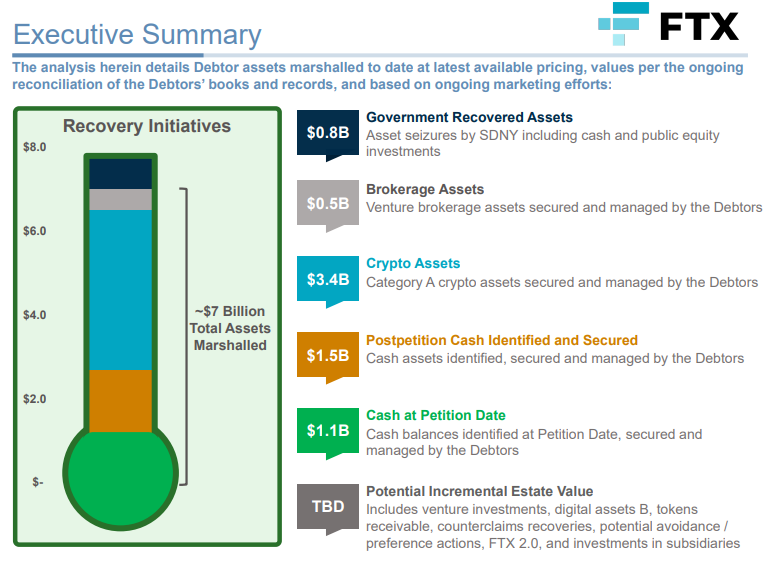

已收回資產

●政府收回的資產8億美元(SDNY 扣押的資產,包括現金和公共股權投資);

●經紀資產5 億美元(債務人擔保和管理的風險經紀資產);

● A 類加密資產34 億美元;

●確定和擔保的破產後現金15 億美元;

●債務人在訴訟日確定、保管和管理的現金餘額11 億美元;

●潛在的額外財產價值,包括風險投資、B類加密資產、待收代幣、反訴賠償、潛在的迴避/偏好行動、FTX 2.0以及對子公司的投資。

A類加密資產

截至8 月31 日價格,FTX 共持有34 億美元的加密資產,主要加密資產包括11.6 億美元SOL、5.6 億美元BTC、1.92 億美元ETH、1.37 億美元APT、1.2 億美元USDT、1.19 億美元XRP、4,900萬美元BIT、4,600萬美元STG、4,100萬美元WBTC 和3,700萬美元WETH。這十項主要資產佔了FTX 整理出的加密資產的72%。

經紀投資

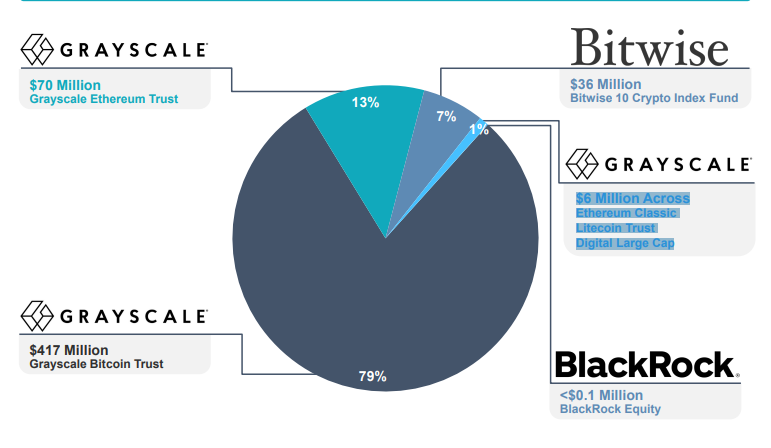

債務人經紀賬戶中持有5.29 億美元的證券,包括:

● 4.17 億美元的灰度比特幣信託;

● 7000萬美元的灰度以太坊信託;

● 3600萬美元的Bitwise 10 Crypto 指數基金;

● 600萬美元的灰度ETC、LTC Trust以及Digital Large Cap;

●不到10萬的美元的貝萊德股票。

風險投資組合

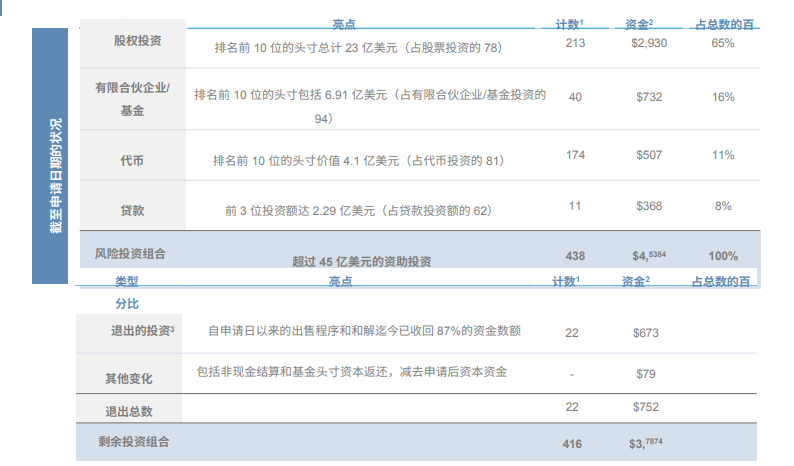

截至申請日,風險投資組合包括了438項投資,總資金投入約為45億美元。 (注:投入的投資價值並不能表示可能的可回收價值。)

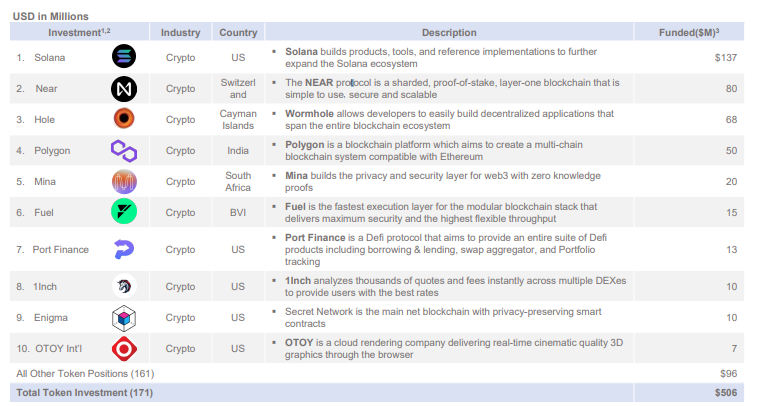

5.06億美元代幣投資

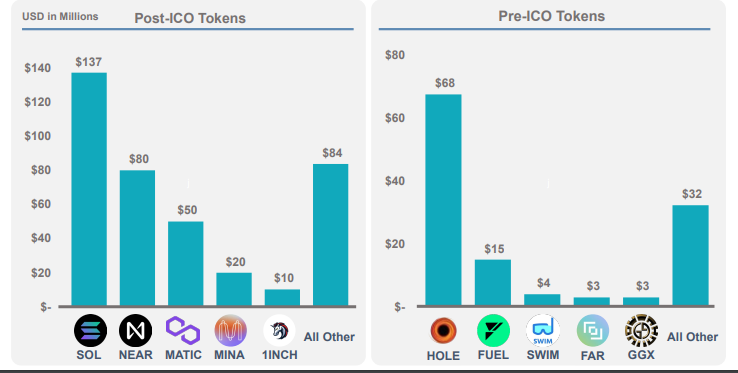

● ICO後的代幣正在計劃交付中,並被認為風險較小。當接收到後,它們成為債務人的加密資產組合中的資產。

● ICO前的代幣是早期階段的代幣,被認為風險更高,因為它們還沒有被鑄造,所以它們的價值是不確定的。

巴哈馬的房產

巴哈馬的38 處房產,賬面價值2.22 億美元,評估價值1.99 億美元。

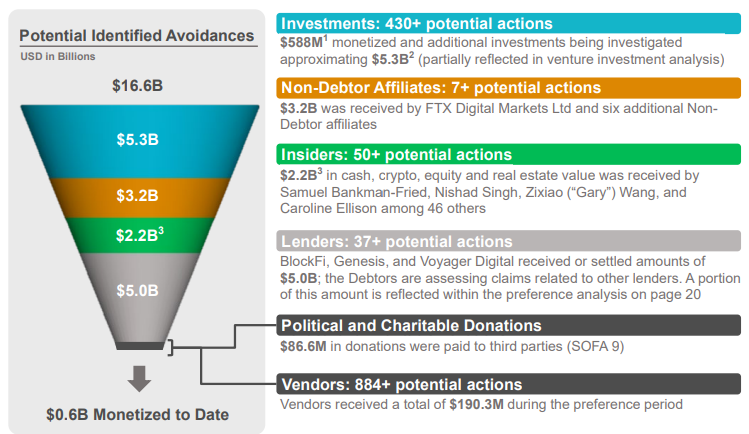

正在努力收回的潛在資產

已變現的5.88億美元和已識別的166億美元潛在資產

投資:超過430個潛在投資

已變現的5.88億美元和正在調查的額外投資大約為53億美元(部分反映在風險投資分析中)。

非債務人附屬機構:超過7個潛在行動

從FTX數字市場有限公司及另外六家非債務人附屬公司收到32億美元。

內部人士:超過50個潛在行動

從SBF、Nishad Singh, Zixiao “Gary”Wang以及其他46人收到現金、加密貨幣、股權和房地產價值共計22億美元。

貸款人:超過37個潛在行動

BlockFi、Genesis和Voyager Digital收到或結算的金額為50億美元;債務人正在評估與其他貸款人相關的索賠。

政治和慈善捐贈向第三方支付的捐款總計為8660萬美元(SOFA 9條)。

供應商:超過884個潛在行動

在優先權期間,供應商共收到了1.903億美元。

加密資產與風險投資

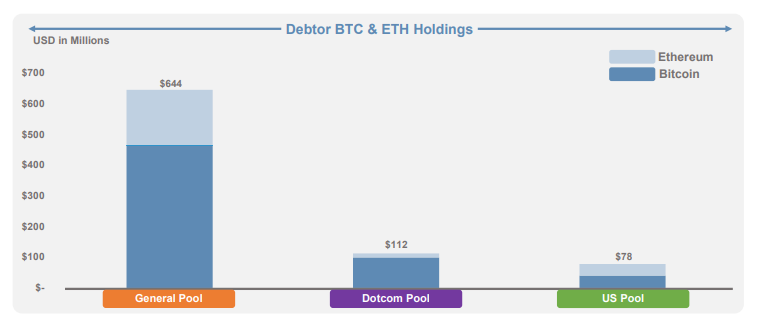

BTC+ETH

作為持續的資產追踪和恢復過程的一部分,債務人已經識別出大約8.33億美元的BTC和ETH資產(截止到2023年8月31日的代幣價值),不包括以BTC/ETH計價的4.87億美元的證券。

B類加密貨幣

債務人的加密貨幣持有量包括某些未達到流動性門檻和/或大部分由已破產實體控制的代幣。出於報告目的,這些代幣被視為B類。共計1300多種B 類代幣。

風險投資摘要

截至申請日期,風險投資組合包括438項投資,總計約45億美元的已籌資產。

(使用Deepl翻譯)

(使用Deepl翻譯)

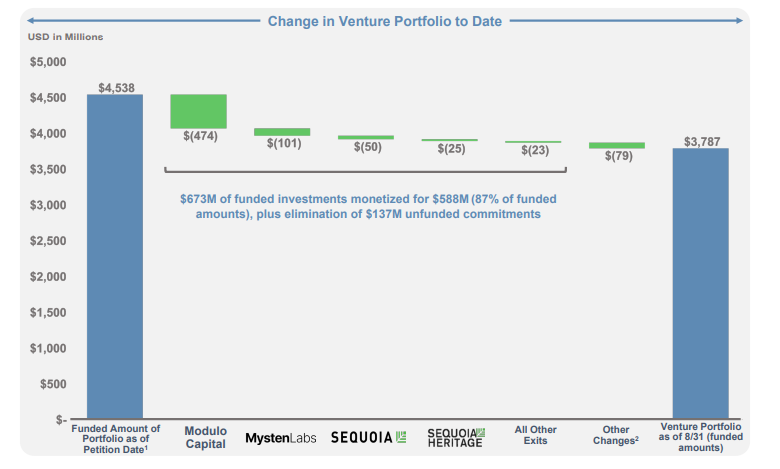

風險投資已投資的6.73億美元被變現為5.88億美元(佔已投資金額的87%),另外還取消了1.37 億美元的未投資承諾。

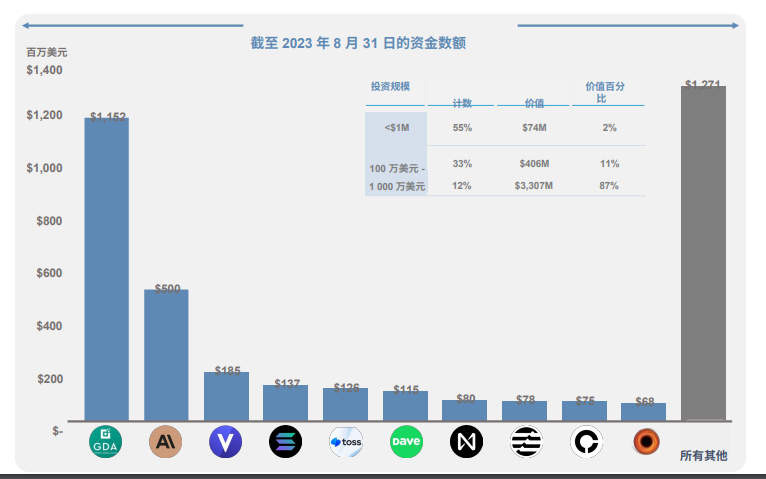

債務人的剩餘創業投資組合

前10大投資佔剩餘代幣、股權、基金和貸款投資的66%

股權投資概覽

股權投資佔剩餘風險投資的73%,共有202筆投資。其中主要為11.52 億美元的Genesis Digital;5 億美元的Anthropic;1.11 億美元的Voyager Digital 等。

LP/基金投資概覽

債務人已出售了某些LP,並減少了1.37 億美元的未投資資本。正在進行中的銷售將釋放與另外約800萬美元的未投資資本相關的負債。剩餘的LP持倉,不包括已售出的持倉,總額為1.67億美元,佔風險投資組合的4%。

代幣投資概覽

代幣投資佔剩餘風險投資的13%,共有171筆投資,平均投資規模為300萬美元。其中主要包括Solana 1.37 億美元;NEAR 8000萬美元;Hole 6800萬美元等。

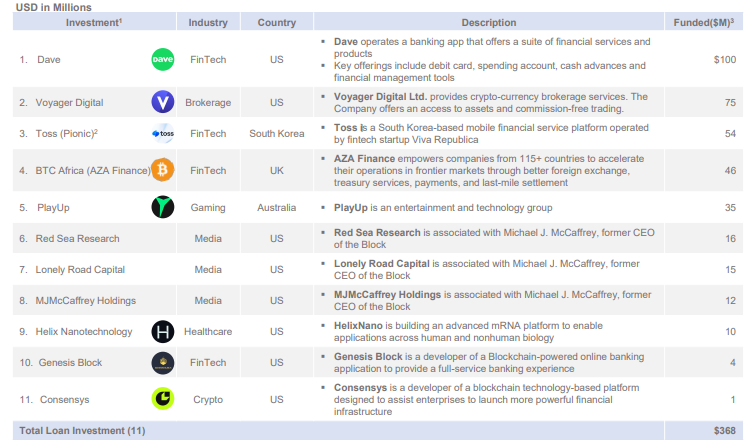

貸款投資概覽

貸款投資佔剩餘風險投資的10%,共有11筆投資,平均投資規模為3300萬美元。其中主要包括1 億美元的Dave,和7500萬美元的Voyager Digital 等。

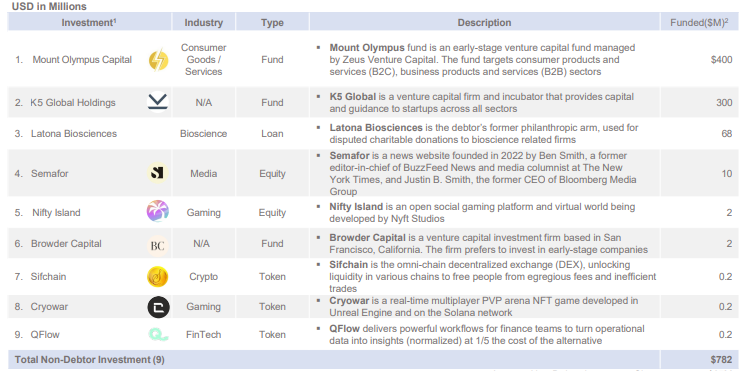

非債務人投資概覽

非債務人投資的融資總額為7.82億美元,包括9筆投資,平均投資規模為8700萬美元。其中主要包括4 億美元的Mount Olympus Capital 和3 億美元的K5 Global Holdings 等。

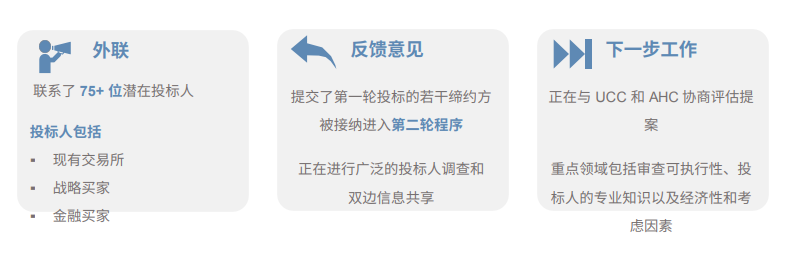

FTX2.0進程更新

債務人於2023年5月開始了針對FTX.com和FTX US交易所的營銷流程。

●該流程旨在考慮不同的潛在結構,包括收購、合併、重組或其他交易,以重新啟動FTX.com和/或FTXUS交易所

●債務人還在考慮提供管理和運營服務

交易時間將取決於交易的性質、投標人的準備情況和其他考慮因素

草案計劃中仍在討論的問題

●預期索賠類別的大小、恢復資金池和債權人恢復的估算

●要分配給兌換不足索賠與總資產池的財產數量

●FTX.com交易所被出售或重組的決定和方式

●計劃生效日期後的索賠轉移過程(恢復權利代幣或加密資產)

●確認後實體的公司治理和未來管理

●需要對計劃進行任何修訂,以確認這些修訂符合所有債權人的最佳利益