原文作者:Cosmo Jiang、Erik Lowe 原文編譯:深潮TechFlow

在過去幾個月裡,美國的加密貨幣監管環境出現了一些積極的發展。我們都知道美國紐約南區地方法院對證券交易委員會(SEC)和Ripple Labs 之間為期三年的訴訟的判決,裁定XRP 不是證券。我們稱之為少數人預料到的“積極”黑天鵝事件。

加密貨幣最近又取得了意外的勝利。 8 月29 日,美國上訴法院在Grayscale 對SEC 的訴訟中做出了有利於Grayscale 的判決,該訴訟是針對去年被拒絕的其現貨比特幣ETF 申請。我們認為這大大增加了像貝萊德、富達和其他公司提出的現貨比特幣ETF 申請獲批的機會。

雖然美國在接受數字資產方面似乎落後於世界上許多地區,但許多國家採取了與加密貨幣相同甚至更嚴厲的措施。但美國的救贖之處在於,它擁有一個致力於程序正當程序的法院系統,確保當越界時有糾正的途徑。

“Grayscale 提案的否決是武斷和任性的,因為委員會未能解釋其對類似產品的不同處理。因此,我們支持Grayscale 的請願並撤銷該命令。”

——由RAO 巡迴法官提交的法院意見

我們一直強調需要無需信任的系統。在我們的行業中,這意味著用戶可以依靠基於區塊鏈的架構公正地執行設計。我們能夠依靠美國法院系統做到同樣的事情,有助於塑造未來加密貨幣的有前途的監管環境,促進更多創新在岸上發生。

我們長期以來一直討論現貨比特幣ETF 的潛力,現在我們看到了一線希望。

加密行業與股票的成熟度相似

數字資產領域的成熟度可能類似於股票市場發展中的拐點。

代幣是一種新的資本形式,它們可能取代整整一代企業的股權。這意味著許多公司可能永遠不會在紐約證券交易所上市,而只會擁有代幣。這是企業與管理團隊、員工、代幣持有者以及數字資產獨有的潛在其他利益相關者(如客戶)之間的利益對齊方式。

目前有大約300 種公開交易的流動代幣,市值超過一億美元。隨著行業的擴大,這個可投資的範圍預計會不斷增長。越來越多的協議具有產品使用案例、收入模型和強大的基本面。像Lido 或GMX 這樣的應用在兩三年前還不存在。在我們看來,從這個龐大的範圍中篩選出創意可能是產生超額收益的一個重要來源,因為就像在股票市場中,並非所有股票都是平等的,代幣也是如此。

Pantera 專注於尋找具有產品市場適應性、強大管理團隊和具有吸引力和可防禦的單位經濟學路徑的協議,並認為這是一個被普遍忽視的策略。我們相信我們正處於這個資產類別的一個拐點,傳統和更基本的框架將被應用於數字資產投資。

在許多方面,數字資產投資與股票市場隨著時間的推移發展的重大拐點相似。例如,如今的基本價值投資被視為理所當然,但直到60 年代,當Warren Buffett 推出他的第一個對沖基金時,它才開始流行起來。他是早期將Benjamin Graham 的教訓應用於實踐的先驅者,這推動了我們今天所知的多空股權對沖基金行業的發展。

加密貨幣投資也類似於2000 年代的新興市場投資。它面臨著與當時中國股票市場相似的批評,即許多公司是在由零售投資者推動的非理性股票市場中的小公司。你不知道管理團隊是否在誤導投資者或挪用資金。雖然這其中有一些事實,但也有許多具有強大長期增長前景的優質公司,是很好的投資機會。如果你是一個有眼光、注重基本面的投資者,願意冒險並付出努力去尋找這些好的創意,你就能找到令人難以置信的投資成功。

我們的主要觀點是,數字資產的價格將越來越多地基於基本面進行交易。我們相信傳統金融中適用的規則也將適用於這裡。現在有許多協議具有真實的收入和產品市場適應性,吸引了忠實的客戶。現在有越來越多的投資者使用基本面的視角,將傳統的估值框架應用於定價這些資產。

即使數據服務提供商也開始與傳統金融領域相似。但它們不是Bloomberg 和M-Science,而是Etherscan、Dune、Token Terminal 和Artemis。它們的目的實際上是相同的:跟踪公司的關鍵績效指標、損益表、管理團隊的行動和變化等。

在我們看來,隨著行業的成熟,進入這個領域的下一個萬億美元將來自於接受這些基本估值技術培訓的機構資產配置者。通過今天使用這些框架進行投資,我們相信我們處於這一長期趨勢的前沿。

基於基本面的投資過程

數字資產基於基本面的投資過程與傳統股票類資產的投資過程相似。這可能對傳統資產類別的投資者來說是一個令人愉快的驚喜,也是一個關鍵的誤解。

第一步是進行基本面盡職調查,回答與分析公開股票相同的問題。產品是否適合市場?總目標市場(TAM)是多少?市場結構如何?競爭對手是誰,他們的差異化是什麼?

接下來是業務質量。這個業務是否有競爭壁壘?它是否具有定價權?他們的客戶是誰?他們是否忠誠,還是很快就會離開?

單位經濟和價值捕獲也非常重要。儘管我們是長期投資者,但最終現金至關重要,我們希望投資於能夠最終向其代幣持有者返還資本的可持續發展業務。這需要可持續的盈利單位經濟和價值捕獲。

我們盡職調查過程的下一層是研究管理團隊。我們關心管理團隊的背景、業績記錄、激勵對齊以及他們的戰略和產品路線圖。他們的市場推廣計劃是什麼?他們有哪些戰略合作夥伴,以及他們的分銷策略是什麼?

將所有這些基本面盡職調查信息編制成每個可投資機會的第一步。這最終會在我們的核心持倉上建立財務模型和投資備忘錄。

第二步是將這些信息轉化為資產選擇和投資組合構建。對於我們的許多持倉,我們擁有具有資本結構和預測的多年三表模型。我們創建的模型和撰寫的備忘錄是我們過程導向型投資框架的核心,它使我們能夠具備知識和遠見,根據事件路徑催化劑、風險/回報和估值選擇投資機會並調整頭寸規模。

做出投資決策後,第三步是持續監控我們的投資。我們有一個系統性的數據收集和分析過程,用於跟踪關鍵績效指標。例如,對於我們投資的去中心化交易所Uniswap,我們積極地在我們的數據倉庫中收集鏈上數據,以監控Uniswap 及其競爭對手的交易量。

除了監控這些關鍵績效指標,我們努力與這些協議的管理團隊保持對話。我們認為與管理團隊、他們的客戶和不同競爭對手進行實地研究電話非常重要。作為這個領域的一家成熟投資者,我們還能夠利用Pantera 與社區的更廣泛網絡和聯繫。我們視自己為合作夥伴,並致力於在報告、資本配置或管理最佳實踐等方面為管理團隊提供幫助,為這些協議的增長做出貢獻。

基於基本面的投資實踐:Arbitrum

對以太坊的一個主要批評是,在活動增加的時期,在基礎層進行交易可能會變得緩慢和昂貴。雖然創建可擴展平台的路線圖一直備受爭議,但Arbitrum 等第二層解決方案正在成為可行的解決方案。

Arbitrum 的主要價值主張很簡單:更快、更便宜的交易。與在以太坊上交易相比,它的交易速度快40 倍,成本低20 倍,同時能夠部署相同的應用程序並具有與在以太坊上交易相同的安全性。因此,Arbitrum 已經找到了產品市場適應性,並且在絕對基礎上和相對於同行的增長表現強勁。

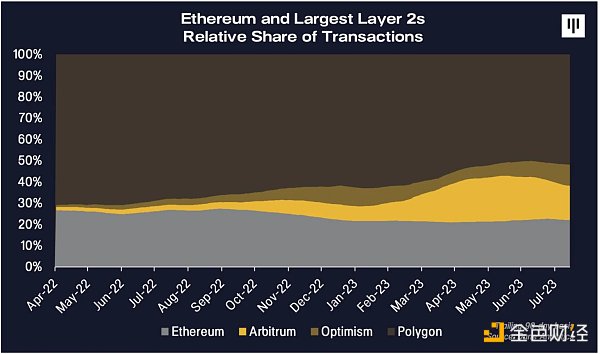

對於尋找具有基本面牽引力增長證據的基本面投資者來說,Arbitrum 將在該列表中排名較高。它是以太坊上增長最快的第二層解決方案之一,並在過去一年中佔據了交易市場的重要份額。

為了更深入探討最後一點,Arbitrum 是少數幾個在整個熊市期間顯示交易量增長的鏈之一,而整體使用情況卻相對疲弱。事實上,如果將數據分開來看,你會發現在以太坊及其所有其他第二層解決方案中,Arbitrum 今年實際上貢獻了以太坊生態系統中增長的100% 。 Arbitrum 在以太坊生態系統內佔據了巨大的份額,而以太坊本身則在整個加密貨幣領域佔據了巨大的份額。

Arbitrum 的網絡正處於良性循環。根據我們的實地研究,開發者對Arbitrum 上不斷增長的使用量和用戶基數感到吸引。這就是積極的網絡良性循環:更多的用戶意味著更多的開發者對在Arbitrum 上創建新應用程序感興趣,而這又吸引了更多的用戶。但作為基本面價值投資者,我們必須問自己,除非有一種方式來將這種活動變現,否則這一切是否重要,對嗎?

回答這個問題是為什麼我們認為這是一個良好的基本面投資機會——Arbitrum 是一個盈利的協議,有多個即將到來的潛在催化劑。

在這個領域,許多普通投資者可能不知道實際上有一些協議可以產生利潤。 Arbitrum 通過在其網絡上收取交易費用、批量處理這些交易,然後支付給以太坊基礎層以發布這些大規模的交易來產生收入。當用戶在一筆交易上花費20 美分時,Arbitrum 會收取這筆費用。然後,他們將這些交易捆綁成大批次,然後將這些交易發佈到以太坊第一層,每筆交易支付大約10 美分的費用。這個簡單的數學計算意味著Arbitrum 每筆交易可以獲得大約10 美分的毛利潤。

我們已經找到了一個找到產品市場適應性並具有合理單位經濟的協議,這最終使我們相信其估值是可靠的。

Arbitrum 在關鍵運營指標上的增長

以下是一些闡明一些基本面的圖表。

自從推出以來,活躍用戶數量已經連續增長,每個季度的交易次數接近9000 萬次。第二季度的收入為2300 萬美元,毛利潤在第二季度達到近500 萬美元,年化為2000 萬美元。這些是我們可以每天在區塊鏈上跟踪和驗證的關鍵績效指標,以監測Arbitrum 是否符合我們的投資論點和財務預測。

目前,每月平均用戶約為250 萬人,每人平均每月進行11 次交易,年交易次數約為3.5 億次。根據這些數據,Arbitrum 幾乎是一個年收入1 億美元的業務,產生約5000 萬美元的標準化毛利潤。突然間,這變成了一個非常有趣的業務。

至於催化劑和使其成為一個及時的投資的原因,我們研究過程的一個關鍵部分是跟踪整個以太坊技術路線圖。下一個重要的步驟是一個名為EIP-4844 的升級,它將有效降低像Arbitrum 這樣的Roll-up 的交易成本。 Arbitrum 的主要成本,即每筆交易的10 美分,可能會降低90% ,變為每筆1 美分。到那時,Arbitrum 將有兩個選擇。他們可以將這些節省的成本直接傳遞給用戶,進一步加速採用,他們也可以將這些節省的成本作為利潤保留,或者兩者兼而有之。無論哪種方式,我們預見這將是增加Arbitrum 使用率和盈利能力的重要催化劑。

在基本投資中,注重估值是一個重要的部分。根據已發行股份的基礎,Arbitrum 目前的市值為50 億美元。在我們看來,相對於其他市值相似但使用量、收入和利潤只有一小部分的一些一層和二層協議來說,這是相當有吸引力的。

為了將這個估值放在增長的背景下,我們相信在未來一年內,Arbitrum 的交易量可能增長到每年超過10 億次,每筆交易利潤為10 美分。這意味著大約1 億美元的收益,這意味著在50 億美元的市值下,前瞻性收益的估值約為50 倍。從絕對價值來看,這看起來很昂貴,但在我們看來,對於一個仍然以三位數增長的資產來說,這是合理的。與現實世界的企業估值相比,如果你看一下像Shopify、ServiceNow 或CrowdStrike 這樣的受歡迎的軟件公司,它們的營收增長率在兩位數左右,平均交易倍數約為50 倍,而它們的增長速度遠遠慢於Arbitrum。

Arbitrum 是一個具有產品市場適應性的協議,增長非常快(無論是絕對增長還是相對於行業),明顯盈利,並且相對於其自身的增長、加密貨幣中的其他資產以及傳統金融中的其他資產,其估值合理。我們繼續密切跟踪這些基本面,希望我們的論點能夠得到驗證。

大背景催化劑

有幾個大背景催化劑即將到來,可能對數字資產市場產生重要影響。

儘管機構投資興趣在過去一年有所回落,但我們正在關注可能在投資者中引起新的興趣的即將到來的事件。最重要的是潛在的現貨比特幣ETF 批准。特別是,BlackRock 的申請是一個重要的事件,原因有兩點。首先,作為全球最大的資產管理公司,BlackRock 受到嚴格審查,只會在經過慎重考慮後做出決策。即使在監管迷霧和當前的市場環境下,BlackRock 選擇繼續加大對數字資產行業的投資。我們認為這向投資者發出了一個信號,即加密貨幣是一個具有持久未來的合法資產類別。其次,我們相信ETF 將比大多數人預期的更快增加對這一資產類別的接觸和需求。最近的消息是,美國上訴法院在去年Grayscale 針對SEC 拒絕其現貨比特幣ETF 申請的訴訟中支持了Grayscale。我們相信這大大增加了像BlackRock、Fidelity 和其他公司的現貨比特幣ETF 申請獲批的機會,可能最早在10 月中旬。

儘管監管環境開始變得更加明朗,但它仍然可能是阻礙市場發展的最大因素,特別是對於較長尾代幣的價格。在某種程度上,法院開始對抗SEC 的“執法監管”行動,這似乎是對SEC 的一種回擊。除了Grayscale 現貨比特幣ETF 的消息外,法院在Ripple 對SEC 的案件中支持Ripple 的一方,對於數字資產不被視為證券的解釋是積極的。這是一個重要的事件,因為它表明數字資產的監管可以和應該更加細緻入微。監管的明確性對於保護消費者以及需要適當框架和指導才能有信心創造新應用和釋放創新的企業家來說都是重要的。

最後,加密貨幣正處於我們所稱的“從撥號到寬帶”的時刻。我們之前在以前的信中提到過,加密貨幣正處於與20 年前的互聯網類似的階段。像Arbitrum 或Optimism 這樣的以太坊擴容解決方案正在取得巨大進展,我們看到交易速度提高、成本降低以及隨之而來的能力增強。類似於在互聯網從撥號上網到寬帶上網速度加快後,我們無法想像會有多少新的互聯網企業被創造出來,我們認為加密貨幣也會發生同樣的情況。在我們看來,我們還沒有看到這種巨大的區塊鏈基礎設施和速度改進所帶來的新用例的廣泛應用。