2023 年對於探索新的DeFi 原語潛力的建設者來說是一個非凡的一年。在這段時間裡,最引人注目的發展之一是流動性質押衍生品(LSD)協議的崛起,以及隨之而來的建立在LSD 項目之上的協議,被稱為LSDfi。

這些LSDfi 項目可以分為幾個不同的部分。在本文中,我主要關注的是以LSD 為支撐的穩定幣。

一、什麼是LSD?什麼是LSDfi?

流動性質押衍生品(LSD)是一種金融工具,代表在DeFi 協議中質押代幣的所有權。這些工具使用戶能夠質押他們的代幣,同時保留使用這些LSD 在各種應用中的自由。一些LSD 協議包括Lido Finance 和Rocket Pool。 LSD 為生態系統提供了許多好處,因為它們釋放了以前被鎖定的資本,同時為網絡提供了安全性。

LSDfi 是指利用LSD 協議構建金融原語的項目,例如Pendle Finance 和Unsheth。通過提供額外的收益生成機會,LSDfi 協議允許LSD 持有者利用他們的資產並最大化收益。

然而,作為一個子類別,還有一些以LSD 為支撐的穩定幣,例如Raft、Gravita、Ethena、Prisma 和Lybra,我們現在將對它們進行評估。

以LSD 為支撐的穩定幣是CDP 模型的穩定幣,需要通過流動性質押代幣進行超額抵押,並存在清算風險。它們允許持有者在保留加密貨幣支持穩定幣的關鍵屬性的同時獲得內在收益。

可以看出,以LSD 為支撐的穩定幣與已建立的加密貨幣支持穩定幣(如LUSD、FRAX 或DAI)並沒有太大的區別。以LSD為支撐的穩定幣提供的主要價值主張是ETH 的質押收益,同時使用戶能夠繼續接觸DeFi 應用。然而,新項目還提供了一些創新的功能。

為了更好地理解這個類別,讓我們一一來看這些協議。

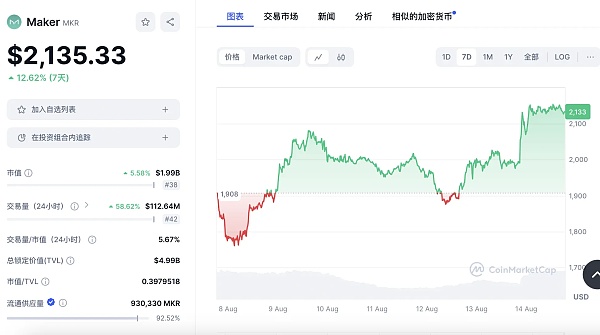

二、Prisma Finance( $mkUSD)

Prisma 是一種以LSD 為支撐的穩定幣,是Liquity 的分叉,但有著重大改進。 Prisma 使用戶能夠鑄造由多種LST(如wstETH、cbETH、rETH、sfrxETH 和WBETH)抵押的mkUSD。

mkUSD將在Curve和ConvexFinance上獲得激勵,以創建一個資本高效的飛輪,用戶可以獲得交易費、CRV、CVX和PRISMA,以及$ETH 的質押獎勵。

我對$mkUSD 的看法如下:

-

有競爭力的價值主張:每個以LSD 為支撐的穩定幣都為用戶提供ETH的收益,然而,由於mkUSD 池部署在Curve 上,存入mkUSD的用戶可以獲得交易費、CRV、CVX和PRISMA 獎勵,這可能使$mkUSD 在競爭對手中更具競爭力。

-

不是交易媒介:mkUSD是一種帶有收益的穩定幣,該協議不優先考慮將其用作交易媒介。大多數用戶持有mkUSD 是為了獲得持有$mkUSD 所提供的年利率。

-

帶收益的資產:由於mkUSD可以為持有者產生收益,肯定會有人只是將其用作價值儲存。如果用戶信任其錨定穩定性,這可以是獲得ETH 收益的一種好方法。

-

創新的代幣經濟模型:vePrisma 持有者將能夠激勵特定的池,因此,LST 提供者可能有興趣用他們自己的LST 激勵mkUSD。這可以為mkUSD 的需求創造一個正向循環效應。根據白皮書,投票人可以將發行量導向使用特定的抵押品進行鑄造,以保持使用特定的抵押品進行活躍借貸,並向任何LP 代幣持有者發放獎勵。考慮到深度流動性對於維持錨定穩定性至關重要,這將是區分Prisma 與競爭對手的重要因素。

-

多種LST 抵押品:有幾種LST 可以用作抵押品,如wstETH、cbETH、rETH、sfrxETH 和WBETH,市值不同。由於獨特的代幣經濟模型,這些協議可以激勵用戶鑄造mkUSD,從而增加對Prisma 的敞口。

-

資本效率不足:超額抵押模型意味著$mkUSD 在資本效率方面有限,因為用戶需要投入比他們獲得的更多的資金。此外,由於抵押率應始終保持在120%以上,總是存在清算風險。

-

強大的支持者:與競爭對手相比,儘管Prisma Finance 進入市場較晚,但該協議得到了Curve Finance、FRAX 和Convex 等幾個強大的支持者的支持。

三、Raft( $R)

Raft 是一種鑄造R 穩定幣的協議,該穩定幣由LST 以超額抵押方式支持,並存在清算風險。用戶可以通過存入儲蓄利率來獲得可持續的收益。

我對$R 的看法如下:

-

缺乏創新:Raft 是Liquity 的分叉,只有一些小的改變,因此產品上沒有太多創新,因此在Liquity v2 推出後,可能很容易被超越,Liquity v2 將利用LST。

-

不是交易媒介:R是一種帶有收益的穩定幣,該協議不優先考慮將其用作交易媒介。大多數用戶持有R 是為了獲得持有$R 所提供的年利率。

-

錨定穩定性:R目前價值約為0.98美元,團隊正在努力尋找恢復錨定的解決方案。團隊提議實施利息費用而不是一次性費用來鑄造R。通過這樣做,他們旨在通過激勵市場上的購買壓力來恢復錨定。導致掛鉤的原因可歸因於鑄造R 的一次性費用、缺乏流動性以及缺乏創造有機需求的用例。

-

與競爭對手相比的價值主張有限:在這一點上,用戶不需要支付利息費用來借入R,因此他們可以利用他們的ETH 頭寸。這是$R 的主要價值主張。然而,如果團隊決定改變這個模型,Raft 將沒有任何價值主張。

-

帶收益的資產:由於R可以為持有者產生收益,肯定會有人只是將其用作價值儲存。如果用戶信任其錨定穩定性,這可以是獲得ETH 收益的一種好方法。

-

資本效率不足:由於$R 是一種CDP 模型的穩定幣,需要超額抵押並存在清算風險,對於散戶用戶來說,它不是一種資本高效的模型。這將限制其增長能力,因為擴展可能性有限。

四、Gravita( $GRAI)

Gravita 是Liquity 的一個分叉項目,接受不同的LSD 產品作為抵押品。它使用戶能夠無利息借款,並且不從存入的LST 產生的收益中抽成。贖回機制在初始階段沒有啟動,但在整個過程中逐漸釋放。這可能是$GRAI 從一開始就維持在0.98 美元左右的原因,這無疑會引起用戶的信任問題。

我對$GRAI 的看法如下:

-

缺乏創新:正如所述,Gravita 是Liquity 的一個分叉項目,產品上沒有太多創新,因此在使用LST 的Liquity v2 推出後,它可能很容易被超越。

-

與競爭對手相比的價值主張有限:用戶無需支付利息費用即可藉款GRAU,因此他們可以利用自己的ETH 頭寸。此外,允許$bLUSD 用作抵押品,沒有任何清算風險,並且不從質押收益中收取任何費用,這是Gravita 提供的價值主張。

-

不是交換媒介:GRAI是一種帶收益的穩定幣,該協議並不優先考慮將其用作交換媒介。大多數用戶持有GRAI 是為了持有$GRAI 提供的年利率。

-

錨定穩定性:自GRAI推出以來,價格一直在0.98美元左右波動。這可能是因為在推出期間不允許贖回GRAI,然後逐步釋放,這可能會導致供應過剩,從而降低價格而沒有套利機會。此外,低流動性和缺乏用例來創造有機需求可能限制了對$GRAI 的需求增長,這也加劇了情況的惡化。

-

帶收益的資產:由於GRAI可以為持有者產生收入,肯定會有需求將其用作價值儲存工具。如果用戶信任錨定穩定性,這可以是獲得ETH 收益的好方法。

-

多種LST 抵押品:有幾種LST 可以用作抵押品,例如WETH、rETH、wstETH和bLUSD。這可以作為一個優勢,為用戶提供了幾個機會。

-

缺乏資本效率:超額抵押模型意味著$GRAI 在資本效率方面受到限制,因為用戶需要投入比他們獲得的更多的資金。此外,始終存在清算風險,這將限制增長。

五、Lybra( $eUSD)

eUSD是一種以質押的ETH 為儲備的穩定幣。擁有eUSD將帶來穩定的收益流,年化收益率約為8LBR 的治理代幣,但其實用性有限。隨著Lybra v2 的推出,發布了幾個新功能,預計將改善該協議的缺點。

我對$eUSD 的看法如下:

-

缺乏資本效率:超額抵押模型意味著$eUSD 在資本效率方面受到限制,因為用戶需要投入比他們獲得的更多的資金。此外,始終存在清算風險,因為抵押率應始終高於150%。

-

與競爭對手相比的價值主張有限:為了有潛力增長,新興的以LSD 為支持的穩定幣需要具備獨特的價值主張。然而,儘管$eUSD 具有早期優勢,但它在抵押要求或任何重大改進方面都沒有提供競爭力。

-

不是交換媒介:eUSD是一種帶收益的穩定幣,該協議並不優先考慮將其用作交換媒介。大多數用戶持有eUSD 是為了持有$eUSD 提供的高年化收益。

-

錨定穩定性:eUSD持有者有資格獲得質押的ETH 獎勵。因此,大多數用戶更喜歡在市場上購買eUSD,這會產生需求壓力。由此導致eUSD 的需求超過供應,使其突破1.00 美元的錨定。除非系統發生變化,$eUSD 將無法找到其錨定。這可能會對持有者造成長期問題。

-

帶收益的資產:由於eUSD可以為持有者產生收入,肯定會有需求將其用作價值儲存工具。如果用戶信任錨定穩定性,這可以是獲得ETH 收益的好方法。

-

多種LST 抵押品:隨著Lybra v2 的推出,可以使用新的LST 抵押品,如rETH和WBETH。這將增加$eUSD 鑄造的可能性,但我們不應高估其影響。

-

糟糕的代幣經濟學:LBR是該協議的治理代幣,然而,由於幾乎所有來自LSD的收益都流向eUSD 而不是LBR,該代幣幾乎沒有實用性。糟糕的代幣經濟學也使eUSD 的溢價持續存在,因此它始終超過錨定,因為用戶有動力持有eUSD,因為它是一種帶利息的穩定幣,持有eUSD 的需求大大超過鑄造$eUSD的需求。

六、Ethena( $USDe)

Ethena Labs 是一個尚未發布的新項目。該項目通過提供一個與CDP 模型不同的增量中性支持模型與競爭對手有所不同。通過這個模型,該項目將使用LSD 作為抵押品,在交易所上創建一個現貨多頭、1 倍空頭頭寸,從而防止抵押品的波動性。 USDe將更高效,因為它將提供1 : 1的抵押比率,除了LSD收益外,還將提供增量中性模型的資金費收益。然而,用戶不會受到ETH 價格波動的影響。

我對$USDe 的看法如下:

-

創新:在所有現有項目中,Ethena 是唯一提供創新解決方案的項目。我相信增量中性模型可以成功解決LSD 支持的穩定幣的一些主要問題,如資本效率、缺乏可擴展性、錨定穩定性等。

-

資本效率:由於增量中性模型,該協議不需要超額抵押來維持錨定,因此可以提供1:1 的抵押比率。因此,在資本效率方面,$USDe 在競爭對手中表現最佳。

-

錨定穩定性:$USDe 將使用增量中性頭寸來維持錨定穩定性。考慮到理論上,“在交易所上創建一個現貨多頭、1 倍空頭頭寸”將始終保護抵押品的價值。然而,重要的是要看到實踐結果。

-

交換媒介:由於USDe提供1 : 1的抵押比率,它可以解決現有基於加密貨幣的穩定幣的可擴展性問題。因此,USDe 可以作為具有深度流動性的平台之間的交換媒介。

-

與競爭對手相比的價值主張強大:USDe在市場上具有兩個主要的獨特優勢,可以使該產品與競爭對手區別開來。首先,它可以提供1 : 1的抵押比率,這對用戶更具吸引力。此外,除了LST收益外,USDe 還將提供資金費收益,這在現有項目中更具競爭力。

-

用戶採用率:由於每個創新項目都面臨相同的問題,$USDe 也將面臨社區的一些懷疑,因為Delta-Neutral 方法並不廣為人知,所以Ethena 需要一些時間來教育用戶並嘗試這種方法。

-

不受ETH 波動的影響:由於存入的抵押品用於建立對沖頭寸,用戶不會面臨ETH價格波動的風險。風險規避的用戶可能會將其視為一種好處,然而,ETH maxis 可能會將其視為一個缺點。

七、對LSD 支持的穩定幣的整體格局的思考

到目前為止,我分享了我對個別LSD 支持的穩定幣的看法,以便我們更好地了解這些穩定幣的動態,同時分析它們的機會和限制。我相信這種分析有助於理解LSD 支持的穩定幣的競爭格局,並證明每個個別穩定幣的權衡。

現在,我將分享我對LSD 支持的穩定幣格局的總體概述,以便我們可以預測這個類別可能如何發展。為此,我將實施一項SWOT 分析:

注意:應該強調的是,對每個LSD 支持的穩定幣進行一般的SWOT 模型分析無法提供很好的概述,因為它們每個都具有不同的價值/特點。這尤其適用於Ethena Labs,因為他們的Delta-Neutral 機制與CDP 模型完全不同。例如,在弱點部分,資本效率、交換媒介和有限的用例不適用於Ethena 的穩定幣$eUSD。

優勢

-

價值儲存:LSD 支持的穩定幣是很好的價值儲存工具,因為它們中的大多數已經實現了價格穩定,同時為用戶提供$ETH 收益。因此,它們可以作為低風險收益機會和價值儲存,在不久的將來增加市場份額。隨著人們意識到LSD 支持的穩定幣通過與用戶共享固有收益來賦予用戶權力,採用率將會增長。

-

收益機會:對於散戶交易者來說,穩定幣的5-8%年化收益可能並不具有吸引力,但對於大戶和槓桿交易者來說,這是一個很好的機會,考慮到DeFi 生態系統中高收益機會的有限性,尤其是在熊市持續的情況下。

-

釋放流動性:LSD 是解鎖抵押的$ETH 流動性的好方法,而且LSDfi,尤其是LSD 支持的穩定幣進一步改善了這種情況,為LSD 創造了新的使用案例,這肯定會進一步增加生態系統的機會。

-

增加ETH敞口:LSD支持的穩定幣是擴大以太坊生態系統的好工具,因為它們改善了用戶ETH 敞口的方式,並為其創造了新的使用案例,從而增加了更多的有機需求。

劣勢

-

增長取決於LSDfi 的採用:LSDfi 是一個需要進一步探索的新類別。作為該類別的先行者,LSD 支持的穩定幣將高度依賴於市場的整體增長,這在一定程度上獨立於它們的影響。

-

資本效率:由於LSD 支持的穩定幣大部分實施了CDP 模型,它們需要超額抵押並面臨清算風險。因此,資本效率成為用戶面臨的一個核心挑戰。

-

交換媒介:LSD 支持的穩定幣本質上用於收益機會,而且它們都依賴於CDP 模型,因此無法將LSD 支持的穩定幣作為交換媒介處理,這將限制這些產品的可擴展性。

-

有限的使用案例:儘管作為可持續收益資產是一個很好的價值主張,但流動性碎片化和缺乏流動性限制了LSD 支持的穩定幣的使用案例。除了持有之外,幾乎沒有其他利用這些穩定幣的方式。

機會

-

ETH 質押採用:隨著對以太坊生態系統的安全性和ETH質押收益的持續信任,ETH質押是我們將看到進一步增長的領域之一。隨著未來可能增加的ETH 質押率,可以預測LSD 支持的穩定幣將從中受益。

-

對抗通脹的價值儲存:由於通脹,對收益資產的強烈需求將始終存在。正如我們從構建抗通脹穩定幣/平穩幣的嘗試中可以看到的那樣,對它們存在巨大的需求。儘管從本質上講,LSD 支持的穩定幣並不存在為了抵禦通脹或作為對抗通脹的價值儲存的目的,但它們證明了它們可以作為對抗通脹的強大工具。

威脅

-

缺乏創新:我認為LSD 支持的穩定幣主要是Liquity 的分叉,幾乎沒有什麼不同之處。因此,它們與Liquity 相比並沒有提供太多的價值主張,除了允許使用LST 作為抵押品之外。 Liquity v2 就會實現這個目標,投資者還會繼續使用它們嗎?

-

收益可能降低:由於ETH質押收益可能隨時降低,LSD支持的穩定幣的收益也會降低。這可能會使用戶不願選擇這些穩定幣。考慮到未來將有更多的ETH 質押,這是LSD 支持的穩定幣不可避免面臨的結果。

-

需求和流動性低:到目前為止,大多數LSD 支持的穩定幣無法維持在$1 左右的錨定。儘管這種情況有具體原因,但共同問題是這些穩定幣缺乏強大的需求和流動性。

-

由於競爭而導致的流動性碎片化:目前,有幾個團隊正在嘗試構建LSD 支持的穩定幣,而在這場競賽中沒有明確的贏家。這意味著流動性在競爭者之間分散,限制了增長的能力,從而阻礙了產品的更有效性或產生收入。所有這些可能對LSD 支持的穩定幣的成功產生長期影響。

-

熊市的結束:大多數投資者選擇LSD 支持的穩定幣作為收益資產,因為在熊市中沒有更好的解決方案/替代品。然而,當牛市開始時,資金可以流向更有利可圖的項目,因為在牛市中5%-8%的年化收益可能並不具有吸引力。然而,值得注意的是,熊市的結束肯定會幫助這些協議增長,因為總體市值將進一步增長。

未來影響:使LSD 支持的穩定幣更高效

很明顯,隨著LSDfi 產品的興起,對LSD 支持的穩定幣的興趣越來越大。我相信這一趨勢將繼續增長。然而,我認為目前大多數LSD 支持的穩定幣模型要么不適合產品市場,要么在競爭對手面前沒有競爭優勢。

像R、GRAI 和eUSD這樣的一些LSD支持的穩定幣與crvUSD 和$LUSD 等現有項目之間沒有明確的價值主張。這些協議有可能能夠減少前述項目的份額。

Prisma Finance 是一個有趣的案例,他們正在開發獨特的代幣經濟模型,以提高穩定幣持有者的收益,並為治理代幣持有者創造價值。儘管該穩定幣的當前CDP 模型並不獨特,也沒有提供新的價值主張,但該協議可能有機會,因為它的代幣經濟模型為用戶創造了有機需求,加深了流動性,從而更容易維持錨定。

Ethena Labs 是一個挑戰現有模型的獨特模型。該協議更加高效,並且由於協議開放的無風險頭寸,可以通過資金費用創造更多收入。這一點非常重要,因為這種模型在現有的LST 收益之上創造了有機收益,並使協議更具競爭力。然而,值得注意的是,在CDP 模型中,當抵押品價格上漲時,借款人會獲得利潤。然而,在Ethena 的情況下,由於通過無風險頭寸維持錨定,用戶放棄了可能來自$ETH 上漲波動性的利潤。總的來說,我認為Ethena 可以解決LSD 支持的穩定幣的一些主要問題,如資本效率、缺乏可擴展性、錨定穩定性等。

總的來說,LSD 支持的穩定幣的未來將取決於:

-

改善資本效率的新模型;

-

新的收益來源;

-

ETH 質押採用規模擴大;

-

LSDfi 的採用。

讓我們拭目以待。