作者:Tim Craig,DLNews 編譯:善歐巴,金色財經

-

一個新專案旨在使用智慧合約實現DAO 風險管理自動化。

-

這樣做可以阻止“政治化決策”,加快決策速度,並使協議更加安全。

-

並非所有人都認為將風險管理外包給程式碼是個好主意。

去中心化自治組織(DAO)是最受歡迎的DeFi 協議治理方式之一,這在很大程度上歸功於其公平、開放且很大程度上民主的決策模式。 DeepDAO 的數據顯示,目前有超過2,300 個註冊DAO 管理總價值177 億美元的資產。

儘管如此,讓代幣持有者提議並投票決定協議的運作方式也有缺點。決策可能很緩慢,經常變得政治化,違反信任和指控不正當行為很常見。

儘管DAO 有許多好處,但有些決策(主要與風險管理有關)最好還是由冷酷、嚴格、客觀的程式碼決定。他們開發了B.Protocol,該專案希望幫助DeFi 協議將風險管理外包給精心設計的演算法。這將阻止“政治化決策”,加快決策速度,並最終使協議對用戶更安全。

B.Protocol 生態系統開發主管Eitan Katchka表示:DeFi中的風險管理是唯一仍由人工完成的事情之一。我們正在嘗試做的是透過智能合約實現自動化,該合約可以處理數據並提出建議,研究如何最大限度地減少人為因素。

B.Protocol的風險預言機的工作原理是獲取公開數據,包括貸款與價值比率、去中心化交易所的資產流動性、交易滑點和波動性,並通過算法運行這些數據來評估協議貸款頭寸的風險。在考慮風險時,我們會考慮在不產生壞帳的情況下可以透過特定的滑點清算多少資金。

DAO的分歧

很容易理解為什麼一些開發人員希望盡可能從DAO 風險管理中消除人工決策。

目前,許多DAO 向專門的服務提供者付費,讓他們研究潛在風險並提出解決建議。此類服務每年可能花費數百萬美元。

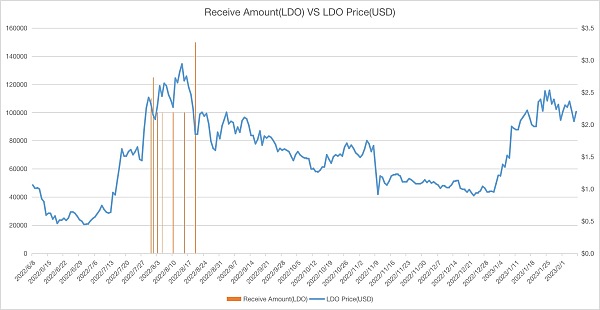

Katchka 引用了最近Gauntlet 的案例,Gauntlet 是Aave 聘請的DAO 服務提供商,負責管理借貸協議的風險。 Gauntlet 先前建議Aave 採取措施,將Curve 創辦人Michael Egorov 借出的6,400 萬美元CRV 支援貸款的風險降至最低。經過Aave 各個利害關係人之間漫長而有爭議的討論後,DAO 否決了Gauntlet 的建議。許多人仍然認為葉戈羅夫的貸款對協議構成風險。

目的是像Aave 這樣的協議可以實現B.Protocol 的風險預言機,以提供對潛在風險的清晰且公正的評估。

這可以為DAO 和他們控制的協議的用戶提供更大的敏捷性,並使風險管理決策更容易理解和預測,因為預言機的程式碼和風險評估是開源的,任何人都可以查看。

光靠程式碼是不夠的

並不是所有人都認為一種通用的演算法足以管理價值數十億美元的資產。 DeFi 協議Synthetix 斯巴達委員會的化名成員Millie表示外包風險管理通常是個壞主意。

Spartan 委員會是一個由八名當選成員組成的管理DAO,負責代表和保護Synthetix 利害關係人。

Gauntlet 通常會進行一些模擬,並向斯巴達委員會提出協議建議,他們會召開會議討論該建議,然後否認。事實證明,僅僅在模擬器中輸入一些數字不足以得出合理的風險模型。此外,雖然圍繞DeFi 風險管理的討論可能緩慢且政治化,但獲得社群回饋至關重要。

2022 年Synthetix 的一個案例,Gauntlet 和斯巴達理事會批准了一項為Terra 的LUNA 代幣添加永續期貨合約的提案。匿名社群成員Spreek 對該提案提出警告,因為LUNA的高風險和不可預測性及其與TerraUSD 穩定幣的演算法關係。感謝Spreek,Synthetix 放棄了該提案。三個月後,LUNA 和TerraUSD 崩盤,導致投資者損失估計達400 億美元。

從小事做起

我們有責任證明這個東西確實有效。 Synthetix 或Aave 等較大的協議並不是B.Protocol 的直接目標,而是專注於較新的小型協

議,其中僱用DAO 服務的成本較低像Gauntlet 這樣的提供者來管理風險可能會令人望而卻步。

許多團隊分叉現有的借貸協議,如Aave 或Compound,將它們發佈到不同的鏈上,並複製DAO 服務提供者先前的風險建議。

儘管如此,與以太坊相比,新鏈上不同的流動性條件通常意味著這些建議並不合適,並使新協議面臨比開發人員可能意識到的更多風險。我們將從二線或三線貸款平台開始,並希望從那裡開始發展。但這個概念對大型企業來說仍然難以實現。